Έχει έρθει η ώρα να επιβραδυνθεί η νομισματική σύσφιξη ή ακόμα και να αντιστραφεί; Το ότι η απάντηση στα ερωτήματα αυτά είναι «ναι» γίνεται μια όλο και μια πιο διαδεδομένη άποψη.

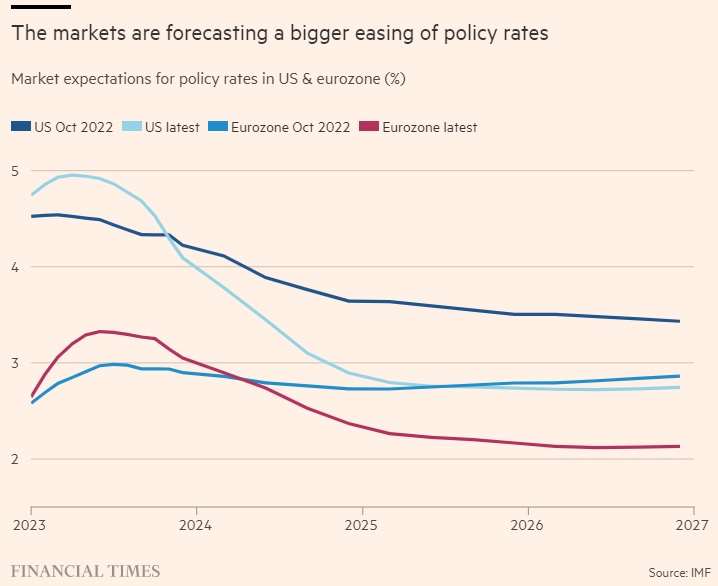

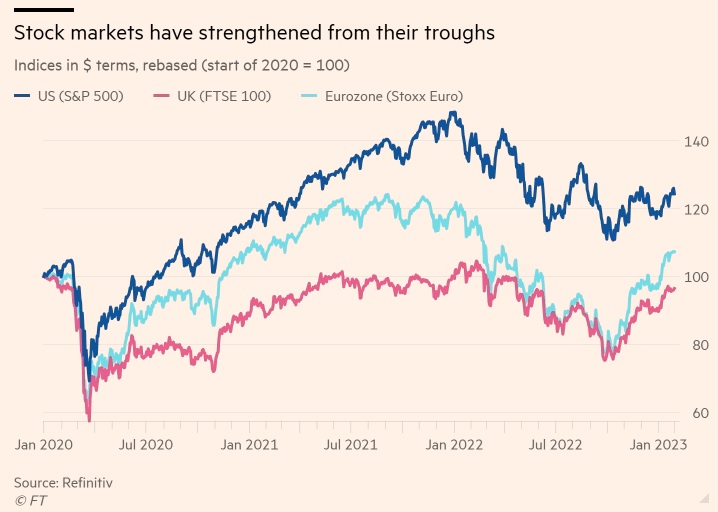

Οι αγορές οπωσδήποτε συμπεριφέρονται σαν να είναι μετρημένες οι μέρες της σύσφιξης. Μπορεί να έχουν δίκιο. Αλλά το κρίσιμο είναι πως θα έχουν δίκιο για το μέλλον της νομισματικής πολιτικής μόνο αν οι οικονομίες αποδειχθούν αδύναμες. Όσο πιο ισχυρές είναι οι οικονομίες, τόσο μεγαλύτερη είναι η ανησυχία των κεντρικών τραπεζών πως ο πληθωρισμός δεν θα επιστρέψει σε ένα σταθερό 2% και έτσι η πιο μακροπρόθεσμη πολιτική πιθανόν θα παραμείνει σφιχτή.

Ουσιαστικά, τότε, μπορεί κανείς να ελπίζει πως οι οικονομίες θα είναι ισχυρές, η πολιτική θα χαλαρώσει και ο πληθωρισμός θα εξαφανιστεί, όλα αυτά ταυτόχρονα. Αλλά αυτό το καλύτερο από όλους τους κόσμους απέχει πολύ από το να είναι και το πιθανότερο σενάριο.

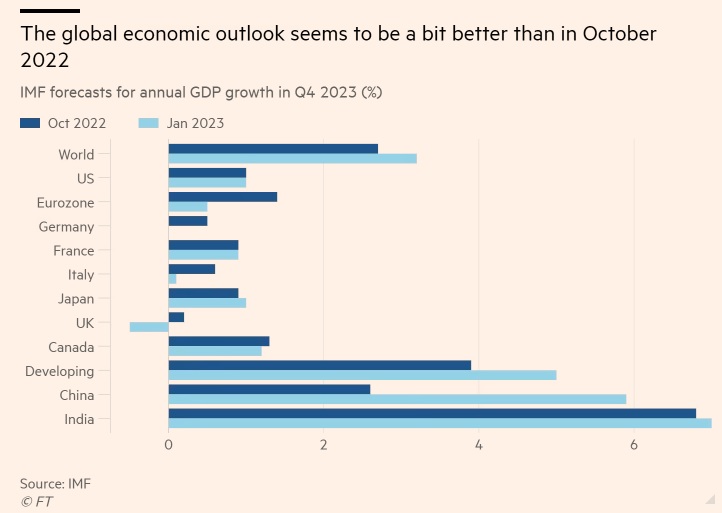

Οι επικαιροποιημένες προοπτικές της παγκόσμιας οικονομίας από το ΔΝΤ επιβεβαιώνουν μια κάπως πιο αισιόδοξη άποψη για το οικονομικό μέλλον. Ειδικότερα, η παγκόσμια οικονομική ανάπτυξη προβλέπεται πως διαμορφώθηκε στο 3,2% μεταξύ του δ’ τριμήνου του 2022 και του 2023, από 1,9% μεταξύ των αντίστοιχων τριμήνων 2021-2022. Αυτό θα είναι χαμηλότερο του μέσου όρου 3,8% στο διάστημα 2000-2019. Ωστόσο, δεδομένων των τεράστιων σοκ και των εκτινάξεων του πληθωρισμού, αυτό θα ήταν ένα καλό αποτέλεσμα.

Ναι, η ανάπτυξη προβλέπεται μόλις 1,1% στις χώρες υψηλού εισοδήματος την ίδια περίοδο, με ανάπτυξη 1% στις ΗΠΑ και μόλις 0,5% στην ευρωζώνη. Αλλά η οικονομία του Ηνωμένου Βασιλείου είναι η μόνη στους G7 που προβλέπεται να συρρικνωθεί την ίδια περίοδο, κατά 0,5%. Η πρόβλεψη για το 2023 για το Ηνωμένο Βασίλειο έχει επίσης υποβαθμιστεί κατά 0,9 ποσοστιαίες μονάδες. Θεωρήστε το αυτό ως ένα από τα «μερίσματα του Brexit». Το Brexit είναι ένα δώρο που συνεχίζει να δίνει.

Το εντυπωσιακό στοιχείο των προβλέψεων, ωστόσο, είναι η δύναμη των αναδυόμενων και αναπτυσσόμενων χωρών. Οι οικονομίες τους προβλέπεται να αναπτυχθούν κατά 5% μεταξύ του δ’ τριμήνου του 2022 και του 2023 (από 2,5% την περίοδο που προηγήθηκε), με την αναδυόμενη και αναπτυσσόμενη Ασία να αναπτύσσεται κατά 6,2% (από 3,4%), την Κίνα να αναπτύσσεται με ρυθμό 5,9% (από 2,9%) και την Ινδία κατά 7% (από 4,3%). Η Κίνα και η Ινδία μάλιστα προβλέπεται να δημιουργήσουν το ήμισυ της παγκόσμιας οικονομικής ανάπτυξης φέτος. Αν το ΔΝΤ αποδειχθεί πως έχει δίκιο, τότε η Ασία επέστρεψε μετά βαΐων και κλάδων.

Το άνοιγμα της Κίνας μετά την Covid και η πτώση των τιμών ενέργειας στην Ευρώπη θεωρούνται οι σημαντικότεροι λόγοι για τη βελτίωση των προοπτικών. Ο παγκόσμιος πληθωρισμός επίσης προβλέπεται να μειωθεί από το 8,8% το 2022 στο 6,6% το 2023 και στο 4,3% το 2024. Ο επικεφαλής οικονομολόγος του ΔΝΤ, Πιέρ Ολιβιέ Γκουρενσά, είπε μάλιστα πως το 2023 «θα μπορούσε κάλλιστα να αποδειχθεί σημείο καμπής» , με τις συνθήκες να βελτιώνονται τα επόμενα χρόνια. Πάνω απ’ όλα, δεν υπάρχει καμία ένδειξη παγκόσμιας ύφεσης.

Οι κίνδυνοι παραμένουν σταθμισμένοι πτωτικά, λέει το ΔΝΤ. Αλλά οι δυσμενείς κίνδυνοι έχουν μετριαστεί από τον Οκτώβριο του 2022. Από τη θετική πλευρά, μπορεί να υπάρξει ισχυρότερη ζήτηση ή χαμηλότερος πληθωρισμός απ’ όσο αναμένονταν. Από την αρνητική πλευρά, υπάρχουν κίνδυνοι χειρότερου υγειονομικού αποτελέσματος στην Κίνα, μιας απότομης κλιμάκωσης του πολέμου στην Ουκρανία ή χρηματοπιστωτικών αναταράξεων. Σε αυτό μπορεί να προστεθούν και άλλα «καυτά σημεία», όχι μόνο η Ταϊβάν, αλλά και ο κίνδυνος μιας επίθεσης κατά του προγράμματος πυρηνικών όπλων του Ιράν που θα πυροδοτούσε βομβαρδισμό πετρελαιοφόρων πεδίων του Κόλπου.

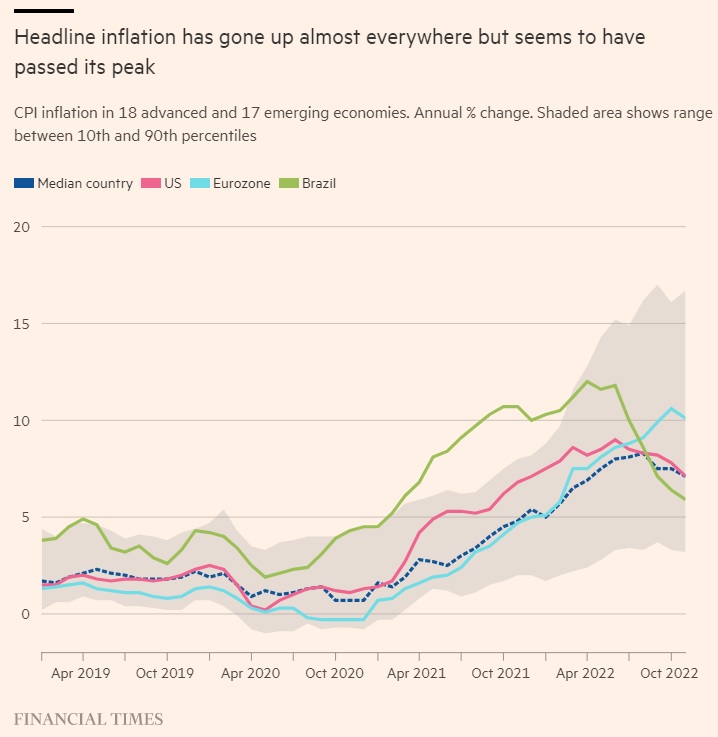

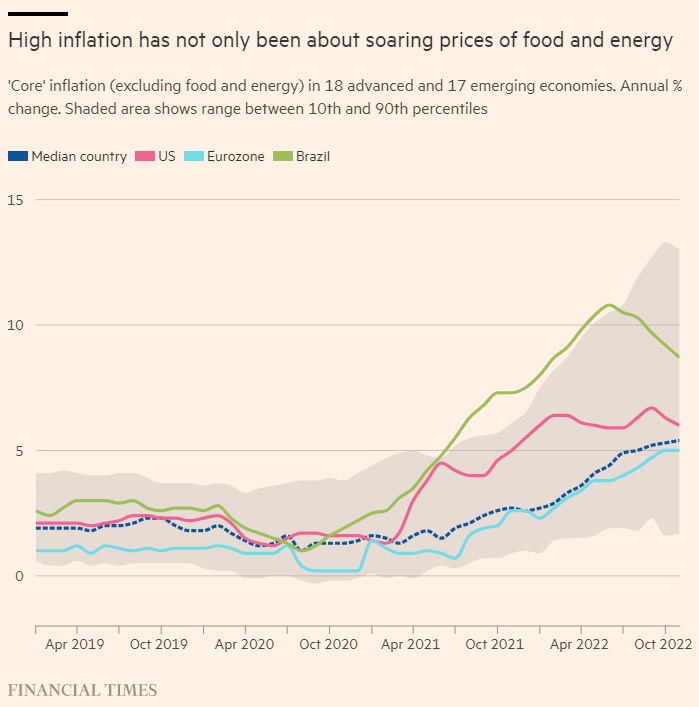

Κάποιοι ίσως υποστηρίξουν ότι οι κίνδυνοι για την ανάπτυξη στις χώρες υψηλού εισοδήματος έχουν υποτιμηθεί: οι καταναλωτές θα μπορούσαν να υποχωρήσουν, καθώς τα κεφάλαια που έλαβαν κατά τη διάρκεια της Covid στερεύουν. Ο αντίθετος κίνδυνος, ωστόσο, είναι ότι η ισχύς των οικονομιών θα εμποδίσει τον πληθωρισμό να πέσει αρκετά γρήγορα στο στόχο. Ο γενικός πληθωρισμός ενδέχεται να έχει ξεπεράσει το ανώτατο επίπεδό του. Όμως, όπως σημειώνει το ΔΝΤ, «ο υποκείμενος (πυρήνας) πληθωρισμός δεν έχει ακόμη πιάσει κορυφή στις περισσότερες οικονομίες και παραμένει αρκετά πάνω από τα προ της πανδημίας επίπεδα».

Οι κεντρικές τράπεζες αντιμετωπίζουν ένα δίλημμα: έχουν ήδη κάνει αρκετά για να επιτύχουν τον στόχο τους και να σταθεροποιήσουν τις προσδοκίες για τον πληθωρισμό; Εάν η Fed εξέταζε την αισιοδοξία των αγορών, θα μπορούσε να καταλήξει στο συμπέρασμα ότι δεν έχει κάνει αρκετά. Αλλά, αν εξέταζε τις προβλέψεις των Ταμείων για την ανάπτυξη των ΗΠΑ, ίσως κατέληγε στο αντίθετο συμπέρασμα. Αυτές μπορεί να μην είναι καταστροφικές, αλλά είναι αδύναμες. Το ίδιο ισχύει και για την Ευρωπαϊκή Κεντρική Τράπεζα και, ακόμη περισσότερο, για την Τράπεζα της Αγγλίας όταν εξετάζουν τις δικές τους οικονομίες. Αυτές οι κεντρικές τράπεζες θα μπορούσαν εύλογα να περιμένουν, προκειμένου να δουν πόσο αδύναμες γίνονται οι οικονομίες τους, πριν από τις επόμενες κινήσεις τους. Πράγματι, το μέχρι τώρα «γεράκι» από το Χάρβαρντ, Λάρι Σάμερς, συνιστά ακριβώς μια τέτοια παύση.

Το γεγονός ότι η παγκόσμια οικονομία φαίνεται λίγο ισχυρότερη από ό,τι αναμενόταν πριν από λίγο καιρό είναι σίγουρα κάτι καλό. Ωστόσο, για τις κεντρικές τράπεζες (και τους επενδυτές), αυτό δημιουργεί επίσης δυσκολίες. Ο στρατηγικός στόχος των πρώτων πρέπει να παραμείνει άλλωστε αυτός της επαναφοράς του ετήσιου πληθωρισμού στο 2% και, στην πορεία, της σταθερής στήριξης των προσδοκιών σε αυτό το επίπεδο.

Το δίλημμα για τις κεντρικές τράπεζες είναι λοιπόν κατά πόσον η σημερινή μεγαλύτερη αισιοδοξία συνάδει με την επίτευξη αυτού του στρατηγικού στόχου, ενώ για τους επενδυτές είναι κατά πόσον η σιωπηρή άποψη των αγορών για το πώς θα δουν οι κεντρικές τράπεζες αυτό το ζήτημα είναι σωστή. Η αναλυτική δυσκολία είναι να προσπαθήσουμε να επεξεργαστούμε, σε έναν κόσμο στον οποίο υπάρχει ένα διαδραστικό «παιχνίδι» μεταξύ των κεντρικών τραπεζών και των οικονομικών παραγόντων, αν οι πρώτες έχουν κάνει αρκετά για να προσφέρουν την οικονομία που απαιτείται για να φέρουν στον στόχο τον δομικό πληθωρισμό, αν έχουν κάνει υπερβολικά πολλά ή υπερβολικά λίγα.

Δεδομένης της αβεβαιότητας, υπάρχει τώρα περίπτωση να υιοθετηθεί μια στάση αναμονής. Αλλά ένα κρίσιμο σημείο είναι πως σε έναν πληθωριστικό κόσμο, τα καλά νέα για την οικονομική δραστηριότητα σήμερα δεν είναι απαραίτητα καλά νέα για την πολιτική και έτσι και για τη δραστηριότητα αργότερα, εκτός και αν αποκαλύπτει πως η βραχυπρόθεσμη ανταλλαγή μεταξύ της παραγωγής και του πληθωρισμού είναι επίσης ευνοϊκή. Αν είναι, τότε οι κεντρικές τράπεζες μπορούν να χαλαρώσουν τις πολιτικές νωρίτερα απ’ όσο αναμένονταν προηγουμένως. Αν δεν είναι, θα πρέπει να συσφίξουν περισσότερα απ’ όσο ελπίζουμε τώρα.

Για την ώρα μπορεί κανείς να ελπίζει πως θα συμβεί το πρώτο. Αλλά αυτό δεν είναι καθόλου σίγουρο.

© The Financial Times Limited 2023. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Ουκρανία: Πώς και γιατί δεν έκλεισε η συμφωνία που θα τερμάτιζε τον πόλεμο

Ουκρανία: Πώς και γιατί δεν έκλεισε η συμφωνία που θα τερμάτιζε τον πόλεμο Η Ρωσία θέλει να κάνει πόλη-φάντασμα το Χάρκοβο

Η Ρωσία θέλει να κάνει πόλη-φάντασμα το Χάρκοβο  Η Aegean επενδύει σε τέσσερα νέα Airbus μεγαλύτερης εμβέλειας

Η Aegean επενδύει σε τέσσερα νέα Airbus μεγαλύτερης εμβέλειας Jumbo: Κέρδη 303 εκατ. το 2023, μοιράζει μέρισμα 1 ευρώ

Jumbo: Κέρδη 303 εκατ. το 2023, μοιράζει μέρισμα 1 ευρώ Εκτίναξη κερδών στα 116 εκατ. ευρώ για τον ΑΔΜΗΕ

Εκτίναξη κερδών στα 116 εκατ. ευρώ για τον ΑΔΜΗΕ  ΟΛΘ: Σε ΜΕΤΚΑ - ΤΕΚΑΛ η επέκταση του προβλήτα 6

ΟΛΘ: Σε ΜΕΤΚΑ - ΤΕΚΑΛ η επέκταση του προβλήτα 6 Optima για Mytilineos: Το άγγιγμα του Μίδα, τιμή-στόχος τα €49

Optima για Mytilineos: Το άγγιγμα του Μίδα, τιμή-στόχος τα €49 Πρασίνισε η έρημος στη Σαουδική Αραβία

Πρασίνισε η έρημος στη Σαουδική Αραβία Εφορία: Δεκαπέντε πίνακες-φωτιά για όσους αμφισβητήσουν τεκμήρια

Εφορία: Δεκαπέντε πίνακες-φωτιά για όσους αμφισβητήσουν τεκμήρια A. Orcel-Β. Ψάλτης: Στο τραπέζι επέκταση στη Ρουμανία και με εξαγορές

A. Orcel-Β. Ψάλτης: Στο τραπέζι επέκταση στη Ρουμανία και με εξαγορές