Οι οικονομολόγοι για την Ευρώπη προβλέπουν πλέον ύφεση για την οικονομία της Ευρωζώνης και μειώνουν τις τιμές-στόχους για τους βασικούς ευρωπαϊκούς δείκτες και τις εκτιμήσεις τους για κέρδη ανά μετοχή. Όμως, παράλληλα εκτιμούν ότι η ύφεση μπορεί να είναι τεχνικού τύπου ή ιδιαίτερα ήπια και μικρής διάρκειας.

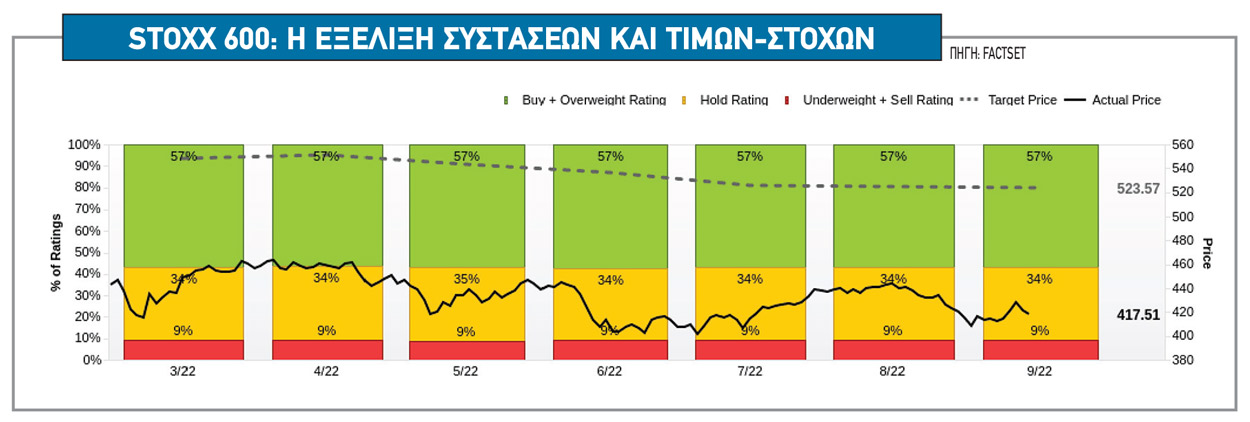

Η πτώση του πραγματικού ΑΕΠ της Ευρωζώνης εκτιμάται στο 1% για το επόμενο έτος. Αυτό θα μεταφραζόταν σε 10% (ή και περισσότερο) συρρίκνωση των κερδών ανά μετοχή (EPS) στους επόμενους 12 μήνες, όπως δείχνουν τα ιστορικά στοιχεία της Factset για τον δείκτη Stoxx Europe 600.

Προς ώρας, οι αγορές μετοχών, καθώς και ορισμένες μακροοικονομικές μεταβλητές, έχουν κινηθεί στην κατεύθυνση για να προεξοφλήσουν πτώση των κερδών αλλά όχι ύφεση στα κέρδη των εταιρειών. Η υποβάθμιση στις εκτιμήσεις για την ανάπτυξη της Ευρωζώνης βασίζεται κυρίως στις ασθενέστερες τιμές των πρόδρομων δεικτών για την οικονομία PMI σε σχέση με τις εκτιμήσεις, στην επιβράδυνση της παγκόσμιας αναπτυξιακής δυναμικής, στη μειωμένη παροχή ρωσικού φυσικού αερίου και στην πολιτική αβεβαιότητα στην Ιταλία, η οποία είναι πιθανό να καθυστερήσει τη στήριξη της δημοσιονομικής πολιτικής από το Ταμείο Ανάκαμψης της Ε.Ε.

Γενική προσαρμογή

Για τον δείκτη Stoxx 600 το consensus των αναλυτών δίνει 15% και 4% αύξηση των κερδών ανά μετοχή (EPS) το 2022 και το 2023 αντίστοιχα, αλλά ήδη πολλές επενδυτικές τράπεζες, όπως π.χ. η Goldman Sachs, θεωρεί ότι το consensus είναι πολύ αισιόδοξο και αναμένει 7% και 0% αντίστοιχα. Οι τελευταίες εκτιμήσεις της ακόμη πιο επιφυλακτικής Citigroup για τα κέρδη ανά μετοχή στην Ευρώπη μιλούν τώρα για ήπια συρρίκνωση των EPS φέτος (-2%) και -10% έως τα μέσα του 2023, αρκετά χαμηλότερα από το consensus.

Τα στοιχεία για τον πληθωρισμό στις ΗΠΑ προκάλεσαν τριγμούς σε μετοχές και κρατικά ομόλογα, ενώ ώθησαν το δολάριο υψηλότερα. Μετά την πρόσφατη ανάκαμψη των μετοχών και μέχρι την ανακοίνωση του πληθωρισμού στις ΗΠΑ, που έσκασαν σαν… κεραμίδα στις αγορές, αρκετοί αναλυτές θεωρούν ότι η συνολική αγορά είναι υπερβολικά εφησυχασμένη σχετικά με την αδυναμία της ανάπτυξης και τους κινδύνους που σχετίζονται με την προμήθεια ρωσικού φυσικού αερίου, την ιταλική πολιτική σκηνή, αλλά και τον δύσκολο (επίσης πολιτικά) χειμώνα με τις ενδιάμεσες εκλογές στις ΗΠΑ, στοιχεία που αυξάνουν τον κίνδυνο για υποχώρηση. Γι’ αυτό ο στόχος της για τον δείκτη Stoxx 600 στο επόμενο τρίμηνο είναι 390-400 μονάδες έναντι τρέχουσας τιμής στην περιοχή των 420 μονάδων.

Αν η κατάσταση με τον πληθωρισμό συνεχίσει να ξεφεύγει, τότε οι Fed και ΕΚΤ έχουν λίγες επιλογές και θα συνεχίσουν να αυξάνουν τα επιτόκια επιθετικά κατά 75 ή και 100 μονάδες βάσης, ακόμη και με κόστος στην οικονομική ανάπτυξη. Οι αγορές τιμολογούν πλήρως μια αύξηση κατά 75 μονάδες βάσης στη συνεδρίαση της FOMC της Fed την επόμενη εβδομάδα και τα futures των Fed Funds τιμολογούν το επιτόκιο στο 4,3% τον Μάρτιο του επόμενου έτους.

Για την ΕΚΤ, οι 75 μονάδες βάσης γίνεται επίσης το βασικό σενάριο για τους οικονομολόγους. Επίσης οι κεντρικές τράπεζες θα πρέπει να λάβουν μετρήσεις αρκετών μηνών για τον πυρήνα του πληθωρισμού από μήνα σε μήνα, μαζί με περαιτέρω ενδείξεις για αποθέρμανση των τιμών ενέργειας για να αλλάξουν κατεύθυνση πολιτικής.

Τα καλά νέα

Ωστόσο, υπάρχουν λόγοι για τους οποίους μεσοπρόθεσμα οι μετοχές μπορούν να είναι ανθεκτικές και γι’ αυτό αρκετοί αναλυτές βλέπουν μέτρια δυνητική άνοδο σε διάστημα 12 μηνών, προτείνοντας τη διατήρηση θέσεων από τους επενδυτές στις μετοχικές αγορές. Οι ισολογισμοί των επιχειρήσεων και των νοικοκυριών δεν είναι πιεσμένοι, οι τράπεζες είναι καλά κεφαλαιοποιημένες και οι αποτιμήσεις είναι κάτω από τον μακροπρόθεσμο μέσο όρο στην Ευρώπη.

Οι αναθεωρήσεις θα είναι αρνητικές, αλλά η πτώση δεν θα είναι τόσο απότομη όσο σε προηγούμενες υφέσεις για διάφορους λόγους:

- Τα κέρδη ανά μετοχή (EPS) είναι ονομαστικό μέγεθος και το ονομαστικό ΑΕΠ θα εξακολουθήσει να επεκτείνεται.

- Η πτώση του ΑΕΠ που προβλέπεται είναι σχετικά ήπια ή τεχνικού τύπου.

- Οι ευρωπαϊκές εταιρείες έχουν παγκόσμια έκθεση. Η Κίνα ανακάμπτει από τα lockdown και τα θεμελιώδη μεγέθη στις ΗΠΑ παραμένουν καλύτερα απ’ ό,τι στην Ευρώπη (ισχυρή αγορά εργασίας, καλοί ισολογισμοί νοικοκυριών, ενεργειακή ανεξαρτησία), ακόμη κι αν υπάρξει κυκλική επιβράδυνση.

- Τα ευρωπαϊκά νομίσματα έχουν υποχωρήσει έντονα, παρέχοντας κάποια αντιστάθμιση. Μια πτώση στην ισοτιμία ευρώ έναντι του δολαρίου κατά 10% προσθέτει 2,4 ποσοστιαίες μονάδες στα κέρδη ανά μετοχή των ευρωπαϊκών μετοχών.

Το γεγονός ότι δεν υπάρχουν μόνο άσχημα νέα για τις ευρωπαϊκές μετοχές φαίνεται και από τη μετατόπιση των προσδοκιών για τη νομισματική και τη δημοσιονομική πολιτική, η οποία θα μπορούσε να φέρει κάποια στήριξη για μια ανατίμηση των ευρωπαϊκών μετοχών.

Τα πολιτικά μέτρα θα βοηθήσουν να αντισταθμιστούν οι αντίξοες συνθήκες από τη μείωση των προμηθειών φυσικού αερίου και τις αυστηρότερες χρηματοπιστωτικές συνθήκες. Οποιαδήποτε επιβράδυνση της ανάπτυξης θα αντισταθμιστεί πιθανώς από τη δημοσιονομική παρέμβαση, έστω και ήπια. Αυτή θα μπορούσε να περιλαμβάνει στοχευμένη στήριξη των επιχειρήσεων με τη μορφή φθηνών και εγγυημένων δανείων για τη διατήρηση της ρευστότητας των επιχειρήσεων και προγράμματα αδειών για την αποφυγή περικοπών θέσεων εργασίας.

Ουκρανία: Πώς και γιατί δεν έκλεισε η συμφωνία που θα τερμάτιζε τον πόλεμο

Ουκρανία: Πώς και γιατί δεν έκλεισε η συμφωνία που θα τερμάτιζε τον πόλεμο Η Ρωσία θέλει να κάνει πόλη-φάντασμα το Χάρκοβο

Η Ρωσία θέλει να κάνει πόλη-φάντασμα το Χάρκοβο  Η Aegean επενδύει σε τέσσερα νέα Airbus μεγαλύτερης εμβέλειας

Η Aegean επενδύει σε τέσσερα νέα Airbus μεγαλύτερης εμβέλειας Jumbo: Κέρδη 303 εκατ. το 2023, μοιράζει μέρισμα 1 ευρώ

Jumbo: Κέρδη 303 εκατ. το 2023, μοιράζει μέρισμα 1 ευρώ Εκτίναξη κερδών στα 116 εκατ. ευρώ για τον ΑΔΜΗΕ

Εκτίναξη κερδών στα 116 εκατ. ευρώ για τον ΑΔΜΗΕ  ΟΛΘ: Σε ΜΕΤΚΑ - ΤΕΚΑΛ η επέκταση του προβλήτα 6

ΟΛΘ: Σε ΜΕΤΚΑ - ΤΕΚΑΛ η επέκταση του προβλήτα 6 Optima για Mytilineos: Το άγγιγμα του Μίδα, τιμή-στόχος τα €49

Optima για Mytilineos: Το άγγιγμα του Μίδα, τιμή-στόχος τα €49 Πρασίνισε η έρημος στη Σαουδική Αραβία

Πρασίνισε η έρημος στη Σαουδική Αραβία Εφορία: Δεκαπέντε πίνακες-φωτιά για όσους αμφισβητήσουν τεκμήρια

Εφορία: Δεκαπέντε πίνακες-φωτιά για όσους αμφισβητήσουν τεκμήρια A. Orcel-Β. Ψάλτης: Στο τραπέζι επέκταση στη Ρουμανία και με εξαγορές

A. Orcel-Β. Ψάλτης: Στο τραπέζι επέκταση στη Ρουμανία και με εξαγορές