Την αντίδραση των τραπεζικών μετοχών μετά τη νίκη της Νέας Δημοκρατίας στις εκλογές καταγράφει ανάλυση της Goldman Sachs, επισημαίνοντας ότι εκτός από το ράλι 13% του κλαδικού δείκτη στο χρηματιστήριο καταγράφηκε αποκλιμάκωση των αποδόσεων στα ομόλογα: αυτές των τίτλων AT1 υποχώρησαν κατά περίπου 30-50 μονάδες βάσης και αυτές των Senior Preferred κατά 10-20 μονάδες βάσης.

Τα σχόλια των επενδυτών που λάβαμε πρόσφατα, γράφει ο οίκος, δείχνουν ότι το αποτέλεσμα των εκλογών και οι επακόλουθες προοπτικές σε ό,τι αφορά την οικονομική πολιτική θεωρήθηκαν από την αγορά ως σημαντικό στοιχείο για την πιθανή αναβάθμιση της Ελλάδας σε επενδυτική βαθμίδα. Αυτό είναι σύμφωνο με τους οικονομολόγους της Goldman Sachs, που επεσήμαναν σε σημείωμά τους ότι το αποτέλεσμα των γενικών εκλογών είναι ένα σημαντικό βήμα για την επιτάχυνση της εκταμίευσης πόρων από το Ταμείο Ανάκαμψης και την εξασφάλιση μακροπρόθεσμης ανάπτυξης μέσω της συσσώρευσης κεφαλαίου: πειστική αξιοποίηση του Ταμείου Ανάκαμψης για την προώθηση και η διευκόλυνση του διαρθρωτικού μετασχηματισμού της οικονομίας θα είναι πιθανότατα το τελευταίο βήμα για να ανακτήσουν τα ελληνικά ομόλογα αξιολόγηση επενδυτικής βαθμίδας. Τα σχόλια από τις ελληνικές τράπεζες που παρακολουθεί υποδηλώνουν ότι μια αναβάθμιση μπορεί να υποστηρίξει την τιμολόγηση της έκδοσης νέων ομολόγων μεσοπρόθεσμα και ειδικότερα, την έκδοση εργαλείων MREL.

Ποια είναι η άποψή μας για τις ελληνικές τράπεζες; Είμαστε σχετικά εποικοδομητικοί στις ελληνικές τράπεζες (με αξιολογήσεις «αγορά» σε Εθνική, Πειραιώς και Alpha), υπολογίζοντας τη μέση απόδοση επί των ενσώματων ιδίων κεφαλαίων (ROTE) στο 12%/10% το 2023/24 (από 8% το 2022), με περαιτέρω βελτίωση του κεφαλαιακού δείκτη (CET1) σε 14,6%/15,4% (από 13,7%). Αναμένουμε, σημειώνει, έναν συνδυασμό υγιούς ανάπτυξης του ελληνικού ΑΕΠ (2,6%/1,5% το 2023/24, σύμφωνα με το ΔΝΤ, έναντι περίπου 0,7%/1,3% που είναι η εκτίμηση για την Ευρώπη) και στήριξη από το Ταμείο Ανάκαμψης στην αύξηση κατά μέσο όρο 5% ετησίως των εξυπηρετούμενων δανείων.

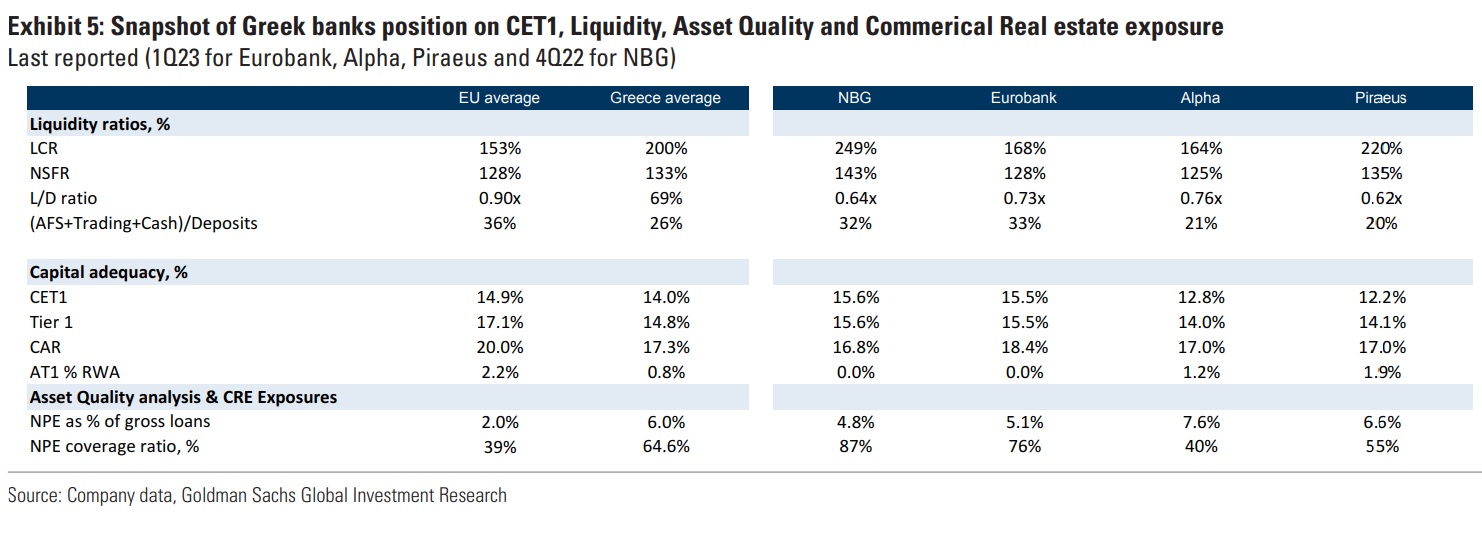

Σύμφωνα με την ανάλυση της Goldman Sachs, οι ελληνικές τράπεζες έχουν από τα ισχυρότερα αποθέματα ρευστότητας/χρηματοδότησης εντός της ευρωζώνης, με μέσο δείκτη κάλυψης ρευστότητας (LCR) 198% (έναντι μέσου όρου 153% στην ΕΕ). Από την πλευρά της ποιότητας του ενεργητικού, οι ελληνικές τράπεζες έφτασαν σε μέσο όρο NPE 6% το 2022: αναμένουμε ότι θα συνεχίσει να μειώνεται το 2023/24, στο 5%/3,5%, με κατεύθυνση προς το μέσο επίπεδο της ΕΕ του 2%-3%, συμπληρώνει.

Ποιοι είναι οι καταλύτες μπροστά; Επισημαίνουμε έναν αριθμό θετικών καταλυτών, συμπεριλαμβανομένων των εξής:

- Πιθανή αναβάθμιση της πιστοληπτικής ικανότητας του κράτους σε επενδυτική βαθμίδα το δεύτερο εξάμηνο του 2023.

- Περιθώριο για θετικές αναθεωρήσεις των εκτιμήσεων για τα κέρδη ανά μετοχή και

- περαιτέρω λεπτομέρειες για τα σχέδια των ελληνικών τραπεζών να μοιράσουν μερίσματα.

Οπως επισημαίνει, ο SSM χορήγησε πρόσφατα την πρώτη έγκριση μετά από περισσότερο από μια δεκαετία για επαναγορά μετόχων από ελληνική τράπεζα (σ.σ. εξαγορά από Eurobank του 1,4%).

Η Εθνική ζήτησε έγκριση από την εποπτική αρχή για την καταβολή μερίσματος το 2023 (από τα κέρδη του 2022), με προοπτική για πληρωμή 20-30% μεσοπρόθεσμα. Η διοίκηση της Eurobank είπε ότι η εταιρεία έχει φιλοδοξία για ελάχιστη πληρωμή μερίσματος 25% από το 2023, το οποίο θα πρέπει να αυξηθεί μέχρι το μέσο ευρωπαϊκό επίπεδο μεσοπρόθεσμα. Η Πειραιώς κράτησε το 10% το 1ο τρίμηνο του 2023 και σχεδιάζει να αυξήσει την πληρωμή στο 35% το 2025. Η Alpha κράτησε για πληρωμή το 20% το 1ο τρίμηνο του 2023, με σχέδιο να αυξήσει περαιτέρω το ποσοστό τα επόμενα χρόνια.

Μπαίνει «μαχαίρι» στο ΕΣΠΑ τουρισμού και μικρομεσαίων

Μπαίνει «μαχαίρι» στο ΕΣΠΑ τουρισμού και μικρομεσαίων Airbnb: Αρνητικό σήμα για Ελλάδα από το Πάσχα των Καθολικών

Airbnb: Αρνητικό σήμα για Ελλάδα από το Πάσχα των Καθολικών Σούπερ μάρκετ: Θύελλα σηκώνει η πρόταση ΕΕ για γρήγορη εξόφληση προμηθευτών

Σούπερ μάρκετ: Θύελλα σηκώνει η πρόταση ΕΕ για γρήγορη εξόφληση προμηθευτών Attica-Παγκρήτια: Το ύψος της ΑΜΚ, η κατανομή σε μετόχους και ο γρίφος του Tier ΙΙ

Attica-Παγκρήτια: Το ύψος της ΑΜΚ, η κατανομή σε μετόχους και ο γρίφος του Tier ΙΙ Μεγάλη ζήτηση υπαλλήλων με «πράσινες» δεξιότητες, ποιοι κλάδοι ψάχνουν

Μεγάλη ζήτηση υπαλλήλων με «πράσινες» δεξιότητες, ποιοι κλάδοι ψάχνουν Κανονισμός Πυροπροστασίας: Μπάχαλο, μπαλάκια ευθυνών και υπογραφές διαμαρτυρίας

Κανονισμός Πυροπροστασίας: Μπάχαλο, μπαλάκια ευθυνών και υπογραφές διαμαρτυρίας Συγκροτήθηκε το νέο ΔΣ του ΟΣΕ, το μήνυμα του προέδρου

Συγκροτήθηκε το νέο ΔΣ του ΟΣΕ, το μήνυμα του προέδρου Ποιοι υποψήφιοι ευρωβουλευτές προηγούνται στην κούρσα

Ποιοι υποψήφιοι ευρωβουλευτές προηγούνται στην κούρσα Σύνοδος ΔΝΤ: Οι «εξαφανισμένοι» Αραβες και ο μεγάλος φόβος του Ταμείου

Σύνοδος ΔΝΤ: Οι «εξαφανισμένοι» Αραβες και ο μεγάλος φόβος του Ταμείου Ambrosia Capital: Νέες αυξημένες τιμές-στόχοι για τις ελληνικές τράπεζες

Ambrosia Capital: Νέες αυξημένες τιμές-στόχοι για τις ελληνικές τράπεζες