Δηλώστε τώρα συμμετοχή στα σεμινάρια "Επενδύσεις και trading στα κρυπτονομίσματα" που διοργανώνει το Euro2day.gr με το Βασίλη Παζόπουλο, πιστοποιημένο επενδυτικό σύμβουλο με πολυετή ενασχόληση στο χώρο των κρυπτονομισμάτων. Αποφύγετε τις παγίδες και μεγιστοποιήστε την απόδοσή σας με μεθόδους και τακτικές που έχουν αποδείξει την αξία τους στην πράξη! Δηλώστε συμμετοχή τώρα σε προνομιακή τιμή Early Bird.

Παρά την πτώση του τεχνολογικού δείκτη Nasdaq (μπλε γραμμή) από τις 12.000 στις 11.000 το τελευταίο δεκαήμερο, το Bitcoin κράτησε χαρακτήρα. Άντεξε την πίεση δείχνοντας μεγαλύτερες αντοχές. Βέβαια αυτό δεν σημαίνει αναγκαστικά αλλαγή τάσης. Ακόμα βρίσκεται κάτω από το κρίσιμο επίπεδο των 19.600 δολαρίων (μωβ οριζόντια γραμμή), με τους επενδυτές να δείχνουν για την ώρα αναποφάσιστοι. Τα νέα από τον κλάδο δεν είναι καθόλου άσχημα, αλλά στη μεταβλητή με την μεγαλύτερη βαρύτητα παραμένουν οι μακροοικονομικές εξελίξεις.

Το γεωπολιτικό ρίσκο

Καμία περίοδος της ανθρώπινης ιστορίας δεν ήταν απαλλαγμένη από απειλές. Η τρέχουσα όμως είναι και σοβαρή και πολυσύνθετη. Απαιτεί ιδιαίτερη προσοχή, καθώς κυριαρχούν διαφορετικά οικονομικής φύσης προβλήματα στην παγκόσμια γεωπολιτική σκακιέρα. Ορισμένα μάλιστα απαιτούν αντικρουόμενες ενέργειες για να ξεπεραστούν, κάτι που κάνει την επίλυση τους ακόμα πιο δύσκολη.

Σαν να μην έφταναν οι οικονομικές ταλαντώσεις, έχει μπει στην εξίσωση και ο εφιάλτης του πυρηνικού πολέμου. Παρόλο που κανείς δεν θα ήθελε να βιώσει, τουλάχιστον αν είναι στα λογικά του, δεν μπορεί να αποκλείσει η πιθανότητα ατυχήματος. Από δυσλειτουργία υπολογιστών, πτώση τάσης, εσφαλμένη πληροφόρηση. Ανησυχητικά είναι επίσης τα σενάρια σκόπιμων ενεργειών από στρατιωτικά στελέχη. Είτε λόγω ψυχικών διαταραχών, είτε για ακραίους εθνικούς ή θρησκευτικούς σκοπούς.

Όχι πολύ μακριά χρονικά, στις 25 Ιανουαρίου 1995 ο Ρώσος πρόεδρος Μπόρις Γιέλτσιν λίγο έλειψε να διατάξει ολοκληρωτική επίθεση κατά των ΗΠΑ εξαιτίας ενός άγνωστης ταυτότητας νορβηγικού επιστημονικού πυραύλου.

Ίσως το ρίσκο να είναι 1% ανά έτος. Ίσως 100 φορές μικρότερο ή αρκετά μεγαλύτερο. Αν η πιθανότητα να εμφανίσετε καρκίνο είναι μικρότερη από 1% ανά έτος, αν ζήσετε αρκετά, στο τέλος είναι αρκετά πιθανό να σας συμβεί. Όπως και ο τυχαίος πυρηνικός πόλεμος. Αν ρίξουμε πολλές φορές τα ζάρια, όλα μπορούν να συμβούν. Σε κάθε περίπτωση ο κίνδυνος είναι εξαιρετικά υψηλός αν συνυπολογίσουμε το διακύβευμα.

Όπως έλεγε ο μίστερ Μιγιάγκι, ο καλύτερος τρόπος να αντιμετωπίσεις ένα κτύπημα είναι να μην είσαι εκεί. Κι όμως η ανθρωπότητα επιμένει να παίζει με την φωτιά. Μετά τη δολιοφθορά στον αγωγό του φυσικού αερίου, το επίσημο αίτημα για την κατεπείγουσα ένταξη της Ουκρανίας στο ΝΑΤΟ και η προσάρτηση εδαφών από τη Ρωσία, ο βαθμός επικινδυνότητας ανέβηκε αισθητά. Δεν είναι καθόλου αδιάφορο πως το αμερικανικό σύστημα συναγερμού, από χθες, πέρασε από το DEFCON 5 (σε καιρό ειρήνης) σε DEFCON 4.

Αν δεν τρομάξατε αρκετά, ίσως δεν έχετε ενημερωθεί ότι ο Ραμζάν Καντίροφ, επικεφαλής της ρωσικής περιφέρειας της Τσετσενίας, δήλωσε ότι η Μόσχα θα πρέπει να εξετάσει το ενδεχόμενο χρήσης πυρηνικών όπλων χαμηλής ισχύος στην Ουκρανία εν μέσω νέων ανατροπών στο πεδίο της μάχης. Τέτοια ένταση δεν είχαμε ούτε στην κρίση της Κούβας, όπως εκτιμούν οι ειδικοί.

Παρεμπιπτόντως, η εξέλιξη όσο αφορά τη καταστροφή του αγωγού, μας δίνει ένα μάθημα γεωπολιτικής. Η αξία των υποδομών ενέργειας είναι μηδενική αν δεν υπάρχουν οι κατάλληλες συμφωνίες και η στρατιωτική ετοιμότητα για να προστατευτούν.

Τα μακροοικονομικά δεδομένα

Για να γυρίσουμε στα οικονομικά, ο δισεκατομμυριούχος επενδυτής Stanley Druckenmiller, στη Σύνοδο Κορυφής Alpha Investor που διοργάνωσε το CNBC, δήλωσε ότι η προσπάθεια της Federal Reserve να διορθώσει γρήγορα τις υπερβολές που η ίδια υποβοήθησε για μια δεκαετία, δεν αποκλείεται να έχει κακή κατάληξη για την αμερικανική οικονομία. Πιστεύει ότι οι πολιτικές της ποσοτικής χαλάρωσης και τα μηδενικά επιτόκια δημιούργησαν μια φούσκα περιουσιακών στοιχείων και ότι θα θεωρήσει έκπληξη αν δεν υπάρξει ύφεση την επόμενη χρονιά. Η απότομη προσγείωση όπως χαρακτηριστικά την αποκάλεσε, ίσως να είναι μεγαλύτερη από το αναμενόμενη. Ποιος είναι ο πραγματικά χαμένος; Οι φτωχοί άνθρωποι και η μεσαία τάξη, λόγω του πληθωρισμού.

Παρόμοιες ανησυχίες στο Bloomberg εξέφρασε ο πρώην υπουργός Οικονομικών των ΗΠΑ, Λόρενς Σάμερς. Ισχυρίζεται ότι δεδομένων των σημερινών ρίσκων «αυτή σίγουρα δεν είναι μια εποχή στην οποία θα μπορούσαν να πάνε διακοπές πολλοί "πυροσβέστες"».

«Όταν μια χώρα τόσο μεγάλη όσο η Βρετανία περνάει κάτι τέτοιο, αυτό μπορεί να έχει ευρύτερες συνέπειες» προειδοποίησε ο καθηγητής Οικονομικών στο Χάρβαρντ. Παρομοίασε τα οικονομικά προβλήματα με δονήσεις πριν από έναν σεισμό. Ενώ μερικές φορές οι δονήσεις σταματούν, αυτό δεν συμβαίνει πάντα, όπως είδαμε και το 2007, τόνισε.

Αυτό που πέρασε η Βρετανία ίσως να κρύβει ένα μεγαλύτερο κίνδυνο από αυτό που γνωρίζουμε. Η πρόθεση της κεντρικής τράπεζας της Αγγλίας να αγοράσει όσα ομόλογα μεγάλης διάρκειας χρειαστεί στην προσπάθεια της να εξομαλύνει την αγορά ομολόγων, ίσως να είναι η κορυφή του παγόβουνου. Σύμφωνα με το Sky News συνταξιοδοτικά ταμεία απειλήθηκαν με κατάρρευση και σώθηκαν χάρη στην τελευταίας στιγμής παρέμβαση της κεντρικής τράπεζας.

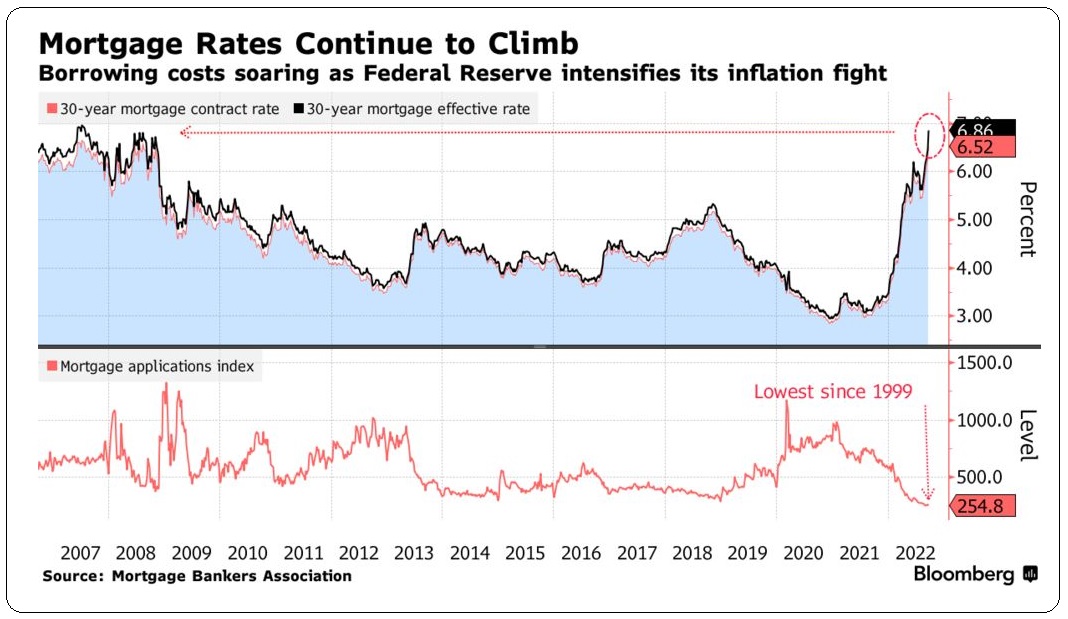

Όλο και περισσότερο η κατάσταση στην παγκόσμια οικονομία θυμίζει τις συνθήκες που επικρατούσαν το 2008! Τα επιτόκια στεγαστικών δανείων των ΗΠΑ αυξάνονται στο 6,52%, το υψηλότερο σημείο όπου έχουν βρεθεί από την περίοδο που έσκαγε η μεγάλη κρίση, σύμφωνα με τα στοιχεία της Freddie Mac που δημοσίευσε το Bloomberg. Παράλληλα ο αριθμός των αιτήσεων για νέα δάνεια έχει πέσει στο χαμηλότερο σημείο του από το 1999. Πρόκειται για ένα φαύλο κύκλο. Λιγότερα δάνεια σημαίνει μικρότερη ζήτηση για ακίνητα, άρα υποχώρηση των τιμών τους. Συνεπώς μείωση της αξίας των υποθηκών, που πολύ πιθανό να οδηγήσει σε συστημικό τραπεζικό πρόβλημα.

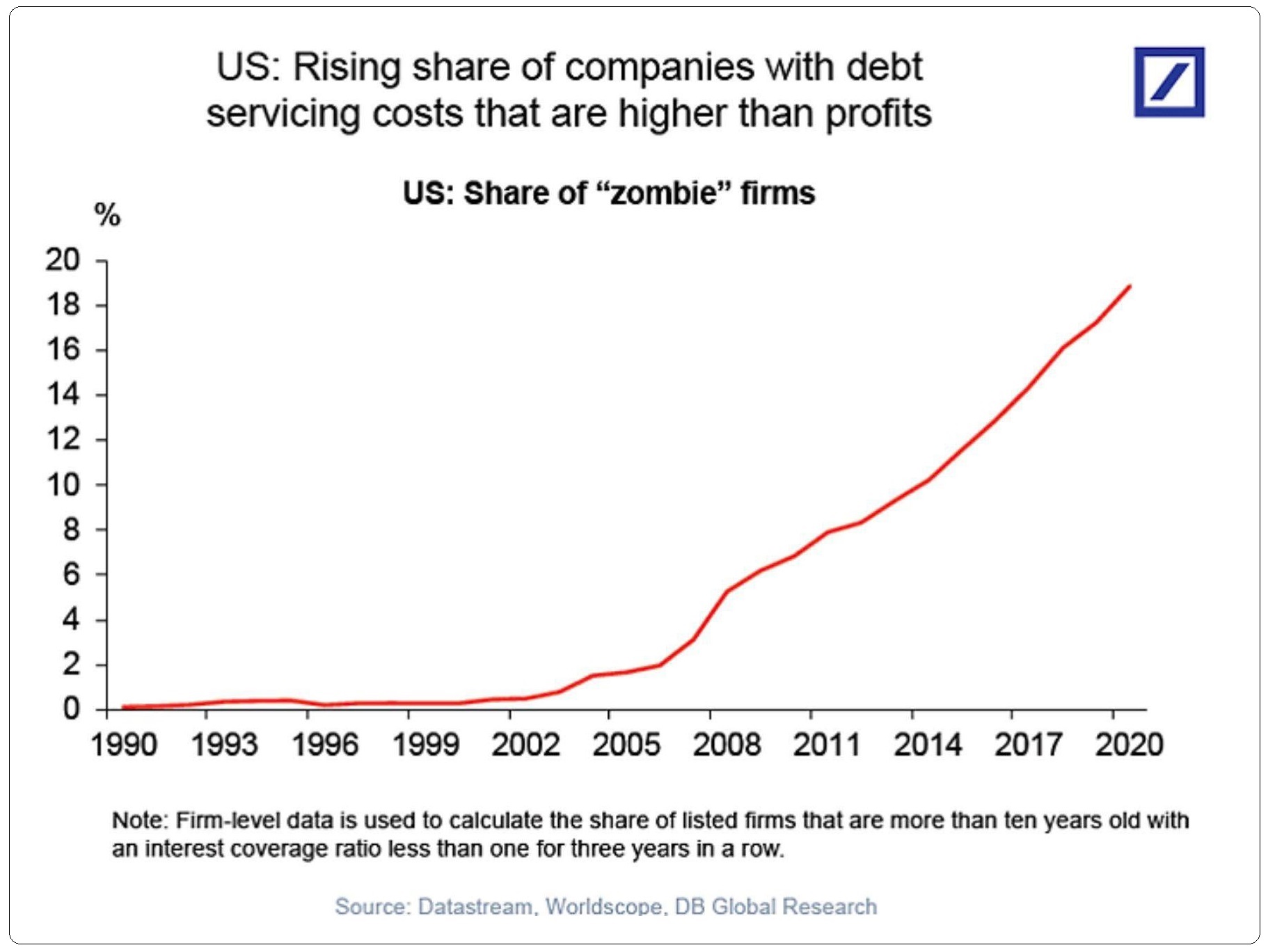

Ένα τελευταίο διάγραμμα, που δείχνει το πρόβλημα με τις επιχειρήσεις ζόμπι στις ΗΠΑ. Πρόκειται για τις εταιρίες που το κόστος δανεισμού υπερβαίνει τα κέρδη τους για 3 συνεχόμενα χρόνια. Με δεδομένη την αύξηση των επιτοκίων, άραγε πόσος καιρός θα περάσει μέχρι να αρχίσουμε να βλέπουμε ένα νέο κύμα πτωχεύσεων; Η αύξηση των επιτοκίων δεν είναι δυνατόν να μην επιφέρει παρενέργειες.

Οι εξελίξεις στα κρυπτονομίσματα

Ο Druckenmiller πέρα από τις απόψεις του για την ανάπτυξη αναφέρθηκε και στα κρυπτονομίσματα. Παραδέχεται πως υπάρχει το ενδεχόμενο να παίξουν μεγάλο ρόλο σε μια αναγέννηση, επειδή οι άνθρωποι απλά θα σταματήσουν να εμπιστεύονται τις κεντρικές τράπεζες. Πρόσθεσε όμως ότι δεν έχει στην κατοχή του Bitcoin ή άλλο κρυπτονόμισμα, καθώς του είναι δύσκολο να κατέχει ένα περιουσιακό στοιχείο που βρίσκεται στο στόχαστρο των κεντρικών τραπεζών.

Από την άλλη η BlackRock, ο μεγαλύτερος διαχειριστής περιουσιακών στοιχείων στον κόσμο, ξεκίνησε από τις 27 Σεπτεμβρίου ένα νέο ETF που ονομάζεται iShares Blockchain Technology (BLKC). Το 75% των συμμετοχών αποτελείται από ανταλλακτήρια και εταιρίες mining, ενώ το άλλο 25% είναι εταιρείες που βασίζονται στο οικοσύστημα του blockchain. Παράλληλα ετοιμάζεται ένα νέο ETF το οποίο θα είναι επικεντρωμένο στο Metaverse!

Ενδιαφέρον έχει και η είδηση πως η Telefónica, η μεγαλύτερη εταιρεία τηλεπικοινωνιών της Ισπανίας, θα επιτρέψει την αγορά προϊόντων της με κρυπτονομίσματα. Η εταιρεία έχει εισέλθει δυναμικά στον χώρο, καθώς διαθέτει τη δική της αγορά NFT που βασίζεται στο blockchain του Polygon και βρίσκεται στο στάδιο της διερεύνησης ευκαιριών στο Metaverse.

Νέα συνεργασία με το ανταλλακτήριο Binance

Για τους αναγνώστες του Εuro2day.gr ισχύει μια ειδική προσφορά από το ανταλλακτήριο Binance. Όσοι γράφονται ως νέοι πελάτες, με αυτό το λινκ https://accounts.binance.com/en/register?ref=39576698, μετά την πρώτη τους αγοραπωλησία θα λάβουν μπόνους 50 δολαρίων και άλλα προνόμια.

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς.

Μπαίνει «μαχαίρι» στο ΕΣΠΑ τουρισμού και μικρομεσαίων

Μπαίνει «μαχαίρι» στο ΕΣΠΑ τουρισμού και μικρομεσαίων Airbnb: Αρνητικό σήμα για Ελλάδα από το Πάσχα των Καθολικών

Airbnb: Αρνητικό σήμα για Ελλάδα από το Πάσχα των Καθολικών Σούπερ μάρκετ: Θύελλα σηκώνει η πρόταση ΕΕ για γρήγορη εξόφληση προμηθευτών

Σούπερ μάρκετ: Θύελλα σηκώνει η πρόταση ΕΕ για γρήγορη εξόφληση προμηθευτών Attica-Παγκρήτια: Το ύψος της ΑΜΚ, η κατανομή σε μετόχους και ο γρίφος του Tier ΙΙ

Attica-Παγκρήτια: Το ύψος της ΑΜΚ, η κατανομή σε μετόχους και ο γρίφος του Tier ΙΙ Μεγάλη ζήτηση υπαλλήλων με «πράσινες» δεξιότητες, ποιοι κλάδοι ψάχνουν

Μεγάλη ζήτηση υπαλλήλων με «πράσινες» δεξιότητες, ποιοι κλάδοι ψάχνουν Κανονισμός Πυροπροστασίας: Μπάχαλο, μπαλάκια ευθυνών και υπογραφές διαμαρτυρίας

Κανονισμός Πυροπροστασίας: Μπάχαλο, μπαλάκια ευθυνών και υπογραφές διαμαρτυρίας Συγκροτήθηκε το νέο ΔΣ του ΟΣΕ, το μήνυμα του προέδρου

Συγκροτήθηκε το νέο ΔΣ του ΟΣΕ, το μήνυμα του προέδρου Ποιοι υποψήφιοι ευρωβουλευτές προηγούνται στην κούρσα

Ποιοι υποψήφιοι ευρωβουλευτές προηγούνται στην κούρσα Σύνοδος ΔΝΤ: Οι «εξαφανισμένοι» Αραβες και ο μεγάλος φόβος του Ταμείου

Σύνοδος ΔΝΤ: Οι «εξαφανισμένοι» Αραβες και ο μεγάλος φόβος του Ταμείου Ambrosia Capital: Νέες αυξημένες τιμές-στόχοι για τις ελληνικές τράπεζες

Ambrosia Capital: Νέες αυξημένες τιμές-στόχοι για τις ελληνικές τράπεζες