Το sell off στις πιο αδύναμες αγορές ομολόγων της Ευρώπης δεν δείχνει σημάδια χαλάρωσης, συσσωρεύοντας πιέσεις στην Ευρωπαϊκή Κεντρική Τράπεζα να καταστήσει σαφέστερο πώς σχεδιάζει να συγκρατήσει τις μεγάλες αποκλίσεις στο κόστος δανεισμού μεταξύ επιμέρους χωρών, επισημαίνει το Bloomberg.

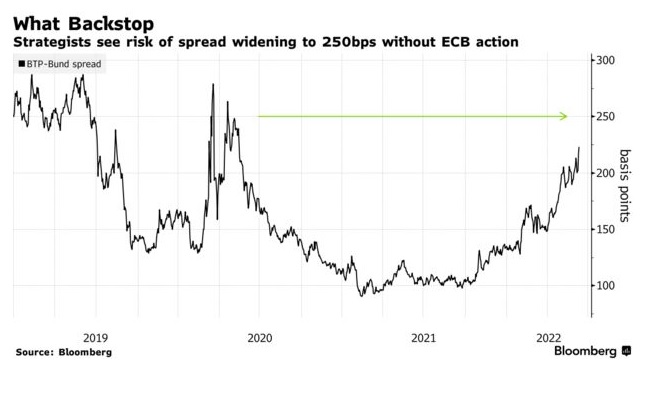

Το χάσμα αποδόσεων μεταξύ των 10ετών ιταλικών ομολόγων και των αντίστοιχων τίτλων της Γερμανίας διευρύνθηκε για τρίτη ημέρα στις 226 μονάδες βάσης, το μεγαλύτερο ποσοστό από τον Μάιο του 2020. Η κίνηση φέρνει την απόκλιση -βασικό δείκτη μέτρησης κινδύνου στην περιοχή- πιο κοντά στις 250 μ.β., επίπεδο που οι υπεύθυνοι είχαν προηγουμένως επισημάνει ως «επικίνδυνη ζώνη» (danger zone), που θα μπορούσε να πυροδοτήσει δράση από τους υπεύθυνους χάραξης πολιτικής.

Η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ υπογράμμισε χθες την αποφασιστικότητα των αξιωματούχων να σταματήσουν τον λεγόμενο «κατακερματισμό» εντός της ευρωζώνης, καθώς εξέθεσε σχέδια για μια σειρά αυξήσεων επιτοκίου που ξεκινούν τον Ιούλιο.

Ωστόσο, δεν παρουσίασαν οποιοδήποτε νέο εργαλείο -όπως ένα άλλο πρόγραμμα αγοράς ομολόγων-, το οποίο ορισμένοι επενδυτές και αναλυτές θεωρούν απαραίτητο για να αποτραπεί η δυσανάλογη σύσφιξη των χρηματοοικονομικών συνθηκών στις πιο υπερχρεωμένες οικονομίες της Μεσογείου, καθώς η ΕΚΤ αρχίζει να αυξάνει τα επιτόκια τους επόμενους μήνες.

«Μια τέτοια ασαφής προσέγγιση για τη δημιουργία backstop στα spread σημαίνει ότι η ευρωπαϊκή αγορά κρατικών ομολόγων πρέπει πρώτα να μεταβεί σε κατάσταση κρίσης με διεύρυνση των spreads, προτού ενεργήσει η ΕΚΤ», έγραψε ο Jorge Garayo, στρατηγικός αναλυτής επιτοκίων στη Société Générale SA.

Βαριά χτυπήματα δέχτηκε και το ελληνικό χρέος, το οποίο θεωρείται ακόμη πιο ευαίσθητο στη νομισματική πολιτική της ΕΚΤ από το αντίστοιχο ιταλικό. Η απόδοση του δείκτη αναφοράς 10 ετών αυξήθηκε έως και 29 μονάδες βάσης στο 4,41%, το υψηλότερο από τον Ιανουάριο του 2019.

Αν και μέχρι στιγμής οι κινήσεις ήταν «τακτοποιημένες», σύμφωνα με τους αναλυτές στρατηγικής της ING Groep NV, συμπεριλαμβανομένου του Antoine Bouvet, δεν είναι σαφές πόσο καιρό θα συνεχιστεί αυτό, εάν οι υπεύθυνοι χάραξης πολιτικής της ΕΚΤ δεν λάβουν περαιτέρω μέτρα.

Για ορισμένους στρατηγικούς αναλυτές υπάρχει κίνδυνος να τεθούν υπό τέτοια πίεση υπερχρεωμένα κράτη της ΕΕ, ώστε να αναγκαστεί η ΕΚΤ να σταματήσει εντελώς την αύξηση των επιτοκίων.

«Δεν έχει πολύ νόημα για την ΕΚΤ να αυξάνει επιθετικά τα επιτόκια, να προκαλεί κατακερματισμό και μετά να εισάγει ένα νέο εργαλείο για την αντιμετώπισή του», έγραψαν οι υπεύθυνοι στρατηγικής της Citigroup Inc., συμπεριλαμβανομένου του Jamie Searle, σε ένα σημείωμα προς τους πελάτες.

Πρασίνισε η έρημος στη Σαουδική Αραβία

Πρασίνισε η έρημος στη Σαουδική Αραβία Μυτιληναίoς: Ετοιμάζω μεγάλη επένδυση για παραγωγή γαλλίου

Μυτιληναίoς: Ετοιμάζω μεγάλη επένδυση για παραγωγή γαλλίου Αποσύρθηκε από την Ερυθρά Θάλασσα το ιρανικό πλοίο «μυστήριο»

Αποσύρθηκε από την Ερυθρά Θάλασσα το ιρανικό πλοίο «μυστήριο» Νέο οικιστικό συγκρότημα στην Αθηναϊκή Ριβιέρα, ξεκινά η κατασκευή του Apollo Hills

Νέο οικιστικό συγκρότημα στην Αθηναϊκή Ριβιέρα, ξεκινά η κατασκευή του Apollo Hills Πότε θα αρχίσουν τα πρόστιμα για μη δημοσιοποίηση στοιχείων στο ΓΕΜΗ

Πότε θα αρχίσουν τα πρόστιμα για μη δημοσιοποίηση στοιχείων στο ΓΕΜΗ Χτύπημα Ισραήλ στο Ιράν, δεν ετοιμάζει άμεσα αντίποινα η Τεχεράνη

Χτύπημα Ισραήλ στο Ιράν, δεν ετοιμάζει άμεσα αντίποινα η Τεχεράνη Η Aegean επενδύει σε τέσσερα νέα Airbus μεγαλύτερης εμβέλειας

Η Aegean επενδύει σε τέσσερα νέα Airbus μεγαλύτερης εμβέλειας Εφορία: Δεκαπέντε πίνακες-φωτιά για όσους αμφισβητήσουν τεκμήρια

Εφορία: Δεκαπέντε πίνακες-φωτιά για όσους αμφισβητήσουν τεκμήρια Δυτικός επενδυτής καταγγέλλει όργιο διαφθοράς στο περιβάλλον Ζελένσκι

Δυτικός επενδυτής καταγγέλλει όργιο διαφθοράς στο περιβάλλον Ζελένσκι Μπαίνουν μπουλντόζες για το νέο γήπεδο του ΠΑΟ στον Βοτανικό

Μπαίνουν μπουλντόζες για το νέο γήπεδο του ΠΑΟ στον Βοτανικό