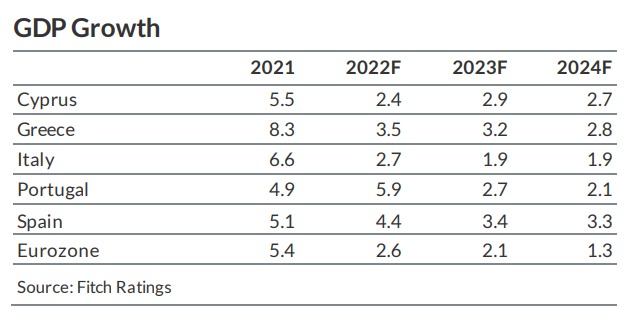

Το ελληνικό πραγματικό ΑΕΠ αυξήθηκε κατά 8,3% το 2021, σύμφωνα με τις προβλέψεις της Fitch, με τον οίκο να αναμένει ότι η ανάκαμψη μετά την πανδημία θα συνεχιστεί φέτος, υποστηριζόμενη από τα τουριστικά έσοδα και την επιτάχυνση στην ανάπτυξη των κονδυλίων του NGEU.

Ωστόσο, ο οίκος μειώνει τις προβλέψεις του για την ανάπτυξη τόσο για το 2022 όσο και για το 2023, λόγω των υψηλότερων τιμών, της πιεσμένης εμπιστοσύνης και της ασθενέστερης ανάπτυξης σε βασικούς εμπορικούς εταίρους μετά τη ρωσική εισβολή στην Ουκρανία.

Η Fitch προσγειώνει την πρόβλεψη για την ελληνική ανάπτυξη στο 3,5% φέτος και ακόμα χαμηλότερα, στο 3,2% το 2023 και στο 2,8% το 2024.

Οι τράπεζες

Στην Ελλάδα, το πρόγραμμα «Γέφυρα» για τα ακίνητα των ευάλωτων νοικοκυριών, που σε κάποιες περιπτώσεις παρατείνει τη στήριξη για δάνεια που «ξεπαγώνουν», αποτελεί μέτριο ρίσκο για την ποιότητα ενεργητικού των τραπεζών.

Οι επιδοτήσεις αφορούσαν σε δάνεια 8 δισεκατομμυρίων ευρώ στο τέλος του 2021 (6% των ακαθάριστων δανείων, εξαιρουμένων των τιτλοποιήσεων) και μόνο το 5% περίπου αυτών των δανείων έχει αθετήσει τις υποχρεώσεις του. Ως εκ τούτου, η ποιότητα ενεργητικού των τραπεζών ενδέχεται να επιδεινωθεί, εάν καθυστερήσει η οικονομική ανάκαμψη.

Ουκρανικός κίνδυνος και επιτόκια

Οι ελληνικές τράπεζες έχουν αμελητέα άμεση έκθεση στη Ρωσία ή την Ουκρανία, αν και ορισμένες έχουν επιχειρήσεις στην Κύπρο και τη Βουλγαρία, τονίζει ο οίκος.

Παράλληλα, σχολιάζοντας τις επικείμενες αυξήσεις επιτοκίων από την ΕΚΤ, η Fitch τονίζει ότι μια απότομη και ταχεία άνοδος των επιτοκίων άνω των 200 μονάδων βάσης θα ήταν πιθανότατα ελαφρώς αρνητική για τις τράπεζες της ευρωπεριφέρειας, «ιδιαίτερα σε πιο αδύναμες περιφέρειες/χώρες, καθώς η αύξηση της επιβάρυνσης του χρέους πιθανότατα θα οδηγήσει σε υψηλότερες αθετήσεις πληρωμών και, ως εκ τούτου, σε υψηλότερες προβλέψεις για επισφάλειες, αντισταθμίζοντας τα πρόσθετα έσοδα από τα αυξημένα επιτόκια. Σε ένα τέτοιο σενάριο, η ζήτηση για δάνεια σε αυτές τις χώρες είναι πιθανό να πέσει πολύ κάτω από τα επίπεδα του 2021.

Μία από τις κύριες προκλήσεις της ΕΚΤ είναι να προσδιορίσει πού βρίσκεται το ουδέτερο επιτόκιο, με τον κίνδυνο να πλήξει την ανάπτυξη καθώς θα συγκρατεί τους κινδύνους κατακερματισμού στην ευρωζώνη.

Τα ελληνικά κρατικά ομόλογα

Οι ελληνικές τράπεζες διακρατούν σημαντικό ύψος ελληνικών κρατικών ομολόγων, που θα μπορούσαν να οδηγήσουν σε αρνητικό αντίκτυπο στα κεφάλαια, σε περίπτωση σημαντικής αύξησης των επιτοκίων ή διεύρυνσης των spread.

Συμπέρασμα

Η Ελλάδα έχει περιορισμένες άμεσες εμπορικές σχέσεις με τη Ρωσία και οι Ρώσοι επισκέπτες δεν είναι σημαντικοί για τον τουριστικό της τομέα. Ο οίκος δεν αναμένει ότι οι τρέχουσες αβέβαιες οικονομικές και γεωπολιτικές καταστάσεις θα επηρεάσουν την ικανότητα των ελληνικών τραπεζών να ολοκληρώσουν τις προγραμματισμένες πωλήσεις προβληματικών περιουσιακών στοιχείων της τάξης των 4 δισ. ευρώ το 2022, ώστε να φτάσει σε υψηλό μονοψήφιο δείκτη απομειωμένων δανείων μέχρι το τέλος του έτους.

Ωστόσο, αναμένει από τις τέσσερις τράπεζες να αναβάλουν την έκδοση ομολόγων MREL (Minimum Requirement for Own Fund and Eligible Liabilities), λόγω της αυξημένης αστάθειας της αγοράς και των ευρύτερων πιστωτικών περιθωρίων.

Έχουν περιθώριο μέχρι το τέλος του 2025 για να ανταποκριθούν στο τελικό MREL και ο οίκος εκτιμά ότι πρέπει ακόμη να αντλήσουν περίπου 12 δισεκατομμύρια ευρώ.

Οι Iρανοί χτύπησαν πρώτα τα κρυπτονομίσματα

Οι Iρανοί χτύπησαν πρώτα τα κρυπτονομίσματα Συναγερμός στην κυβέρνηση για το Flyover

Συναγερμός στην κυβέρνηση για το Flyover Υπ. Εργασίας: Δεν «καλοβλέπει» νέα ρύθμιση οφειλών προς τον ΕΦΚΑ

Υπ. Εργασίας: Δεν «καλοβλέπει» νέα ρύθμιση οφειλών προς τον ΕΦΚΑ Η Quest μπαίνει στην ηλεκτροκίνηση με την Xiaomi

Η Quest μπαίνει στην ηλεκτροκίνηση με την Xiaomi Συνεχίζεται το μπάχαλο με την πυροπροστασία

Συνεχίζεται το μπάχαλο με την πυροπροστασία Πώς θα έμοιαζε ένας ανοιχτός πόλεμος Ισραήλ - Ιράν

Πώς θα έμοιαζε ένας ανοιχτός πόλεμος Ισραήλ - Ιράν Ποια αλυσίδα σούπερ μάρκετ «ψηφίζουν» οι καταναλωτές

Ποια αλυσίδα σούπερ μάρκετ «ψηφίζουν» οι καταναλωτές Επίσκεψη Κ. Σκρέκα στην «Αλουμίνιον της Ελλάδος»

Επίσκεψη Κ. Σκρέκα στην «Αλουμίνιον της Ελλάδος» Εως 1,35 δισ. δολάρια το κόστος της αναχαίτισης για το Ισραήλ

Εως 1,35 δισ. δολάρια το κόστος της αναχαίτισης για το Ισραήλ Πού θα κριθεί η αντίδραση των αγορών στις εξελίξεις στη Μέση Ανατολή

Πού θα κριθεί η αντίδραση των αγορών στις εξελίξεις στη Μέση Ανατολή