Χωρίς ιδιαίτερη δυναμική κινήθηκε και τον Ιούλιο η εγχώρια ασφαλιστική παραγωγή, επιβεβαιώνοντας τις εκτιμήσεις των παραγόντων της αγοράς ότι φέτος θα βιώσουμε μια ακόμη αναιμική χρονιά για τον κλάδο.

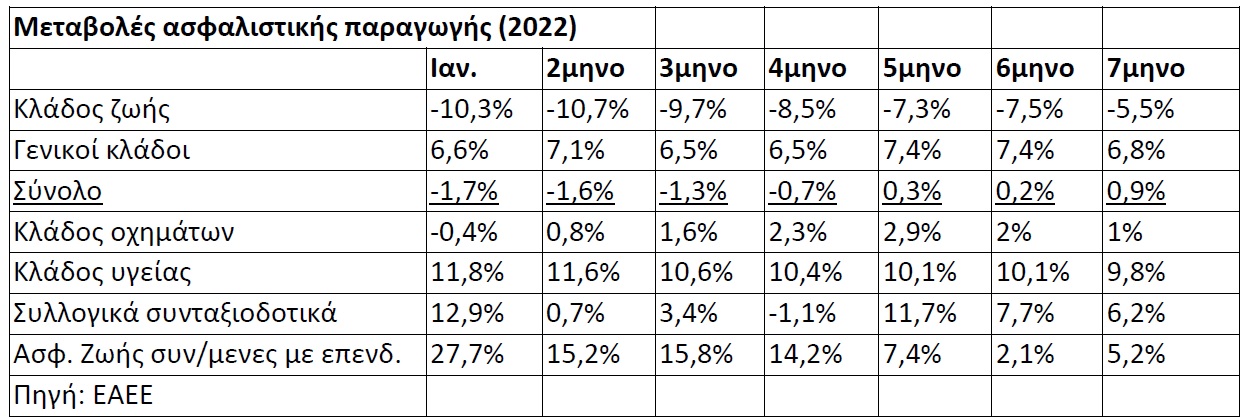

Ειδικότερα, κατά το πρώτο επτάμηνο της χρονιάς, η παραγωγή αυξήθηκε μόλις κατά 0,9%, δηλαδή πολύ χαμηλότερα σε σχέση με την πορεία του ΑΕΠ που σε τρέχουσες τιμές έχει καταγράψει διψήφιο ποσοστό ανόδου (για δεύτερη συνεχόμενη χρονιά η ήδη πολύ χαμηλή συμμετοχή της παραγωγής επί του ΑΕΠ συρρικνώνεται σημαντικά).

Τα πράγματα θα ήταν ακόμη χειρότερα, αν τον Ιούλιο δεν παρατηρείτο κάποια ανάκαμψη σε σχέση με πέρυσι σε ότι αφορά τα ασφαλιστικά προϊόντα του κλάδου ζωής, τα οποία είναι συνδεδεμένα με επενδύσεις. Γενικότερα, κυρίως μέσα από τις ασφαλιστικές εταιρείες που συνεργάζονται με τράπεζες, συνεχίζεται η προσπάθεια προσέλκυσης πελατών στους οποίους προτείνεται η αντικατάσταση μέρους των καταθέσεών τους με μακροχρόνια διαφοροποιημένα -ανάλογα με το προφίλ κάθε ατόμου- επενδυτικά προϊόντα περιοδικών κυρίως καταβολών.

Το σχετικά επιχειρήματα που συχνά προβάλλονται από συμβούλους είναι ότι:

- Τα τρέχοντα τραπεζικά καταθετικά επιτόκια είναι σήμερα μηδενικά και δεν προβλέπεται να ανεβούν σημαντικά στο ορατό -και ενδεχομένως στο απώτερο- μέλλον. Μπορεί τα επιτόκια χορηγήσεων να έχουν ήδη αρχίσει να ανεβαίνουν σημαντικά, ωστόσο δεν συμβαίνει κάτι ανάλογο στο μέτωπο των επιτοκίων καταθέσεων, όπου η πιθανολογείται ότι δεν θα φτάσουν σε βάθος χρόνου ως επίπεδο ούτε στο 40%-50% του Euribor και μάλιστα μόνο σε ότι αφορά τους προθεσμιακούς λογαριασμούς.

- Σε ένα περιβάλλον υψηλού πληθωρισμού, η πραγματική αξία των αποταμιεύσεων (η αγοραστική τους δύναμη) υποχωρεί σημαντικά.

- Οι αποτιμήσεις των μετοχών και των ομολόγων έχουν ήδη υποχωρήσει σημαντικά σε σχέση με πέρυσι.

- Μέσα από τη δημιουργία μικτών χαρτοφυλακίων -και ιδιαίτερα με τη μέθοδο των περιοδικών καταβολών για μια πενταετία που περιορίζει σημαντικά το ρίσκο- θα μπορούσε να «χτιστεί» ένα διαφοροποιημένο χαρτοφυλάκιο το οποίο έχει πιθανότητες να οδηγήσει σε θετικές αποδόσεις ακόμη και υψηλότερες του πληθωρισμού σε μακροπρόθεσμη βάση.

Βέβαια, η τρέχουσα συγκυρία αβεβαιότητας συχνά αποτρέπει αρκετούς αποταμιευτές από το αναλάβουν ρίσκο, παρά το ότι στις επενδύσεις είναι γνωστό πως υπάρχει ανάλογη σχέση μεταξύ κινδύνου και προσδοκώμενης απόδοσης.

Πέραν αυτών, στην ασφαλιστική αγορά αναμένουν να δουν τις επιπτώσεις που θα έχει στην ασφαλιστική παραγωγή, η αναμενόμενη αύξηση του ενεργειακού κόστους κατά τον προσεχή χειμώνα (θα επηρεαστεί το διαθέσιμο εισόδημα των νοικοκυριών), καθώς και το πόση τελικά θα είναι η άνοδος των τιμολογίων στις καλύψεις αυτοκινήτων και μοτοσικλετών, ως αντιστάθμισμα των μεγάλων αυξήσεων στο μέτωπο των αποζημιώσεων.

Σε κάθε περίπτωση, με δεδομένη τη στασιμότητα της παραγωγής, οι ασφαλιστικές εταιρείες επικεντρώνουν τις προσπάθειές τους στην ψηφιοποίηση του τρόπου λειτουργίας τους (περιορισμός κόστους, καλύτερη εξυπηρέτηση πελατών και συνεργατών), στην εκμετάλλευση συνεργειών και οικονομιών κλίμακας από όσους Ομίλους συγχωνεύθηκαν κατά την τελευταία διετία, καθώς και την ανάπτυξη νέων ασφαλιστικών καλύψεων.

Μπαίνει «μαχαίρι» στο ΕΣΠΑ τουρισμού και μικρομεσαίων

Μπαίνει «μαχαίρι» στο ΕΣΠΑ τουρισμού και μικρομεσαίων Airbnb: Αρνητικό σήμα για Ελλάδα από το Πάσχα των Καθολικών

Airbnb: Αρνητικό σήμα για Ελλάδα από το Πάσχα των Καθολικών Σούπερ μάρκετ: Θύελλα σηκώνει η πρόταση ΕΕ για γρήγορη εξόφληση προμηθευτών

Σούπερ μάρκετ: Θύελλα σηκώνει η πρόταση ΕΕ για γρήγορη εξόφληση προμηθευτών Attica-Παγκρήτια: Το ύψος της ΑΜΚ, η κατανομή σε μετόχους και ο γρίφος του Tier ΙΙ

Attica-Παγκρήτια: Το ύψος της ΑΜΚ, η κατανομή σε μετόχους και ο γρίφος του Tier ΙΙ Μεγάλη ζήτηση υπαλλήλων με «πράσινες» δεξιότητες, ποιοι κλάδοι ψάχνουν

Μεγάλη ζήτηση υπαλλήλων με «πράσινες» δεξιότητες, ποιοι κλάδοι ψάχνουν Κανονισμός Πυροπροστασίας: Μπάχαλο, μπαλάκια ευθυνών και υπογραφές διαμαρτυρίας

Κανονισμός Πυροπροστασίας: Μπάχαλο, μπαλάκια ευθυνών και υπογραφές διαμαρτυρίας Συγκροτήθηκε το νέο ΔΣ του ΟΣΕ, το μήνυμα του προέδρου

Συγκροτήθηκε το νέο ΔΣ του ΟΣΕ, το μήνυμα του προέδρου Ποιοι υποψήφιοι ευρωβουλευτές προηγούνται στην κούρσα

Ποιοι υποψήφιοι ευρωβουλευτές προηγούνται στην κούρσα Σύνοδος ΔΝΤ: Οι «εξαφανισμένοι» Αραβες και ο μεγάλος φόβος του Ταμείου

Σύνοδος ΔΝΤ: Οι «εξαφανισμένοι» Αραβες και ο μεγάλος φόβος του Ταμείου Ambrosia Capital: Νέες αυξημένες τιμές-στόχοι για τις ελληνικές τράπεζες

Ambrosia Capital: Νέες αυξημένες τιμές-στόχοι για τις ελληνικές τράπεζες