Η επιχειρηματική και επενδυτική κοινότητα αυτή την περίοδο προσπαθούν να αποτιμήσουν το μέγεθος της ζημιάς που μπορεί να προκαλέσει στην οικονομική πορεία της χώρας το τραγικό δυστύχημα των Τεμπών. Για τον λόγο αυτό το θετικό χρηματιστηριακό κλίμα των προηγούμενων μηνών έχει δώσει τη θέση του στον προβληματισμό και την αβεβαιότητα.

Το ελληνικό πολιτικό ρίσκο -παρά τα όσα διαφορετικά ακούγονταν- έρχεται για πρώτη φορά να απασχολήσει σοβαρά σ’ αυτές τις εκλογές τις επιχειρήσεις και τους επενδυτές, ενώ παράλληλα εκτιμάται ότι κάποια deals θα αναβληθούν «μέχρι νεωτέρας» και ότι το όλο ψυχολογικό κλίμα που έχει δημιουργηθεί κάθε άλλο παρά βοηθά την οικονομία.

Την ίδια στιγμή σε διεθνές επίπεδο οι αβεβαιότητες ειδικά σε ότι αφορά την πορεία των επιτοκίων παραμένουν, ενώ προκύπτουν και αρνητικές εκπλήξεις, όπως φάνηκε το τελευταίο διήμερο με την υπόθεση της SVB.

Παρ’ όλα αυτά, οι ψυχραιμότεροι αναλυτές ευελπιστούν ότι η «μεγάλη εικόνα» για την ελληνική οικονομία δεν θα αλλάξει και οι όποιες παρενέργειες θα έχουν βραχυ-μεσοπρόθεσμο χαρακτήρα. Τα κονδύλια του Ταμείου Ανάκαμψης, το φετινό ισχυρό τουριστικό ρεύμα και η γενικότερη δυναμική της οικονομίας παραμένουν μπροστά μας, ενώ μια ενδεχόμενη περαιτέρω υποχώρηση των τιμών στο Χ.Α. ενδεχομένως να δώσει ευκαιρίες για επιλεκτικές αγοραστικές κινήσεις.

Η ροή των ανακοινώσεων των οικονομικών αποτελεσμάτων 2022 των εισηγμένων εταιρειών καλείται να αντιμετωπίσει την επιδείνωση του χρηματιστηριακού περιβάλλοντος, η οποία προήλθε μετά το τραγικό σιδηροδρομικό δυστύχημα στα Τέμπη και μετά τις τελευταίες ενδείξεις ότι η Ευρωπαϊκή Κεντρική Τράπεζα θα προχωρήσει σε μεγαλύτερες αυξήσεις επιτοκίων, ενώ παράλληλα θα δείξει μια περισσότερο αυστηρή στάση προς τις εμπορικές τράπεζες της Ευρωζώνης (με ό,τι ενδεχομένως θα μπορούσε να σημαίνει κάτι τέτοιο για τη δυνατότητα των ελληνικών ομίλων να διανέμουν μετρητά στους μετόχους τους μέσα στο 2024).

Αναμφίβολα, το τραγικό δυστύχημα των Τεμπών ανέδειξε για πρώτη φορά τον παράγοντα «πολιτικό ρίσκο» στις επικείμενες βουλευτικές εκλογές της Ελλάδας, καθώς μέχρι πρότινος ελάχιστοι επιχειρηματίες ή ξένοι θεσμικοί επενδυτές ανέβαλαν τα επενδυτικά τους σχέδια ή τις αγορές ελληνικών μετοχών λόγω πολιτικού ρίσκου. Ήταν ένα πράγμα που φαινόταν να μην τους απασχολεί.

Τώρα τα πράγματα έχουν διαφοροποιηθεί δραστικά, με την επενδυτική κοινότητα -λόγω του πρωτόγνωρου του θέματος- να μην μπορεί να εκτιμήσει: α) Το κατά πόσο θα μπορούσε να επηρεαστεί το εκλογικό αποτέλεσμα, β) Το αν η φθορά θα πλήξει μόνο τα κυβερνητικά ποσοστά, ή και τις επιδόσεις κάποιων αντιπολιτευτικών κομμάτων, γ) Το αν η φθορά αυτή που θα φανεί στις δημοσκοπήσεις, θα μπορούσε να αμβλυνθεί μέχρι τις εκλογές.

Σε κάθε περίπτωση, πάντως, αυτή την περίοδο το σενάριο της ακυβερνησίας είναι ζωντανό, χωρίς να γνωρίζουμε πότε θα διεξαχθούν οι εκλογές, και όλα αυτά μέσα σε ένα τεταμένο πολιτικό κλίμα.

Το επιχειρηματικό κλίμα

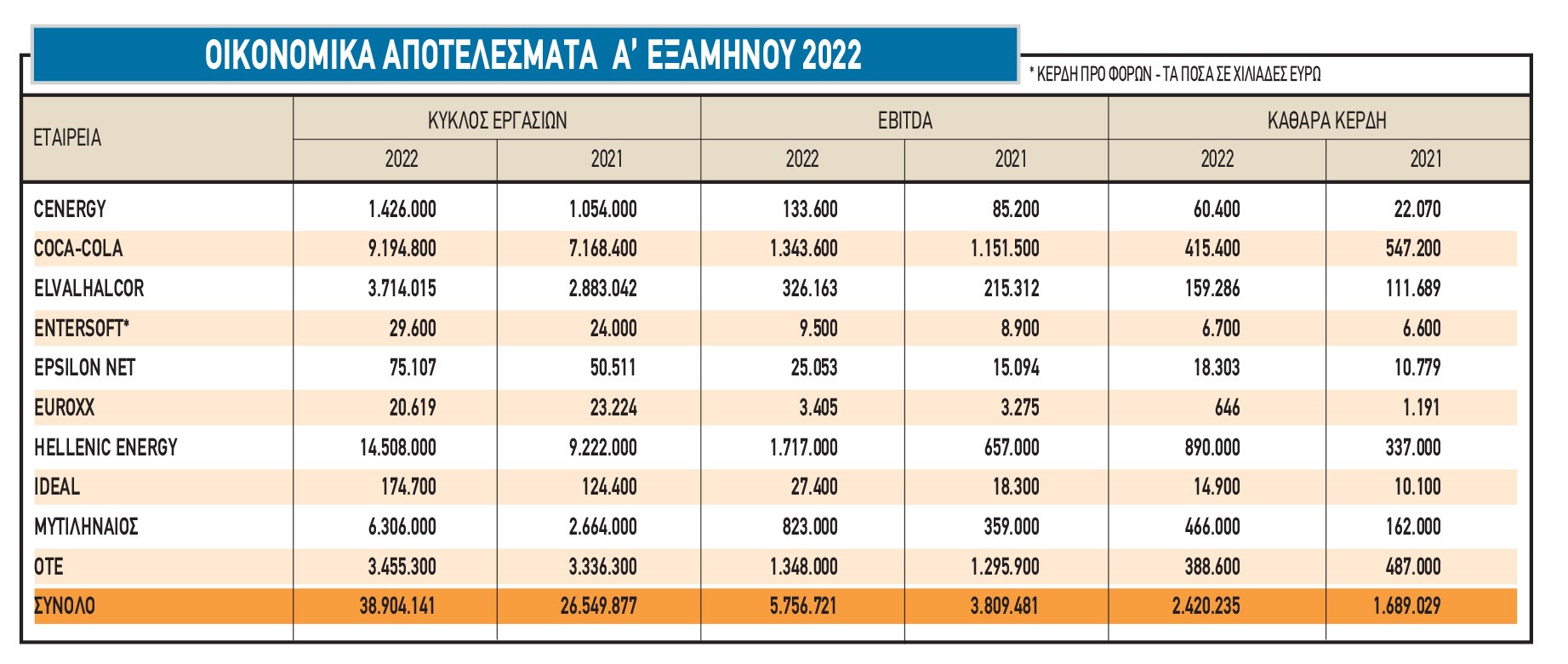

Από την άλλη πλευρά, οι εισηγμένες εταιρείες ανακοινώνουν εντυπωσιακά αποτελέσματα για την προηγούμενη οικονομική χρήση, χωρίς παράλληλα να περιγράφουν μέχρι τώρα ένα μελανό 2023. Προφανώς, κάποιες από τις εισηγμένες δεν προβλέπεται να επαναλάβουν και φέτος τα περσινά τους αποτελέσματα, καθώς αυτά ήταν «εξωπραγματικά για τα τρέχοντα δεδομένα τους», πλην όμως θα σημειώσουν πιθανότατα πολύ σημαντικές κερδοφορίες.

Παράλληλα, δεκάδες άλλες εισηγμένες αναμένεται φέτος να εμφανίσουν σαφώς καλύτερα αποτελέσματα σε σχέση με πέρσι, αν ληφθεί υπόψη η μέχρι τώρα ικανοποιητική ζήτηση στην οικονομία, η σταδιακή αντιμετώπιση των προβλημάτων της εφοδιαστικής αλυσίδας, τα μεγαλύτερα ανεκτέλεστα υπόλοιπα υπογεγραμμένων συμβολαίων τους και οι αυξήσεις τιμολογίων που έχουν επιβάλει πολλές εταιρείες σε συνδυασμό με την υποχώρηση του ενεργειακού κόστους τους.

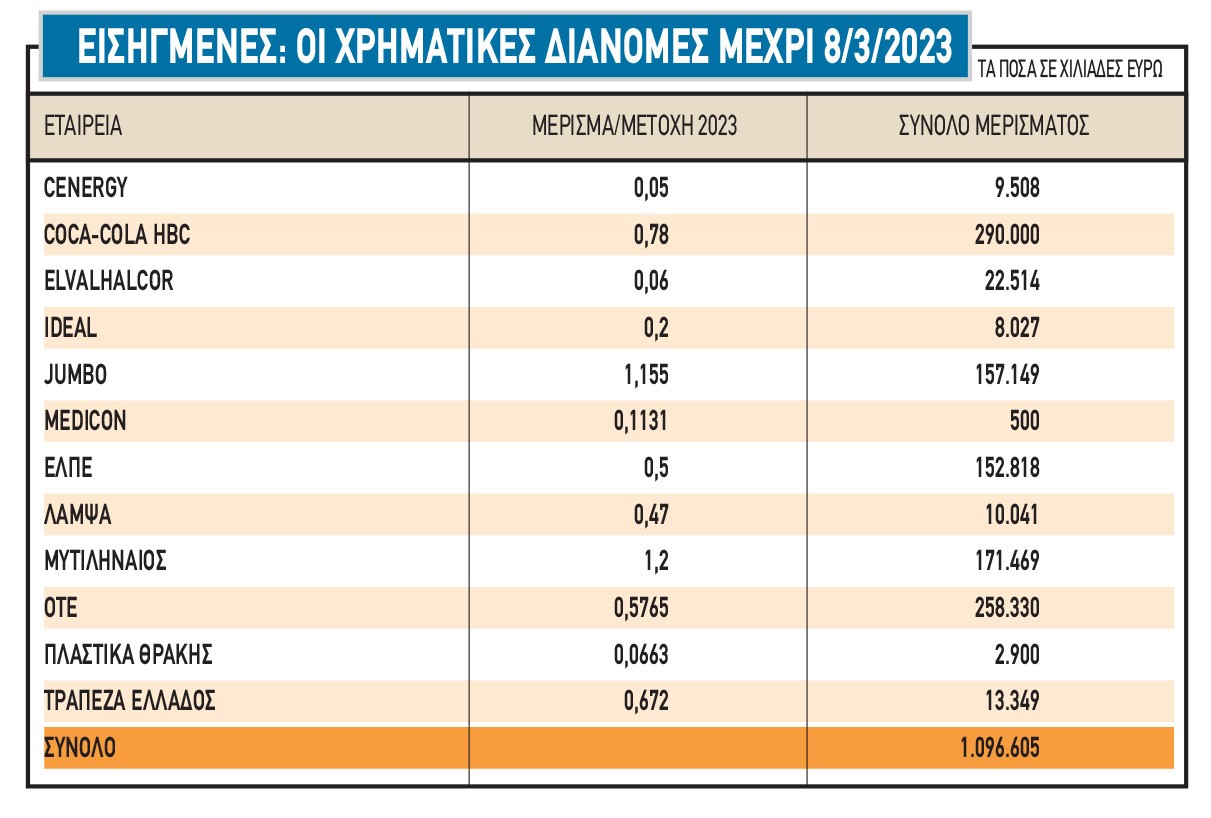

Ανάλογα είναι και τα μηνύματα από το μέτωπο των χρηματικών διανομών, όπου μέχρι σήμερα οι εισηγμένες εταιρείες έχουν ανακοινώσει για φέτος μερίσματα και επιστροφές κεφαλαίου που υπερβαίνουν το 1,1 δισ. ευρώ, όταν ολόκληρο το 2022 το αντίστοιχο ποσό ήταν 2,4 δισ. ευρώ. Σε κάθε περίπτωση, η μέση μερισματική απόδοση των μη τραπεζικών εισηγμένων μετοχών στο Χ.Α. θα κινηθεί και φέτος σε σαφώς ικανοποιητικά επίπεδα.

Η πρώτη εικόνα

Σε μια πρώτη ανάγνωση:

- Οι περισσότερες εταιρείες πληροφορικής αναμένεται φέτος -φορτωμένες από υπογεγραμμένες συμβάσεις έργων- να σημειώσουν διψήφιο ποσοστό αύξησης σε έσοδα και καθαρή κερδοφορία. Με πολύ μεγαλύτερα ανεκτέλεστα υπόλοιπα συμβάσεων βρίσκονται και οι εταιρείες του κατασκευαστικού κλάδου.

- Οι τράπεζες δεν έχουν διαπιστώσει μέχρι σήμερα κάποιο νέο κύμα επισφαλών χορηγήσεων λόγω της ανόδου που έχουν σημειώσει τα επιτόκια.

- Οι εταιρείες που δραστηριοποιούνται στον χώρο της οικοδομής και των επενδύσεων (π.χ. μεταλλουργικές, τσιμέντα, ξυλεία) ξεκίνησαν το 2023 με σαφώς ικανοποιητική ζήτηση, προσδοκώντας μεγαλύτερη ανάπτυξη κατά τα επόμενα χρόνια, στον βαθμό που θα ξεκινήσουν μεγάλα και μεσαία επενδυτικά projects στην οικονομία.

Γενικότερα, δεκάδες εισηγμένες διαφόρων κλάδων προβλέπεται από τους αναλυτές να ανεβάσουν φέτος το ύψος της κερδοφορίας τους, όπως για παράδειγμα η Mytilineos, η Coca-Cola HBC, η Titan, η Jumbo, η Cenergy, η Αεροπορία Αιγαίου, η Epsilon Net, η Entersoft, η Ideal, η Π. Πετρόπουλος, ο Παπουτσάνης, η Κρι Κρι, η Ικτίνος Μάρμαρα, η Mevaco, η Fourlis, ο Παπουτσάνης, η Austria Card, οι Ευρωσύμβουλοι, κ.ά.

Εντύπωση προκαλεί επίσης η τόσο μεγάλη αύξηση του κύκλου εργασιών της Jumbo (εταιρεία μεγάλου μεγέθους, που απευθύνεται στο ευρύ καταναλωτικό κοινό), καθώς κατά το πρώτο δίμηνο σημείωσε αύξηση 41% στην Ελλάδα. Η επίδοση αυτή λέει αρκετά πράγματα για τη γενικότερη πορεία της οικονομίας, παρά τις γνωστές πεσιμιστικές δηλώσεις του Απόστολου Βακάκη (π.χ. «η εταιρεία πηγαίνει εκνευριστικά καλά» ή «από την ευτυχία στη δυστυχία, μια μέρα δρόμος»).

Το Χρηματιστήριο

Στο Χ.Α., παρά τη μεγάλη άνοδο που έχει σημειώσει ο Γενικός Δείκτης από το φθινόπωρο έως σήμερα, δεν συνάγεται ότι οι τιμές των ελληνικών μετοχών είναι «φουσκωμένες», όπως τουλάχιστον αναφέρουν γνωστοί παράγοντες της αγοράς.

Ενδεικτικά είναι τα όσα δηλώνει χρηματιστηριακός αναλυτής: «Με βάση τα κέρδη του 2022 η ElvalHalcor διαπραγματεύεται με P/E 4, χαμηλότερα 30% από τη λογιστική της αξία, και μερισματική απόδοση κοντά στο 3,5%. Πόσο ακριβή μπορεί να θεωρείται μια τέτοια μετοχή ενός τόσο ισχυρού ομίλου, ακόμη κι αν τα φετινά της κέρδη υποχωρήσουν; Πόσο ακριβή θεωρείται η Ideal, που δραστηριοποιείται σε βιομηχανία και πληροφορική, όταν έχει ανοδικές προοπτικές και διαθέτει δείκτες P/E κοντά στο 10 και μερισματικής απόδοση λίγο πάνω από το 5%;

Η Cenergy με P/E κοντά στο 12,5 αναμένει φέτος σημαντική αύξηση κερδών και ευνοείται δραστικά από τις διεθνείς εξελίξεις στην ενέργεια. Αυτά είναι μερικά ενδεικτικά παραδείγματα που δείχνουν ότι το Χ.Α. δεν είναι κατά κανόνα υπερτιμημένο, αλλά απλά καλείται να αντιμετωπίσει ακόμη μία πρόκληση, το μέγεθος της οποίας δεν μπορεί να προβλεφθεί με ασφάλεια».

Παρ’ όλα αυτά, οι συνθήκες αβεβαιότητας στη διεθνή και την εγχώρια οικονομία παραμένουν, με την ελληνική οικονομία πλέον να καλείται να αντιμετωπίσει τις όποιες παρενέργειες προκύψουν με αφορμή και αιτία το δυστύχημα των Τεμπών.

Μπαίνει «μαχαίρι» στο ΕΣΠΑ τουρισμού και μικρομεσαίων

Μπαίνει «μαχαίρι» στο ΕΣΠΑ τουρισμού και μικρομεσαίων Airbnb: Αρνητικό σήμα για Ελλάδα από το Πάσχα των Καθολικών

Airbnb: Αρνητικό σήμα για Ελλάδα από το Πάσχα των Καθολικών Σούπερ μάρκετ: Θύελλα σηκώνει η πρόταση ΕΕ για γρήγορη εξόφληση προμηθευτών

Σούπερ μάρκετ: Θύελλα σηκώνει η πρόταση ΕΕ για γρήγορη εξόφληση προμηθευτών Attica-Παγκρήτια: Το ύψος της ΑΜΚ, η κατανομή σε μετόχους και ο γρίφος του Tier ΙΙ

Attica-Παγκρήτια: Το ύψος της ΑΜΚ, η κατανομή σε μετόχους και ο γρίφος του Tier ΙΙ Μεγάλη ζήτηση υπαλλήλων με «πράσινες» δεξιότητες, ποιοι κλάδοι ψάχνουν

Μεγάλη ζήτηση υπαλλήλων με «πράσινες» δεξιότητες, ποιοι κλάδοι ψάχνουν Κανονισμός Πυροπροστασίας: Μπάχαλο, μπαλάκια ευθυνών και υπογραφές διαμαρτυρίας

Κανονισμός Πυροπροστασίας: Μπάχαλο, μπαλάκια ευθυνών και υπογραφές διαμαρτυρίας Συγκροτήθηκε το νέο ΔΣ του ΟΣΕ, το μήνυμα του προέδρου

Συγκροτήθηκε το νέο ΔΣ του ΟΣΕ, το μήνυμα του προέδρου Ποιοι υποψήφιοι ευρωβουλευτές προηγούνται στην κούρσα

Ποιοι υποψήφιοι ευρωβουλευτές προηγούνται στην κούρσα Σύνοδος ΔΝΤ: Οι «εξαφανισμένοι» Αραβες και ο μεγάλος φόβος του Ταμείου

Σύνοδος ΔΝΤ: Οι «εξαφανισμένοι» Αραβες και ο μεγάλος φόβος του Ταμείου Ambrosia Capital: Νέες αυξημένες τιμές-στόχοι για τις ελληνικές τράπεζες

Ambrosia Capital: Νέες αυξημένες τιμές-στόχοι για τις ελληνικές τράπεζες