Το εκλογικό αποτέλεσμα της 21ης Μαΐου όχι μόνο απομακρύνει το λεγόμενο πολιτικό ρίσκο της χώρας, αλλά παράλληλα διευκολύνει τα μέγιστα τόσο για την απόκτηση της επενδυτικής βαθμίδας, όσο και για την αναβάθμιση του Χ.Α. στα αναπτυγμένα χρηματιστήρια μέσα στο 2024.

Οι αισιόδοξοι επενδυτές βλέπουν μπροστά τους την Ελλάδα της επόμενης τετραετίας ως μια «κανονική χώρα της Ευρωζώνης», με ισχυρό τραπεζικό σύστημα, τακτοποιημένα δημοσιονομικά μεγέθη, αναβαθμισμένες υποδομές και ρυθμούς ανάπτυξης που θα προσεγγίζουν ή και θα υπερβαίνουν το 3%. Μια τέτοια Ελλάδα φαίνεται να «δικαιούται» υψηλότερες τιμές μετοχών από τις τρέχουσες και έτσι σπεύδουν να αγοράσουν.

Από την άλλη πλευρά, όμως, όλοι αντιλαμβάνονται ότι τα προβλήματα στη διεθνή σκηνή παραμένουν και ότι υπάρχουν αρκετές αβεβαιότητες που θα μπορούσαν να επηρεάσουν αρνητικά την οικονομία της χώρας.

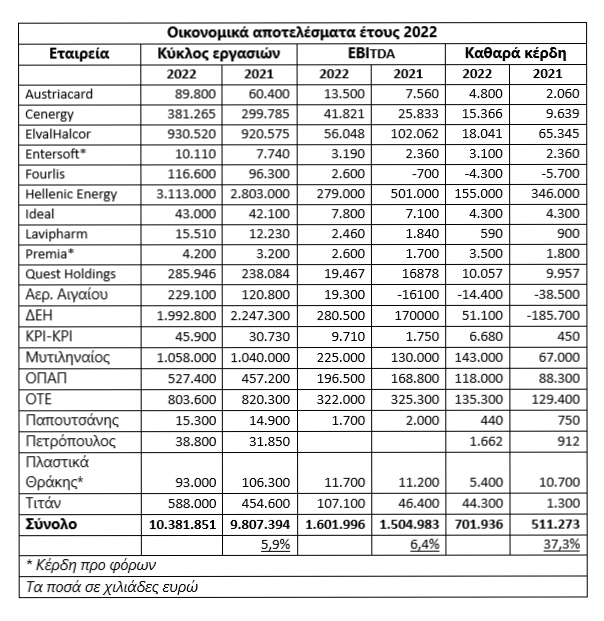

Σε κάθε περίπτωση, αναμένεται φέτος μια εικόνα δύο ταχυτήτων σε ό,τι αφορά την κερδοφορία των εισηγμένων εταιρειών, η οποία ωστόσο εξελίσσεται μέχρι τώρα σαφώς ικανοποιητικά, ιδίως αν ληφθεί υπόψη ότι συγκρίνεται με την εξαιρετικά υψηλή επίδοση του 2022.

Παράγοντας της χρηματιστηριακής αγοράς, σχολιάζοντας το αποτέλεσμα των εκλογών της 21ης Μαΐου, δηλώνει: «Μοιάζει με την περίπτωση ενός σταυρόλεξου, η λύση του οποίου βρίσκεται σε κρίσιμη καμπή και εμείς καταφέρνουμε να βρούμε μια κομβική λέξη με πολλά γράμματα. Από εκεί και πέρα τα πράγματα διευκολύνονται για τη συνέχεια, αλλά αναμφίβολα η δουλειά δεν έχει τελειώσει για εμάς».

Έτσι, μετά το αποτέλεσμα αυτό, ο σχηματισμός αυτοδύναμης κυβέρνησης θεωρείται πιθανότατος στις δεύτερες εκλογές της 25ης Ιουνίου, οπότε όχι μόνο φεύγει από την επικαιρότητα η έννοια του πολιτικού ρίσκου (εκκίνηση επενδύσεων που είχαν αναβληθεί μέχρις ότου ξεκαθαρίσει η κατάσταση, άρση φόβων για πολύμηνες καθυστερήσεις στις αναθέσεις κρατικών συμβάσεων, δυνατότητα για συνέχιση της πολιτικής των μεταρρυθμίσεων), αλλά επιπλέον:

- Διευκολύνεται τα μέγιστα η λήψη της πολυπόθητης επενδυτικής βαθμίδας (η Eurobank Equities αφήνει περιθώρια για λήψη επενδυτικής βαθμίδας συντομότερα απ’ ό,τι περιμένει η αγορά, με επόμενο καταλύτη την αξιολόγηση της Fitch στις 9 Ιουνίου), με ό,τι αυτό μπορεί να σημαίνει για το κόστος δανεισμού του Δημοσίου και των επιχειρήσεων, αλλά και για την προσέλκυση επενδυτικών κεφαλαίων από το εξωτερικό. Ειδικότερα για τις τράπεζες, καθίσταται και πιο ελκυστική η πώληση των ποσοστών που κατέχει σε αυτές το Ταμείο Χρηματοπιστωτικής Σταθερότητας (νέοι επενδυτές, μεγαλύτερο free float).

- Αίρεται ένα από τα σοβαρότερα εμπόδια προκειμένου το Χρηματιστήριο της Αθήνας να επιστρέψει τους επόμενους 12-24 μήνες στις αναπτυγμένες διεθνείς κεφαλαιαγορές, εξέλιξη που θα του επέτρεπε να προσελκύσει πολύ περισσότερα, πολύ μεγαλύτερα και πολύ ποιοτικότερα θεσμικά χαρτοφυλάκια.

- Αφήνει το πεδίο ελεύθερο προκειμένου η ελληνική οικονομία -κόντρα σε ένα διεθνές περιβάλλον γεμάτο προκλήσεις- να επιτύχει κατά τα επόμενα χρόνια «συμπαθητικούς» (της τάξεως του 3%) ετήσιους ρυθμούς ανάπτυξης, έχοντας άλλωστε και τη στήριξη των κονδυλίων του Ταμείου Ανάκαμψης.

«Όλα αυτά, σε συνδυασμό με το γεγονός ότι οι ελληνικές μετοχές τελούν υπό διαπραγμάτευση με ελκυστικούς επενδυτικούς δείκτες, ενέτειναν το αγοραστικό ενδιαφέρον της προηγούμενης εβδομάδας, το οποίο ωστόσο μέχρι τώρα έχει επικεντρωθεί στις τράπεζες και λίγα ακόμη βαριά χαρτιά, πιθανότατα γιατί αυτά είναι τα πρώτα που ωφελούνται από την αυξημένη διάθεση των ξένων χαρτοφυλακίων να τοποθετηθούν στο ταμπλό του Χ.Α.

Από την άλλη πλευρά, όμως, η κατάσταση στο διεθνές σκηνικό παραμένει αβέβαιη και το περιβάλλον κινδύνου δεν έχει διαφοροποιηθεί, με τον πληθωρισμό και το ενεργειακό πρόβλημα να παραμένει, παρά την υποχώρηση του φυσικού αερίου σημαντικά κάτω από τα 30 ευρώ ανά Mwh. Όσο για το θέμα της ενδεχόμενης στάσης πληρωμών στις ΗΠΑ, θεωρώ ότι θα αντιμετωπιστεί χωρίς περαιτέρω προβλήματα», καταλήγει ο χρηματιστηριακός αναλυτής.

Πορεία δύο ταχυτήτων

Στο μέτωπο των εισηγμένων ομίλων, η εικόνα των τριμηνιαίων αποτελεσμάτων παραπέμπει σε πορεία δύο ταχυτήτων. Δεν είναι τυχαίο ότι από τις 18 μη τραπεζικές εταιρείες που είχαν ανακοινώσει τις επιδόσεις τους έως και τις 24/5, οι 12 εμφάνισαν αύξηση στην «κάτω γραμμή» των αποτελεσμάτων τους, οι τέσσερις μείωση, ενώ η Ideal διατήρησε τα μεγέθη της. Γενικότερα, πάντως:

- Οι τράπεζες ενισχύουν τα επαναλαμβανόμενα κέρδη τους (όχι πάντα την καθαρή τους κερδοφορία λόγω των έκτακτων θετικών περσινών τους κονδυλίων, όπως π.χ. από πωλήσεις περιουσιακών στοιχείων), χωρίς να αντιμετωπίζουν προβλήματα επισφαλειών λόγω της αύξησης των επιτοκίων.

- Η ελληνική οικονομία κινείται με χαμηλότερους ρυθμούς ανάπτυξης από πέρσι, αλλά σαφώς καλύτερα από τις αρχικές προβλέψεις. Ο συνδυασμός αύξησης των τιμών και πτώσης του ενεργειακού κόστους έχει διευρύνει τα λειτουργικά περιθώρια κέρδους πολλών εταιρειών (π.χ. Τιτάν, Fourlis, Κρι Κρι).

- Καλύτερες επιδόσεις προσδοκά η αγορά από τις εταιρείες «παντός καιρού» του Χ.Α., όπως π.χ. Mytilineos, ΟΠΑΠ, OTE, Cenergy, Quest Holdings, Sarantis.

- Ιδιαίτερα ευνοημένες είναι οι εταιρείες των οποίων ο κύκλος εργασιών επηρεάζεται σημαντικά από την πορεία του τουρισμού (π.χ. Αεροπορία Αιγαίου, Autohellas).

- Σαφώς καλύτερη χρονιά από πέρσι αναμένουν οι εταιρείες που δραστηριοποιούνται στους κλάδους των κατασκευών και της πληροφορικής (π.χ. Entersoft, Epsilon Net, Profile).

Από την άλλη πλευρά, δεν θα είναι λίγες οι εταιρείες που αναμένεται να δουν τις φετινές τους κερδοφορίες να μειώνονται ως αποτέλεσμα ή των εξαιρετικά υψηλών περσινών τους επιδόσεων (π.χ. τα διυλιστήρια Motor Oil και Hellenic Energy), ή και της περιορισμένης ζήτησης που χαρακτηρίζει φέτος τις διεθνείς αγορές.

«Η διεθνής φετινή ζήτηση είναι χαμηλότερη σε όλες τις αγορές και σε όλα τα προϊόντα, σε σχέση με το αντίστοιχο περσινό διάστημα», υποστηρίχτηκε από τη διοίκηση της ElvalHalcor, για ασθενή ζήτηση μιλούν οι νηματουργοί, οι οποίοι δεν θα έχουν φέτος ως στήριγμα τα περσινά κέρδη από την πώληση βάμβακος (π.χ. Κλωστοϋφαντουργία Ναυπάκτου), ενώ τα Πλαστικά Θράκης διαπιστώνουν κάπως ανοδική ζήτηση σε σχέση με τελευταίο τρίμηνο του 2022, αλλά χαμηλότερη σε σύγκριση με πέρσι. Για ένα απαιτητικό διεθνές περιβάλλον μιλά και η Flexopack, που δραστηριοποιείται σε ένα κλάδο που εμφανίζει μικρά μονοψήφια ποσοστά αύξησης όγκου από χρόνο σε χρόνο.

Για διαφορετικό λόγο (εξέλιξη της διεθνούς τιμής του μετάλλου) μειωμένα κέρδη σε σύγκριση με πέρσι σημειώνουν το πρώτο φετινό τετράμηνο οι εταιρείες που δραστηριοποιούνται στον κλάδο του χάλυβα (π.χ. Έλαστρον, ΣΙΔΜΑ, Αφοί Κορδέλλου, Τζιρακιάν), πλην όμως η κατάσταση θα βελτιωθεί πιθανότατα γι’ αυτές κατά το δεύτερο μισό της φετινής χρονιάς.

Η γενική εικόνα

Συνολικά, τα μηνύματα από το μέτωπο των εισηγμένων εταιρειών είναι θετικά, καθώς μέσα στη φετινή χρονιά, με βάση τις εκτιμήσεις των αναλυτών:

- Οι αθροιστικές κερδοφορίες θα κυμανθούν κοντά στα περσινά επίπεδα, με τις εταιρείες που θα ανεβάσουν τις επιδόσεις τους να είναι περισσότερες από εκείνες που θα τις δουν να επιδεινώνονται. Μια τέτοια εξέλιξη θα θεωρηθεί πολύ θετική, αν συνυπολογιστεί το πόσο υψηλές ήταν οι κερδοφορίες του 2022 (+150% σε σχέση με το προπανδημικό 2019).

- Οι προβλεπόμενες μειώσεις των κερδών θα αφορούν κυρίως εταιρείες οι μετοχές των οποίων διαπραγματεύονται στο Χ.Α. με έντονα μονοψήφιο δείκτη P/E, άρα η αγορά έχει ήδη προεξοφλήσει μια σημαντική υποχώρηση των φετινών κερδών τους.

- Αναμένεται η συνέχιση της εξυγίανσης εταιρειών που αντιμετώπισαν οικονομικά προβλήματα. Ενδεικτικά, κατά την τελευταία διετία αρκετές μετοχές κατάφεραν να βγουν από την κατηγορία της επιτήρησης και να επανέλθουν σε καθεστώς κανονικής διαπραγμάτευσης (π.χ. Δομική Κρήτης, Ευρωσύμβουλοι, Pasal που μετονομάστηκε σε Premia, Lavipharm), ενώ τον ίδιο δρόμο φαίνεται πως θα ακολουθήσει η Ακρίτας (μετά το κούρεμα των υποχρεώσεών της) και ενδεχομένως κι άλλες εταιρείες.

Μπαίνει «μαχαίρι» στο ΕΣΠΑ τουρισμού και μικρομεσαίων

Μπαίνει «μαχαίρι» στο ΕΣΠΑ τουρισμού και μικρομεσαίων Airbnb: Αρνητικό σήμα για Ελλάδα από το Πάσχα των Καθολικών

Airbnb: Αρνητικό σήμα για Ελλάδα από το Πάσχα των Καθολικών Σούπερ μάρκετ: Θύελλα σηκώνει η πρόταση ΕΕ για γρήγορη εξόφληση προμηθευτών

Σούπερ μάρκετ: Θύελλα σηκώνει η πρόταση ΕΕ για γρήγορη εξόφληση προμηθευτών Attica-Παγκρήτια: Το ύψος της ΑΜΚ, η κατανομή σε μετόχους και ο γρίφος του Tier ΙΙ

Attica-Παγκρήτια: Το ύψος της ΑΜΚ, η κατανομή σε μετόχους και ο γρίφος του Tier ΙΙ Μεγάλη ζήτηση υπαλλήλων με «πράσινες» δεξιότητες, ποιοι κλάδοι ψάχνουν

Μεγάλη ζήτηση υπαλλήλων με «πράσινες» δεξιότητες, ποιοι κλάδοι ψάχνουν Κανονισμός Πυροπροστασίας: Μπάχαλο, μπαλάκια ευθυνών και υπογραφές διαμαρτυρίας

Κανονισμός Πυροπροστασίας: Μπάχαλο, μπαλάκια ευθυνών και υπογραφές διαμαρτυρίας Συγκροτήθηκε το νέο ΔΣ του ΟΣΕ, το μήνυμα του προέδρου

Συγκροτήθηκε το νέο ΔΣ του ΟΣΕ, το μήνυμα του προέδρου Ποιοι υποψήφιοι ευρωβουλευτές προηγούνται στην κούρσα

Ποιοι υποψήφιοι ευρωβουλευτές προηγούνται στην κούρσα Σύνοδος ΔΝΤ: Οι «εξαφανισμένοι» Αραβες και ο μεγάλος φόβος του Ταμείου

Σύνοδος ΔΝΤ: Οι «εξαφανισμένοι» Αραβες και ο μεγάλος φόβος του Ταμείου Ambrosia Capital: Νέες αυξημένες τιμές-στόχοι για τις ελληνικές τράπεζες

Ambrosia Capital: Νέες αυξημένες τιμές-στόχοι για τις ελληνικές τράπεζες