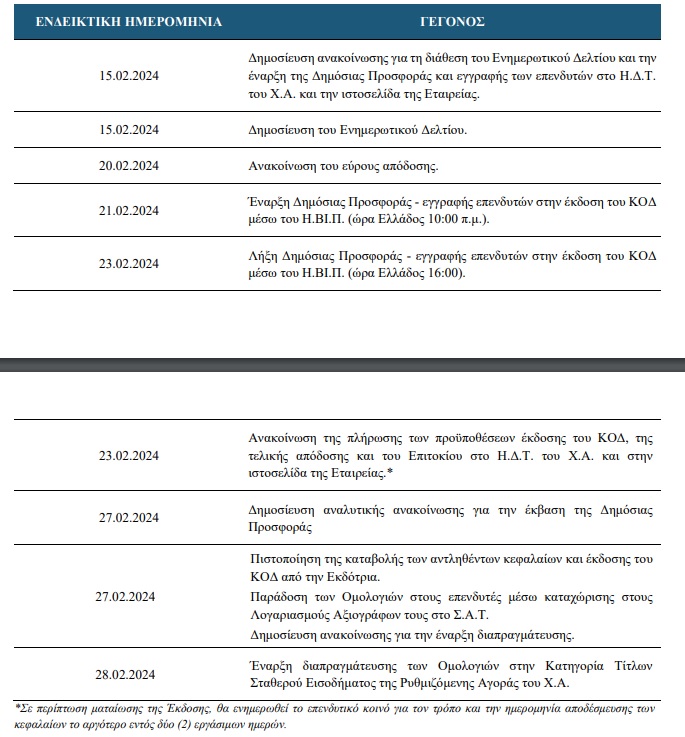

Στις 21 Φεβρουαρίου ξεκινά η δημόσια προσφορά για το κοινό ομολογιακό δάνειο ύψους έως 130 εκατ. ευρώ της Intralot, ενώ ολοκληρώνεται δυο μέρες αργότερα, σύμφωνα με το χρονοδιάγραμμα που έδωσε στη δημοσιότητα η εισηγμένη.

Στις 27 Φεβρουαρίου αναμένεται η αναλυτική ανακοίνωση για τη δημόσια προσφορά και η παράδοση των ομολογιών στους επενδυτές ενώ η έναρξη διαπραγμάτευσης των ομολόγων στην κατηγορία τίτλων σταθερού εισοδήματος του Χρηματιστηρίου αναμένεται την επόμενη ημέρα, 28 Φεβρουαρίου.

Το Ενημερωτικό Δελτίο αναμένεται να δοθεί στη δημοσιότητα εντός της ημέρας.

Η διαδικασία συμμετοχής

Η τιμή διάθεσης ανά Ομολογία έχει οριστεί στο άρτιο, ήτοι σε €1.000 ανά Ομολογία.

Εάν το ΚΟΔ δεν καλυφθεί σε ποσό τουλάχιστον €120.000.000, η έκδοση του Ομολογιακού Δανείου θα ματαιωθεί και το ποσό που αντιστοιχεί στην αξία συμμετοχής που έχει δεσμευθεί για έκαστο Ιδιώτη Επενδυτή θα αποδεσμευθεί το αργότερο εντός δύο (2) εργάσιμων ημερών ατόκως.

Ο προσδιορισμός της απόδοσης και του επιτοκίου των Ομολογιών θα γίνει με τη διαδικασία του Βιβλίου Προσφορών («Book Building»), το οποίο θα τηρηθεί από τους Συντονιστές Κυρίους Αναδόχους και θα διενεργηθεί μέσω της διαδικασίας Η.ΒΙ.Π.

Το Η.ΒΙ.Π. θα παραμένει ανοιχτό, κατά τη διάρκεια της Δημόσιας Προσφοράς από τις 10:00 π.μ. έως τις 05:00 μ.μ., με την εξαίρεση της 23.02.2024 κατά την οποία θα λήξει στις 04:00 μ.μ.

Για να συμμετάσχει ο ενδιαφερόμενος επενδυτής στη Δημόσια Προσφορά των Ομολογιών, πρέπει να υποβάλει, κατά τη διάρκεια της Δημόσιας Προσφοράς, Αίτηση Κάλυψης για τις Ομολογίες, σε συμμόρφωση με τους όρους και προϋποθέσεις του Ενημερωτικού Δελτίου και του Προγράμματος ΚΟΔ.

Τροποποίηση ή ακύρωση Αίτησης Κάλυψης για την προσφορά αγοράς είναι δυνατή κατά τη διάρκεια της περιόδου της Δημόσιας Προσφοράς, ακολουθώντας διαδικασία ανάλογη της αρχικής υποβολής.

Αν η Αίτηση Κάλυψης δεν είναι προσηκόντως συμπληρωμένη τηρουμένων των όρων συμμετοχής και εγγραφής στη Δημόσια Προσφορά σύμφωνα με το Ενημερωτικό Δελτίο, το Πρόγραμμα ΚΟΔ και την Απόφαση Η.ΒΙ.Π., η Αίτηση Κάλυψης δεν θα γίνεται αποδεκτή.

Η κατανομή

Μετά τον προσδιορισμό της τελικής απόδοσης και του Επιτοκίου, οι Συντονιστές Κύριοι Ανάδοχοι θα καθορίσουν το ύψος της Έκδοσης και στη συνέχεια, θα πραγματοποιηθεί η κατανομή των Ομολογιών στους επενδυτές, ως εξής:

• ποσοστό τουλάχιστον 30% των Ομολογιών της Δημόσιας Προσφοράς (ήτοι τουλάχιστον 39.000 Ομολογίες σε ενδεχόμενη πλήρη κάλυψη του ΚΟΔ, ήτοι έκδοση 130.000 Ομολογιών) θα διατεθεί για την ικανοποίηση των εγγραφών των Ιδιωτών Επενδυτών, και

• ποσοστό έως και 70% των Ομολογιών της Δημόσιας Προσφοράς (ήτοι έως και 91.000 Ομολογίες σε ενδεχόμενη πλήρη κάλυψη του ΚΟΔ, ήτοι έκδοση 130.000 Ομολογιών) θα κατανεμηθεί μεταξύ των Ειδικών Επενδυτών και των Ιδιωτών Επενδυτών.

Εφόσον έχουν ικανοποιηθεί οι εγγραφές των Ιδιωτών Επενδυτών για το 30% των Ομολογιών της Δημόσιας Προσφοράς, για τον τελικό προσδιορισμό του ποσοστού κατανομής ανά κατηγορία επενδυτών θα ληφθούν υπόψη:

α) η ζήτηση από τους Ειδικούς Επενδυτές, β) η ζήτηση στο τμήμα των Ιδιωτών Επενδυτών που υπερβαίνει το 30%, γ) το πλήθος των Αιτήσεων Κάλυψης που αφορούν σε Ιδιώτες Επενδυτές, καθώς και

δ) η ανάγκη δημιουργίας συνθηκών για την ομαλή διαπραγμάτευση των Ομολογιών στη δευτερογενή αγορά.

Η δυνητική αγορά - στόχος

Οι Συντονιστές Κύριοι Ανάδοχοι, ήτοι η «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ ΑΝΩΝΥΜΟΣ ΕΤΑΙΡΕΙΑ» και η «ΑΛΦΑ ΤΡΑΠΕΖΑ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ», σχετικά με τη δημόσια προσφορά των ομολογιών (εφεξής οι «Ομολογίες») της εταιρείας «ΙΝΤΡΑΛΟΤ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ - ΟΛΟΚΛΗΡΩΜΕΝΑ ΠΛΗΡΟΦΟΡΙΑΚΑ ΣΥΣΤΗΜΑΤΑ ΚΑΙ ΥΠΗΡΕΣΙΕΣ ΤΥΧΕΡΩΝ ΠΑΙΧΝΙΔΙΩΝ» (εφεξής η «Εταιρεία») με έκδοση κοινού ομολογιακού δανείου ποσού έως €130 εκατ., κατ’ εφαρμογή του άρθρου 16 παρ. 3 του Ν. 4514/2018, σχετικά με τις υποχρεώσεις παρακολούθησης των προϊόντων και του άρθρου 8 της Πράξης Εκτελεστικής Επιτροπής της Τράπεζας της Ελλάδος υπ’ αρ. 147/27.07.2018, ανακοινώνουν ότι έχουν προβεί σε αξιολόγηση της δυνητικής αγοράςστόχου των Ομολογιών ως εξής:

i. Η δυνητική αγορά-στόχος των Ομολογιών καταλαμβάνει: ιδιώτες πελάτες, επαγγελματίες πελάτες και επιλέξιμους αντισυμβαλλόμενους, όπως ορίζονται στο Ν. 4514/2018, όπως ισχύει, τουλάχιστον με βασική γνώση και εμπειρία σε επενδυτικά προϊόντα και υπηρεσίες, περιορισμένη δυνατότητα να υποστούν ζημίες επί του επενδεδυμένου κεφαλαίου, χαμηλή ανοχή στον κίνδυνο, με ενδεδειγμένο χρονικό ορίζοντα έως πέντε (5) έτη, ήτοι, μέχρι τη συμβατική λήξη των Ομολογιών (ή νωρίτερα από αυτήν, είτε σε περίπτωση άσκησης από την Εταιρεία του δικαιώματος πρόωρης εξόφλησής τους (call option) είτε σε περίπτωση άσκησης από τους Ομολογιούχους του δικαιώματος επαναγοράς (put option) και επενδυτικό σκοπό τη διατήρηση του επενδεδυμένου κεφαλαίου ή το εισόδημα ή τη διασπορά χαρτοφυλακίου ή/και την ανάπτυξη του κεφαλαίου.

ii. Όλα τα δίκτυα διανομής των Ομολογιών, (ήτοι, επενδυτική υπηρεσία παροχής επενδυτικής συμβουλής, διαχείρισης χαρτοφυλακίου, λήψης/διαβίβασης εντολής και εκτέλεσης εντολής), θεωρούνται κατάλληλα για τους πελάτες της δυνητικής αγοράς-στόχου.

Jumbo: Σε λειτουργία τα καταστήματα σε Λάρισα και Καρδίτσα, εύσημα στις ασφαλιστικές

Jumbo: Σε λειτουργία τα καταστήματα σε Λάρισα και Καρδίτσα, εύσημα στις ασφαλιστικές Χρηματιστήριο: Το έξυπνο χρήμα και οι κινήσεις των λόμπι

Χρηματιστήριο: Το έξυπνο χρήμα και οι κινήσεις των λόμπι Ανοίγει ο δρόμος για re-rating στις μετοχές των τραπεζών

Ανοίγει ο δρόμος για re-rating στις μετοχές των τραπεζών  Focus: «Ταξίδι του τρόμου» με ηλεκτροκίνηση στην Ελλάδα

Focus: «Ταξίδι του τρόμου» με ηλεκτροκίνηση στην Ελλάδα Απορροφά τρεις θυγατρικές η Entersoft

Απορροφά τρεις θυγατρικές η Entersoft Προκηρύχθηκε mega project για ψηφιοποίηση των τελωνείων

Προκηρύχθηκε mega project για ψηφιοποίηση των τελωνείων  Εισαγγελέας: Αθώωση Δημήτρη και Τζώρτζη Κουτσολιούτσου για τρία κακουργήματα

Εισαγγελέας: Αθώωση Δημήτρη και Τζώρτζη Κουτσολιούτσου για τρία κακουργήματα «Μπλόκο» από τον δήμο Ναυπλιέων στο Kandia's Castle Resort & Thalasso Nafplio

«Μπλόκο» από τον δήμο Ναυπλιέων στο Kandia's Castle Resort & Thalasso Nafplio Αssets δυτικών τραπεζών άνω των €700 εκατ. κατάσχει ρωσικό δικαστήριο

Αssets δυτικών τραπεζών άνω των €700 εκατ. κατάσχει ρωσικό δικαστήριο  Εισηγμένες: Τα χαμηλά P/E και οι προοπτικές του κλάδου πλαστικών

Εισηγμένες: Τα χαμηλά P/E και οι προοπτικές του κλάδου πλαστικών