Tο Χρηματιστήριο της Αθήνας είναι μια ανάσα από το ψυχολογικό όριο των 1.500 μονάδων και προεξοφλεί για ακόμα μία φορά θετικές εξελίξεις.

Ο βασικός χρηματιστηριακός δείκτης κατάφερε την περασμένη εβδομάδα να υπερβεί εκ νέου τις 1.450 μονάδες, ενώ οι ξένοι επενδυτικοί οίκοι συνεχίζουν να προτείνουν στους επενδυτές να εξερευνήσουν τις επιλογές τους από τις ελληνικές μετοχές.

Βάσει των τιμών-στόχων που έχουν θέσει οι αναλυτές για τις ελληνικές μετοχές, ο πήχης για τον Γενικό Δείκτη του Χ.Α. τοποθετείται στις 1.777 μονάδες ή πάνω από 20% υψηλότερα σε σχέση με τα τρέχοντα επίπεδα τιμών.

Το 2024 είναι κομβικής σημασίας για την ελληνική οικονομία, με τη διατήρηση της χώρας σε θετικούς ρυθμούς ανάπτυξης που ξεπερνούν τους μέσους όρους στην Ευρωζώνη, χωρίς καθυστερήσεις στις αναγκαίες μεταρρυθμίσεις και χτίσιμο πάνω στην επιστροφή στην επενδυτική βαθμίδα.

Η πρόσφατη άνοδος των τιμών των μετοχών οφείλεται σχεδόν αποκλειστικά στις εξελίξεις των κερδών στην εγχώρια αγορά. Οι μεγάλες αυξήσεις στην κερδοφορία των τραπεζών το 2023 συνδυάστηκαν με την άνοδο και των λοιπών δυνάμεων της αγοράς, που επίσης κινούνται με αυξημένη ταχύτητα και έφεραν τον ρυθμό αύξησης των κερδών ανά μετοχή του δείκτη MSCI Greece σε περίπου +40%.

Η επιστροφή σε πιο ομαλές συνθήκες σε μια σειρά από μέτωπα, έχουν θέσει σε κίνηση τη βασικότερη ίσως παράμετρο για τη μεσοπρόθεσμη ανοδική φορά των ελληνικών μετοχών, που δεν είναι άλλη από την ομαλότητα στη χώρα και τη μείωση της μεταβλητότητας.

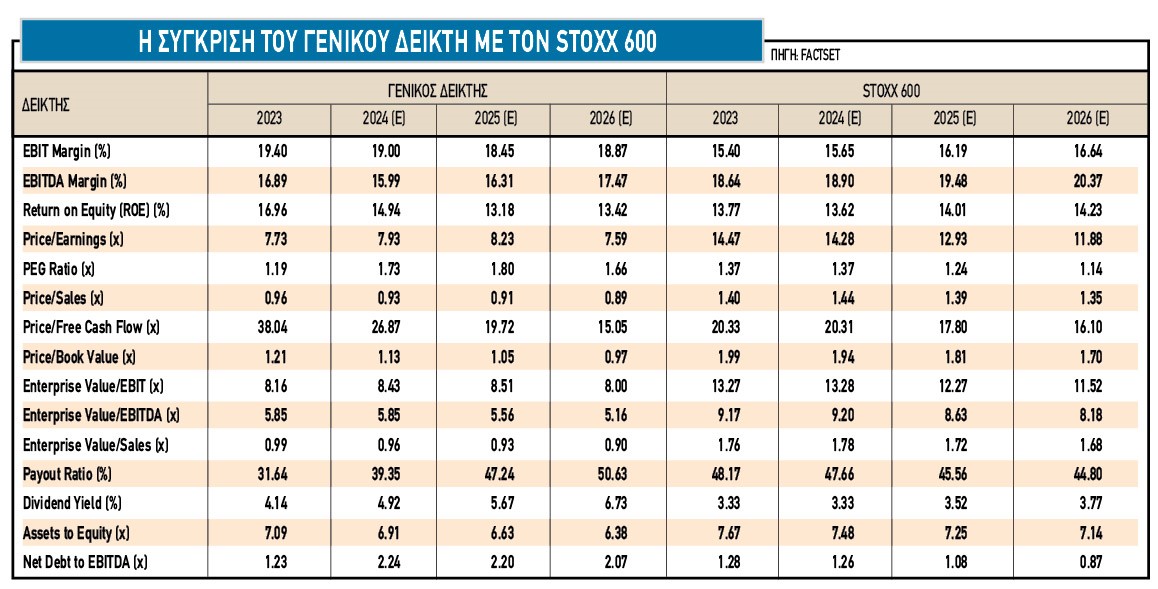

Οι δείκτες του Χ.Α. αλλά και ο MSCI Greece, συγκρινόμενοι με τους μέσους όρους στο εξωτερικό, παραμένουν με ελκυστικές αποτιμήσεις σε όρους κερδοφορίας και εσωτερικής αξίας για φέτος και το 2025. Από την άλλη, οι εγχώριοι τίτλοι είναι διαπραγματεύσιμοι με μικρότερα discount έναντι των ιστορικών τους μέσων όρων, εξαιτίας της μείωσης του country risk και της εξομάλυνσης της απόδοσης των ελληνικών ομολόγων.

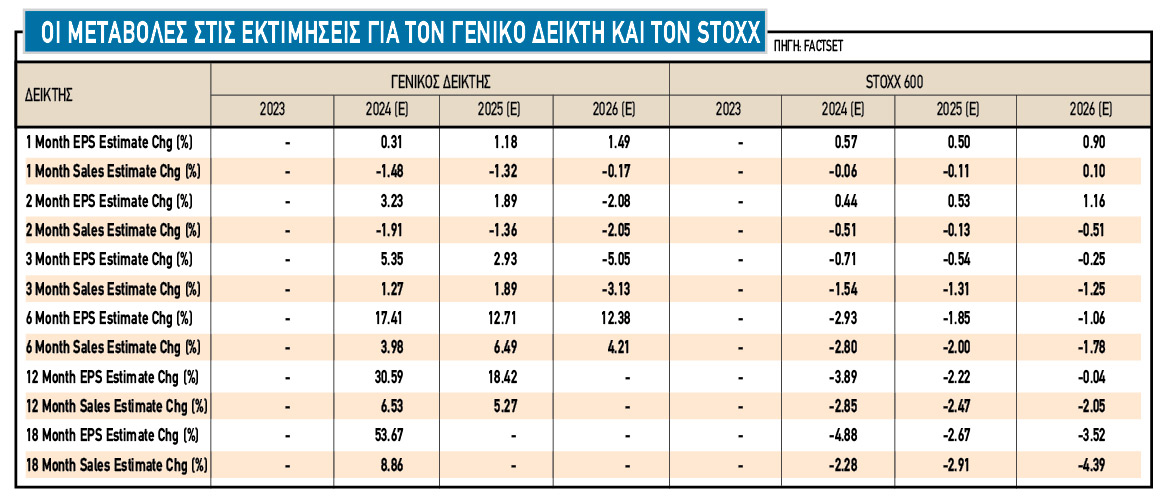

Οι τελευταίες εκτιμήσεις για το πρώτο τρίμηνο δείχνουν ότι η κερδοφορία του 2024 δεν θα εμφανιστεί ιδιαίτερα βελτιωμένη σε σύγκριση με αυτή του 2023. Οι εκτιμήσεις της Factset τοποθετούν τα κέρδη ανά μετοχή του δείκτη MSCI Greece σε σταθερά επίπεδα σε σύγκριση με πέρσι, ενώ και οι ενδείξεις για το 2024 δεν είναι ιδιαίτερα ευνοϊκές, καθώς οι προβλέψεις είναι επίσης σε οριακά αρνητικό έδαφος, της τάξεως του -2%.

Οι αποτιμήσεις και η τεχνική εικόνα

Αν και οι αναθεωρήσεις των κερδών ανά μετοχή έχουν και πάλι σταθεροποιηθεί, πλην των τραπεζικών μετοχών που αυξάνονται το τελευταίο διάστημα και μετά τα guidances των διοικήσεων, το ασφάλιστρο κινδύνου των ελληνικών μετοχών (Equity Risk Premium – ERP) φαίνεται αρκετά αυξημένο, στο 10,5%, σε σχέση με το ιστορικό του επίπεδο των τελευταίων ετών, αλλά και εν συγκρίσει με τις άλλες αγορές. Η αγορά μετοχών δεν είναι ακριβή, καθώς οι επενδυτές έχουν ρευστοποιήσει αρκετές θέσεις το τελευταίο διάστημα.

Όσον αφορά τις αποτιμήσεις των μετοχών, η Ελλάδα τελεί υπό διαπραγμάτευση κοντά σε ιστορικά χαμηλά επίπεδα, ειδικά σε όρους μακροπρόθεσμης αποτίμησης όπως ο δείκτης τιμής προς λογιστική αξία (P/BV).

Αντίθετα, όμως, με τη γενική αισιοδοξία, η κερδοφορία των ελληνικών εισηγμένων, όπως φαίνεται από τις εκτιμήσεις για τα μέλη του Γενικού Δείκτη θα μειωθεί φέτος και το 2025, πριν κινηθεί ανοδικά και πάλι από το 2026. Οι ελληνικές μετοχές αθροιστικά, όπως απεικονίζονται στην αποτίμηση του Γενικού Δείκτη βάσει των στοιχείων της Factset, θα εμφανίζουν αρνητική μεταβολή στα EPS (κέρδη ανά μετοχή) με ρυθμό της τάξεως του -3,8% και -1,5% το 2025.

Από την άλλη, σε όρους δεικτών αποτίμησης και σε σύγκριση με τις ευρωπαϊκές αγορές, η εικόνα είναι καλύτερη, με την εγχώρια αγορά να εμφανίζει υψηλότερο discount σε όρους λογιστικής αξίας (P/BV), δείκτη κερδοφορίας (Ρ/Ε) και αξίας επιχείρησης προς λειτουργικά κέρδη (EV/EBITDA).

Πιο συγκεκριμένα, βάσει των στοιχείων της Factset, ο Γενικός Δείκτης διαπραγματεύεται με 8 φορές τα κέρδη του 2024 (λαμβανομένης υπόψη της μείωση της κερδοφορίας) έναντι 14 φορές για τον ευρωπαϊκό μέσο όρο, ενώ ο δείκτης EV/EBITDA είναι στις 6 φορές έναντι 9 φορών για τον δείκτη Euro Stoxx. Η εγχώρια αγορά εξακολουθεί να εμφανίζει discount σε όρους εσωτερικής αξίας. Σε επίπεδο συνολικής αγοράς, το discount στους δείκτες τιμή προς λογιστική αξία (P/BV) σε σχέση με τους ευρωπαϊκούς δείκτες είναι άνω του 50%.

Οι τράπεζες

Στο περιβάλλον αυτό, ιδιαίτερη σημασία έχει η εικόνα των ελληνικών συστημικών τραπεζών:

- Για την Alpha Bank, η αποτίμηση της τράπεζας, βάσει της Factset, είναι στις 5,5 φορές περίπου και 0,5 φορές τον δείκτη P/TBV. H μερισματική απόδοση εκτιμάται από 4,1% φέτος έως 5,3% το 2025.

- Η αποτίμηση της μετοχής της Eurobank σε όρους P/E για το 2025 είναι λίγο χαμηλότερα από τις 6 φορές έναντι 5,8 φορές κατά μέσο όρο για τις ελληνικές ομοειδείς εταιρείες, το οποίο δεν δικαιολογείται, συνδυαστικά με δείκτη P/TBV στις 0,72 φορές το 2025 και μερισματική απόδοση άνω του 7%.

- Η Εθνική Τράπεζα έχει αποτίμηση κατά μέσο όρο, 6-6,5 φορές τα κέρδη την περίοδο 2024-2026, 0,72 με 0,78 φορές περίπου τον δείκτη P/TBV και μερισματική απόδοση σε υψηλά ποσοστά.

- Για την Τράπεζα Πειραιώς, οι μετοχές της επί του παρόντος τελούν υπό διαπραγμάτευση με δείκτη P/E 5,2 φορές για το 2024, ένα discount της τάξης του 20% σε σχέση με τις ευρωπαϊκές ομοειδείς εταιρείες, και δείκτη P/TBV στις 0,70 φορές. Για το 2025, η αποτίμηση είναι στις 5,5 φορές και 0,64 φορές P/TBV με μερισματική απόδοση 5%.

Οι ισχυρές θεμελιώδεις προοπτικές των ελληνικών τραπεζών σε ένα ευνοϊκό μακροοικονομικό περιβάλλον όπως το ελληνικό, κρίνονται άκρως θετικά όταν το μέτρο σύγκρισης είναι οι τράπεζες στις αναδυόμενες αγορές. Από την άλλη, όμως, η Ευρώπη παραμένει ένα δύσκολο σημείο αναφοράς όσον αφορά τις αποτιμήσεις.

Συγκρίνοντας τις ελληνικές τράπεζες θεμελιωδώς με πιο συναφείς ομοειδείς τράπεζες, όπως οι ιρλανδικές ή επιλεγμένες ιταλικές και ισπανικές τράπεζες, βλέπουμε ότι, ενώ υπάρχει κάποιο περιθώριο για re-rating, είναι σχετικά πιο περιορισμένο, καθώς οι ελληνικές τράπεζες δεν βρίσκονται σε ακραίο επίπεδο αποτίμησης.

Συνεπώς, το πρίσμα των αναδυόμενων αγορών παραμένει ένας σημαντικός τεχνικός παράγοντας στήριξης για τις αποτιμήσεις των ελληνικών τραπεζών σε σχέση με τις ευρωπαϊκές τράπεζες. Πάντως, το ενδιαφέρον των επενδυτών των αναδυόμενων αγορών παραμένει πολύ ισχυρό, με τη συζήτηση να επικεντρώνεται σε μεγάλο βαθμό στις μακροπρόθεσμες δυνατότητες του τομέα και όχι στους βραχυπρόθεσμους παράγοντες.

Επιπλέον, οι ελληνικές τράπεζες εμφανίζονται σημαντικά φθηνότερες από τις αντίστοιχες τράπεζες των αναδυόμενων ευρωπαϊκών χωρών. Οι μετοχές των ελληνικών τραπεζών είναι διαπραγματεύσιμες κατά μέσο όρο με 0,72 φορές σε όρους δείκτη τιμής προς ενσώματη λογιστική αξία (P/TBV), ενώ οι τράπεζες της ευρωπαϊκής αναδυόμενης Ευρώπης στις περιοχές της Πολωνίας, Τσεχίας και Σλοβακίας είναι διαπραγματεύσιμες με δείκτες υψηλότερα από τις 1,2 φορές σε όρους P/TBV.

«Τρολάρει» τους Χούθι ο καπετάνιος του «Αϊζενχάουερ»

«Τρολάρει» τους Χούθι ο καπετάνιος του «Αϊζενχάουερ» Κρίσιμα νέα έρχονται από την αγορά των κρυπτονομισμάτων

Κρίσιμα νέα έρχονται από την αγορά των κρυπτονομισμάτων Αίτημα κατάργησης της Εισφοράς Αλληλεγγύης σε κύριες και επικουρικές συντάξεις

Αίτημα κατάργησης της Εισφοράς Αλληλεγγύης σε κύριες και επικουρικές συντάξεις  Χρηματιστήριο: Τιμές-στόχοι, στηρίξεις και αντιστάσεις για τις τράπεζες

Χρηματιστήριο: Τιμές-στόχοι, στηρίξεις και αντιστάσεις για τις τράπεζες Στην Ελλάδα ποντάρει η νορβηγική αεροπορική Norse

Στην Ελλάδα ποντάρει η νορβηγική αεροπορική Norse Με υπερκάλυψη κλείνει το IPO της Noval

Με υπερκάλυψη κλείνει το IPO της Noval ΟΔΔΗΧ: Έκδοση ετήσιων εντόκων, δικαίωμα αγοράς από φυσικά πρόσωπα

ΟΔΔΗΧ: Έκδοση ετήσιων εντόκων, δικαίωμα αγοράς από φυσικά πρόσωπα Πώς οι Ρώσοι έκαναν... χαζά τα έξυπνα όπλα των ΗΠΑ

Πώς οι Ρώσοι έκαναν... χαζά τα έξυπνα όπλα των ΗΠΑ Απογείωση αποδόσεων με τις κορυφαίες μετοχές Τεχνητής Νοημοσύνης

Απογείωση αποδόσεων με τις κορυφαίες μετοχές Τεχνητής Νοημοσύνης «Χρυσώνει» εργαζόμενους που γίνονται πολύτεκνοι η Eurobank

«Χρυσώνει» εργαζόμενους που γίνονται πολύτεκνοι η Eurobank