Οι αμερικανικές Citi και Jefferies προχώρησαν σε αλλαγές στις εκτιμήσεις τους για τη μετοχή της Alpha Bank και αύξησαν ελαφρώς την τιμή-στόχο για τη μετοχή, διατηρώντας τη σύσταση αγοράς (buy) για τον τίτλο της τράπεζας.

Η Citi επισημαίνει ότι η επαναγορά των μετοχών για την τράπεζα οδηγεί σε αναβάθμιση και οι ίδιοι παραμένουν αγοραστές για τη μετοχή. Τα ανακοινωθέντα καθαρά κέρδη α’ τριμήνου της Alpha Βank ύψους €211 εκατ. (με δείκτη RοTE 12,6%) ξεπέρασαν τις προσδοκίες του consensus κατά +8% και την εκτίμηση της Citi κατά +5%.

Η υπερκάλυψη οφείλεται κυρίως στις ισχυρές συναλλαγές και τις χαμηλότερες απομειώσεις, αλλά και στη βελτίωση του κόστους και των προμηθειών. Η αύξηση των δανείων ήταν σταθερή κατά τη διάρκεια του τριμήνου, όπως και η ποιότητα του ενεργητικού, ενώ η κεφαλαιακή θέση βελτιώθηκε.

Η διοίκηση προτείνει διανομή κεφαλαίου 122 εκατ. ευρώ από τα κέρδη του 2023, σύμφωνα με την προηγούμενη καθοδηγούμενη αναλογία διανομής 20%, αλλά είναι ενδιαφέρον ότι προτείνει τα μισά να καταβληθούν ως μέρισμα σε μετρητά και τα υπόλοιπα ως επαναγορά.

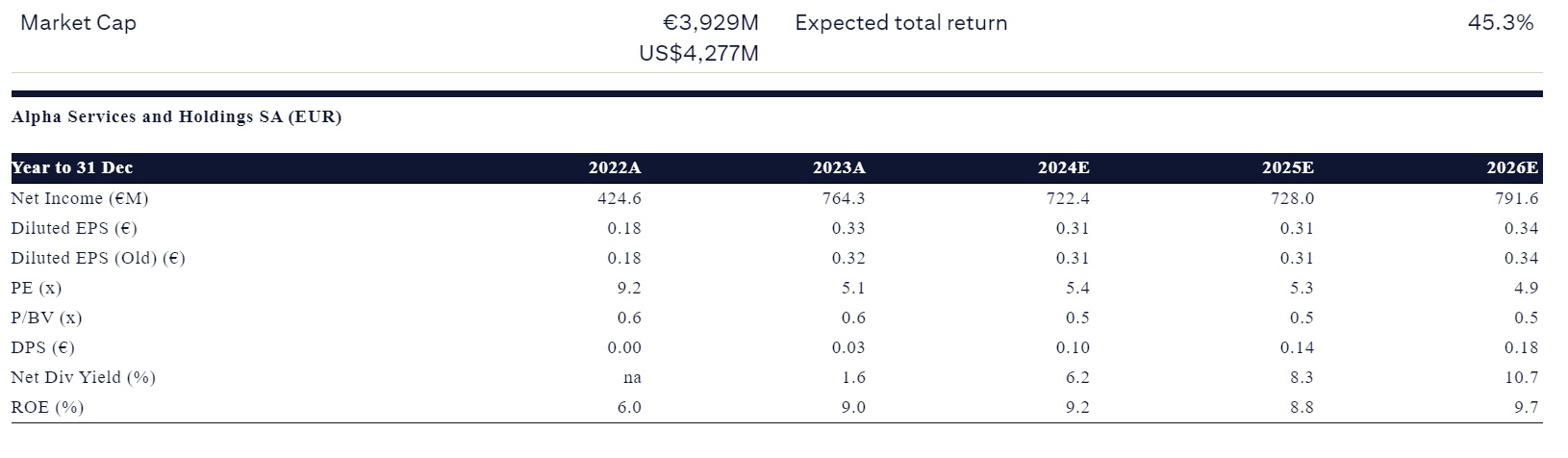

Μετά το αποτέλεσμα, αυξάνει η Citi την κανονικοποιημένη εκτίμησή της για τα κέρδη ανά μετοχή κατά +1% το επόμενο έτος και το 2026, λόγω της αύξησης της αξίας εξαιτίας του buyback. Η ανοδική αναθεώρηση των κερδών και η μετακίνηση προς τα εμπρός της βάσης αποτίμησης οδηγούν στην αύξηση της τιμής-στόχου στα 2,40 ευρώ από 2,35 ευρώ προηγουμένως. Επαναλαμβάνει δε την αξιολόγηση buy. Η Citi βλέπει ότι η μετοχή της Αlpha Bank είναι αποτιμημένη φέτος με 5,4 φορές σε δείκτη Ρ/Ε και 0,5 φορές σε δείκτη P/TBV, με μερισματική απόδοση 6,2%.

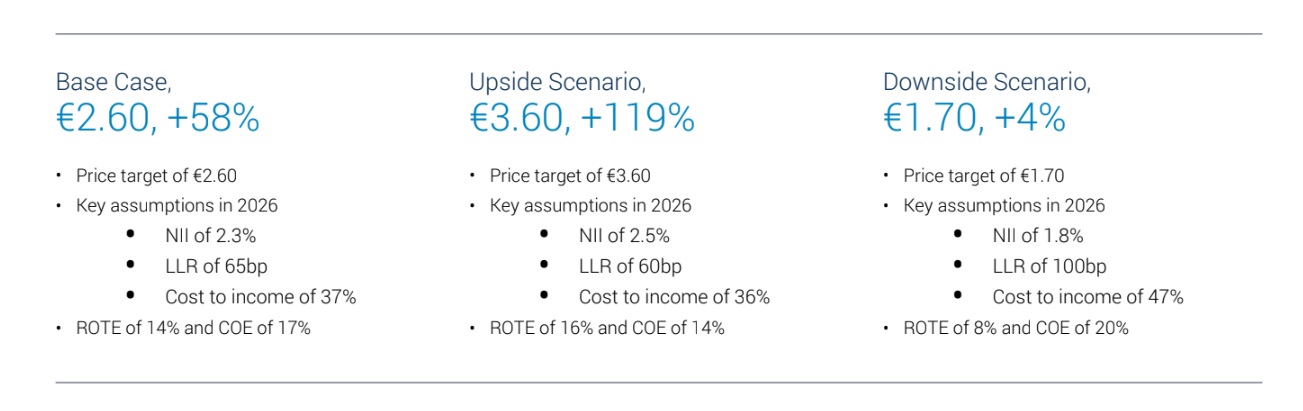

Η Jefferies αυξάνει την τιμή-στόχο για τη μετοχή στα €2,60 από €2,55 προγενέστερα, διατηρώντας τη σύσταση αγοράς.

Τα κέρδη του α’ τριμήνου ήταν 17% πάνω από το consensus, με τα κέρδη προ προβλέψεων 7% υψηλότερα λόγω των καλύτερων εσόδων (συναλλαγών και προμηθειών) με χαμηλότερο κόστος. Τα κέρδη προ φόρων ήταν 11% καλύτερα λόγω των χαμηλότερων απομειώσεων (CoR 69 μ.β. έναντι 80 μ.β. πρόβλεψης).

Οι προβλέψεις για φέτος παραμένουν αμετάβλητες, με τη διοίκηση να σχολιάζει ότι η δυναμική των καθαρών εσόδων από τόκους (NII) παραμένει θετική, αν όχι ελαφρώς καλύτερη. Η Alpha Βank για τη διανομή των 122 εκατ. ευρώ θα είναι 50/50 μεταξύ μερίσματος σε μετρητά και επαναγοράς, αν και αναμένει την έγκριση των ρυθμιστικών αρχών στις αρχές Ιουνίου.

«Η εταιρεία έχει να επιδείξει μια σημαντική αύξηση των κερδών της. Αυξήσαμε τις εκτιμήσεις μας για τα αναφερόμενα καθαρά κέρδη του 2024 κατά 2%, κυρίως λόγω των ισχυρότερων αμοιβών και συναλλαγών. Έχουμε προβεί σε οριακές αλλαγές για το 2025 και 2026, με αναβαθμίσεις των καθαρών κερδών κατά περίπου 1% (λόγω υψηλότερων αμοιβών), ενώ σε επίπεδο EPS, αυτό είναι υψηλότερο λόγω της επαναγοράς από τη διανομή του 2023. Αυξήσαμε την τιμή-στόχο στα 2,60 ευρώ (από 2,55 ευρώ) και διατηρούμε την αξιολόγηση Buy. Η Alpha έχει αυξήσει τις προβλέψεις της για τις διανομές από πάνω από 25% της κεφαλαιοποίησης σε περίπου 30% ή 1,1 δισ. ευρώ περίπου για το 2024-2026. Με δείκτη CET1 13% και καθοδήγηση για στόχο πάνω από 17,5% το 2026 (εκτιμούμε 17,6%), βλέπουμε ότι η Alpha διαθέτει επιπλέον 1,6 δισ. ευρώ πλεονάζον κεφάλαιο που μπορεί να διανεμηθεί στους μετόχους, το οποίο αντιστοιχεί σε περίπου 40% της κεφαλαιοποίησης», εξηγεί η Jefferies και ο Άλεξ Δημητρίου.

«Η απόφαση για επαναγορά αποτελεί δήλωση της διοίκησης. Στην τηλεδιάσκεψη επεσήμανε ότι η απόφαση να συμπεριλάβει την επιλογή της επαναγοράς είναι επειδή θέλει να "κάνει μια δήλωση" σχετικά με το πώς αισθάνεται για την αποτίμηση της μετοχής. Η Alpha Βank διαπραγματεύεται σήμερα με δείκτη P/TBV 2024 στο 0,5x έναντι των ομοειδών στο 0,8x και του μέσου όρου της ΕΕ στο 1,0x. Η επιλογή να υλοποιήσουν μια επαναγορά είναι ένας απτός τρόπος για να εκφράσουν ότι αισθάνονται πως υπάρχει αναντιστοιχία μεταξύ της εσωτερικής αξίας που βλέπουν και αυτής που βλέπει η αγορά», καταλήγει ο Άλεξ Δημητρίου.

Αίτημα κατάργησης της Εισφοράς Αλληλεγγύης σε κύριες και επικουρικές συντάξεις

Αίτημα κατάργησης της Εισφοράς Αλληλεγγύης σε κύριες και επικουρικές συντάξεις  ΧΑ: Πέντε διαγραφές από τον ΓΔ

ΧΑ: Πέντε διαγραφές από τον ΓΔ ΟΠΑΠ: Πώς είδαν Citi και JP Morgan τα αποτελέσματα 1ου τριμήνου

ΟΠΑΠ: Πώς είδαν Citi και JP Morgan τα αποτελέσματα 1ου τριμήνου Εκπληξη στην ασφαλιστική αγορά από το deal Intracom-Ευρώπη

Εκπληξη στην ασφαλιστική αγορά από το deal Intracom-Ευρώπη  Πλώρη για το Χρηματιστήριο βάζει ο Σπ. Θεοδωρόπουλος

Πλώρη για το Χρηματιστήριο βάζει ο Σπ. Θεοδωρόπουλος  Πώς οι Ρώσοι έκαναν... χαζά τα έξυπνα όπλα των ΗΠΑ

Πώς οι Ρώσοι έκαναν... χαζά τα έξυπνα όπλα των ΗΠΑ Γιατί δεν βρίσκουν υπαλλήλους οι ελληνικές εταιρίες

Γιατί δεν βρίσκουν υπαλλήλους οι ελληνικές εταιρίες «Χρυσώνει» εργαζόμενους που γίνονται πολύτεκνοι η Eurobank

«Χρυσώνει» εργαζόμενους που γίνονται πολύτεκνοι η Eurobank Το μεγαλύτερο botnet στον κόσμο εξάρθρωσε το FBI

Το μεγαλύτερο botnet στον κόσμο εξάρθρωσε το FBI Χρηματιστήριο: Τιμές-στόχοι, στηρίξεις και αντιστάσεις για τις τράπεζες

Χρηματιστήριο: Τιμές-στόχοι, στηρίξεις και αντιστάσεις για τις τράπεζες