Τα πιστωτικά προφίλ των ελληνικών και κυπριακών τραπεζών έχουν βελτιωθεί τους τελευταίους δώδεκα μήνες, λόγω της μείωσης του ρίσκου και των κινήσεων αναδιάρθρωσης, αναφέρει σε νέα έκθεσή της η Fitch Ratings.

Σημειώνεται ότι η Fitch έχει ήδη προχωρήσει σε θετικές κινήσεις όσον αφορά στην αξιολόγηση όλων των ελληνικών και κυπριακών τραπεζών τους τελευταίους δώδεκα μήνες, αντανακλώντας την ισχυρότερη κερδοφορία και την άποψη του οίκου για την ανθεκτικότητα της ελληνικής και της κυπριακής οικονομίας το 2023. Περαιτέρω θετικές ενέργειες αξιολόγησης θα εξαρτηθούν σε μεγάλο βαθμό από την περαιτέρω βελτίωση της κερδοφορίας, που θα οδηγήσει σε ισχυρότερη κεφαλαιοποίηση, παράλληλα με συνεχείς βελτιώσεις της ποιότητας του ενεργητικού.

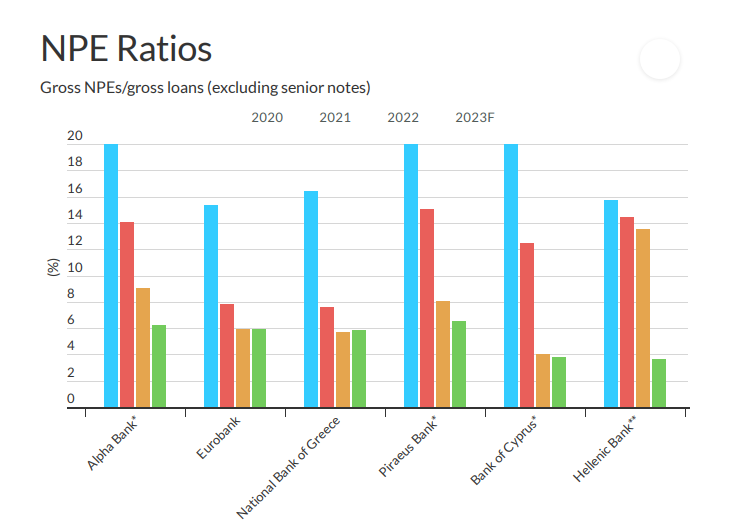

Τα μη εξυπηρετούμενα ανοίγματα (NPEs) των τραπεζών έχουν μειωθεί σημαντικά από το 2020. Ο οίκος αναμένει ότι τα συνολικά NPEs θα μειωθούν περαιτέρω, δεδομένης της πρόσφατης ενοποίησης ενός μεγάλου χαρτοφυλακίου NPEs από την Ελληνική Τράπεζα, καθώς και περαιτέρω συναλλαγών NPEs από την Alpha Bank και την Τράπεζα Πειραιώς. Ορισμένες τράπεζες ενδέχεται να επωφεληθούν από την ισχυρότερη κερδοφορία για να διαγράψουν περισσότερα NPEs ή να αυξήσουν την κάλυψη των κόκκινων δανείων, επισημαίνει.

Η ανθεκτικότητα στην ποιότητα ενεργητικού των τραπεζών καταγράφεται παρά την αυξανόμενη πίεση στους δανειολήπτες από τον υψηλό πληθωρισμό και τα επιτόκια. Ο οίκος αναμένει ότι ο σχηματισμός NPE στην Ελλάδα θα αυξηθεί το 2ο εξάμηνο του 2023 καθώς η οικονομία επιβραδύνεται (αναμένει άνοδο του πραγματικού ΑΕΠ κατά 2,3% τόσο φέτος όσο και του χρόνου, από 5,9% το 2022), αλλά το πλαφόν στα επιτόκια για τα ενήμερα στεγαστικά από τον Μάιο του 2023 θα περιορίσει προσωρινά την πίεση στους δανειολήπτες.

Η Fitch εκτιμά ότι τα υψηλότερα επιτόκια και οι πρωτοβουλίες μείωσης του κόστους θα ενισχύσουν τη μέση λειτουργική κερδοφορία/σταθμισμένα περιουσιακά στοιχεία σε επίπεδα πάνω από 2% για τις ελληνικές τράπεζες και άνω του 3,5% για τις κυπριακές τράπεζες, το 2023 και το 2024 -παρά την προοπτική υψηλότερων επιτοκίων για τις καταθέσεις και τη μεταστροφή του αποταμιευτικού κοινού προς τις ακριβότερες προθεσμιακές καταθέσεις.

Η ρευστότητα των τραπεζών δεν επηρεάστηκε από την αναταραχή της αγοράς το 1ο τρίμηνο και λογικά δεν θα επηρεαστεί από τη λήξη των ευνοϊκών συνθηκών χρηματοδότησης της ΕΚΤ, εκτιμά ο οίκος.

«Τρολάρει» τους Χούθι ο καπετάνιος του «Αϊζενχάουερ»

«Τρολάρει» τους Χούθι ο καπετάνιος του «Αϊζενχάουερ» Κρίσιμα νέα έρχονται από την αγορά των κρυπτονομισμάτων

Κρίσιμα νέα έρχονται από την αγορά των κρυπτονομισμάτων Αίτημα κατάργησης της Εισφοράς Αλληλεγγύης σε κύριες και επικουρικές συντάξεις

Αίτημα κατάργησης της Εισφοράς Αλληλεγγύης σε κύριες και επικουρικές συντάξεις  Χρηματιστήριο: Τιμές-στόχοι, στηρίξεις και αντιστάσεις για τις τράπεζες

Χρηματιστήριο: Τιμές-στόχοι, στηρίξεις και αντιστάσεις για τις τράπεζες Στην Ελλάδα ποντάρει η νορβηγική αεροπορική Norse

Στην Ελλάδα ποντάρει η νορβηγική αεροπορική Norse Με υπερκάλυψη κλείνει το IPO της Noval

Με υπερκάλυψη κλείνει το IPO της Noval ΟΔΔΗΧ: Έκδοση ετήσιων εντόκων, δικαίωμα αγοράς από φυσικά πρόσωπα

ΟΔΔΗΧ: Έκδοση ετήσιων εντόκων, δικαίωμα αγοράς από φυσικά πρόσωπα Πώς οι Ρώσοι έκαναν... χαζά τα έξυπνα όπλα των ΗΠΑ

Πώς οι Ρώσοι έκαναν... χαζά τα έξυπνα όπλα των ΗΠΑ Απογείωση αποδόσεων με τις κορυφαίες μετοχές Τεχνητής Νοημοσύνης

Απογείωση αποδόσεων με τις κορυφαίες μετοχές Τεχνητής Νοημοσύνης «Χρυσώνει» εργαζόμενους που γίνονται πολύτεκνοι η Eurobank

«Χρυσώνει» εργαζόμενους που γίνονται πολύτεκνοι η Eurobank