Δηλώστε τώρα συμμετοχή στα σεμινάρια "Επενδύσεις και trading στα κρυπτονομίσματα" που διοργανώνει το Euro2day.gr με το Βασίλη Παζόπουλο, πιστοποιημένο επενδυτικό σύμβουλο με πολυετή ενασχόληση στο χώρο των κρυπτονομισμάτων. Αποφύγετε τις παγίδες και μεγιστοποιήστε την απόδοσή σας με μεθόδους και τακτικές που έχουν αποδείξει την αξία τους στην πράξη! Δηλώστε συμμετοχή τώρα σε προνομιακή τιμή Early Bird.

Το κυρίαρχο αφήγημα θέλει τις εμπορικές τράπεζες να παίζουν τον ρόλο του ενδιάμεσου, ανάμεσα στον καταθέτη και τον δανειολήπτη. Λαμβάνουν χρήματα από τους αποταμιευτές που δεν τα χρειάζονται άμεσα και τα διοχετεύουν στους δανειολήπτες, οι οποίοι τα αξιοποιούν στην επιχείρηση τους ή για τις καταναλωτικές τους ανάγκες. Ωστόσο δεν είναι αυτός ο ρόλος των τραπεζών. Στην πραγματικότητα αυτό που κάνουν είναι να δημιουργούν χρήμα.

Τι σημαίνει αυτό στην πράξη; Ας υποθέσουμε ότι επιθυμώ να αγοράσω ένα σπίτι αξίας 300.000 ευρώ. Υπάρχουν δύο περιπτώσεις για να το πληρώσω. Η μία είναι να έχω τα χρήματα στον τραπεζικό λογαριασμό μου. Σε αυτή την περίπτωση τα πράγματα είναι απλά. Μεταφέρω τα χρήματα από τον δικό μου τραπεζικό λογαριασμό στον λογαριασμό εκείνου που μου πούλησε το σπίτι.

Τι σημαίνει αυτό για το σύνολο των τραπεζικών καταθέσεων; Τίποτα άξιο λόγου. Βγήκαν από την μια τράπεζα και μπήκανε στην άλλη. Αν υπάρχουν αθροιστικά καταθέσεις 200 δισεκατομμύρια στο τραπεζικό σύστημα της Ελλάδας, 200 δισεκατομμύρια θα συνεχίσουν να υπάρχουν. Καμία μεταβολή του συνολικού ποσού.

Το… sexy σημείο που παρουσιάζει ιδιαίτερο ενδιαφέρον, αφορά την απόκτηση του ακινήτου μέσω δανείου. Ας υποθέσουμε πως ο τραπεζικός λογαριασμός του πωλητή είναι μηδέν. Με το που εγκρίνεται το στεγαστικό δάνειο από την τράπεζα, εμφανίζονται 300.000, οι οποίες μεταφέρονται στον λογαριασμό του. Εκεί που οι καταθέσεις του ήταν μηδέν, πλέον διαθέτει 300.000€. Τι σημαίνει αυτό για το τραπεζικό σύστημα; Ότι αυξήθηκαν οι συνολικές καταθέσεις κατά 300.000€. Παύουν να είναι 200 δισ. Αν τα ξαναμετρήσουμε, θα διαπιστώσουμε πως έχουν γίνει 200 δισ. + 300.000€

Από που τα βρήκε οι τράπεζα και του τα έδωσε; Από το χρηματοκιβώτιο της; Τα μεταφέρανε από κάποιο άλλο λογαριασμό καταθέτη; Η απάντηση είναι όχι. Τα πληκτρολόγησαν. Ένας υπάλληλος της τράπεζας πάτησε το 3-0-0-0-0-0. Οι εμπορικές τράπεζες ως σύγχρονοι μάγοι, πληκτρολογούν νούμερα στο κεντρικό υπολογιστικό τους σύστημα και αυξάνουν το χρήμα που έχουν στα ταμεία τους. Ψηφιακά εννοείται.

Δημιουργούνται χρήματα από το πουθενά, αλλά είναι κανονικά. Μπορεί ο νέος κάτοχος τους να τα ξοδέψει σε σουβλάκια, ταξίδια, ρούχα.

Προφανώς θα έχετε ακούσει πως οι καταθέσεις δημιουργούν τα δάνεια. Αυτό δεν ισχύει. Είναι μύθος. Το ανάποδο συμβαίνει. Τα δάνεια δημιουργούν τις καταθέσεις. Με τον τρόπο που περιγράψαμε μόλις τώρα. Το δάνειο των 300.000 δημιούργησε 300.000 επιπλέον καταθέσεις.

Η πραγματικότητα για το πώς δημιουργείται το χρήμα σήμερα διαφέρει από την περιγραφή που υπάρχει σε ορισμένα οικονομικά εγχειρίδια: Αντί οι τράπεζες να λαμβάνουν καταθέσεις όταν τα νοικοκυριά αποταμιεύουν και στη συνέχεια να τις δανείζουν, ο τραπεζικός δανεισμός δημιουργεί καταθέσεις.

Τι αναφέρει ο νόμος

Οι τράπεζες δεν λαμβάνουν καταθέσεις ούτε δανείζουν χρήματα. Υπό την οπτική του νόμου, η κατάθεση, έστω και αν ονομάζεται έτσι, δεν είναι παρά ένα δάνειο προς την τράπεζα. Οι τράπεζες δανείζονται από τους πελάτες τους. Με τι ενέχυρό; Την καλή τους πίστη.

Αυτό που ονομάζουμε κατάθεση είναι απλώς μια καταγραφή του χρέους της τράπεζας προς τους αποκαλούμενους καταθέτες της. Τα χρήματα δεν ανήκουν, σύμφωνα με τον νόμο, στους καταθέτες. Ανήκουν αποκλειστικά στις τράπεζες και τα κάνουν ότι επιθυμούν.

Τότε ο καταθέτης τι είναι; Πιστωτής της τράπεζας. Επίσης σύμφωνα πάντα με τον νόμο, οι τράπεζες δεν δανείζουν χρήματα. Τι κάνουν; Αγοράζουν χρεόγραφα. Όταν πάει κάποιος να συνάψει ένα δάνειο, η τράπεζα του προσφέρει ένα συμβόλαιο, το οποίο και υπογράφει. Νομικά, έχει εκδώσει ένα χρεόγραφο (security), μια υποσχετική (promissory note). Το συμβόλαιο που υπογράφεται, δεν είναι παρά ένα IOU, ένα έγγραφο πιστοποίησης χρέους (debt instrument). Η τράπεζα αγοράζοντας το έγγραφο, έχει ταυτόχρονα την υποχρέωση να σου παραδώσει χρήματα.

Με άλλα λόγια οι ενέργειες της τράπεζας είναι πολύ διαφορετικές από αυτές που παρουσιάζονται ότι κάνει. Ο δανειολήπτης βέβαια δεν ενδιαφέρεται για τις νομικές λεπτομέρειες. Αυτό που επιθυμεί είναι να λάβει τα χρήματα από την τράπεζα για να κάνει την δουλειά του.

Προσέξτε όμως μια λεπτομέρεια. Η τράπεζα ποτέ δεν του τα δίνει στο χέρι. Ποτέ. Όταν εγκριθεί η σύμβαση, τα τοποθετεί στον λογαριασμό του. Προσοχή, δεν τα μεταβιβάζει. Τα χρήματα αυτά δεν μεταβιβάζονται. Δεν μεταφέρονται από κάποιο άλλο καταθετικό λογαριασμό ή από τα αποθέματα τις τράπεζας. Δεν μεταφέρονται είτε από έξω είτε από μέσα στην τράπεζα. Αυτό που λαμβάνει ο δανειολήπτης είναι μια καταγραφή του πόσα χρήματα οφείλει η τράπεζα να του δώσει, όπως αναφέρει ο καθηγητής τραπεζικής Richard Werner, γνωστός για την επινόηση του όρου «Ποσοτική Χαλάρωση».

Τότε από πού βρίσκει τα χρήματα η τράπεζα; Τα δημιουργεί εκείνη τη στιγμή. Κάθε φορά που μια τράπεζα χορηγεί ένα δάνειο, δημιουργεί ταυτόχρονα μια αντίστοιχη κατάθεση στον τραπεζικό λογαριασμό του δανειολήπτη, δημιουργώντας έτσι νέα χρήματα. (σ.σ. όποιος επιθυμεί να διαβάσει αναλυτικότερα πως δημιουργείται το χρήμα στην μοντέρνα οικονομία, μπορεί να το ανατρέξει στην Τράπεζα της Αγγλίας.

Πόσο ωφέλιμη είναι η δημιουργία νέου χρήματος

Η διαδικασία δημιουργίας χρήματος είναι χρήσιμη όσο ευθυγραμμίζεται με την δημιουργία νέων αγαθών και υπηρεσιών. Στην περίπτωση που διοχετεύονται τα χρήματα για επιχειρηματικές επενδύσεις σε παραγωγικούς τομείς, η τραπεζική πίστωση παράγει πλούτο. Προσθέτει αξία στην οικονομική δραστηριότητα, καθώς χρηματοδοτείται από την δημιουργία νέου χρήματος. Αυξάνει το ΑΕΠ χωρίς την αρνητική παρενέργεια των πληθωριστικών πιέσεων.

Ιδανικά, η αύξηση της ποσότητας του χρήματος ακολουθεί την αύξηση του πλούτου. Αν ο πλούτος μιας κοινωνίας είναι για παράδειγμα 100 ποτήρια, στα οποία αντιστοιχούν 100 ευρώ. Αν τα ποτήρια γίνουν 200, τότε και τα ευρώ θα πρέπει να γίνουν 200. Αν όμως τα ευρώ γίνουν 200 ενώ τα ποτήρια παραμείνουν 100, τότε θα αντιστοιχούν 2 ευρώ σε κάθε ποτήρι. Η αξία του ποτηριού δεν άλλαξε. Αυτό που μεταβλήθηκε είναι η αγοραστική δύναμη του ευρώ. Για την ακρίβεια έχουμε αύξηση της πίστωσης, χωρίς να αντιστοιχεί σε ανάλογη αύξηση των περιουσιακών στοιχείων.

Όταν τα δάνεια χρηματοδοτούν παραγωγικές διαδικασίες, δημιουργούνται οι προϋποθέσεις για μια σταθερή οικονομία. Τα δάνεια αυτά μπορούν ευκολότερα να αποπληρωθούν επειδή παράγουν πλούτο. Εκεί εστιάζουν σε μεγάλο βαθμό οι ασιατικές τράπεζες και για αυτό επιτυγχάνουν διψήφιο ποσοστό ανάπτυξης επί δεκαετίες.

Γιατί έχει μεγάλη σημασία που κατευθύνεται το χρήμα

Υπάρχουν δύο ακόμα ειδών χορηγήσεις. Πρώτον, οι τράπεζες δημιουργούν πίστωση για κατανάλωση, η οποία δημιουργεί άνοδο στην τιμή προϊόντων και υπηρεσιών. Η ζήτηση ανεβαίνει χωρίς καμία διαβεβαίωση πως αυξάνεται αντίστοιχα και η ποσότητα των αγαθών. Δημιουργείται πληθωρισμός, ο οποίος οφείλεται στην κατανάλωση. Ο ρόλος των κεντρικών τραπεζών είναι η εποπτεία για να μην ξεφύγουν οι πιστώσεις πάνω από κάποια επιτρεπτά όρια.

Ο δεύτερος χώρος που κατευθύνεται η δημιουργία χρήματος, συχνά το μεγαλύτερο ποσοστό ανάλογα τη χώρα, είναι προς τις χρηματοοικονομικές συναλλαγές για απόκτηση περιουσιακών στοιχείων, για δικαιώματα ιδιοκτησίας. Από εδώ ξεκινάει το μεγάλο πρόβλημα.

Για ποιο λόγο; Επειδή δημιουργούνται νέα χρήματα, χωρίς να αυξηθεί ο πλούτος. Προστίθεται αγοραστική δύναμη πάνω σε υφιστάμενα περιουσιακά στοιχεία. Με αυτόν τον τρόπο σπρώχνουν τις τιμές προς τα πάνω. Η πρακτική που αυξάνει τις τιμές περιουσιακών στοιχείων όπως τα ακίνητα και ο χρυσός, ακούγεται ευχάριστα.

Δεν αυξάνεται όμως την αξία τους. Δεν αυξήθηκαν για παράδειγμα τα τετραγωνικά στα σπίτια. Ωστόσο εκλαμβάνεται από τους πολίτες ως ανάπτυξη, όχι ως πληθωρισμός, επειδή δεν καταγράφονται στη λίστα με τα αγαθά που μετριούνται για να υπολογιστούν οι τιμές καταναλωτή.

Από εδώ ξεκινάει η ανισότητα

Αυτός είναι ο λόγος που τους πολύ εύπορους δεν τους επηρεάζει δυσμενώς ο πληθωρισμός. Το ποσοστό της περιουσίας τους σε μετρητά είναι ελάχιστο, ενώ αυξάνεται η τιμή των περιουσιακών στοιχείων που διαθέτουν, όπως για παράδειγμα τα ακίνητα.

Αντίθετα, στους λιγότερο προνομιούχους περισσεύουν ελάχιστα προς επένδυση ή τίποτα. Ξοδεύουν όλο τους τον μισθό σε είδη βασικής ανάγκης. Στην πραγματικότητα δεν έχουν γίνει πιο πολύτιμα τα περιουσιακά στοιχεία. Αυτό που έχει αλλάξει, είναι η τιμή. Τα χρήματα έχουν υποτιμηθεί, καθώς έχει αυξηθεί δυσανάλογα η ποσότητα των χρημάτων.

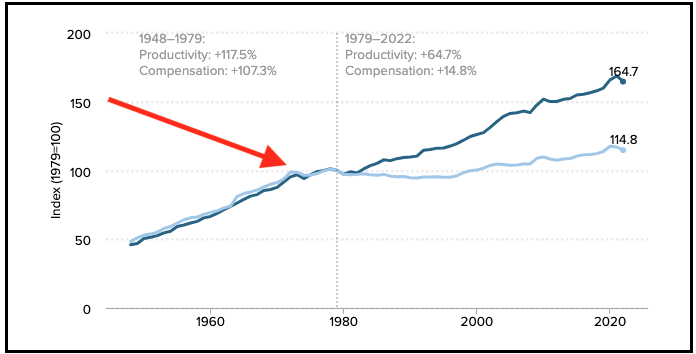

Το ζήτημα φυσικά δεν αφορά την Ελλάδα μόνο. Είναι παγκόσμιο. Όσο κι αν φαντάζει παράδοξο, οι πλούσιοι είναι οι δυσανάλογα ευνοημένοι της κρατικής προστασίας και παρέμβασης. Μετά το 1971, από τότε που έπαψε να ισχύει ο κανόνας του χρυσού, το χάσμα ανάμεσα στους πολύ πλούσιους και τους φτωχότερους άρχισε να διευρύνεται, οδηγώντας μεταξύ άλλων στην αποσύνδεση της παραγωγικότητας με τους μισθούς. Μέχρι τότε, όπως βλέπουμε, πήγαιναν μαζί.

Αυτό το διάγραμμα μας λύνει και μια άλλη μεγάλη απορία. Για ποιο λόγο η νεότερη γενιά των Δυτικών να έχει χειρότερο οικονομικό επίπεδο από την προηγούμενη, παρά την αλματώδη αύξηση της παραγωγικότητας από την τεχνολογική πρόοδο.

Δεν είναι δουλεμένα, τυπωμένα είναι

Το που κατευθύνονται τα χρήματα κάνει όλη την διαφορά. Αν κατευθύνονται σε παραγωγικούς σκοπούς, η οικονομία ανθεί σε σταθερές βάσεις. Χωρίς πληθωρισμό, με χρηματοοικονομική σταθερότητα, αποφεύγοντας τα προβλήματα που προκαλεί η κραυγαλέα ανισότητα.

Όταν το τραπεζικό σύστημα εστιάζει πολύ σε μη παραγωγικούς κλάδους, διοχετεύοντας εκεί χρήματα που δημιουργεί, τότε υπάρχει πρόβλημα. Στο καλό σενάριο η οικονομία λειτουργεί κάτω από τις δυνατότητες της. Στο κακό παθαίνει ασφυξία από έλλειψη «οξυγόνου» (ρευστότητας).

Οι τράπεζες δεν είναι απλοί ενδιάμεσοι. Είναι λάθος να τους αντιμετωπίζουμε έτσι. Στην πραγματικότητα πρόκειται για παραγωγούς χρημάτων. Έχουν ευθύνη έναντι στην κοινωνία που θα τα διαθέσουν. Η εστίαση του τραπεζικού συστήματος σε αυτόν τον χώρο, καθορίζει το επίπεδο της ανισότητας. Τα δωρεάν χρήματα που «εκτυπώνουν» και διαμοιράζουν κατά το δοκούν έχουν συνέπειες. Επειδή ακριβώς δεν είναι δωρεάν.

Και επειδή δεν μπορούμε να ευελπιστούμε στην καλή τους διάθεση, θα πρέπει να υπάρχουν σαφείς κανόνες που να διευκολύνουν την δημιουργία πραγματικού πλούτου σε μικρομεσαίες παραγωγικές επιχειρήσεις. Την ραχοκοκαλιά κάθε οικονομίας. Όχι μόνο σε μεγάλους, διευκολύνοντας τους να ανταγωνιστούν με ασύμφορους όρους τους μικρότερους ανταγωνιστές τους.

Ποιο είναι το όριο των τραπεζών; Μπορούν να μοιράζουν χρήμα ανεξέλεγκτα; Θεωρητικά ναι, αλλά στην πράξη όχι. Περιορίζονται από την ζήτηση των πελατών, κάλυψη σε υγιή περιουσιακά στοιχεία, δείκτες ρευστότητας. Οι τράπεζες περιορίζονται στην βάση της διασφάλισης ότι πολλά από αυτά τα δάνεια δεν θα αποτύχουν και θα καταστήσουν την τράπεζα αφερέγγυα.

Το επίσημο αφήγημα για τον πληθωρισμό θέλει να ευθύνονται εξωτερικοί παράγοντες, όπως ο πόλεμος που οδήγησε σε μειωμένη προσφορά λόγω των κυρώσεων και ακολούθως στην αύξηση των τιμών στα καύσιμα. Καμία ευθύνη για τους κεντρικούς σχεδιαστές της νομισματικής πολιτικής. Μπορεί να το πιστεύαμε, αν δεν είχαν προηγηθεί διεθνώς εκατοντάδες τραπεζικές κρίσεις εξαιτίας του φαινομένου της φούσκας, τα τελευταία 50 χρόνια.

Ο ρόλος των κεντρικών τραπεζών

Αυτός ο τρόπος λειτουργίας του τραπεζικού συστήματος είναι αμφιλεγόμενος. Κάποιοι ισχυρίζονται πως ωφελεί την οικονομία. Ωστόσο κανείς δεν αμφισβητεί πως οδηγεί στην απαξίωση του χρήματος. Για αυτό νομοτελειακά ένα κρατικό νόμισμα χάνει σταδιακά την αγοραστική του δύναμη. Πρόκειται για ένα κανόνα χωρίς εξαίρεση.

Όταν αναφερόμαστε σε νομισματικές πολιτικές από πλευράς τραπεζών, τύπωμα χρήματος, ποσοτικές χαλαρώσεις κ.τλ., αυτό που εννοούμε είναι πως οι κεντρικές τράπεζες επηρεάζουν την δημιουργία χρήματος μέσα από τα επιτόκια και άλλα εργαλεία, όπου ευνοούν ή δυσκολεύουν τη παροχή δανείων. Όταν το επιτόκιο είναι χαμηλά, ουσιαστικά παρέχουν κίνητρο να παίρνει ο κόσμος δάνεια. Για αυτό σε περιόδους κρίσης μειώνουν τα επιτόκια.

Και το αντίθετο βέβαια. Όσο πιο μεγάλο επιτόκιο κληθείς να πληρώσεις, τόσο πιο απρόθυμος είσαι να δανειστείς. Όταν θεωρούν πως υπερθερμαίνεται η οικονομία, δηλαδή υπάρχει μεγάλη ανάπτυξη, ανεβάζουν τα επιτόκια για να μειώσουν τον ρυθμό αύξησης του χρήματος. Προσοχή, το χρήμα δεν σταματάει να αυξάνεται. Πάλι αυξάνεται, αλλά σε μικρότερο ποσοστό.

Εδώ αναδύεται ένα άλλο ερώτημα, εξαιρετικά κρίσιμο. Πως είμαστε σίγουροι πως η τιμή του χρήματος, δηλαδή το επιτόκιο βρίσκεται στην σωστή αναλογία; Είναι άραγε οι κεντρικοί τραπεζίτες ικανοί ώστε να εκτιμήσουν σωστά;

Την απάντηση έδωσε με αφοπλιστική ειλικρίνεια ο Πάουελ, επικεφαλής της Fed. Παραδέχτηκε τα εργαλεία που χρησιμοποιούν δεν τους βοηθάνε. Τα μοντέλα τους είναι αναχρονιστικά, δεν δουλεύουν στην σύγχρονη εποχή, ισχυρίζεται. Ο πιλότος προειδοποίησε ότι πετάνε χωρίς τα όργανα να δείχνουν τις σωστές ενδείξεις και όμως οι επιβάτες παραμένουν εφησυχασμένοι ότι το αεροπλάνο θα προσγειωθεί ομαλά στον προορισμό του!

Τελικές σκέψεις

Όπως αναφέραμε την προηγούμενη εβδομάδα η δυνατότητα δημιουργίας χρημάτων αποτελεί μια ισχυρή πηγή δύναμης. Αυξάνει την εξουσία όσων διαθέτουν τον έλεγχο προς τα που θα τα μοιράσουν. Τι εναλλακτική έχουμε έναντι στην εξουσία του τραπεζικού συστήματος και στην ενδεχόμενη (αλλά εξαιρετικά πιθανή) αυθαιρεσία του; Κατά την γνώμη μας, το Bitcoin.

Στην πραγματικότητα καλούμαστε να επιλέξουμε από δύο νομισματικούς κόσμους: ένα πληθωριστικό, όπου το χρήμα αυξάνεται συνεχώς χωρίς να γνωρίζουμε τον ρυθμό και όπου η τραπεζική ελίτ κατευθύνει ανάλογα με τα συμφέροντα που εξυπηρετούν, την ιδεολογία, τη λανθασμένη ή τη σωστή κρίση τους.

Αντίθετα, στον κόσμο του Bitcoin η τελική προσφορά είναι σταθερή, δημόσια και εύκολα ελέγξιμη για όλους. Συνδυάζει την περισσότερη ελευθερία και την περιορισμένη ποσότητα. Δεν απαιτεί κεντρικό έλεγχο, ούτε εξάρτηση από συγκεκριμένα συμφέροντα επειδή πρόκειται για ένα νομισματικό σύστημα που δεν εξαρτάται από τον ανθρώπινο παράγοντα. Που έχει κανόνες, αλλά όχι κυβερνώντες.

Οι μεγάλες αμερικάνικες τράπεζες στην αρχή αγνοούσαν το Bitcoin. Κατόπιν λοιδορούσαν όσους το χρησιμοποιούσαν και το πολεμούσαν. Τελικά έφτασαν να μας το προσφέρουν μέσα από τα ETF τους. Μήπως ήρθε η ώρα να μάθετε και εσείς για αυτό;

Βιβλίο για τα κρυπτονομίσματα

Το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin» μπορείτε να το προμηθευτείτε από τα βιβλιοπωλεία ή το https://shop.media2day.gr/books/2/prodcategory

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς σκοπούς και μόνο.

Για ποιο λόγο έπεσαν απότομα οι τιμές των κρυπτονομισμάτων την Παρασκευή

Για ποιο λόγο έπεσαν απότομα οι τιμές των κρυπτονομισμάτων την Παρασκευή Ποιες είναι τώρα οι επιλογές των ραντιέρηδων για «γερό» τόκο

Ποιες είναι τώρα οι επιλογές των ραντιέρηδων για «γερό» τόκο Τα ποσοστά των κομμάτων στο τελικό exit poll

Τα ποσοστά των κομμάτων στο τελικό exit poll Κανονισμός ΧΑ: Τα πρώτα μηνύματα για τα free-float των εισηγμένων

Κανονισμός ΧΑ: Τα πρώτα μηνύματα για τα free-float των εισηγμένων ΑΑΔΕ: Διετές λουκέτο σε βενζινάδικο στον Γέρακα για σούπερ νοθεία

ΑΑΔΕ: Διετές λουκέτο σε βενζινάδικο στον Γέρακα για σούπερ νοθεία Πύρρειος νίκη για τη Νέα Δημοκρατία στις ευρωεκλογές

Πύρρειος νίκη για τη Νέα Δημοκρατία στις ευρωεκλογές Παραιτήθηκε από την ισραηλινή κυβέρνηση ο Benny Gantz

Παραιτήθηκε από την ισραηλινή κυβέρνηση ο Benny Gantz  Πού δημιουργούνται νέοι σταθμοί του Μετρό

Πού δημιουργούνται νέοι σταθμοί του Μετρό Το ριψοκίνδυνο στοίχημα Μακρόν οδηγώντας τη Γαλλία στις κάλπες

Το ριψοκίνδυνο στοίχημα Μακρόν οδηγώντας τη Γαλλία στις κάλπες Στην τελική ευθεία η νέα εξαγορά από τη Σκλαβενίτης

Στην τελική ευθεία η νέα εξαγορά από τη Σκλαβενίτης