Η διεθνής τάση για το Fintech παραμένει σταθερά ανοδική και οι νέες τεχνολογίες αιχμή του δόρατος για τον χρηματοοικονομικό κλάδο.

Η τριβή της λιανικής αλλά και των επιχειρήσεων με υπηρεσίες και προϊόντα fintech έχει στρώσει τον δρόμο για ακόμη μεγαλύτερη ενσωμάτωση καινοτομικών λειτουργικοτήτων στις χρηματοοικονομικές συναλλαγές.

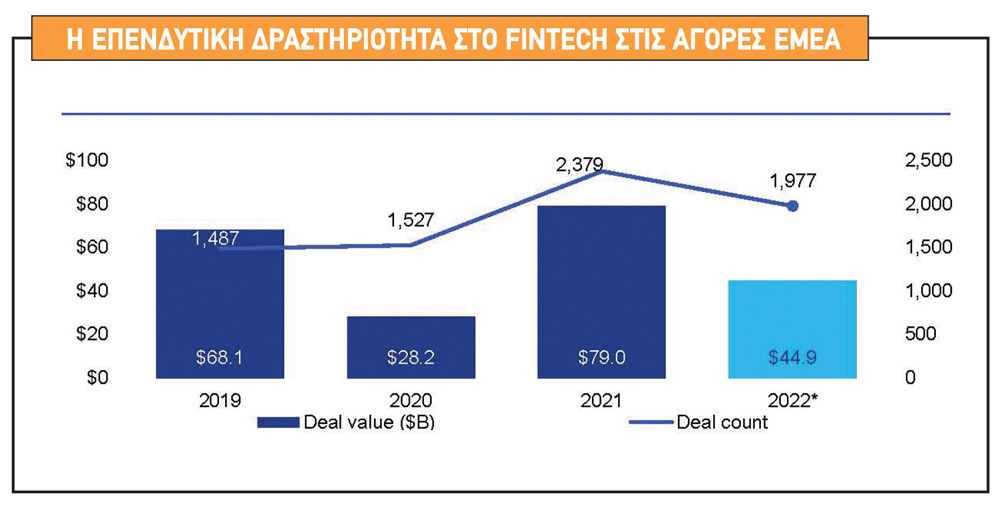

Εξάλλου, η περιορισμένη ανάπτυξη του κλάδου Fintech σε αρκετές περιοχές του πλανήτη δημιουργεί κινήσεις κεφαλαίων και παρέχει επενδυτικές ευκαιρίες. Για το έτος που ξεκινά, μια σειρά από εξελίξεις αναμένεται να καθορίσουν την πορεία του κλάδου και τις νέες τεχνολογικές εξελίξεις που θα σφραγίσουν το προφίλ του στα επόμενα χρόνια.

Σύμφωνα με έρευνα που πραγματοποίησε η αμερικανική εταιρεία λογισμικού αυτόματων πληρωμών AvidXchange σε 500 ηγετικά στελέχη της χρηματοοικονομικής αγοράς, οι πέντε κορυφαίες τάσεις στον κλάδο του Fintech για τη νέα χρονιά περιλαμβάνουν την τεχνητή νοημοσύνη (Artificial Intelligence - AI), την εξ αποστάσεως και υβριδική εργασία, την αύξηση του επιχειρηματικού σχεδιασμού με βάση δεδομένα, τις ανησυχίες για απάτες και τις πληρωμές σε πραγματικό χρόνο (Real Time Payments).

Οι κομβικοί παράγοντες εξέλιξης

Η AI αναμένεται να υπερτονώσει την παραγωγικότητα, ενώ η παρουσία της είναι ήδη σημαντική σε εταιρείες του χρηματοοικονομικού κλάδου. Σύμφωνα με την έρευνα της AvidXchange, το 72% των στελεχών στους οποίους απευθύνθηκε, απάντησαν ότι η σχετική τεχνολογία βρίσκεται ήδη στις επιχειρήσεις τους, ενώ περισσότεροι από τους μισούς ότι οι επιχειρήσεις τους είναι πολύ άνετες όσον αφορά τη χρήση της AI τεχνολογίας. Μόλις το 12% δήλωσε «δισταγμό» σχετικά με το να προχωρήσει στην ενσωμάτωσή της.

Η άνθιση του business analytics, του επιχειρηματικού σχεδιασμού με βάση δεδομένα, οδηγεί τον κλάδο των χρηματοοικονομικών προς εργαλεία που αυτοματοποιούν και απλοποιούν τη διαδικασία του reporting και δίνουν δυνατότητα για real time πληροφόρηση. Τέτοιου τύπου ανάλυση δεδομένων χρησιμοποιείται σε κρίσιμα πεδία όπως η λήψη αποφάσεων, ο προσδιορισμός περιπτώσεων απάτης, ο εντοπισμός και περιορισμός λαθών, η εξοικονόμηση χρημάτων. Τα λογιστήρια εξάλλου ήδη χρησιμοποιούν την ανάλυση δεδομένων για την επεξεργασία και κατηγοριοποίηση παραστατικών, τη μέτρηση ροών πληρωμών και την παρακολούθηση αγοραστικής τυπολογίας.

Το 64% όσων στελεχών ρωτήθηκαν από το AvidXchange ανέφεραν ότι το 2023 ενίσχυσε τα μέτρα ασφάλειας και διατύπωσε την ανάγκη οι οργανισμοί να παραμένουν σε εγρήγορση αναφορικά με τις τακτικές εξαπάτησης, οι οποίες ανανεώνονται και εξελίσσονται συνεχώς. Δεν είναι λίγοι όσοι θεωρούν ως πρώτη προτεραιότητα για το 2024 το να προστατευθούν τα τμήματα finance από παραβάσεις ασφαλείας, κάτι που οδηγεί σε επιτάχυνση του ψηφιακού μετασχηματισμού των τμημάτων αυτών. Εξάλλου, οι RTP κάλπασαν μέσα στο 2023 και παρόμοια αναμένεται η πορεία τους το 2024.

Η τεχνολογία

Μέσα σε λίγα χρόνια το Fintech εξελίχθηκε ραγδαία. Αν και ξεκίνησε από ορισμένες απλές εφαρμογές mobile banking, σήμερα περιλαμβάνει πολύπλοκες πλατφόρμες, εφαρμογές και υπηρεσίες που πολλαπλασιάζουν τις επιχειρησιακές δυνατότητες.

- Βιομετρική πιστοποίηση: Η βιομετρική πιστοποίηση κερδίζει όλο και περισσότερο έδαφος χάρη στην ευκολία και στην ενισχυμένη ασφάλεια που προσφέρει. Αντί για τα παραδοσιακά Password και τα PIN, οι χρήστες χρησιμοποιούν τα φυσικά τους χαρακτηριστικά, όπως τα δακτυλικά αποτυπώματα και το σκανάρισμα προσώπου, για να έχουν πρόσβαση στα χρηματοοικονομικά τους δεδομένα.

- Προσωπικός χρηματοοικονομικός σύμβουλος τεχνητής νοημοσύνης: Το AI και η μηχανική εκμάθηση (Machine Learning) έχουν ήδη αρχίσει να μεταμορφώνουν τη διαχείριση του personal finance -τάση η οποία συνεχώς ενδυναμώνεται. Με την υποστήριξη της AI, οι εφαρμογές θα είναι σε θέση να παρέχουν προσωποποιημένες συμβουλές μέσω της ανάλυσης των δαπανών και των χρηματοοικονομικών στόχων των χρηστών. Θα τους βοηθά να επιλέξουν επενδύσεις, να συνθέσουν προϋπολογισμούς και να καταρτίζουν σχέδια αποπληρωμής χρέους, ενώ η παροχή χρηματοοικονομικών συμβουλών θα είναι διαθέσιμη κάθε μέρα, όλη μέρα.

- Neobanks: Οι νεοτράπεζες προσφέρουν άνεση, προσβασιμότητα και καινοτομία, κάτι που τις καθιστά ανταγωνιστικές έναντι των παραδοσιακών τραπεζών. Επιτρέπουν στους πελάτες τους να ανοίξουν λογαριασμούς και να χρησιμοποιούν τις χρεωστικές τους κάρτες μέσα σε λίγα λεπτά, συχνά μέσω ενός smartphone. Πολλές εταιρείες Fintech διεθνώς αναμένεται να ωφεληθούν από την περαιτέρω ανάπτυξη των ψηφιακών ιδρυμάτων.

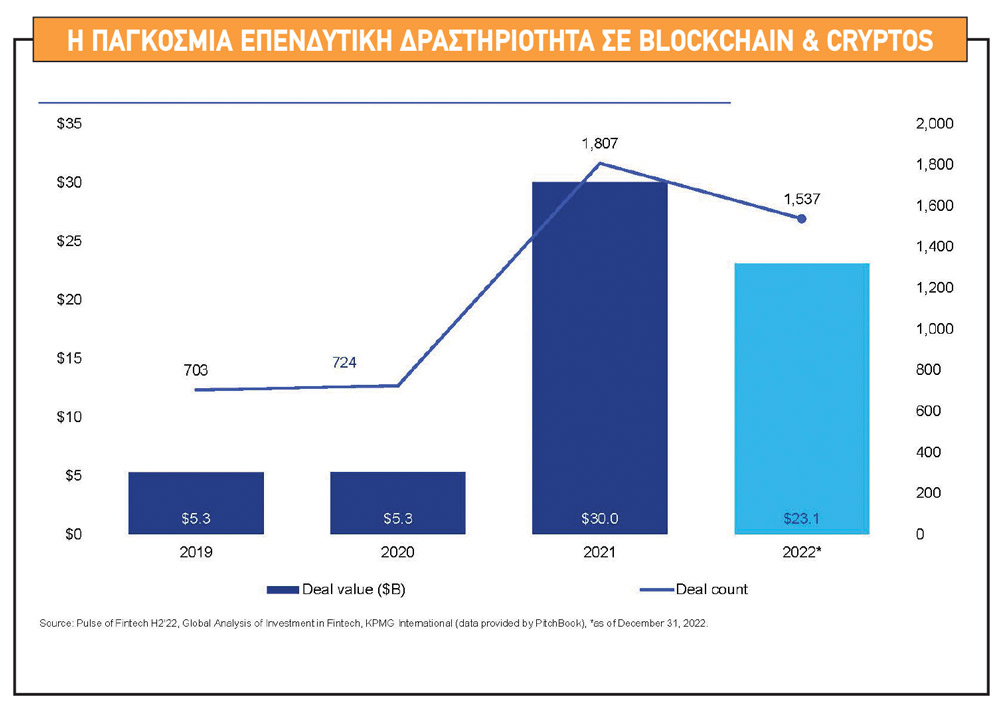

- Ενσωμάτωση του blockchain: Η τεχνολογία blockchain μπορεί να χρησιμοποιηθεί για την ασφάλεια και την βελτίωση της αποτελεσματικότητας των χρηματοοικονομικών συναλλαγών, ειδικά σε περιπτώσεις διεθνών πληρωμών, δανεισμού και trade finance. Μπορεί να λειτουργήσει με μειωμένα κόστη και με μικρότερο χρόνο συναλλαγής, ενώ μειώνει τον κίνδυνο απάτης και λαθών. Αρκετές από τις εφαρμογές που υιοθετούν και σχεδιάζουν οι Fintech εταιρίες ενσωματώνουν την τεχνολογία του blockchain.

- Embedded Finance: Το embedded finance ή ενσωματωμένη χρηματοδότηση, εντάσσει χρηματοοικονομικές υπηρεσίες σε μη χρηματοοικονομικά προϊόντα και πλατφόρμες, όπως για παράδειγμα η πιστωτική κάρτα ενός εμπορικού καταστήματος για χρήση εντός του ή η πληρωμή σε μια εταιρεία ταξί που γίνεται από την εφαρμογή της. Με τον τρόπο αυτόν επιτρέπει σε πελάτες να απολαμβάνουν υπηρεσίες σχετικές με την τραπεζική χωρίς να διακόπτουν την εμπειρία τους στο μη τραπεζικό περιβάλλον της επιχείρησης, πολλαπλασιάζοντας τη χρήση της χρηματοοικονομικής τεχνολογίας. Υπηρεσίες όπως το «buy now, pay later» προσφέρουν στον χρήστη θετική εμπειρία εντός περιβάλλοντος μη χρηματοοικονομικής πλατφόρμας. Έως το 2025 το embedded finance εκτιμάται να φτάσει σε αξία τα 141 δισ. δολάρια, λόγω κυρίως της ζήτησης εκ μέρους παραδοσιακού τύπου επιχειρήσεων, όπως οι αυτοκινητοβιομηχανίες και τα ξενοδοχεία. Το 2024 περισσότερο από το 70% των εταιριών χρηματοοικονομικών υπηρεσιών και Fintech εκτιμάται ότι θα δημιουργήσουν ενσωματωμένα χρηματοοικονομικά προϊόντα και υπηρεσίες.

Έτος σταθεροποίησης το 2023

Ο κλάδος των χρηματοοικονομικών υπηρεσιών βίωσε κατά την τελευταία πενταετία μεγαλύτερους μετασχηματισμούς απ’ ό,τι είχε δει τις τελευταίες δεκαετίες. Ο ανταγωνισμός στις παραδοσιακές λειτουργίες του κλάδου προήλθε από ποικίλους παράγοντες που σχετίζονται και με εξελίξεις, όπως το embed finance, η επιρροή της τεχνητής νοημοσύνης, αλλά και τάσεις όπως τα υβριδικά περιβάλλοντα εργασίας και η ολοένα μεγαλύτερη πίεση για συμμόρφωση με το αντίστοιχο ρυθμιστικό πλαίσιο.

Η κεφαλαιοποίηση των εισηγμένων εταιρειών του κλάδου των Fintech έφτασε το 2023 τα 550 δισ. δολ., έχοντας διπλασιαστεί από το 2019, σύμφωνα με στοιχεία που δημοσίευσε ο μελετητής του κλάδου, Greg Wasowski. Σύμφωνα με τον ίδιο, στα τέλη του 2023, 272 εταιρείες-μονόκεροι του Fintech εμφανίζουν συνολική αποτίμηση στα 936 δισ. δολ. έναντι 1 δισ. δολ. που ήταν η αξία τους πέντε χρόνια πριν. Ωστόσο, το 2023 δεν ήταν μια εύκολη χρονιά, σημειώνει. Τη χρονιά που τελειώνει αρκετές επιχειρήσεις Fintech αναγκάστηκαν να ακολουθήσουν την τάση που επικράτησε στις εταιρίες τεχνολογίας και στις χρηματοοικονομικές εταιρίες και να μειώσουν τα έξοδά τους, να επαναξιολογήσουν τις στρατηγικές τους και, ορισμένες εξ αυτών, να προχωρήσουν σε απολύσεις.

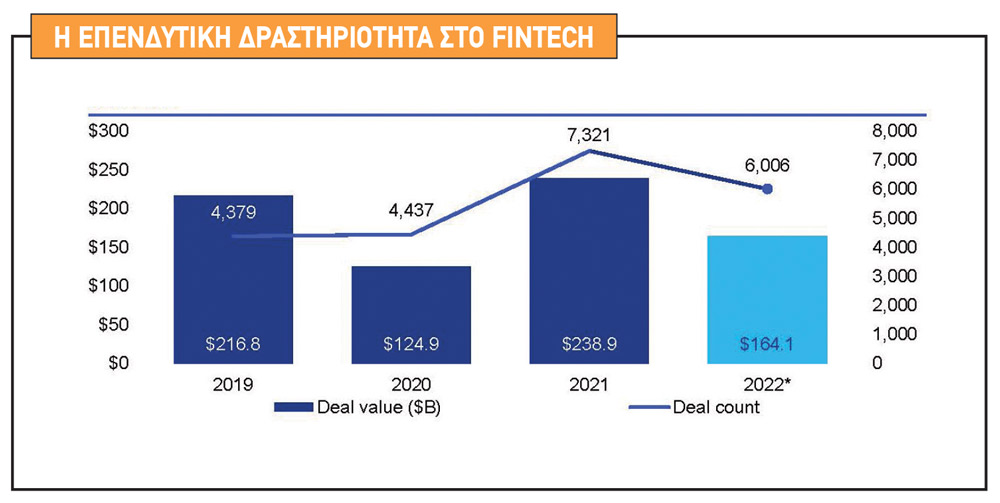

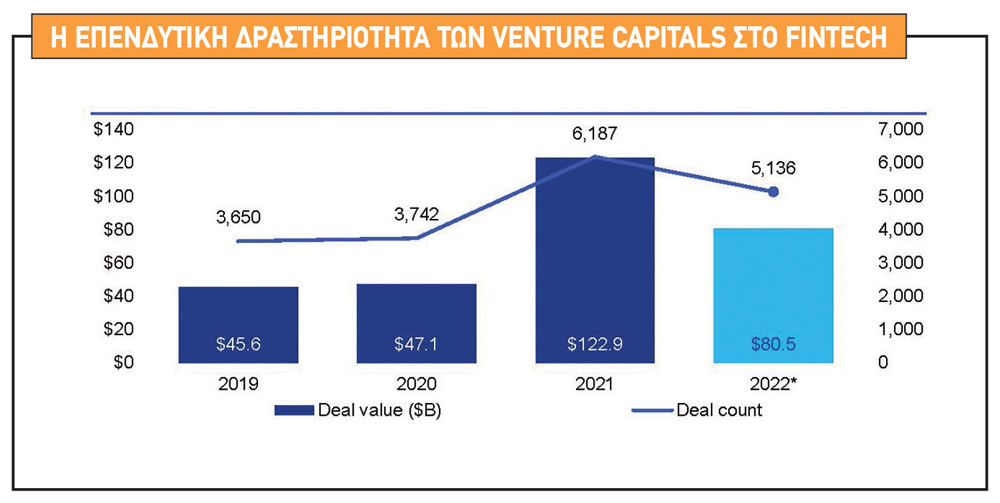

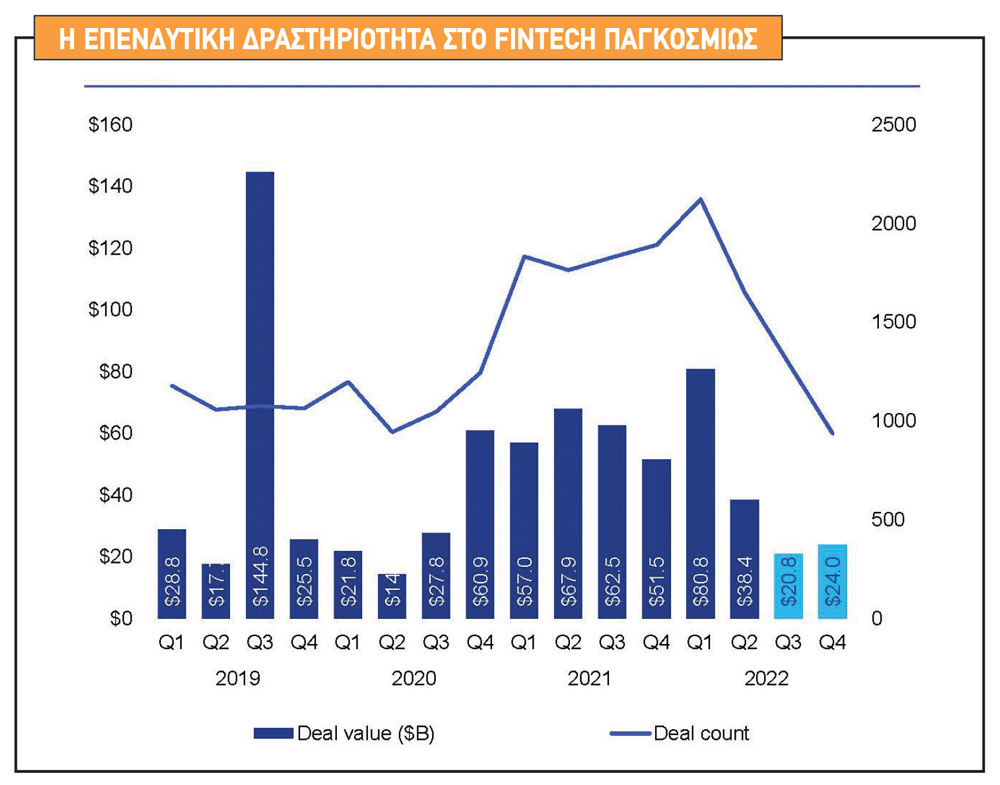

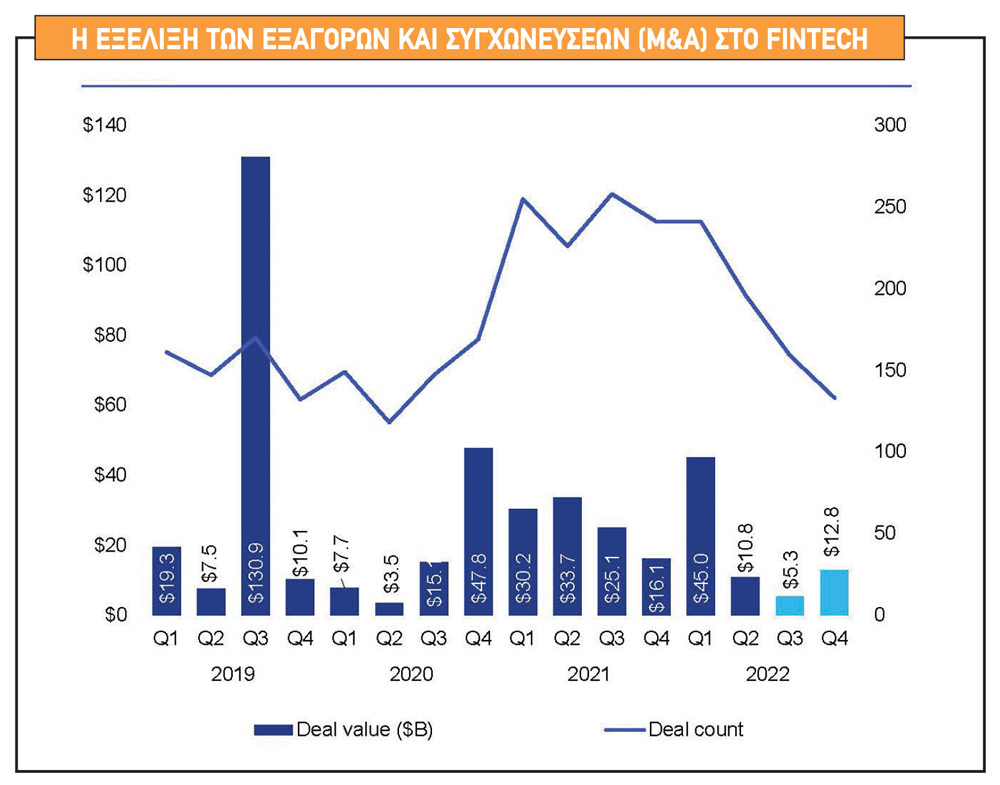

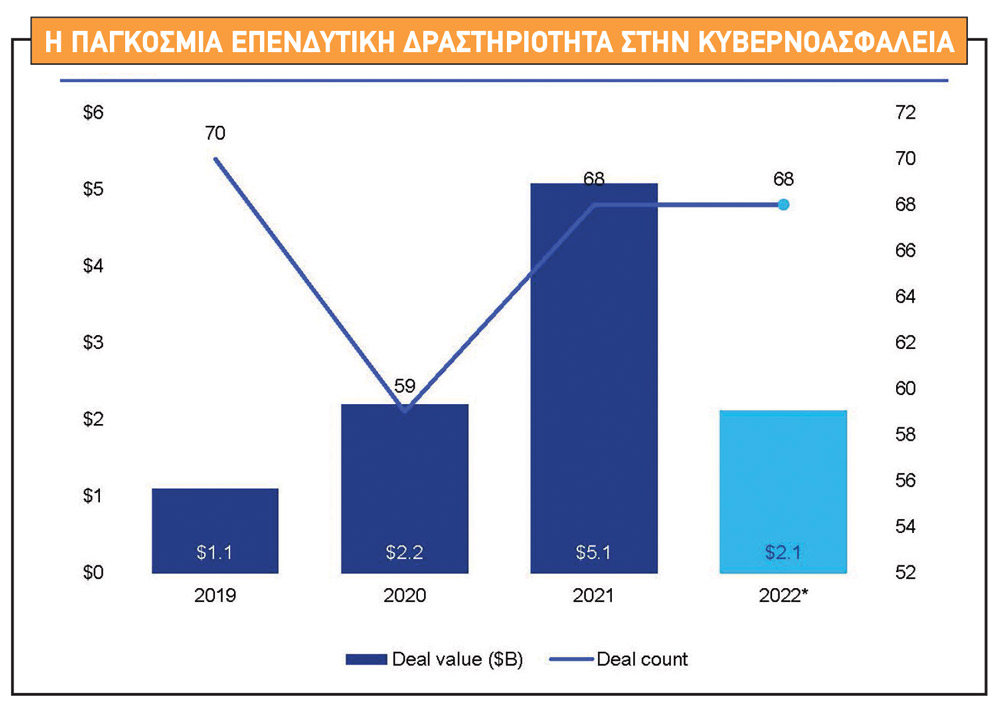

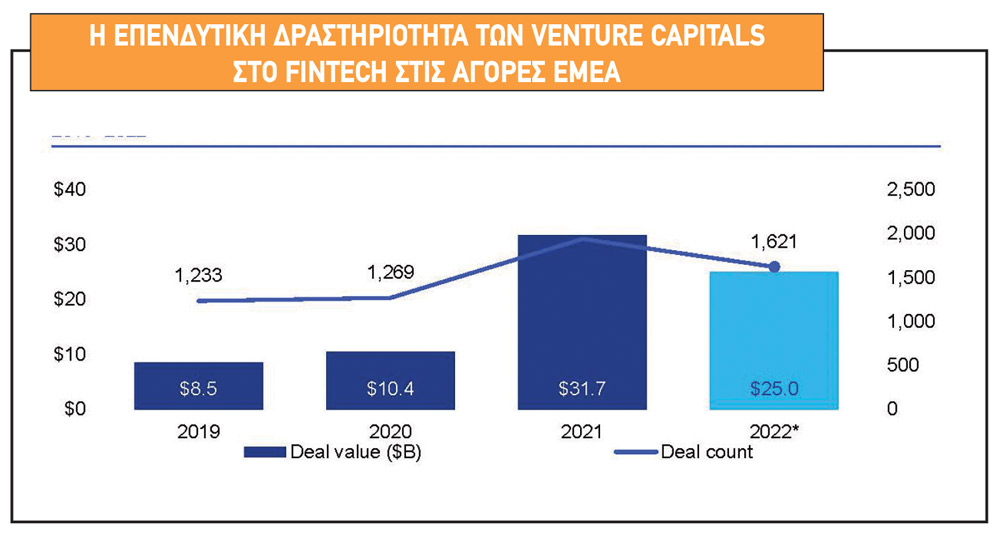

Στο πρώτο εξάμηνο του 2023 τα ανά τον κόσμο venture capital που κατευθύνθηκαν σε Fintechs υποχώρησαν κατά 49% έναντι του αντίστοιχου περσινού διαστήματος -πρόκειται για τάση που είχε εκδηλωθεί αρχικά στο τέλος του 2022 και συνεχίστηκε.

Ο αριθμός των deals στον χώρο του Fintech υποχωρεί διεθνώς, γεγονός που κατά τους ειδήμονες σημαίνει ότι ο κλάδος εξακολουθεί να αντιμετωπίζει προκλήσεις. Οι προκλήσεις αυτές σχετίζονται με την αύξηση της επιφυλακτικότητας των επενδυτών λέει ο Wasowski, προσθέτοντας και την θετική εικόνα: όπως επισημαίνει, η αποτίμηση των deals στον κλάδο Fintech παραμένει ανθεκτική και εμφανίζει premium έναντι deal από άλλους τεχνολογικούς κλάδους.

Η χρηματοδότηση που κατευθύνθηκε σε εταιρείες AI το τελευταίο τρίμηνο του 2023, σύμφωνα με στοιχεία της Crunchbase, δείχνει την αυξανόμενη σημασία και τις δυνατότητες του κλάδου στον χρηματοοικονομικό τομέα. Όπως επισημαίνει ο Greg Wasowski, η άνοδος των κεφαλαίων που κατευθύνονται προς το AI εξηγεί και το γιατί ορισμένες εταιρείες Fintech διεθνώς κατευθύνουν κεφάλαιά τους προς τη συγκεκριμένη δραστηριότητα, γεγονός που οδηγεί στην γέννηση startups, οι οποίες χρησιμοποιούν προηγμένες AI τεχνολογίες.

Οι ψηφιακές συναλλαγές με τις τράπεζες έγιναν κανόνας για το 2023. Αναλυτές προσδιορίζουν τώρα το ποσοστό των παγκόσμιων συναλλαγών που γίνεται μέσω ψηφιακών καναλιών σε μεγαλύτερο του 70%. Κατά τον Wasowski, η εμπιστοσύνη στις Fintechs έχει αυξηθεί ως το επίπεδο της εμπιστοσύνης προς τις παραδοσιακές τράπεζες, καθώς το 41% των καταναλωτών λιανικής φαίνεται πως έχει σχέδια να αυξήσει τη χρήση χρηματοοικονομικής τεχνολογίας.

Σύμφωνα με στοιχεία της McKinsey & Company, το 2022, οι εταιρείες Fintech συνεισέφεραν το 5% των καθαρών τραπεζικών εσόδων παγκοσμίως, περίπου 150-205 δισ. δολ. Οι προβλέψεις είναι ότι έως το 2028 το ποσό αυτό θα αυξηθεί έως τα 400 δισ. δολ., κάτι που αντιστοιχεί σε ετήσιο ποσοστό ανάπτυξης των εσόδων των Fintech της τάξης του 15% για το διάστημα αυτό. Αξίζει να σημειωθεί ότι το αντίστοιχο ποσοστό της ανάπτυξης των τραπεζικών εσόδων για το ίδιο διάστημα εκτιμάται στο 6%.

Αξιοσημείωτος είναι επίσης ο ρόλος των οικοσυστημάτων. Πολλά από τα συστήματα που χρησιμοποιούν σήμερα τα τραπεζικά στελέχη και γενικότερα εργαζόμενοι στον χρηματοοικονομικό κλάδο, όπως τα εργαλεία διαχείρισης πελατειακών σχέσεων (CRM), τα ίδια τα συστήματα τραπεζικής, οι custodian platforms και οι εφαρμογές Fintech δεν είναι εύκολο να συντονιστούν. Καθώς το ετερόκλητο αυτών των εργαλείων δημιουργεί λειτουργικές αρρυθμίες, οι εταιρείες χρηματοοικονομικής τεχνολογίας έχουν εντοπίσει την ανάγκη να συνδέσουν τις λειτουργικότητές τους.

Όπως επισημαίνουν ερευνητές του κλάδου, η επικοινωνία τέτοιων συστημάτων μεταξύ τους, η δημιουργία οικοσυστημάτων, ευνοεί την κεντρική ροή πληροφορίας που με τη σειρά της ελαχιστοποιεί τις χειροκίνητες παρεμβάσεις και τα λάθη, ενσωματώνοντας την τεχνητή νοημοσύνη και προσφέροντας καλύτερη αντίληψη για το πως λειτουργεί μια αγορά και για τις συμπεριφορές των πελατών. Αυτό το «πλέξιμο» των διαφορετικών λειτουργιών καθιστά απαραίτητη την συνεργασία με εταιρίες Fintech και είναι κάτι που κέρδισε έδαφος το 2023 και θα συνεχιστεί και στο 2024.

Κανονισμός ΧΑ: Υποβιβάζονται στην ΕΝΑ εισηγμένες με χαμηλό free float

Κανονισμός ΧΑ: Υποβιβάζονται στην ΕΝΑ εισηγμένες με χαμηλό free float Alpha Bank: Διανομή 122 εκατ. ευρώ, 50-50 μετρητά και buyback

Alpha Bank: Διανομή 122 εκατ. ευρώ, 50-50 μετρητά και buyback Φ. Καραβίας: Μέρισμα μόνο σε μετρητά

Φ. Καραβίας: Μέρισμα μόνο σε μετρητά Αποχωρεί ο συνιδρυτής και επικεφαλής επιστήμονας της OpenAI

Αποχωρεί ο συνιδρυτής και επικεφαλής επιστήμονας της OpenAI Επαναφορά για Bitcoin, ποιο κρυπτονόμισμα έτρεξε με 15%

Επαναφορά για Bitcoin, ποιο κρυπτονόμισμα έτρεξε με 15% Μπαράζ ανατιμήσεων και ανατροπές μεριδίων στην αγορά αναψυκτικών

Μπαράζ ανατιμήσεων και ανατροπές μεριδίων στην αγορά αναψυκτικών Ψάλτης: Ψήφος εμπιστοσύνης στη μετοχή της Alpha το buyback

Ψάλτης: Ψήφος εμπιστοσύνης στη μετοχή της Alpha το buyback Helleniq Energy: Συγκρίσιμα κέρδη 164 εκατ. το πρώτο τρίμηνο

Helleniq Energy: Συγκρίσιμα κέρδη 164 εκατ. το πρώτο τρίμηνο Οι 35 εταιρείες με το καλύτερο εργασιακό περιβάλλον στην Ελλάδα

Οι 35 εταιρείες με το καλύτερο εργασιακό περιβάλλον στην Ελλάδα  Χρηματιστηριακή υπεραξία με ελεγχόμενο ρίσκο; Διαβάστε αυτό!

Χρηματιστηριακή υπεραξία με ελεγχόμενο ρίσκο; Διαβάστε αυτό!