Το ΔΝΤ έχει προειδοποιήσει τις ΗΠΑ πως τα τεράστια δημοσιονομικά τους ελλείματα έχουν υποδαυλίσει τον πληθωρισμό και εγκυμονούν «σημαντικούς κινδύνους» για την παγκόσμια οικονομία.

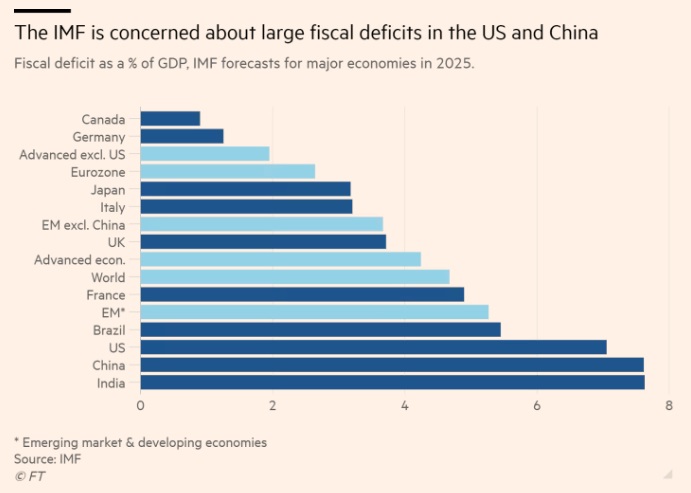

Το Ταμείο αναφέρει στο Fiscal Monitor πως αναμένει οι ΗΠΑ να καταγράψουν δημοσιονομικό έλλειμμα 7,1% το επόμενο έτος -υπερτριπλάσιο από τον μέσο όρο 2% άλλων ανεπτυγμένων οικονομιών.

Ήγειρε επίσης ανησυχίες αναφορικά με το κινεζικό κρατικό χρέος, με τη χώρα να αναμένεται να καταγράψει έλλειμμα 7,6% το 2025 -υπερδιπλάσιο από τον μέσο όρο 3,7% των άλλων αναδυόμενων αγορών- καθώς το Πεκίνο αντιμετωπίζει ισχνή ζήτηση και μια στεγαστική κρίση.

Οι ΗΠΑ και η Κίνα είναι μεταξύ των τεσσάρων χωρών που ονομάτισε το Ταμείο, αναφέροντας πως «είναι κρίσιμης σημασίας να αναλάβουν δράση πολιτικής για να αντιμετωπίσουν θεμελιώδεις ανισορροπίες μεταξύ των δαπανών και των εσόδων». Οι άλλες χώρες είναι το Ηνωμένο Βασίλειο και η Ιταλία.

Οι ανεξέλεγκτες δαπάνες από τις ΗΠΑ και την Κίνα ιδιαιτέρως θα μπορούσαν να έχουν «τεράστιες επιπτώσεις για την παγκόσμια οικονομία και εγκυμονούν σημαντικούς κινδύνους για τις βασικές δημοσιονομικές προβλέψεις σε άλλες οικονομίες», αναφέρει το ΔΝΤ.

Η εκτίμηση αυτή έρχεται εν μέσω αυξανόμενων ανησυχιών μεταξύ οικονομολόγων και επενδυτών ότι το 2025 θα αποδειχθεί έτος κρίσης για τη δημοσιονομική πολιτική των ΗΠΑ.

Ο πιθανός υποψήφιος των Ρεπουμπλικανών για την προεδρία Ντόναλντ Τραμπ έχει δεσμευτεί να μονιμοποιήσει τις φορολογικές περικοπές του 2017, μια κίνηση που το think tank Committee for a Responsible Federal Budget εκτιμά ότι θα κοστίσει 5 τρισ. δολάρια την επόμενη δεκαετία. Οι Δημοκρατικοί έχουν κατηγορηθεί από τους Ρεπουμπλικανούς και τους οικονομολόγους ότι κάνουν πολύ λίγα για να μειώσουν τις «διακριτικές δαπάνες» για την υγειονομική περίθαλψη και την κοινωνική ασφάλιση.

Την Τρίτη, ο επικεφαλής οικονομολόγος του ΔΝΤ Pierre-Olivier Gourinchas δήλωσε ότι η δημοσιονομική θέση των ΗΠΑ είναι «ιδιαίτερα ανησυχητική», υποδηλώνοντας ότι θα μπορούσε να περιπλέξει τις προσπάθειες της Federal Reserve να επαναφέρει τον πληθωρισμό στον στόχο του 2%.

«Δημιουργεί βραχυπρόθεσμους κινδύνους για τη διαδικασία αποπληθωρισμού, καθώς και μακροπρόθεσμους κινδύνους δημοσιονομικής και χρηματοπιστωτικής σταθερότητας για την παγκόσμια οικονομία», είπε. «Κάτι θα πρέπει να γίνει».

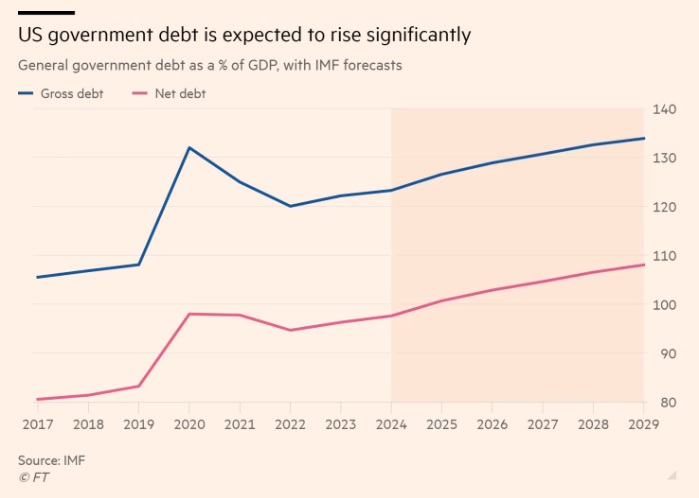

Το βάρος του χρέους των κυβερνήσεων έχει εκτοξευθεί μετά τις υψηλές δαπάνες κατά τα πρώτα στάδια της πανδημίας και τις μεγάλες αυξήσεις στο παγκόσμιο κόστος δανεισμού, καθώς οι κεντρικές τράπεζες προσπαθούν να τιθασεύσουν τη χειρότερη έξαρση του πληθωρισμού εδώ και δεκαετίες.

Το Γραφείο Προϋπολογισμού του Κογκρέσου ανέφερε ότι το ομοσπονδιακό χρέος των ΗΠΑ ανήλθε σε 26,2 τρισ. δολάρια, ή 97% του ΑΕΠ, στο τέλος του περασμένου έτους. Ο ανεξάρτητος φοροελεγκτικός οργανισμός αναμένει ότι το 2029 θα φθάσει το προηγούμενο μεταπολεμικό υψηλό επίπεδο του 116%.

Σε άλλες προηγμένες οικονομίες, όπως η ευρωζώνη, τα δημοσιονομικά ελλείμματα περιορίστηκαν κατά τη διάρκεια του 2023. Αλλά το ΔΝΤ δήλωσε ότι οι ΗΠΑ παρουσίασαν «αξιοσημείωτα μεγάλες δημοσιονομικές αποκλίσεις», με το δημοσιονομικό έλλειμμα να φτάνει το 8,8% του ΑΕΠ πέρυσι -υπερδιπλάσιο από το 4,1% του ελλείμματος που καταγράφηκε για το 2022.

Το ΔΝΤ ανέφερε ότι το δημοσιονομικό έλλειμμα της χώρας συνέβαλε κατά 0,5 ποσοστιαίες μονάδες στον δομικό πληθωρισμό -ένα μέτρο των υποκείμενων πιέσεων στις τιμές που δεν περιλαμβάνει την ενέργεια και τα τρόφιμα. Αυτό σημαίνει ότι τα αμερικανικά επιτόκια θα πρέπει να παραμείνουν υψηλότερα για μεγαλύτερο χρονικό διάστημα, για να επαναφέρουν τον πληθωρισμό στον στόχο της Fed για το 2%.

Το Γραφείο Προϋπολογισμού του Κογκρέσου εκτιμά ήδη ότι ο λογαριασμός για τις καθαρές πληρωμές τόκων στους κατόχους του αμερικανικού χρέους θα ξεπεράσει το 1 τρισ. δολάρια μετά το 2026.

Το ΔΝΤ σημείωσε ότι οι «μεγάλες και ξαφνικές αυξήσεις» του κόστους δανεισμού των ΗΠΑ συνήθως οδηγούν σε εκτίναξη των αποδόσεων των κρατικών ομολόγων σε όλο τον κόσμο και σε συναλλαγματικές αναταράξεις στις αναδυόμενες και αναπτυσσόμενες οικονομίες.

Μια ανάλυση του Ταμείου διαπίστωσε ότι μια αύξηση των επιτοκίων στις ΗΠΑ κατά 1 ποσοστιαία μονάδα οδήγησε σε αύξηση 90 μονάδων βάσης σε άλλες προηγμένες οικονομίες και σε αύξηση 1 ποσοστιαίας μονάδας στις αναδυόμενες αγορές.

«Η παγκόσμια διάχυση των επιτοκίων θα μπορούσε να συμβάλει στην αυστηροποίηση των χρηματοπιστωτικών συνθηκών, αυξάνοντας τους κινδύνους αλλού», δήλωσε το ΔΝΤ.

Πρόσθεσε ότι το κινεζικό κρατικό χρέος, σε αντίθεση με τα αμερικανικά κρατικά ομόλογα, τείνει να κατέχεται στο εσωτερικό, οπότε μια απότομη αύξηση είναι απίθανο να επηρεάσει τις παγκόσμιες αγορές με τον ίδιο τρόπο. Αλλά το Ταμείο υποστήριξε ότι η δυναμική του χρέους της χώρας θα μπορούσε και πάλι να επιβαρύνει τους εμπορικούς της εταίρους.

«Μια μεγαλύτερη από την αναμενόμενη επιβράδυνση της ανάπτυξης στην Κίνα, η οποία ενδεχομένως να επιδεινωθεί από ακούσια δημοσιονομική σύσφιξη, δεδομένων των σημαντικών δημοσιονομικών ανισορροπιών στις τοπικές κυβερνήσεις, θα μπορούσε να δημιουργήσει αρνητικές δευτερογενείς επιπτώσεις στον υπόλοιπο κόσμο μέσω χαμηλότερων επιπέδων διεθνούς εμπορίου, εξωτερικής χρηματοδότησης και επενδύσεων», ανέφερε.

Ο κορυφαίος αξιωματούχος δημοσιονομικής πολιτικής του ΔΝΤ, Vítor Gaspar, δήλωσε ότι η οικονομική ισχύς τόσο των ΗΠΑ όσο και της Κίνας σημαίνει ότι έχουν χρόνο για να θέσουν υπό έλεγχο τα δημοσιονομικά τους. Και οι δύο κυβερνήσεις είχαν περισσότερο δημοσιονομικό χώρο από τις αντίστοιχες κυβερνήσεις τους, δίνοντάς τους «μεγαλύτερο περιθώριο ελιγμών για διόρθωση και έλεγχο», είπε.

© The Financial Times Limited 2024. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Jumbo: Σε λειτουργία τα καταστήματα σε Λάρισα και Καρδίτσα, εύσημα στις ασφαλιστικές

Jumbo: Σε λειτουργία τα καταστήματα σε Λάρισα και Καρδίτσα, εύσημα στις ασφαλιστικές Χρηματιστήριο: Το έξυπνο χρήμα και οι κινήσεις των λόμπι

Χρηματιστήριο: Το έξυπνο χρήμα και οι κινήσεις των λόμπι Ανοίγει ο δρόμος για re-rating στις μετοχές των τραπεζών

Ανοίγει ο δρόμος για re-rating στις μετοχές των τραπεζών  Focus: «Ταξίδι του τρόμου» με ηλεκτροκίνηση στην Ελλάδα

Focus: «Ταξίδι του τρόμου» με ηλεκτροκίνηση στην Ελλάδα Απορροφά τρεις θυγατρικές η Entersoft

Απορροφά τρεις θυγατρικές η Entersoft Προκηρύχθηκε mega project για ψηφιοποίηση των τελωνείων

Προκηρύχθηκε mega project για ψηφιοποίηση των τελωνείων  Εισαγγελέας: Αθώωση Δημήτρη και Τζώρτζη Κουτσολιούτσου για τρία κακουργήματα

Εισαγγελέας: Αθώωση Δημήτρη και Τζώρτζη Κουτσολιούτσου για τρία κακουργήματα «Μπλόκο» από τον δήμο Ναυπλιέων στο Kandia's Castle Resort & Thalasso Nafplio

«Μπλόκο» από τον δήμο Ναυπλιέων στο Kandia's Castle Resort & Thalasso Nafplio Αssets δυτικών τραπεζών άνω των €700 εκατ. κατάσχει ρωσικό δικαστήριο

Αssets δυτικών τραπεζών άνω των €700 εκατ. κατάσχει ρωσικό δικαστήριο  Εισηγμένες: Τα χαμηλά P/E και οι προοπτικές του κλάδου πλαστικών

Εισηγμένες: Τα χαμηλά P/E και οι προοπτικές του κλάδου πλαστικών