Εβδομάδα συντήρησης δυνάμεων αυτή, που ολοκληρώθηκε με τον Γενικό Δείκτη στις 648,63 μονάδες.

Η επόμενη- κατά πάσα βεβαιότητα- θα σημάνει και την τυπική ολοκλήρωση της αξιολόγησης με ότι αυτό θα μπορούσε να σημάνει (και) για το ΧΑ, που σαν προεξοφλητικός μηχανισμός έχει διαγράψει μία σημαντική πορεία που αποφέρει πάνω από 21% σε διάστημα 3μηνου.

Ενθαρρυντικό το γεγονός, πως στην συνεδρίαση της Παρασκευής "αποσβέστηκε" σημαντικό μέρος από την 2ήμερη διόρθωση του ΓΔ και την 3ήμερη του ΔΤΡ, απορροφώντας χωρίς ιδιαίτερα προβλήματα τους ήπιους κραδασμούς που προκάλεσε η (μη) απόφαση της ΕΚΤ για τη επαναφορά του waiver.

Επίσης ενθαρρυντικό το ότι σε μία εβδομάδα κρίσιμη, λόγω ΕΚΤ, ο τζίρος καταγράφηκε μειωμένος κατά 32,1% στα 88,9 εκατ. ευρώ κατά μέσο όρο. Πρακτικά τόσο οι πωλητές/short όσο οι αγοραστές/long κράτησαν δυνάμεις για τη συνέχεια, οι μεν "κλειδώνοντας" μέρος των σημαντικών βραχυπρόθεσμων υπεραξιών τους οι δε λαμβάνοντας επιλεκτικές θέσεις (κυρίως σε μη τραπεζικές μετοχές και blue chips).

Η συνέχεια θα εξαρτηθεί από το αν τη επόμενη εβδομάδα τα εθνικά κοινοβούλια ψηφίσουν την παροχή της δόσης προς την Ελλάδα, από την στάση που θα κρατήσει η Κεντρική Τράπεζα και λιγότερο από το γενικότερο κλίμα στα ξένα χρηματιστήρια.

Ενδεχομένως η αγορά να έχει απαντήσεις για το πότε η ΕΚΤ θα προχωρήσει στην επαναφορά της εξαίρεσης στο EwG της Δευτέρας και ίσως σε ένα έκτακτο δ.σ. της Κεντρικής Τράπεζας στη συνέχεια.

Σε γενικές γραμμές πάντως το ανοδικό σενάριο παραμένει το επικρατέστερο- τουλάχιστον όσο συντηρούνται οι προσδοκίες για άμεσες ενέργειες από την πλευρά των δανειστών- και με την προϋπόθεση πως η συμφωνία με την Αθήνα ολοκληρώνεται και τυπικά στις αρχές της επόμενης εβδομάδας.

Μήνας με αρκετά ορόσημα ο Ιούνιος (Fed, δημοψήφισμα στο Ηνωμένο Βασίλειο, αξιολόγηση της ελληνικής οικονομίας, αποτελέσματα κ.ά.) θα μπορούσε- υπό προϋποθέσεις- να προστεθεί θετικός στους τρεις που έχουν προηγηθεί. Σημειωτέον, πως για τον ΓΔ η απόδοση στο 3μηνο Μαρτίου- Μαίου διαμορφώθηκε στο 21,06%, με κλάδο-πρωταγωνιστή τον τραπεζικό (στο 47,18% η απόδοση 3μηνου).

Ωστόσο, όπως σημείωνε ο Θανάσης Σταυρόπουλος στις τελευταίες 10 συνεδριάσεις έχει επιχειρηθεί η υπέρβαση των 650 μονάδων, 5 φορές χωρίς να τελεσφορήσει η προσπάθεια. Εκ των πραγμάτων σημαντικό σημείο αναφοράς οι 650-655 μονάδες που σε ενδεχόμενη πειστική υπέρβαση του θα επιταχυνόταν η αντίδραση πέραν των 665 προς τις 680 μονάδες. Ενδεχόμενο, που θα μπορούσε να υλοποιηθεί μόνο με σειρά θετικών εξελίξεων.

Ομως στο ίδιο διάστημα (των 10 συνεδριάσεων) επιβεβαιώθηκε τουλάχιστον 3 φορές η ανθεκτικότητα της ευρύτερης περιοχής των 630-625 μονάδων διαμορφώνοντας έτσι ένα κανάλι διακύμανσης για τον ΓΔ μεταξύ 630/625 έως 650/655 μονάδες.

Συσσώρευση δικαιολογημένη μετά από μία σημαντική αντίδραση με τους traders να προεξοφλούν την συμφωνία δανειστών- Αθήνας και να περιμένουν τις θετικές ή αρνητικές εξελίξεις για να κινηθούν ανάλογα.

Εβδομάδα οικονομικών αποτελεσμάτων πρώτου τριμήνου και η επόμενη με τον Μάνο Χατζηδάκη (ΒΕΤΑ Χρηματιστηριακή) να σημειώνει, πως από τις 38 εισηγμένες που δημοσίευσαν, η σημαντικότερη επισήμανση αφορά στα περιθώρια κερδοφορίας. Το λειτουργικό περιθώριο έχει βελτιωθεί αισθητά καθώς παρατηρείται αύξηση 224 μονάδων βάσης στο 15,8% (έναντι 13,5% στο Q1 του '15). Αν δε εξαιρεθούν τα διυλιστήρια, το λειτουργικό περιθώριο κερδοφορίας διαμορφώνεται στο 18,4% από 17,1% το αντίστοιχο περυσινό διάστημα.

Σύμφωνα με χρηματιστηριακό παράγοντα, ακριβώς αυτή η ανθεκτικότητα που επιδεικνύουν- μέχρι τώρα- οι σημαντικότεροι μεγάλοι αλλά και αρκετοί μεσαίοι επιχειρηματικοί όμιλοι εξηγεί την συγκριτικά καλή εικόνα των εισηγμένων (και) στο χρηματιστηριακό ταμπλό.

Παρ΄όλα αυτά ουδείς μπορεί να αμφισβητήσει το γενικότερο πρόβλημα που πιέζει την πραγματική οικονομία. Σημειώνεται σχετικά (στην έκθεση του Τομέα Οικονομικής Ανάλυσης & Ερευνας Διεθνών Κεφαλαιαγορών, επικεφαλής ο Δρ. Πλάτων Μονοκρούσος) πως σε ότι αφορά στις 5 βασικές συνιστώσες του ΑΕΠ η ιδιωτική κατανάλωση υποχώρησε 2,02% (0,39% σε 3μηνιαία βάση), η δημόσια κατανάλωση επίσης, όπως ο ακαθάριστος σχηματισμός παγίου κεφαλαίου, οι εξαγωγές αλλά και οι εισαγωγές.

Μεγέθη που αφορούν στο τρίμηνο, με την αγορά, την πραγματική οικονομία να αντιμετωπίζουν ήδη από την 1 η Ιουνίου την φορολογική επιβάρυνση (και ενδεχομένως την περαιτέρω συρρίκνωση της κατανάλωσης). Για αυτό για πολλούς τα αποτελέσματα πρώτου 6μηνου θεωρούνται πολύ σημαντικά.

Μέχρι τότε όμως ο χρόνος είναι πολύς και μεσολαβούν σημαντικά ορόσημα εντός και εκτός συνόρων.

Εκτός, την επόμενη εβδομάδα ίσως τα αμερικανικά επιτόκια να διαμορφώσουν τάση, ωστόσο μέχρι τώρα οι περισσότεροι δείκτες (S&P 500, DAX, FTSE100, CAC40 κ.α. ) δεν... εμπνέουν ανησυχία.

Εντός, η προσοχή θα παραμείνει εστιασμένη στο EwG της Δευτέρας, στις όποιες κινήσεις της ΕΚΤ αλλά και την στάση των οίκων αξιολόγησης.

Κλάδος κλειδί παραμένει ο τραπεζικός, με τον ΔΤΡ στο εύρος των 52 έως 58 και υψηλότερα των 62 μονάδων, με την Alpha Bank να είναι η μόνη από τις 4 συστημικές τραπεζικές με τρέχουσα τιμή υψηλότερη της τρίτης αμκ.

Συγκεκριμένα στα 2,41 ευρώ η μετοχή παρά τις απώλειες 4,37% σε διάστημα εβδομάδας, καθώς η απόδοση είναι θετική 26,18% σε μηναία μέτρηση. Στα 0,289 ευρώ η μετοχή της Εθνικής, επίσης με απώλειες 3,34% στην εβδομάδα αλλά κρατώντας κέρδη 11,15% σε μηνιαίο. Στα 0,984 ευρώ η μετοχή της Eurobank με απώλειες 8,89% αλλά θετική απόδοση 32,97% στα αντίστοιχα διαστήματα. Στα 0,273 ευρώ η Πειραιώς με τις μικρότερες εβδομαδιαίες απώλειες (1,80%) αλλά και με τα μικρότερα κέρδη (5%) σε μηνιαίο.

Το αν ο κλάδος κινηθεί ανοδικά ή πτωτικά θα εξαρτηθεί κυρίως από το θέμα του waiver, με την Αναστασία Παπαιωάννου να σημειώνει πως η παράταση καθυστερεί τη διαδικασία χαλάρωσης των capital controls.

Την τελευταία εβδομάδα φάνηκε, πως οι απώλειες 4,69% για τον ΔΤΡ δεν εμπόδισαν άλλους βασικούς κλάδους να ενισχυθούν.

Ενδεικτικά το 1,65% του Δείκτη Κοινής Ωφέλειας, το 5,32% του Δείκτη Κατασκευών- Υλικών, το 2,33% του Δείκτη Πετρελαίου- Αερίου.

Παράγοντες της αγοράς δεν αποκλείουν το ενδεχόμενο η διαφοροποίηση μεταξύ μετοχών του FT25 (και δευτερευόντως του FT Mid Cap ) να έχει συνέχεια.

Από τις 25 μετοχές του δείκτη για 11 η εβδομάδα "έκλεισε" με κέρδη, μία χωρίς μεταβολή (Viohalco) με τις άλλες 13 με απώλειες (σε γενικές γραμμές ελεγχόμενες και χωρίς σημαντική προσφορά). Οι 11 με θετικό πρόσημο ήταν Lamda Development (7,96%), ΓΕΚ/Τέρνα (6,84%), ΕΥΔΑΠ (6,28%), ΤΙΤΑΝ (5,97%), Jumbo (4,99%), Motor Oil (4,51%), ΟΠΑΠ (3,75%), Grivalia (2,36%), ΟΛΠ (2,08%), ΕΛΛΑΚΤΩΡ ( 1,33% ) και με θετικό πρόσημο 0,60% η ΔΕΗ.

Σαφώς καλύτερη η εικόνα στη "μεσαία" και 'μικρή" κεφαλαιοποίηση με ενδεικτικό το γεγονός, πως από τις 20 του δείκτη για τις 14 σημειώθηκε θετικό πρόσημο.

Αναλυτικά: Quality (14,04%), Δρομέας (8,62%), MIG (7,89%), MLS (4,79%), ΕΛΤΕΧ - ΑΝΕΜΟΣ (3,55%)Kleemann (3,12%), ΠΛΑΙΣΙΟ (2,78%), Centric (2,36%), ΚΟΡΡΕΣ (2,11%), Τεχν. Ολυμπιακή (1,41%), Φουρλής (1,15%),

Σαράντης (0,96%), Κανάκης (0,87%) και με 0,55% η μετοχή της ΕΥΑΘ.

Το 92% του μ.ο τζίρου πραγματοποιήθηκε στις 25 μετοχές του FT25, το 5,5% στις 20 του Mid Cap και το μόλις 2,5% σε όλες τις υπόλοιπες.

Τεχνικά, για τον ΓΔ οι 630 μονάδες θεωρούνται σημαντικό σημείο αναφοράς (καθώς, όπως αναφέρει ο Βασίλης Μαρκάκης) διέρχεται ο εκθετικός ΚΜΟ 200 ημερών, κάτι που δίνει ισχύ στην εν λόγω περιοχή.

Εάν η επόμενη εβδομάδα δεν επιφυλάξει δυσάρεστες εξελίξεις και κλείσει και επίσημα η αξιολόγηση (και...πράσινο φως για την εκταμίευση της δόσης) τότε οι 630 πιθανότατα θα είναι και πάλι στήριξη σε άλλη μία προσπάθεια των αγοραστών να υπερβούν το εμπόδιο των 650-655 μονάδων. Σε αυτό το ενδεχόμενο ζητούμενο είναι η αύξηση των συναλλαγών (και της ταχύτητας κυκλοφορίας ) και ει δυνατόν η επαναφορά του τζίρου σε επίπεδα- τουλάχιστον- πάνω από τα 100-110 εκατ. ευρώ (σε μ.ο).

Την επόμενη Τετάρτη γίνεται η διπλή δημοπρασία εντόκων (1,6 δισ. ευρώ σε 3μηνου και 2 δισ. ευρώ σε 6μηνου).

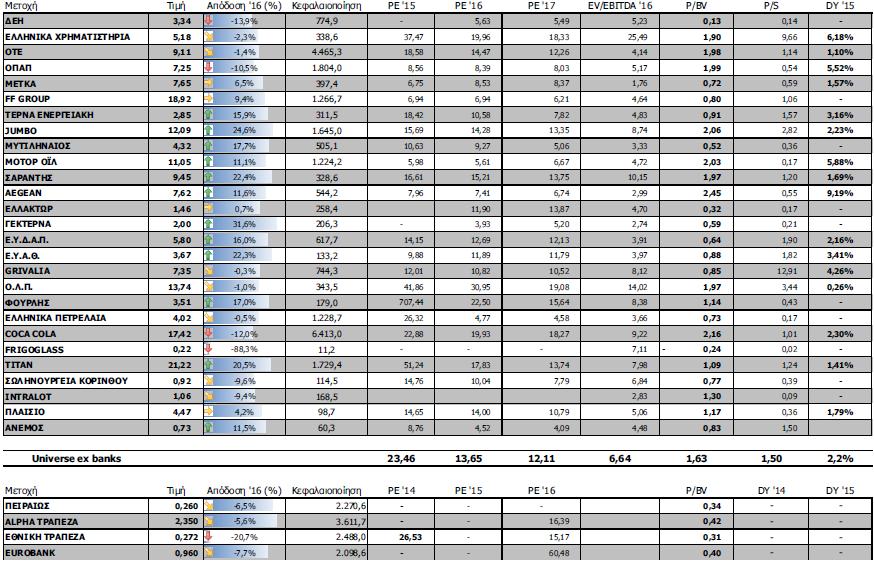

Οι αποτιμήσεις των blue chips

Τα στατιστικά της εβδομάδας

Στην εβδομάδα, ο Γενικός Δείκτης έκλεισε στις 648,63 μονάδες με άνοδο 1,85%. Συγκεκριμένα, ο FT 25 ενισχύθηκε 1,3% ενώ ο δείκτης μεσαίας και μικρής κεφαλαιοποίησης κινήθηκε χαμηλότερα 0,09%.

Εβδομαδιαία άνοδο σημείωσαν μεταξύ άλλων οι κλάδοι: Μέσα Ενημέρωσης (+30,99%), Ακίνητης Περιουσίας (+4,76%), Κατασκευές- Υλικά (+4,74%) και Ταξίδια-Αναψυχή (+4,17%).

Στον αντίποδα, εβδομαδιαία πτώση σημείωσαν οι κλάδοι: Χημικά (-1,38%), Χρηματοοικονομικές Υπηρεσίες (-1,29%), και Εμπόριο (-0,52%).

Οι 10 μετοχές με τα υψηλότερα εβδομαδιαία κέρδη είναι: Βαρβαρέσος (67,50%), Νηρεύς (46,84%), Μπήτρος (45,70%), Σελόντα (32,45%), Audiovisual (30,99%), Dionic (30,95%), Προοδευτική (30,95%), Κεπένου Μύλοι (28,36%), Κτήμα Λαζαρίδης (20,85%) και Μπουτάρης (ΠΑ) (20%).

Οι 10 μετοχές με τις υψηλότερες εβδομαδιαίες απώλειες είναι: Αθηνα (-33,33%), Forthnet (-20%), Ελβιεμέκ (-19,90%), Μπουτάρης (ΚΑ) (-19,53%), Nexans (-18%), Compucon (-14,29%), Έλαστρον (-13,04%), Χαιδεμένος (-12,28%), Βιοκαρπέτ (-11,55%) και Κλ. Ναυπάκτου (-10%).