Με "βδομαδιάτικο" 31% στις τράπεζες έκλεισε χρηματιστηριακά η εβδομάδα. Η δεύτερη για τον Οκτώβριο ενώ μένουν άλλες τρεις μέχρι την ολοκλήρωση ενός μήνα, που από την πλειονότητα επενδυτών, αναλυτών και επαγγελματιών της αγοράς θεωρείται ως πιο κρίσιμος της μέχρι τώρα πορείας.

Το Σαββατοκύριακο που μεσολαβεί μπορεί να κρύβει εκπλήξεις, ευκαιρίες ή παγίδες, καθώς θα "τρέχουν" κρίσιμες συναντήσεις κι επαφές από την Σύνοδο του ΔΝΤ και της Παγκόσμιας Τράπεζας, εξελίξεις σε Βερολίνο και Βρυξέλλες αλλά και ο αγώνας δρόμου της κυβέρνησης για τα 48 προαπαιτούμενα.

Η εβδομάδα, που πέρασε ήταν από τις καλύτερες της χρονιάς για τις τράπεζες, για πολλούς η πιο ενθαρρυντική μετά τη επαναλειτουργία του ΧΑ (στις 3/8) και την επιβολή των capital controls αλλά για άλλους (λιγότερους) ένα μεθοδικό ξεδίπλωμα "ανοδικής παγίδας" για βιαστικούς αγοραστές.

Το γεγονός, πως η άνοδος 5,61% για τον Γενικό Δείκτη βασίστηκε κυρίως στο 30,97% του τραπεζικού κλάδου (κι αυτός ελέω του 47,95% της Εθνικής Τράπεζας) καταδεικνύει τον προσανατολισμό του ΧΑ και των παικτών βραχυπρόθεσμα. Στις τράπεζες είναι το κλειδί της τάσης, στον κλάδο έχει πέσει το βάρος του ρυθμιστή της κίνησης (είτε πάνω από τις 700 ή χαμηλότερα προς τις 650 μονάδες για τον ΓΔ).

Στις τράπεζες τοποθετήθηκε το μεγαλύτερο μέρος από το "βραχυπρόθεσμο χρήμα" που είτε έχει καλή πληροφόρηση για τους όρους-προϋποθέσεις της κεφαλαιακής ενίσχυσης των τραπεζών είτε διακινδυνεύει ένα χαμηλού-μετρίου κόστους ποντάρισμα σε μία ούτως ή άλλως "ρηχή" και εύκολα οδηγούμενη αγορά.

Σημειωτέον, πως η αύξηση συναλλαγών/τζίρου παρά τα φαινομενικά μέτρια επίπεδα ήταν θεαματική σε ποσοστιαία σύγκριση. Αυτό γιατί η μέση ημερήσια αξία συναλλαγών διαμορφώθηκε στα 39,9 εκατ. ευρώ ήτοι 72,3% περισσότερη από αυτήν της προηγούμενης εβδομάδας. Κι αν τα 40 εκατ. ευρώ δεν φαίνονται πολλά, το 72,3% ας μην θεωρηθεί αμελητέο. Μπήκε χρήμα στην αγορά, κυρίως στις τράπεζες, δημιουργήθηκε μόχλευση και εν τέλει το... ταμείο ήταν γενναιόδωρο.

Απόδοση 47,95% για την μετοχή της ΕΤΕ, απόδοση 20% για την Eurobank, στο 19,57% για την Alpha Bank και 8,70% για την Πειραιώς, δεν τις λες κι άσχημες.

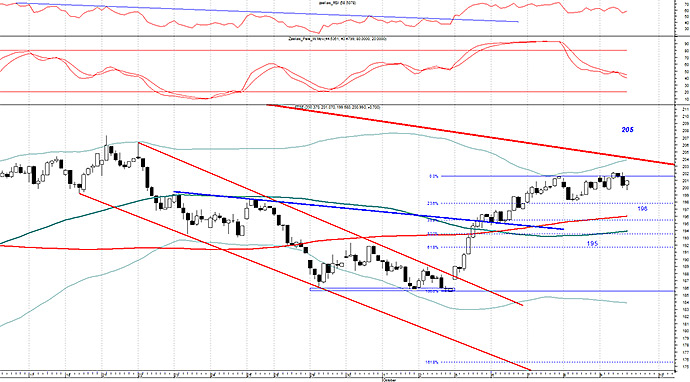

Παράλληλα ο ΔΤΡ απεγκλωβίστηκε από τον σχηματισμό "διπλού πυθμένα ιστορικών χαμηλών" στις 155-159 μονάδες, αντέδρασε πάνω από τις 215 και υπό προϋποθέσεις από Δευτέρα θα μπορούσε να συνεχίσει για τον στόχο των 230/235 μονάδων. Σε αντίθετη περίπτωση στις 190/185 έχουν δημιουργηθεί στηρίξεις, που θα μπορούσαν να λειτουργήσουν αποτρεπτικά.

Ως προς την βραχυπρόθεσμη τάση θα εστιάζαμε

- στις αυξανόμενες συναλλαγές/τζίρο,

- στην καταγραφή σταδιακά υψηλότερων "κορυφών-πυθμένων",

- στην είσοδο βραχυπρόθεσμου χρήματος στις τράπεζες ως να προεξοφλούνται εξελίξεις,

- στην συσσώρευση μετοχών- σηματωρών σε "τοπικά υψηλά" 3μηνου ή ακόμη και 6μηνου,

- στην επαναφορά ορισμένων blue chips αρκετά πάνω από τα προ capital controls επίπεδα,

- και βέβαια στην διεθνή συγκυρία.

Ξεκινώντας από τα ξένα χρηματιστήρια η επάνοδος του DAX πάνω από το όριο των 10.000 μονάδων φαίνεται να καθησυχάζει τουλάχιστον προς ώρας ειδικά τους βραχυπρόθεσμους παίκτες. Παρ΄ όλα αυτά οι αγορές χρειάζονται προσοχή αν και η τελευταία κίνηση της Fed ερμηνεύτηκε ως θετική από τους αγοραστές/long παίκτες, διεθνώς.

Ενδεχομένως να έχουν λόγους να κινηθούν προεξοφλητικά υψηλότερα καθότι την επόμενη Παρασκευή λήγει η απλή σειρά μηνός Οκτωβρίου στα Παράγωγα. Για το ελληνικό χρηματιστήριο και το ΧΠΑ μας, καλό θα ήταν να συνεκτιμηθούν όλες οι τελευταίες αποφάσεις των αρχών για απαγόρευση short selling τραπεζικών μετοχών, θέσεις σε τραπεζικά ΣΜΕ κ.α.

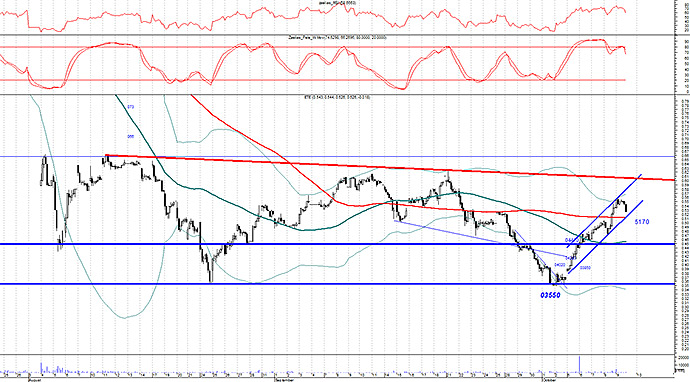

H τεχνική εικόνα του FT 25

Εκτός από τις τέσσερις συστημικές τραπεζικές και την 3άδα των ΟΤΕ,ΟΠΑΠ-ΔΕΗ (που εδώ και μήνες εξετάζεται ξεχωριστά) για τις 17 μετοχές του δείκτη και τα οικονομικά και τα τεχνικά μηνύματα είναι ενθαρρυντικά.

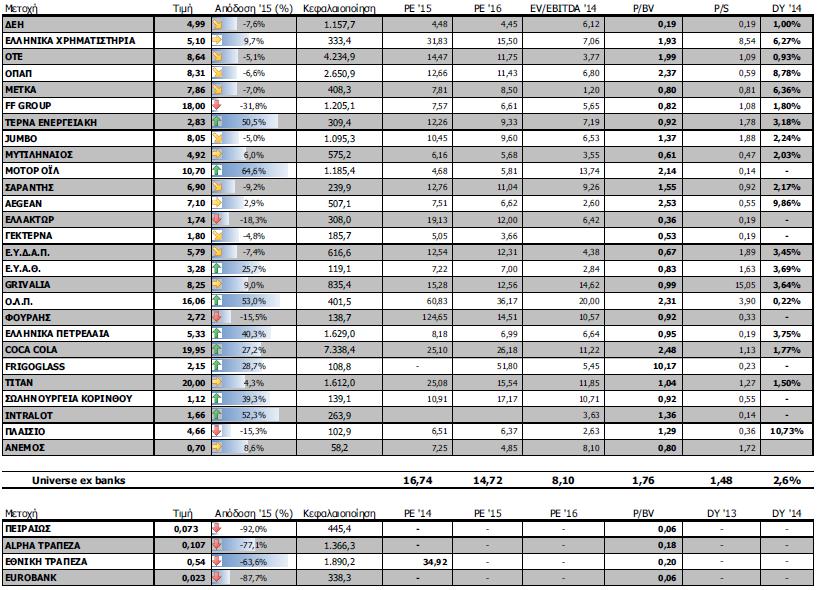

Κατ΄ αρχήν βάσει των μεγεθών τριμήνου για τις περισσότερες οι τρέχουσες αποτιμήσεις θεωρούνται λίγο ως πολύ λογικές.

Θυμίζω, πως η συνολική αποτίμηση της αγοράς κυμαίνεται στα 40 δισ. ευρώ, των 4 τραπεζών στα περίπου 4,4 και των ΟΤΕ,ΟΠΑΠ-ΔΕΗ στα σχεδόν 8,2 δισ. ευρώ. Εάν σε αυτά προσθέσουμε τα 7,32 δισ. ευρώ της Coca Cola, έχει κάποιος το μεγαλύτερο καλάθι της αγοράς (σε στάθμιση, βαρύτητα).

Ας μείνουμε όμως λίγο ακόμη στις τράπεζες καθώς για την ΕΤΕ οι αρχικοί στόχοι μας έχουν καλυφθεί (πρώτος στόχος ήταν τα 0,507 ευρώ, Εκηβόλος 7/10) με τον όμιλο να ευνοείται προφανώς από τις εξελίξεις στο θέμα της Finansbank. Σε σχετικό θέμα του Euro2day.gr γίνεται αναφορά στους τέσσερις διεκδικητές με την Qatar National Bank να θεωρείται επικρατέστερη. Να συνεκτιμηθεί η αποτίμηση των 1,91 δισ. ευρώ της ΕΤΕ έναντι των περίπου 4 δισ. δολαρίων της θυγατρικής.

H τεχνική εικόνα της Εθνικής

Επίσης θα πρέπει να προσεχθεί πως στη συνεδρίαση της Παρασκευής επιβεβαιώθηκε η εκτίμηση παραγόντων της αγοράς πως υπεραξίες που κερδήθηκαν από το "τρέξιμο" της ΕΤΕ θα μπορούσε, υπό προϋποθέσεις να χρηματοδοτήσουν τοποθετήσεις σε άλλες που έμειναν πίσω.

Για την 3άδα των ΟΤΕ,ΟΠΑΠ-ΔΕΗ τα πολλά λόγια είναι φτώχεια, καθώς η απόδοση είναι θετική σε βραχυπρόθεσμο και βραχυ-μεσοπρόθεσμο διάστημα. Στα συν τα "κλεισίματα" των ΟΤΕ και ΟΠΑΠ αρκετά πάνω από τα 8 ευρώ (στα 8,65 και 8,45 ευρώ αντίστοιχα), ενώ για την ΔΕΗ η...βολιδοσκόπηση των 5+ (ενδοσυνεδριακά υψηλό την Παρασκευή στα 5,05 ευρώ) ενδεχομένως να προετοιμάζει την επαναφορά προς τα 5,20 ευρώ (τουλάχιστον).

Για την Coca Cola, το 6,08% σε εβδομαδιαία μέτρηση και το 26,85% από την αρχή του έτους θεωρείται ικανοποιητικότατο.

Στα 19,89 ευρώ (με υψηλό την Παρασκευή στα 20,12 ευρώ) η μετοχή έχει μόνο ένα στοίχημα για τη συνέχεια εάν δηλαδή θα επιτευχθεί "νέο υψηλό" έτους (πάνω από τα 22,35 ευρώ της 12/8/15) μέχρι το τέλος του 2015.

Ομως ενθαρρυντικές είναι οι ενδείξεις για τις περισσότερες από τις υπόλοιπες 17 μετοχές του δείκτη.

Στα 7,08 ευρώ η μετοχή της Αεροπορίας Αιγαίου με υψηλό την Παρασκευή τα 7,26 ευρώ, έχει στοίχημα ανάλογο με αυτό της Coca Cola, αν θα πετάξει ψηλότερα από τα 8,16 ευρώ (σημειώθηκαν στις 5/12/14) διαμορφώνοντας μία αποτίμηση κοντά στα 600 εκατ. ευρώ, μέχρι το τέλος του 2015.

Στα 8 ευρώ η μετοχή της ΜΕΤΚΑ επιστρέφει σε υψηλά 3μηνου, ωστόσο απέχει αρκετά από τα 10,50 της 13/2/15. Ενδεχόμενη καταγραφή "νέων υψηλών 52 εβδομάδων" για τη μετοχή της ΜΕΤΚΑ θα ήταν όντως ένα ριψοκίνδυνο αλλά ενδιαφέρον ποντάρισμα.

Για τη μετοχή της Motor Oil που αντέδρασε έως τα 10,70 για να κλείσει στα 10,29 ευρώ η "μάχη" δίνεται με τα "υψηλά 52 εβδομάδων" των 10,99 ευρώ, που σημειώθηκαν στις 7/10/15.

Ενδιαφέρουσα η διαγραμματική απεικόνιση της Lamda Development καθώς "έκλεισε" στα 4,56 ευρώ (υψηλό ημέρας) λίγο χαμηλότερα από το "υψηλό 52 εβδομάδων" των 4,75 ευρώ, που σημειώθηκαν στις 16/9/15.

Ανάλογη είναι η εικόνα για τις περισσότερες από τις μετοχές του δείκτη, ενώ μετά από καιρό ενδιαφέρον αρχίζουν να παρουσιάζουν και πάλι 4-6 μετοχές του FT Mid Cap.

Στα 2,23 ευρώ η Frigoglass, στα 1,30 τα Πλαστικά Θράκης, στα 0,895 η Τεχνική Ολυμπιακή, στα 3,30 η ΕΥΑΘ, στα 1,66 ευρώ η Intralot είναι ενδεικτικές περιπτώσεις (από τις αρκετές) που αναδεικνύονται από τη λεγόμενη "μεσαία-χαμηλότερη" κατηγορία.

Τεχνικά στα υπόψη, πως έχει ανέβει κατά τι η στήριξη για τον ΓΔ προς τις 640/650, πως οι ΚΜΟ 30 και 60 ημερών είναι με το μέρος των αγοραστών/long παικτών κάτι που αποτυπώθηκε και στα Παράγωγα, στην τελευταία συνεδρίαση της εβδομάδας.

Οι αποτιμήσεις των blue chips

Τα στατιστικά της εβδομάδας

Στην εβδομάδα, ο Γενικός Δείκτης έκλεισε στις 676,93 μονάδες με άνοδο 5,61%. Συγκεκριμένα, ο FT 25 ενισχύθηκε 8,02% και ο δείκτης μεσαίας και μικρής κεφαλαιοποίησης κινήθηκε χαμηλότερα 3,1%.

Εβδομαδιαία άνοδο μεταξύ άλλων σημείωσαν οι κλάδοι: Τράπεζες (+30,97%), Τηλεπικοινωνίες (+14,27%), Χρηματοοικονομικές Υπηρεσίες (+10,92%) και Πρώτες Ύλες (+9,68%).

Στον αντίποδα, εβδομαδιαία πτώση σημείωσε μόνο ο κλάδος του Εμπορίου (-0,49%).

Οι 10 μετοχές με τα υψηλότερα εβδομαδιαία κέρδη είναι: Εθνική Τράπεζα (47,95%), Σπύρου Αγρ. Οικ. (32,91%), Eurobank (20%), Alpha Bank (19,57%), Ακρίτας (18,52%), Ελλάκτωρ (16,23%), MIG (15,94%), Frigoglass (14,95%), ΓΕ Δημητρίου (14,29%) και ΟΤΕ (14,27%).

Οι 10 μετοχές με τις υψηλότερες εβδομαδιαίες απώλειες είναι: Audiovisual (-35,11%), Βιοτέρ (-20%), Πήγασος Εκδοτική (-19,64%), Δρομέας (-19,44%), Logismos (-19%), EBZ (-18,79%), Ναυτεμπορική (-16,82%), Q&R (-15,86%), Revoil (-15,72%) και Nexans (-15.05%).

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς