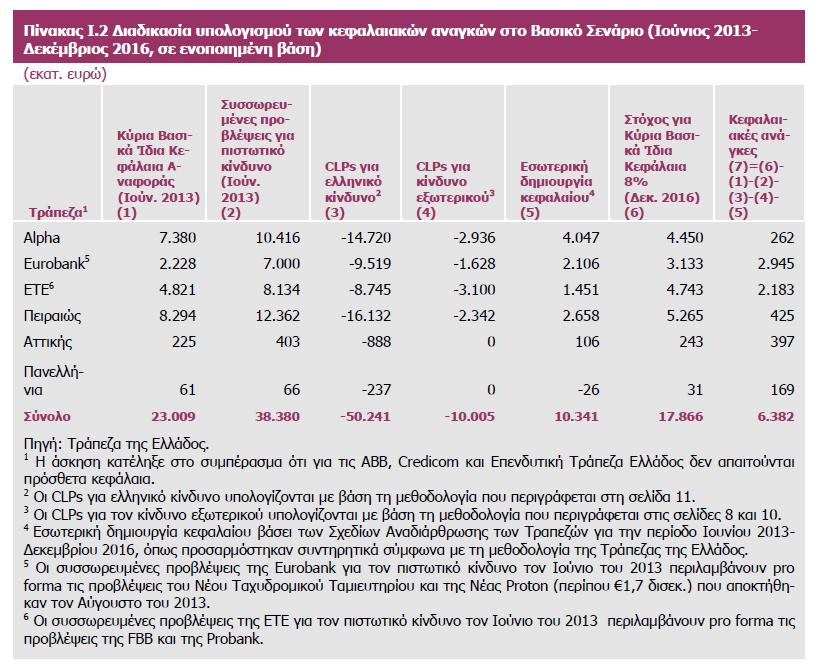

Στα 6,38 δισ. ευρώ διαμορφώνονται τελικώς οι κεφαλαιακές ανάγκες των ελληνικών τραπεζών, καθώς η Τράπεζα της Ελλάδος έλαβε υπ' όψιν της το βασικό σενάριο της BlackRock για την πορεία της οικονομίας, με τόσο συντηρητικές όμως παραδοχές που αύξησαν σημαντικά τον λογαριασμό.

Το βασικό σενάριο προβλέπει ελάχιστο δείκτη Core Tier I στο 8%, αντίστοιχο δηλαδή με τα επίπεδα που θα ισχύσουν και στα πανευρωπαϊκά stress tests, ενώ δεν υπολογίζεται ο αναβαλλόμενος φόρος παρά μόνο σε ποσοστό 20% επί των κοινών κεφαλαίων.

Την ίδια στιγμή όμως η μεθοδολογία της ΤτΕ προβλέπει ότι οι τράπεζες θα πρέπει ως το 2016 να σχηματίσουν μεγάλες προβλέψεις και ταυτόχρονα να αυξήσουν τον δείκτη κάλυψης μη εξυπηρετούμενων δανείων.

Ειδικότερα προβλέπεται ότι τα πιστωτικά ιδρύματα θα πρέπει να έχουν επαρκείς προβλέψεις έως το τέλος του 2016 ώστε να καλύψουν:

- Τουλάχιστον το 95% των ζημιών στη διάρκεια των δανείων, όπως εκτιμήθηκαν από την BlackRock για το βασικό σενάριο και τουλάχιστον το 85% των ζημιών στη διάρκεια των δανείων για το δυσμενές.

- Τουλάχιστον το 52% των μη εξυπηρετούμενων δανείων, όπως εκτιμήθηκαν από την BlackRock για το τέλος του 2016 για το βασικό σενάριο.

Το γεγονός ότι η ΤτΕ ορίζει ως πήχη για επαρκείς προβλέψεις το 95% των αναμενόμενων ζημιών πιστωτικού χαρτοφυλακίου στο life time και όχι στην τριετία είναι σημαντική αυστηροποίηση της μεθοδολογίας γιατί αυξάνει τις υπολογιζόμενες προβλέψεις και επομένως το τελικό ποσό των κεφαλαιακών αναγκών.

Ταυτόχρονα, η πρόβλεψη για δείκτη κάλυψης NPLs στο 52% είναι από τις αυστηρότερες στην Ευρώπη, καθώς το 75% των ευρωπαϊκών τραπεζών έχουν δείκτη κάλυψης χαμηλότερο από το 52%.

Επιπρόσθετα η Rothschild και η Ernst&Young "στρέσαραν" τα business plans των τραπεζών. Έτσι η μεθοδολογία περιόρισε σημαντικά τις προβλέψεις για αύξηση του χαρτοφυλακίου χορηγήσεων με αποτέλεσμα να μειώνονται τα έσοδα από προμήθειες και τόκους που προέβλεπαν τα business plans.

Ταυτόχρονα δεν ελήφθησαν καθόλου υπ' όψιν οι τόκοι από δάνεια σε καθυστέρηση και αντικαταστάθηκαν από εκτιμώμενα έσοδα ανάκτησης δανείων, ενώ επήλθε και αναπροσαρμογή των δανείων σε καθυστέρηση σύμφωνα με τις εκτιμήσεις της BlackRock ώστε να σχηματισθούν προβλέψεις για δάνεια που σήμερα είναι τύποις ενήμερα λόγω ρυθμίσεων, αλλά αξιολογούνται ως μη εξοφλητέα.

Όλες οι παραπάνω επιμέρους παραδοχές καλύπτουν εν μέρει τις απαιτήσεις της τρόικας που είχε αναδείξει το Euro2day.gr για να έρθουν μπροστά προβλέψεις και να ξεκινήσει η ενεργητική διαχείριση προβληματικών δανείων από την πλευρά των ελληνικών τραπεζών.

Η μεθοδολογία της Τράπεζας της Ελλάδος λαμβάνει υπόψη τις αναμενόμενες ζημίες πιστωτικού κινδύνου για περίοδο τριάμισι ετών με βάση τη χρονική στιγμή ρευστοποίησης του ενεχύρου. Αυτό σε συνδυασμό με τους προαναφερθέντες περιορισμούς καταλήγει σε εμπροσθοβαρή κάλυψη στα τριάμισι χρόνια των αναμενόμενων ζημιών πιστωτικού κινδύνου έως τη λήξη των δανείων.

Για πρώτη φορά μάλιστα μπήκαν στο μικροσκόπιο του ελέγχου ακόμη και οι ασφαλιστικές θυγατρικές των πιστωτικών ιδρυμάτων.

Προβλέψεις και διαγραφές δανείων 60,2 δισ. ως το τέλος του 2016

Το βασικό σενάριο προβλέπει ότι ως το τέλος του 2016 οι ζημίες πιστωτικού χαρτοφυλακίου, δηλαδή οι προβλέψεις και οι διαγραφές δανείων, θα ανέλθουν στα 60,24 δισ. ευρώ (50,24 δισ. στην Ελλάδα και 10 δισ. στο εξωτερικό).

Οι τράπεζες διαθέτουν ήδη συσσωρευμένες προβλέψεις 38,38 δισ. και αναμένεται βάσει της έκθεσης να δημιουργήσουν εσωτερικά νέα κεφάλαια ύψους 10,34 δισ. ευρώ στην τριετία (κέρδη προ προβλέψεων, πωλήσεις περιουσιακών στοιχείων κ.ά.). Το έλλειμμα των 11,5 δισ. καλύπτεται μεν από τα υφιστάμενα (σ.σ. 30/6/2013) βασικά εποπτικά κεφάλαια των τραπεζών, τα οποία διαμορφώνονται σε 23 δισ. ευρώ, αλλά το σύνολο των 6 εγχώριων τραπεζών εμφανίζει μετά την αφαίρεση πτώση του Core Tier I κάτω του 8%. Εξ ου και απαιτούνται αθροιστικά κεφαλαιακές ανάγκες 6,38 δισ. ευρώ.

Πώς κατανέμεται ο λογαριασμός

Σύμφωνα με το βασικό σενάριο της BlackRock για την πορεία της ελληνικής οικονομίας οι κεφαλαιακές ανάγκες για τη Eurobank ανέρχονται σε 2,94 δισ. ευρώ, για την Εθνική σε 2,18 δισ. ευρώ, για την Πειραιώς σε 425 εκατ. ευρώ και για την Alpha σε 262 εκατ. Οι κεφαλαιακές ανάγκες της Αττικής διαμορφώνονται σε 397 εκατ. ευρώ και της Πανελλήνιας σε 169 εκατ. ευρώ.

Για τις ABB, Credicom και Επενδυτική Τράπεζα Ελλάδος (IBG) δεν απαιτούνται πρόσθετα κεφάλαια.

Ειδικότερα:

* Οι αναμενόμενες ζημίες πιστωτικού χαρτοφυλακίου εσωτερικού (προβλέψεις και διαγραφές δανείων) στην τριετία 2014-16 για την Alpha υπολογίζονται σε 14,7 δισ. ευρώ, ενώ για τις θυγατρικές της σε 2,93 δισ. ευρώ.

Η τράπεζα εκτιμάται ότι θα επιτύχει στην τριετία εσωτερική δημιουργία κεφαλαίου ύψους 4,04 δισ. ευρώ και με δεδομένο ότι διαθέτει ήδη συσσωρευμένες προβλέψεις 10,4 δισ. ευρώ και κύρια βασικά ίδια κεφάλαια 7,38 δισ. ευρώ ο τελικός λογαριασμός της άσκησης με το βασικό σενάριο υπολογίζει κεφαλαιακές ανάγκες 262 εκατ. ευρώ.

* Η Eurobank αναμένεται να εμφανίζει αναμενόμενες ζημίες στην τριετία 9,5 δισ. ευρώ στο χαρτοφυλάκιο χορηγήσεων στην Ελλάδα και άλλο 1,62 δισ. ευρώ στις δραστηριότητες του εξωτερικού. Η τράπεζα διαθέτει κύρια βασικά ίδια κεφάλαια 2,2 δισ. ευρώ, συσσωρευμένες προβλέψεις 7 δισ. ευρώ και προβλέπεται ότι θα επιτύχει εσωτερική δημιουργία κεφαλαίου 2,1 δισ. ευρώ. Επομένως απαιτούνται κεφάλαια 2,94 δισ. ευρώ για να επιτύχει Core Tier I 3,13 δισ. ευρώ.

* Η Πειραιώς αναμένεται να εμφανίσει ως το τέλος του 2016 αναμενόμενες ζημίες πιστωτικού χαρτοφυλακίου 16,1 δισ. ευρώ για την Ελλάδα και 2,34 δισ. ευρώ για το εξωτερικό. Διαθέτει όμως συσσωρευμένες προβλέψεις 12,36 δισ. ευρώ, κύρια εποπτικά κεφάλαια 8,29 δισ. και αναμένει βάσει της άσκησης εσωτερική δημιουργία κεφαλαίου 2,65 δισ. ευρώ. Έτσι οι κεφαλαιακές της ανάγκες διαμορφώνονται σε 425 εκατ. ευρώ.

* Η Εθνική έχει όντως τις χαμηλότερες αναμενόμενες ζημίες πιστωτικού χαρτοφυλακίου για την Ελλάδα (8,74 δισ. ευρώ) μεταξύ των συστημικών τραπεζών, ενώ οι αντίστοιχες του εξωτερικού ανέρχονται σε 3,1 δισ. ευρώ. Διαθέτει συσσωρευμένες προβλέψεις 8,13 δισ., κύρια εποπτικά κεφάλαια 4,82 δισ. και αναμένει εσωτερική δημιουργία κεφαλαίου μόλις 1,45 δισ. ευρώ, τη χαμηλότερη επίσης μεταξύ των συστημικών τραπεζών. Κεφαλαιακές ανάγκες 2,18 δισ. ευρώ.

*Η Αττικής έχει αναμενόμενες ζημίες πιστωτικού χαρτοφυλακίου 888 εκατ. ευρώ και διαθέτει συσσωρευμένες προβλέψεις 403 εκατ. ευρώ και βασικά εποπτικά κεφάλαια 225 εκατ. ευρώ. Από εσωτερική δημιουργία κεφαλαίου προβλέπεται κεφαλαιακή ενίσχυση 106 εκατ. ευρώ και έτσι οι κεφαλαιακές της ανάγκες διαμορφώνονται σε 397 εκατ. ευρώ.

Ως τις 15 Απριλίου η κατάθεση των σχεδίων κεφαλαιακής ενίσχυσης

Όπως αναφέρεται στη σχετική ανακοίνωση, η ΤτΕ θεωρεί ότι, μέσα σε φυσιολογικά επίπεδα οικονομικής αβεβαιότητας, οι εκτιμηθείσες κεφαλαιακές ανάγκες για τον χρονικό ορίζοντα της άσκησης (Ιούνιος 2013 - Δεκέμβριος 2016) καλύπτονται από αποθέματα ασφαλείας που έχουν ήδη ενσωματωθεί στην άσκηση και από ενέργειες περιορισμού των κεφαλαιακών αναγκών (π.χ. τη συμμετοχή του ιδιωτικού τομέα σε μελλοντικές αυξήσεις μετοχικού κεφαλαίου, την αναγνώριση αναβαλλόμενης φορολογίας, την πώληση στοιχείων ενεργητικού κ.λπ.), καθώς και από τα κονδύλια του ΤΧΣ που δεν έχουν ακόμη χρησιμοποιηθεί.

Επιπλέον, η Τράπεζα της Ελλάδος ζήτησε από τις τράπεζες να υποβάλουν, το αργότερο μέχρι τις 15 Απριλίου 2014, σχέδιο κεφαλαιακής ενίσχυσης με βάση τα αποτελέσματα του βασικού σεναρίου και με χρονοδιάγραμμα υλοποίησης το συντομότερο εύλογο χρονικό διάστημα.

Ο χρόνος που θα δοθεί στις τράπεζες να καλύψουν τις κεφαλαιακές τους ανάγκες παραμένει σε εκκρεμότητα καθώς το ΔΝΤ επιμένει ότι η προθεσμία δεν μπορεί να ξεπεράσει την 30ή Νοεμβρίου όταν και είναι προγραμματισμένο να ανακοινωθούν τα ευρήματα του ελέγχου της ΕΚΤ. Η ελληνική πλευρά ζητά παράταση χρόνου ως και το τέλος του 2015.

*Δείτε το πρώτο κεφάλαιο της έκθεσης στα ελληνικά καθώς και ολόκληρη την έκθεση για τα stress tests στα αγγλικά στη δεξιά στήλη «Συνοδευτικό Υλικό».

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς