Σύμφωνα με τους περισσότερους αναλυτές, το θετικό μεσοπρόθεσμο σενάριο για την ελληνική οικονομία και το Χ.Α. εξακολουθεί να παραμένει σε ισχύ: σταθεροποίηση το 2014, θετική επαναδιαπραγμάτευση του χρέους στις αρχές του 2015, κάποια χαλάρωση των μνημονιακών όρων, πτώση των επιτοκίων χορηγήσεων από το φθινόπωρο και αρχή ενίσχυσης της ρευστότητας από τις αρχές του 2015.

Από την άλλη πλευρά, πέραν των όποιων κινδύνων ανατροπής αντιμετωπίζει κάθε σενάριο, βραχυπρόθεσμες εξελίξεις κυρίως από το εξωτερικό μπορεί να ρίξουν σε χαμηλότερα επίπεδα τον Γενικό Δείκτη.

Έτσι, οι περισσότεροι χρηματιστηριακοί αναλυτές μπορεί μεν να μη βλέπουν μεγάλες αλλαγές μέχρι το τέλος Αυγούστου, ωστόσο προτείνουν στους επενδυτές να παρακολουθούν από κοντά τις εξελίξεις, καθώς οι εκπλήξεις εξακολουθούν να είναι μέσα στο παιχνίδι και κάνουν αισθητή την παρουσία τους διακόπτοντας τα... μπάνια των επενδυτών.

Οι προκλήσεις που αντιμετωπίζει το ελληνικό χρηματιστήριο δεν είναι καθόλου λίγες και είναι πολύ πιθανό να επηρεάσουν σε σημαντικό βαθμό τις τιμές των μετοχών στο ταμπλό, ακόμη και μέσα στο καλοκαίρι. Και ενώ ορισμένοι θεωρούν μεγαλύτερο πονοκέφαλο για το Χ.Α. το (υπαρκτό σε κάθε περίπτωση...) πολιτικό ρίσκο της Ελλάδας, οι υποψιασμένοι παράγοντες της αγοράς πιστεύουν πως τα δύσκολα βρίσκονται εκτός Ελλάδος.

*Πρώτα απ' όλα γιατί τα διεθνή χρηματιστήρια βρίσκονται σε πολύ υψηλά επίπεδα αποτιμήσεων, οπότε δεν θα πρέπει να εκπλήξουν κανέναν τυχόν σημαντικές διορθώσεις προκειμένου να κλειδώσουν κέρδη.

*Δεύτερον, οι εστίες έντασης και ανησυχίας πληθαίνουν αντί να μειώνονται. Στα προϋπάρχοντα παραδείγματα της Λιβύης, της Συρίας, της Αιγύπτου και της Ουκρανίας μόλις τον τελευταίο μήνα προστέθηκαν και αυτά του Ιράκ και της Παλαιστίνης.

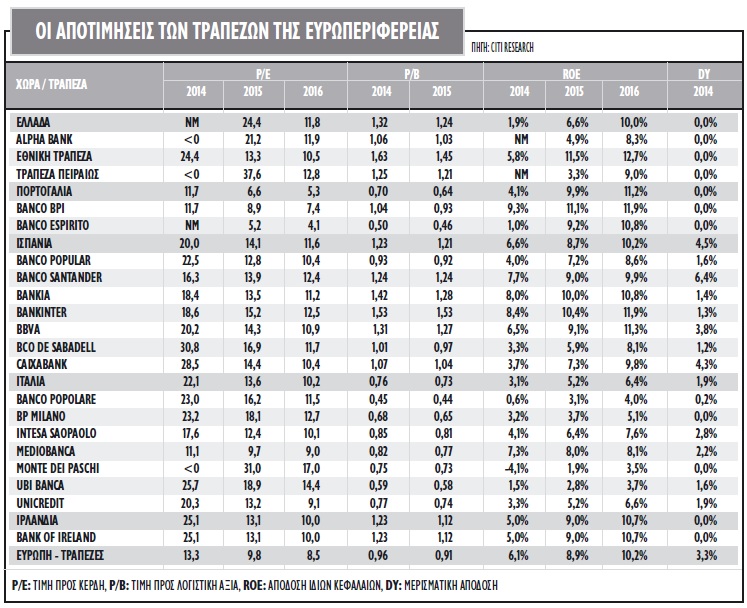

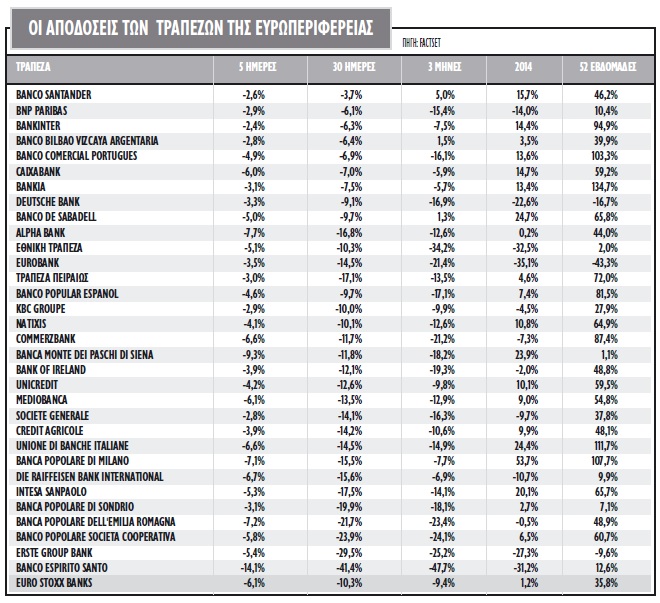

*Και τρίτον, δεν θα πρέπει να ξεχνάμε πως προβλήματα ο τραπεζικός κλάδος (αυτός που συμμετέχει όσο κανείς άλλος στη διαμόρφωση του Γενικού Δείκτη του Χ.Α.) δεν αντιμετωπίζει μόνο στην Ελλάδα, αλλά και σχεδόν σε ολόκληρη την ευρωζώνη. Έτσι, οι πονοκέφαλοι των μη εξυπηρετούμενων δανείων, της περιορισμένης ρευστότητας και της αρνητικής πιστωτικής επέκτασης απασχολούν πολλές χώρες. Γι' αυτό, λοιπόν, κάθε φορά που -για οποιονδήποτε λόγο- φουντώνει η ανησυχία για τις τράπεζες στην Ευρώπη, είναι φυσικό να επηρεάζονται αρνητικά και οι τιμές των ελληνικών τραπεζικών μετοχών.

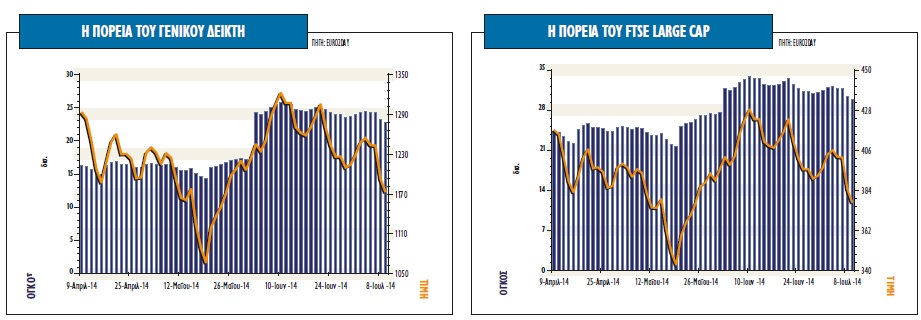

Ειδικότερα για την ελληνική αγορά, τους τελευταίους μήνες χαρακτηρίζεται από μια γενικά παράλληλη πορεία, με ενδιάμεσες έντονες διακυμάνσεις. Η δυσκολία πρόβλεψης της «επόμενης μέρας» έγκειται στο γεγονός ότι η συμμετοχή των Ελλήνων επενδυτών είναι πλέον περιορισμένη και η τάση κατευθύνεται από τους ξένους, οι περισσότεροι εκ των οποίων κατατάσσονται στην κατηγορία των (συχνά απρόβλεπτων στη συμπεριφορά) hedge funds.

Αν λοιπόν κάποιος συνεκτιμήσει όλες τις προκλήσεις από το εξωτερικό, το πολιτικό ρίσκο της χώρας, τη μη προβλέψιμη συμπεριφορά των hedge funds, καθώς και το γεγονός ότι οι περισσότεροι ελληνικοί τίτλοι δεν είναι πλέον «τζάμπα» (σε ορισμένες περιπτώσεις είναι και «απαιτητικοί») τότε μπορεί εύλογα να καταλήξει στο συμπέρασμα πως θα έπρεπε να περιορίσει τις μετοχικές του θέσεις στο Χρηματιστήριο της Αθήνας.

Η άλλη όψη του νομίσματος

Ωστόσο, υπάρχει και η άλλη μισή αλήθεια, η οποία προέρχεται από τη στάση πολλών άλλων (πέραν των hedge funds) ξένων επενδυτών στην Ελλάδα.

Έχουμε, για παράδειγμα, σειρά επενδυτικών κεφαλαίων του εξωτερικού που λαμβάνουν μεγάλες θέσεις σε συγκεκριμένες ελληνικές μετοχές, το μέλλον των οποίων είναι συνδεδεμένο με τη μεσομακροπρόθεσμη πορεία της ελληνικής οικονομίας. Τα 8,3 δισ. ευρώ στις τράπεζες, το ενδιαφέρον για την ΑΤΕ Ασφαλιστική, τα μεγάλα ποσοστά σε Eurobank Properties (επαγγελματικά ακίνητα) και Lamda Development (λιανικό εμπόριο) είναι μερικά μόνο παραδείγματα. «Οι ξένοι φαίνεται να έχουν αποφασίσει να επενδύσουν μεγάλα ποσά στην Ελλάδα, παρά το πολιτικό ρίσκο το οποίο έχουν συνεκτιμήσει και ανεξαρτήτως του ποιος θα κυβερνά αυτήν τη χώρα», δήλωσε χαρακτηριστικά γνωστός παράγοντας της ελληνικής χρηματιστηριακής αγοράς.

Χαρακτηριστικότερο όμως παράδειγμα για το πώς βλέπουν οι ξένοι την ελληνική οικονομία προκύπτει από την αγορά των ελληνικών ομολόγων, κρατικών και εταιρικών. Χαρακτηριστικό στοιχείο είναι η ταχεία υποχώρηση των επιτοκίων στα ομολογιακά δάνεια μεγάλων ελληνικών εταιρειών, τα οποία πριν από έναν χρόνο είχαν ξεκινήσει με κουπόνι 8% - 10%. Ωστόσο, τον προηγούμενο μήνα η Motor Oil δανείστηκε με κουπόνι 5,125%, για να ακολουθήσει την προηγούμενη εβδομάδα η Τιτάν με μόλις 4,25%. Αυτήν την εβδομάδα ο ΟΤΕ άντλησε 700 εκατ. ευρώ, με το κουπόνι να διαμορφώνεται στο 3,5%, ενώ χαρακτηριστική είναι η έκθεση τραπεζικής χρηματιστηριακής ότι ο όμιλος ΕΛΛΑΚΤΩΡ πληρώνει υπερβολικά πολλά για τα δάνειά του και μέσα από αναδιάρθρωση του δανεισμού του μέχρι το τέλος του έτους θα μπορούσε να επιτύχει μείωση κατά 250-300 μονάδες βάσης!

Βέβαια, αν και η περίπτωση κάθε εταιρείας είναι διαφορετική (άλλη πιστοληπτική ικανότητα, άλλες οικονομικές προοπτικές και άλλοι κίνδυνοι), η τόσο μεγάλη υποχώρηση των επιτοκίων δείχνει τη σαφέστατη (επί τα βελτίω) αλλαγή στάσης των ξένων επενδυτών σχετικά με τις ελληνικές εταιρείες και γενικότερα με τον κίνδυνο της χώρας.

Ανάλογη βελτίωση όρων παρατηρείται και στους κρατικούς τίτλους της Ελλάδας. Για παράδειγμα, σε χαμηλότερα επίπεδα (2,05% από 2,15% τον προηγούμενο μήνα) διαμορφώθηκαν τώρα τα επιτόκια με τα οποία άντλησε κεφάλαια το ελληνικό δημόσιο, μέσω εντόκων γραμματίων. Επιπρόσθετα, η χώρα βγήκε για δεύτερη φορά στις διεθνείς αγορές ομολόγων, και μάλιστα με επιτυχία.

Δεν λείπουν εκείνοι μάλιστα που ερμηνεύουν την αδυναμία στο Χρηματιστήριο της Αθήνας με τη μαζική προσφορά ελληνικών τίτλων τους τελευταίους μήνες. Μόλις το δίμηνο Μαρτίου-Απριλίου αντλήθηκαν 8,3 δισ. ευρώ από τις συστημικές τράπεζες. Από τότε μέχρι σήμερα ελληνικές επιχειρήσεις έχουν βγει στην αγορά ομολόγων με στόχο να αναχρηματοδοτήσουν τον δανεισμό τους, ενώ δεν λείπουν και οι πωλήσεις πακέτων μετοχών σε funds του εξωτερικού. Επίσης, για πρώτη φορά έπειτα από πολλά χρόνια, εταιρεία (η ΕΛΤΕΧ Άνεμος) εισέρχεται στο Χρηματιστήριο της Αθήνας, ζητώντας και αυτή κεφάλαια από το εξωτερικό.

Πού θα κριθεί το στοίχημα

Το θετικό σενάριο για την ελληνική οικονομία φαίνεται να κερδίζει πόντους μεταξύ των επενδυτών στο εξωτερικό. Σύμφωνα με αυτό, οι όροι του μνημονίου ως ένα βαθμό θα χαλαρώσουν, θα υπάρξει μάλλον θετική επαναδιαπραγμάτευση του χρέους κάπου στις αρχές του 2015 (θα εξοικονομηθούν 2-4 δισ. ευρώ τοκοχρεολύσια τον χρόνο) και από την άλλη πλευρά η ελληνική κυβέρνηση (όποια και αν είναι αυτή) θα συνεχίσει τη σταθεροποιητική πορεία των δημόσιων οικονομικών της, προσαρμοσμένη στα νέα δεδομένα που θα προκύψουν από την επαναδιαπραγμάτευση του χρέους.

Σύμφωνα με το ίδιο θετικό σενάριο, τόσο οι κινήσεις της ευρωζώνης και της Ευρωπαϊκής Κεντρικής Τράπεζας για τη στήριξη του Νότου, όσο και η βούληση των Αμερικανών να στηρίξουν την Ελλάδα ως την τελευταία χώρα που αποτελεί πηγή σταθερότητας στην ευρύτερη περιοχή είναι σε θέση να επηρεάσουν θετικά την οικονομία της χώρας στους τομείς του τουρισμού και της προσέλκυσης επενδύσεων από το εξωτερικό.

Το σενάριο αυτό μπορεί να ενισχυθεί από μια ταχύτερη του αναμενομένου αύξηση του ΑΕΠ μέσα στο 2014 (λόγω και του ανοδικού τουριστικού ρεύματος), όπως και από την καλύτερη επίδοση της χώρας στην αντιμετώπιση των δημοσιονομικών πραγμάτων.

Παρ' όλα αυτά, υπάρχουν κίνδυνοι που μπορεί είτε να ανατρέψουν το μεσοπρόθεσμο αυτό σενάριο είτε να επιδεινώσουν βραχυπρόθεσμα το χρηματιστηριακό κλίμα και για τον λόγο αυτό οι περισσότεροι χρηματιστηριακοί αναλυτές μπορεί μεν να μη βλέπουν μεγάλες αλλαγές μέχρι το τέλος Αυγούστου, ωστόσο προτείνουν στους επενδυτές να παρακολουθούν από κοντά τις εξελίξεις, καθώς οι εκπλήξεις εξακολουθούν να είναι μέσα στο παιχνίδι και να κάνουν την παρουσία τους διακόπτοντας τα... μπάνια των επενδυτών.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία