Η ολλανδική τράπεζα ING προβλέπει ήπια ανάπτυξη για τη χώρα μας στις μηνιαίες προβλέψεις της για την Ευρωζώνη και την παγκόσμια οικονομία.

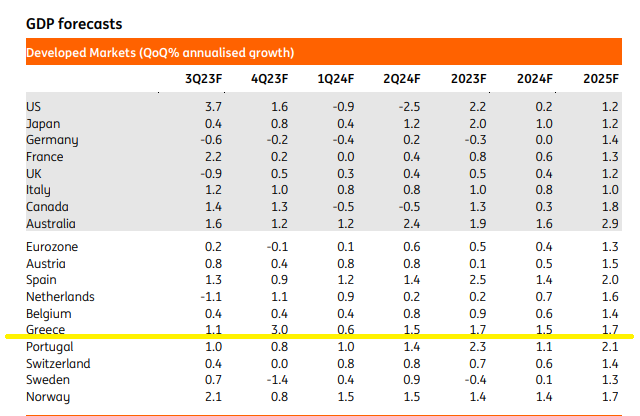

Όπως αναφέρει, η Ελλάδα θα κινηθεί με ανάπτυξη 1,1% και 3% στο τρίτο και το τέταρτο τρίμηνο φέτος και 0,6% και 1,5% τα δύο πρώτα τρίμηνα του 2024.

Για το 2023 εκτιμά την ετήσια ανάπτυξη σε 1,7%, σε 1,5% το επόμενο έτος και σε 1,7% και πάλι το 2025.

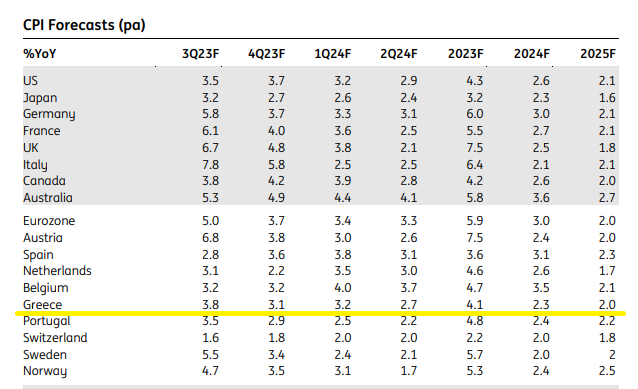

Οι εκτιμήσεις της για τον πληθωρισμό είναι 3,8% για το τρίτο τρίμηνο φέτος και 3,1% στο τέταρτο τρίμηνο. Για το πρώτο τρίμηνο και το δεύτερο τρίμηνο του 2024, οι εκτιμήσεις διαμορφώνονται σε 3,1% και 3,2%, ελαφρώς χαμηλότερα από την ευρωζώνη. Για το 2023, ο πληθωρισμός θα ισορροπήσει στο 4,1% και θα μειωθεί δραστικά στο 2,3% το 2024 και στο 2% το 2025.

Η πρόσφατη άνοδος των μακροπρόθεσμων επιτοκίων στις χρηματοπιστωτικές αγορές, τόσο στις ΗΠΑ όσο και στην ευρωζώνη, φέρνουν σε δύσκολη θέση τις κεντρικές τράπεζες. Μόλις οι αγορές πιστέψουν ότι οι μειώσεις των επιτοκίων δεν πρόκειται να έρθουν σύντομα, οι κινήσεις στις αγορές θα μπορούσαν να ωθήσουν τις οικονομίες και τα επιτόκια πολιτικής σε πολύ δυσάρεστες κατευθύνσεις, εξηγεί η ολλανδική τράπεζα ING.

Τα μακροπρόθεσμα επιτόκια είναι το «κλειδί» τώρα, καθώς χρειάζεται λίγος χρόνος προτού τα υψηλότερα επιτόκια πολιτικής βρουν τον δρόμο τους στην πραγματική οικονομία. Ορισμένοι κεντρικοί τραπεζίτες έχουν συζητήσει ανοιχτά ότι, αυτή τη φορά, η μετάδοση της νομισματικής πολιτικής είναι ταχύτερη και ισχυρότερη από ό,τι στο παρελθόν.

Αυτό, ωστόσο, δεν μειώνει τις ενδείξεις ότι τα μακροπρόθεσμα επιτόκια έχουν ακόμη ισχυρότερο αντίκτυπο στην οικονομία από ό,τι τα επιτόκια πολιτικής. Στην ευρωζώνη, μια αύξηση των πιο μακροπρόθεσμων επιτοκίων έχει τετραπλάσια επίπτωση από ό,τι μια αντίστοιχου μεγέθους αύξηση των επιτοκίων πολιτικής.

Στην Ευρωζώνη, οι αυξήσεις των επιτοκίων της ΕΚΤ κατά 450 μ.β. ώθησαν τις αποδόσεις των 10ετών γερμανικών ομολόγων κατά 150 μ.β. προς τα πάνω, τουλάχιστον μέχρι τη συνεδρίαση της ΕΚΤ του Σεπτεμβρίου, ενώ στις ΗΠΑ, η αύξηση στα επιτόκια κατά 525 μ.β. από τη Fed αύξησε τις αποδόσεις των 10ετών αμερικανικών ομολόγων κατά 250 μ.β., και πάλι μέχρι τη συνεδρίαση της Fed τον Σεπτέμβριο. Τις τελευταίες δύο εβδομάδες, οι αποδόσεις των ομολόγων στην ευρωζώνη και στις ΗΠΑ εκτινάχθηκαν κατά περίπου 50 μ.β.

«Με μια πρώτη ματιά, οι κεντρικοί τραπεζίτες θα πρέπει να είναι ευχαριστημένοι κοιτάζοντας στις οθόνες τους τα επιτόκια που αφορούν στην αγορά. Οι χρηματοπιστωτικές αγορές ξυπνούν επιτέλους στο σενάριο της υπόθεσης για "υψηλότερα για μεγαλύτερο χρονικό διάστημα".

Στο βασικό μας σενάριο, εξακολουθεί να είναι ένα "υψηλό" και όχι "υψηλότερο" για μεγαλύτερο χρονικό διάστημα. Αναμένουμε για τη Fed και την ΕΚΤ να έχουν ήδη φτάσει στο ανώτατο σημείο των επιτοκίων πολιτικής. Ωστόσο, κρίνοντας απλώς από τα επίσημα σχόλια, ο κίνδυνος περαιτέρω πρόσθετων αυξήσεων των επιτοκίων παραμένει υψηλός», καταλήγει η ING.

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως