Στατιστικά στοιχεία του Ενιαίου Εποπτικού Μηχανισμού της Ευρωπαϊκής Κεντρικής Τράπεζας ως προς τα συστημικά πιστωτικά ιδρύματα που υπόκεινται στην άμεση εποπτεία του παρουσίασε η Ενωση Τραπεζών.

Όπως προκύπτει από αυτά, το ενεργητικό των 107 συστημικών πιστωτικών ιδρυμάτων αυξήθηκε κατά 0,4% έναντι του 2022 και αντιστοιχεί στο 84,2% του συνολικού ενεργητικού του Ευρωπαϊκού Τραπεζικού Τομέα.

Καθένα από τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας διαθέτει ενεργητικό άνω των 70 δισ. ευρώ σε επίπεδο ομίλου, το δε σύνολο του ενεργητικού τους ανήλθε σε €303,51 δισ. (2022: €312,55 δισ.).

Στα έσοδα από προμήθειες (Net fee and commission income) ως ποσοστό στα συνολικά λειτουργικά έσοδα (Operating income), η εικόνα έχει ως εξής:

- 28,2% για τα 107 Συστημικά πιστωτικά ιδρύματα,

- 16,2% για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας.

Έσοδα από τόκους (Net interest income) ως ποσοστό στα συνολικά λειτουργικά έσοδα (Operating income):

- 61,1% για τα 107 συστημικά πιστωτικά ιδρύματα,

- 78,5% για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας.

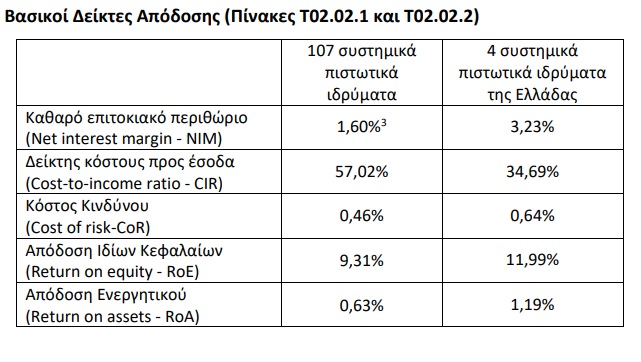

Οπως προκύπτει από τον παρακάτω πίνακα, οι τράπεζες έχουν διπλάσιο καθαρό επιτοκιακό περιθώριο (3,23% έναντι 1,6%) αλλά υψηλότερο cost of risk (0,64% έναντι 0,46%). Υπερτερούν παράλληλα σε απόδοση ιδίων κεφαλαίων και απόδοση ενεργητικού.

Συνολικά 78, μεταξύ των οποίων και τα 4 ελληνικά, από τα 107 συστημικά πιστωτικά ιδρύματα είχαν, την 31/12/2023, δείκτη CET1 μεταξύ 10% και 20%. Τα υπόλοιπα 29 συστημικά πιστωτικά ιδρύματα είχαν δείκτη CET1 υψηλότερο του 20%.

Για τα 107 συστημικά πιστωτικά ιδρύματα:

- Παρατηρείται αύξηση του ποσοστού των μη εξυπηρετούμενων δανείων στο σύνολο του δανειακού τους χαρτοφυλακίου (μη λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (2,27%).

- Παρατηρείται αύξηση του ποσοστού των μη εξυπηρετούμενων δανείων στο σύνολο του δανειακού τους χαρτοφυλακίου (λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (1,84%).

Για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας:

- Παρατηρείται μείωση 33% του ποσοστού των μη εξυπηρετούμενων δανείων επί του συνολικού δανειακού τους χαρτοφυλακίου (μη λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (6,02%).

- Παρατηρείται μείωση 27% του ποσοστού των μη εξυπηρετούμενων δανείων επί του συνολικού δανειακού τους χαρτοφυλακίου (λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (4,58%).

- Ποσοστό κάλυψης των ελληνικών συστημικών τραπεζών 25% υψηλότερο έναντι του ευρωπαϊκού μέσου όρου.

* Δείτε αναλυτικά στη στήλη Συνοδευτικό Υλικό.

Οι 35 εταιρείες με το καλύτερο εργασιακό περιβάλλον στην Ελλάδα

Οι 35 εταιρείες με το καλύτερο εργασιακό περιβάλλον στην Ελλάδα  Epsilon Net: Η αιφνιδιαστική είσοδος της TeamSystem και τα ερωτήματα

Epsilon Net: Η αιφνιδιαστική είσοδος της TeamSystem και τα ερωτήματα Κανονισμός ΧΑ: Υποβιβάζονται στην ΕΝΑ εισηγμένες με χαμηλό free float

Κανονισμός ΧΑ: Υποβιβάζονται στην ΕΝΑ εισηγμένες με χαμηλό free float Δραματική μείωση αποδοχών για τους νέους συνταξιούχους

Δραματική μείωση αποδοχών για τους νέους συνταξιούχους Ακίνητα: Μισθοί 12 ετών για να αγοραστεί ένα δυάρι στην Αθήνα!

Ακίνητα: Μισθοί 12 ετών για να αγοραστεί ένα δυάρι στην Αθήνα! Αποχωρεί ο συνιδρυτής και επικεφαλής επιστήμονας της OpenAI

Αποχωρεί ο συνιδρυτής και επικεφαλής επιστήμονας της OpenAI Η πρώτη αμερικανική Πολιτεία που αγόρασε Bitcoin

Η πρώτη αμερικανική Πολιτεία που αγόρασε Bitcoin Εντάχθηκαν στον MSCI Small Cap ΔΑΑ και Optima Bank

Εντάχθηκαν στον MSCI Small Cap ΔΑΑ και Optima Bank Ξαφνική αύξηση στις τιμές χονδρικής στο ρεύμα

Ξαφνική αύξηση στις τιμές χονδρικής στο ρεύμα Μάχη για τη ζωή του δίνει ο πρωθυπουργός της Σλοβακίας μετά τη δολοφονική επίθεση

Μάχη για τη ζωή του δίνει ο πρωθυπουργός της Σλοβακίας μετά τη δολοφονική επίθεση