Ως μεγάλη κίνηση χαρακτηρίζεται από την αγορά η απόφαση της κυβέρνησης, του οικονομικού επιτελείου αλλά και του ΟΔΔΗΧ να βγουν στην αγορά ομολόγων με νέα έκδοση 30ετούς ομολόγου.

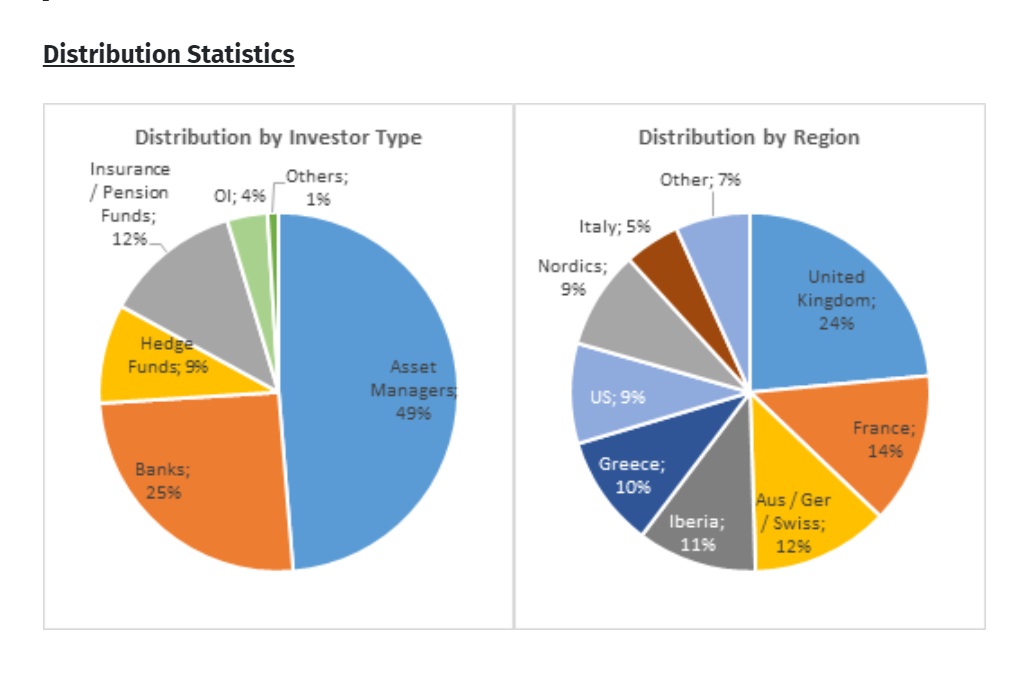

Η διαδικασία ξεκίνησε με την αρχική καθοδήγηση για το επιτόκιο να βρίσκεται στις 175 μονάδες βάσης πάνω από το mid swap, δηλαδή στο 4,25%. Συγκεντρώθηκαν εν τέλει προσφορές άνω των 33 δισ. ενώ η απόδοση μειώθηκε στο 4,15% (165 μονάδες βάσης πάνω από τα mid swap).

Χατζηδάκης για 30ετές ομόλογο: Ακόμη μια ψήφος εμπιστοσύνης

Ο Υπουργός Εθνικής Οικονομίας και Οικονομικών, Κωστής Χατζηδάκης, έκανε την ακόλουθη δήλωση:

«Η έκδοση ομολόγου 30ετούς διάρκειας, στην οποία προχώρησε σήμερα ο ΟΔΔΗΧ, αποτελεί σημαντική επιτυχία για τη χώρα και μια ακόμα ψήφο εμπιστοσύνης των επενδυτών στις προοπτικές της ελληνικής οικονομίας.

Σε περίοδο διεθνούς γεωπολιτικής αβεβαιότητας η ελληνική έκδοση υπερκαλύφθηκε κατά 11 φορές, καθώς οι προσφορές των επενδυτών ξεπέρασαν τα 33 δισ. ευρώ, ενώ το επιτόκιο διαμορφώθηκε σε επίπεδο που πιστοποιεί την επενδυτική βαθμίδα και συγκρίνεται ευθέως με τα αντίστοιχα επιτόκια άλλων χωρών της Ευρωζώνης.

Η σημερινή επιτυχία αντανακλά, μεταξύ άλλων, τις θετικές εκτιμήσεις των διεθνών οίκων αξιολόγησης, οι οποίες με τη σειρά τους εδράζονται στη σοβαρή δημοσιονομική πολιτική, που εφαρμόζει και θα συνεχίσει να εφαρμόζει με συνέπεια η ελληνική κυβέρνηση».

Η πρόωρη αποπληρωμή

Η αναδιάρθρωση του ελληνικού χρέους συνεχίζεται απρόσκοπτα με την απόφαση της πρόωρης αποπληρωμής από την Ελλάδα φέτος έως και 5 δισεκατομμυρίων ευρώ από το πρόγραμμα διάσωσης της χώρας (Greek Loan Facility - GLFs) νωρίτερα από το χρονοδιάγραμμα. Η κίνηση θα οδηγήσει σε όφελος έως και 40 εκατ. ευρώ σε ό,τι αφορά τους τόκους.

Με τη νέα κίνηση επιχειρήθηκε να αξιοποιηθεί η σταθερότητα των τιμών που επικρατεί στις αγορές προ των ευρωεκλογών και είναι η μεγαλύτερη έκδοση σε όρους διάρκειας από την ανάκτηση της επενδυτικής βαθμίδας.

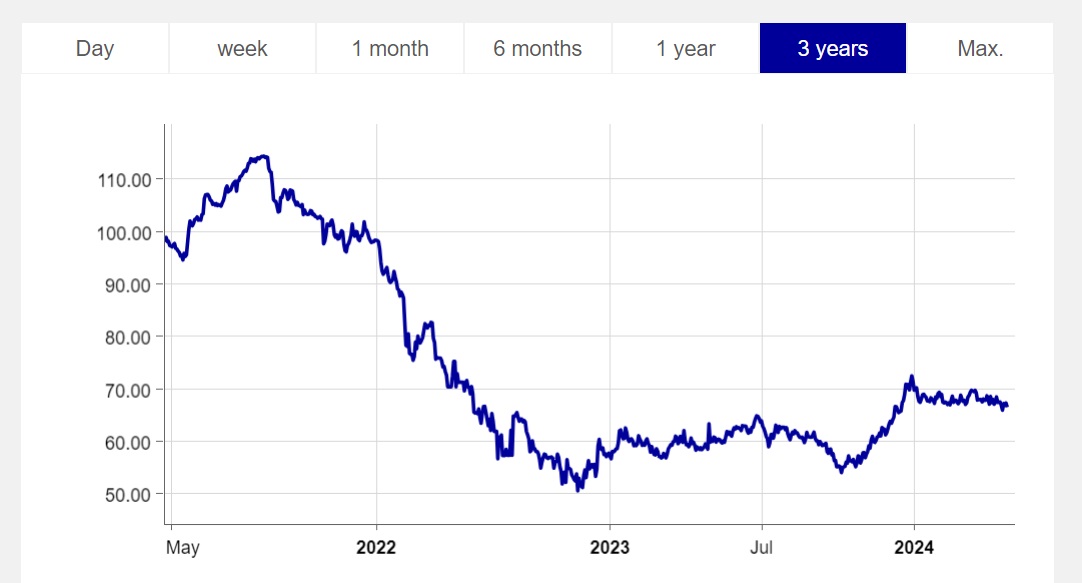

Το τρέχον 30ετές ομόλογο που υπάρχει στην αγορά είναι λήξεως στις 24 Ιανουαρίου του 2052 και η τρέχουσα απόδοσή του είναι 3,9%, με το κουπόνι του στο 1,875%. Η αρχική έκδοση ήταν 24/3/2021 και το Ελληνικό Δημόσιο είχε αντλήσει 2,5 δισ. ευρώ από τα 25,8 δισ. ευρώ που ήταν το συνολικό ύψος των προσφορών. Στη συνέχεια, στις 8/9/2021, υπήρξε επανέκδοση για 1 δισ. ευρώ, με συνολικές προσφορές στα 9,6 δισ. ευρώ.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς