Η τιτλοποίηση επιχειρηματικών δανείων από την Εθνική που εξασφαλίζει ρευστότητα ύψους 300 εκατ. ευρώ για την τράπεζα είναι credit positive, υπογραμμίζει ο οίκος αξιολόγησης Moody's.

Οπως αναφέρει, η συμφωνία θα οδηγήσει σε μείωση του κόστους χρηματοδότησης για την Εθνική και παρέχει μια εναλλακτική πηγή χρηματοδότησης που θα βοηθήσει την τράπεζα να μειώσει την εξάρτησή της από τον μηχανισμό έκτακτης ρευστότητας (ELA) της Τράπεζας της Ελλάδος.

Ο οίκος υπογραμμίζει ότι η τιτλοποίηση είναι η πρώτη στην Ελλάδα από το 2007, δεδομένου ότι οι διεθνείς επενδυτές ήταν διστακτικοί να επενδύσουν στη χώρα τα τελευταία χρόνια λόγω της επιδείνωσης των οικονομικών συνθηκών.

Η τιτλοποίηση των δανείων είναι ένα σημάδι αυξημένης εμπιστοσύνης τόσο προς την Εθνική όσο και προς τις ελληνικές επενδύσεις, ανοίγοντας το δρόμο για αντίστοιχες συναλλαγές με ευρωπαϊκούς θεσμούς που έχουν αποφασίσει να στηρίξουν τον κλάδο των μικρομεσαίων επιχειρήσεων στην Ελλάδα. Ωστόσο, δεδομένων των μεγάλων προκλήσεων που συνεχίζει να αντιμετωπίζει η ελληνική αγορά, η συμμετοχή ιδιωτών επενδυτών σε τέτοια deals αναμένεται μικρή έως ότου υπάρξει συνεχιζόμενη βελτίωση της κατάστασης στην ελληνική οικονομία.

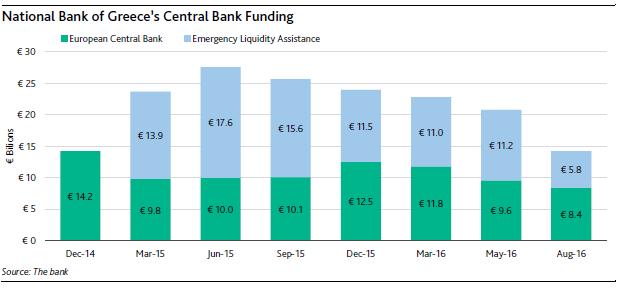

Η συναλλαγή θα επιτρέψει στην Εθνική να περιορίσει εν μέρει την εξάρτησή της από τον «ακριβό» ELA, που αντιστοιχεί στα 5,8 δισ. ευρώ, έχοντας υποχωρήσει από τα 17,6 δισ. τον Ιούνιο του 2015.

Η Εθνική έχει καταφέρει να μειώσει το δανεισμό από ELA κατά περισσότερο από 5 δισ. από το Μάρτιο του 2016, κυρίως λόγω των εσόδων ύψους 3,5 δισ. ευρώ από την πώληση της Finansbank και την αύξηση των διατραπεζικών repos τους τελευταίους μήνες. Επιπλέον, ανακοίνωσε στα τέλη Ιουλίου ότι είναι έτοιμη να αποπληρώσει πλήρως τα ομόλογα με κρατική εγγύηση. Ως εκ τούτου, στην παρούσα φάση έχει το καλύτερο προφίλ ρίσκου χρηματοδότησης μεταξύ των ανταγωνιστών της με αντίστοιχη αξιολόγηση, αν και δεν είναι αρκετά ισχυρό ώστε να προκαλέσει πιστοληπτική αναβάθμιση.

Η περαιτέρω μείωση του ακριβού ELA μέσω της τιτλοποίησης και πιθανόν μέσω νέων καταθέσεων θα μειώσει το κόστος χρηματοδότησης της τράπεζας, στηρίζοντας τα καθαρά επιτοκιακά περιθώρια, που διαμορφωνόταν στις 280 μονάδες βάσης το Μάρτιο. Αυτό θα βοηθήσει την τράπεζα να επιστρέψει σε κερδοφορία, βάζοντας τέλος στον κύκλο μείωσης κεφαλαίων στον οποίο βρίσκεται τα τελευταία χρόνια.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς