Χαμηλές είναι οι προσδοκίες της αγοράς για το ποσοστό άσκησης των παραστατικών τίτλων για τις τρεις συστημικές τράπεζες που θα προκύψει κατά τη δεύτερη περίοδο.

Tο warrant της Alpha ανοίγει τη δεύτερη σειρά άσκησης, αφού η 10η Ιουνίου είναι η δεύτερη καταληκτική ημερομηνία άσκησης παραστατικού τίτλου της τράπεζας στο Χ.Α. Ωστόσο, για την Alpha Bank όπως και στην πρώτη άσκηση, στα τέλη Δεκεμβρίου, οι προσδοκίες είναι υψηλότερες από τις άλλες δύο τράπεζες.

Στην πρώτη διαδικασία, τα ασκηθέντα warrants αντιστοιχούσαν σε 213,4 εκατ. μετοχές και 95,8 εκατ. ευρώ, ενώ για τις άλλες δύο τα ποσά ανήλθαν σε 1,1 εκατ. ευρώ για την Εθνική Τράπεζα και σε 4,7 εκατ. ευρώ περίπου για την Πειραιώς.

Συνολικά, όμως, το σημαντικότερο αντικίνητρο για την άσκησή τους θεωρείται η προσδοκία της αγοράς ότι κάποια στιγμή θα υπάρξουν αλλαγές στα warrants των τραπεζών. Παρότι δεν είναι γνωστό ούτε το πώς, αλλά ούτε και το πότε, μπορεί να γίνουν δημόσιες προτάσεις που ενδέχεται να υποβάλει το ΤΧΣ για να αποκτήσει τα warrants, σχετικές προτάσεις έχουν ήδη υποβληθεί από τις ξένες επενδυτικές προς το Ταμείο.

Η εκτίμηση της αγοράς ωστόσο είναι ότι μέχρι το τέλος του έτους, οπότε και αναμένεται να ξεκαθαρίσει η εικόνα με τα πανευρωπαϊκά stress tests των τραπεζών, δεν προβλέπονται ουσιαστικές αλλαγές, ειδικά με την τρέχουσα πολιτική εικόνα.

Ταυτόχρονα, με τις συνθήκες να μην έχουν αλλάξει αισθητά από την πρώτη άσκηση και τη συντριπτική πλειονότητα των emerging funds να μην μπορεί βάσει καταστατικού και κανονισμών να τοποθετεί σε παράγωγα μέσα μόχλευσης όπως τα warrants, η άσκηση φαίνεται ότι θα διαμορφωθεί τελικά σε χαμηλά ποσοστά.

Οι επιλογές

Στην περίπτωση της Alpha Bank, οι επιλογές των κατόχων των warrants, βάσει των εκτιμήσεων που διαμορφώνουν για την πορεία των τιμών σε warrants και μετοχές, είναι οι ακόλουθες:

1) Να ασκήσουν μέρος ή το σύνολο των warrants που έχουν στην κατοχή τους για να αποκτήσουν μετοχές, εφόσον εκτιμούν ότι η τιμή στην οποία αποκτούν τις μετοχές είναι συμφέρουσα σε σχέση με το πώς θα κινηθεί ο τίτλος το επόμενο χρονικό διάστημα.

2) Να κρατήσουν τα warrants και να διενεργήσουν την άσκηση σε μία από τις επόμενες ημερομηνίες, αν εκτιμούν ότι η τιμή της μετοχής θα συνεχίσει να κινείται ανοδικά σε σχέση με την προκαθορισμένη τιμή άσκησης στο μέλλον ή γιατί εκτιμούν ότι οι αλλαγές που φημολογούνται θα είναι προς όφελός τους.

3) Να πωλήσουν τα warrants, εφόσον εκτιμούν ότι ο υποκείμενος τίτλος θα κινηθεί πτωτικά σε σχέση με την τιμή άσκησης το επόμενο χρονικό διάστημα και κατά συνέπεια δεν επιθυμούν να έχουν έκθεση σε αυτόν.

Σημαντικό ρόλο στην άσκηση των warrants, όχι μόνο της Alpha Bank, έχουν τα ειδικά χαρακτηριστικά των τίτλων, όπως οι πολλαπλασιαστές των warrants, ο αριθμός δηλαδή των μετοχών που αντιστοιχούν στην άσκηση του κάθε warrant αλλά και οι ημερομηνίες πίστωσης των νέων τίτλων.

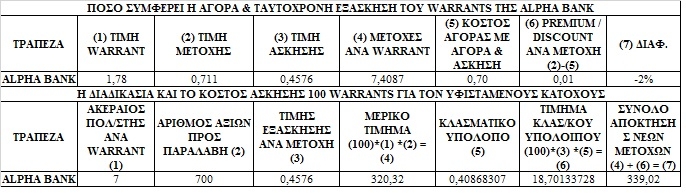

Ο πολλαπλασιαστής για την Αlpha Bank είναι 7,40868307. Στην περίπτωση της Alpha Bank, η 10η/6/2014 είναι τελική ημερομηνία για κάποιον που επιθυμεί να ασκήσει τα warrant του, ενώ ημερομηνία πίστωσης των νέων τίτλων που θα προκύψουν θα είναι η 13η/6/2014. Για τα κλασματικά δικαιώματα που θα υπάρξουν, η ημερομηνία διακανονισμού και πίστωσης των τίτλων είναι η 16η/6/2014.

Με την τιμή δεύτερης άσκησης για την Αlpha Bank στο 0,4576 ευρώ, ο κάτοχος που θα ασκήσει 100 warrants θα λάβει 700 μετοχές με κόστος 100 x 7 x 0,4576 ευρώ = 320,32 ευρώ. Θα πρέπει ωστόσο να καταβάλει και το τίμημα για το κλασματικό υπόλοιπο: 100 x 0,40868307 x 0,4576 = 18,70 ευρώ.

Συνεπώς όσοι έλαβαν τα warrants ως bonus από την πρώτη αύξηση μετοχικού κεφαλαίου της Alpha έχουν συμφέρον να τα ασκήσουν. Επίσης, όσοι έχουν αγοράσει τα warrants σε τιμές χαμηλότερα του 1,65 ευρώ επίσης έχουν κίνητρο να ασκήσουν τα warrants τους, εφόσον η τιμή της τράπεζας διατηρείται πάνω από 0,70 ευρώ.

Αναφορικά με το arbitrage που μπορεί να υπάρχει στην αγορά, κάθε κάτοχος warrant έχει συμφέρον να ασκήσει το δικαίωμά του αν η τιμή της μετοχής στο ταμπλό του είναι ανώτερη από την τιμή άσκησης του warrant, λαμβάνοντας υπόψη και τα έξοδα των συναλλαγών. Βάσει της χθεσινής τιμής κλεισίματος στον υποκείμενο τίτλο στο 0,711 ευρώ και στο 1,78 ευρώ στο warrant της τράπεζας, μάλλον είναι αδιάφορος ανάμεσα στην άσκηση ή μη του δικαιώματος, αφού η απόκτηση των μετοχών της Alpha Bank μέσω του warrant τελικά είναι 0,698 ευρώ, (1,78 ευρώ warrant + [7,40868307 x 0,4576 ευρώ]/7,40868307 = 0,698 ευρώ) έναντι 0,711 ευρώ στο ταμπλό του Χ.Α.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς