Η επιστροφή στις 1.030 μονάδες, το πρώτο κρίσιμο τεχνικό όριο, αρχίζει να εδραιώνει το θετικό κλίμα στην αγορά, ενώ την ίδια στιγμή, οι αποδόσεις των ελληνικών ομολόγων κινούνται πτωτικά κατά 100 μονάδες βάσεις από το 8,4% στις 27/11.

Οι δύο βασικοί δείκτες του ελληνικού χρηματιστηρίου έγραψαν νέα υψηλά σε σχέση με το πρώτο δεκαήμερο του Οκτωβρίου, αντλώντας δυναμική τόσο από τις θετικές ειδήσεις στο μέτωπο των μακροοικονομικών στοιχείων (ΑΕΠ και έλλειμμα), όσο και από την πιθανότητα επιστροφής της τρόικας.

Αυτό όμως που αποτελεί τον κινητήριο μοχλό τις τελευταίες δύο εβδομάδες δεν είναι άλλο από την προσδοκία ότι η εκλογή του Προέδρου της Δημοκρατίας είναι πλέον πιο πιθανή, μειώνοντας το πολιτικό ρίσκο βραχυπρόθεσμα. Σε αυτό συμβάλλει και η χρονική παράταση στο τρέχον πρόγραμμα επιτήρησης.

Για την άνοδο στις τιμές των ομολόγων, ο καταλύτης φαίνεται να είναι μάλλον και εξωγενής και κατά πάσα πιθανότητα αντανακλά περισσότερο τις αυξημένες προσδοκίες για την ποσοτική χαλάρωση από την ΕΚΤ, κρίνοντας από την πτώση στις αποδόσεις των δεκαετών ομολόγων και στις άλλες χώρες της ευρωπαϊκής περιφέρειας.

Την ίδια στιγμή, οι τεχνικοί παρατηρητές δεν φαίνεται να περιμένουν ακόμα κάποιου είδους διόρθωση, αφού το ράλι δεν έχει οδηγήσει τις μετοχές-σηματωρούς σε υπεραγορασμένες περιοχές, ενώ στη χθεσινή συνεδρίαση ο βασικός δείκτης ξεπέρασε και το ενδοσυνεδριακό υψηλό των 1.024 μονάδων (27/10).

Μέρος της αγοράς μάλιστα εκτιμά ότι το Χ.Α. διαθέτει τις απαραίτητες συνθήκες για να συνεχίσει το ανοδικό κύμα, με στόχο την πρώτη ισχυρή αντίσταση κοντά στις 1.150 - 1.165 μονάδες, αν μπορέσει να ξεπεράσει τη ζώνη των 1.050 - 1.070 μονάδων που θεωρείται ιδιαίτερα δύσκολη. Για το δείκτη της υψηλής κεφαλαιοποίησης, οι 350 μονάδες που συμπίπτουν με εκθετικό κινητό μέσο των 200 ημερών μπορεί να είναι το κλειδί για τη συνέχεια.

Σε πολλές από τις «κρίσιμες» μετοχές, τα θεμελιώδη μεγέθη φαίνεται επίσης να δίνουν ακόμα χώρο για να κινηθούν ψηλότερα αν δεν αλλάξει κάτι στο πολιτικό σκηνικό τοπίο ή επανέλθουν καταλύτες που για την ώρα η αγορά αγνοεί ή έχει υποτιμήσει.

Στον αντίποδα, ωστόσο, η άνοδος από τις 870 μονάδες μπορεί να εμπεριέχει πολύ μεγάλο ρίσκο για τους αγοραστές αν αποδειχθεί λανθασμένη η εκτίμηση της αγοράς όσον αφορά το ξεκαθάρισμα του πολιτικού σκηνικού.

Από την πλευρά των απαισιόδοξων επισημαίνεται ότι ακόμη και αν η παρούσα Βουλή μπορέσει τελικά να εκλέξει Πρόεδρο της Δημοκρατίας και αποφευχθούν άμεσα πρόωρες εκλογές, θα συνεχίσουν να υφίστανται πολύ σοβαρά εμπόδια στις πολιτικές αποφάσεις της κυβέρνησης ειδικά στα θέματα ιδιωτικοποιήσεων και μεταρρυθμίσεων.

Οι μετοχές της υψηλής κεφαλαιοποίησης που προεξοφλούν την επιστροφή σε ομαλότερη πολιτική κατάσταση είναι:

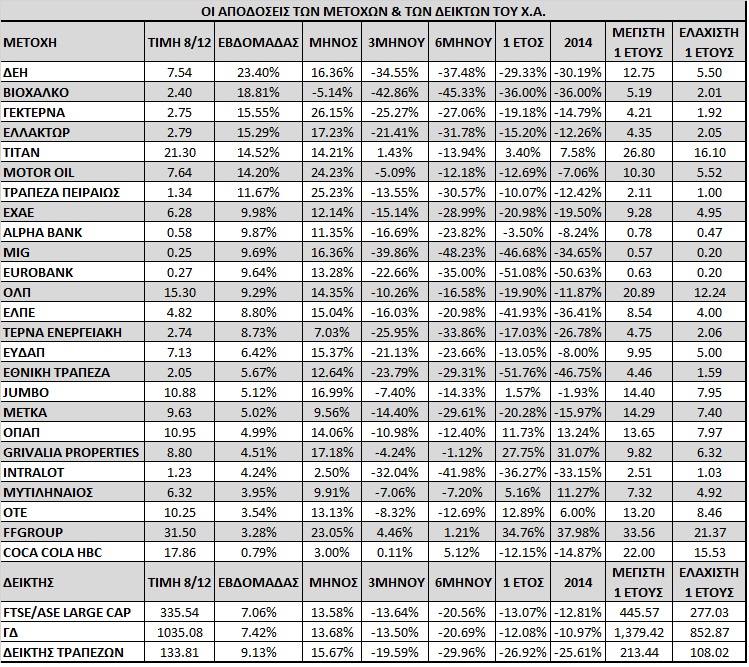

• ΔΕΗ: Το πιο δυνατό «χαρτί» για το πολιτικό στοίχημα στην αγορά εδώ και καιρό είναι η μετοχή της ΔΕΗ. Είναι η μετοχή με τις υψηλότερες μεταβολές τόσο στο αρνητικό όσο και στο θετικό σενάριο. Στη θετική προεξόφληση, η απόδοσή της είναι +23,4% την τελευταία εβδομάδα και +16,4% στο διάστημα μηνός από τα 6,10 ευρώ την 1η Δεκεμβρίου, ενώ χθες η μετοχή πραγματοποίησε συναλλαγές και στα 8 ευρώ.

• ΓΕΚ Τέρνα – Ελλάκτωρ: Οι δύο κατασκευαστικοί όμιλοι αποτελούν επίσης δύο από τις πλέον ευμετάβλητες επιλογές του τελευταίου διμήνου. Η υπερπώληση του προηγούμενου χρονικού διαστήματος έχει δώσει τη θέση της σε αγορές, με τις αποδόσεις των δύο μετοχών να διαμορφώνονται σε 16% και 15% το Δεκέμβριο αλλά και σε 26,2% και 17,2% στο διάστημα μηνός.

• Motor Oil: Στο +14,2% από τις αρχές του μήνα και στο +24,3% στο διάστημα μηνός, αν και στην περίπτωσή της μεγάλο ρόλο έχουν παίξει και τα αποτελέσματα του τρίτου τριμήνου. Από το χαμηλό έτους στις 12/11, η μετοχή κερδίζει περίπου 40%.

• ΕΛ.ΠΕ.: Με +15% διαμορφώνεται η μετοχή της εταιρείας στο διάστημα μηνός, ενώ από το χαμηλό των 4 ευρώ στα μέσα Νοεμβρίου, διαμορφώνεται 21% υψηλότερα.

• Τράπεζα Πειραιώς: Με +12% και 25,2% στο διάστημα εβδομάδας και μήνα αντίστοιχα, η μετοχή της τράπεζας ξεπερνάει σε επιδόσεις την αγορά αλλά και άλλες τραπεζικές αξίες. Ωστόσο, για την Πειραιώς, η τιμή-στόχος το τελευταίο τρίμηνο έχει μειωθεί 23%, από τα 1,88 ευρώ στα 1,45 ευρώ, με το περιθώριο να περιορίζεται στο 17%.

• FOLLI FOLLIE GROUP: Με +23% διαμορφώνεται η μετοχή της εταιρείας στο διάστημα μηνός, ενώ από το χαμηλό των 23,9 ευρώ στα μέσα Νοεμβρίου, διαμορφώνεται σχεδόν 35% υψηλότερα.

• Βιοχάλκο: Με +19% από το χαμηλό της στα 2,01 ευρώ διαμορφώνεται η μετοχή του ομίλου, ενώ η κεφαλαιοποίηση έχει υποχωρήσει κάτω από τα 480 εκατ. ευρώ.

• Τιτάν: Από το χαμηλό στις 16/10 στα 16,1 ευρώ ο κοινός τίτλος του Τιτάνα σημειώνει άνοδο 33% ενώ από την 1η/12 τα κέρδη προσεγγίζουν το 15%.

• ΕΧΑΕ: Για τη μετοχή της ΕΧΑΕ, αν και εξακολουθεί να σημειώνεται σημαντική πτώση από τις αρχές του έτους της τάξεως του 20%, η απόδοση το Δεκέμβριο ανέρχεται στο 10%.

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως