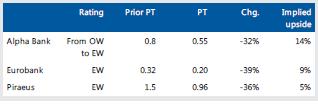

Σε μείωση των τιμών-στόχων για τις ελληνικές τράπεζες κατά 32% - 39% προχωρά η Morgan Stanley σε έκθεσή της στην οποία υποβαθμίζει και την Alpha Bank, την κορυφαία της επιλογή από τον κλάδο, σε equalweight, σε ευθυγράμμιση με Eurobank και Πειραιώς.

Όπως αναφέρει ο οίκος, το βασικό του σενάριο υποθέτει ένα σχετικά ήπιο πολιτικό περιβάλλον. Σημειώνει πως εάν αποτύχουν οι διαπραγματεύσεις με την τρόικα και καταστεί πραγματικό το ρίσκο αποκοπής των τραπεζών από τη χρηματοδότηση της ΕΚΤ, οι τραπεζικές μετοχές ενδέχεται να αποδειχθούν υπερτιμημένες στα τρέχοντα επίπεδα.

Ωστόσο, η M.S. βλέπει περιθώριο συμβιβασμού και αντικίνητρα για ενδεχόμενο Grexit από όλες τις πλευρές. Ως εκ τούτου, υιοθετεί πιο ουδέτερη στάση απέναντι στον κλάδο εν όψει της αβεβαιότητας, και σημειώνει ότι συνεχίζει να βλέπει μακροπρόθεσμη αξία στις ελληνικές τράπεζες, διατηρώντας την προτίμησή της στην Alpha.

Σημειώνεται ότι ο οίκος μειώνει το στόχο για την Alpha Bank στο 0,55 ευρώ από 0,8 ευρώ, για τη Eurobank στο 0,2 ευρώ από 0,32 ευρώ και για την Τράπεζα Πειραιώς στο 0,96 ευρώ από 1,5 ευρώ.

Σημειώνεται ότι ο οίκος μειώνει το στόχο για την Alpha Bank στο 0,55 ευρώ από 0,8 ευρώ, για τη Eurobank στο 0,2 ευρώ από 0,32 ευρώ και για την Τράπεζα Πειραιώς στο 0,96 ευρώ από 1,5 ευρώ.

Οι εκλογές βασικός άξονας της αβεβαιότητας

Οι ανησυχίες των αγορών αφορούν ενδεχόμενη επικράτηση του ΣΥΡΙΖΑ και το σενάριο κυβέρνησης υπό τον Αλέξη Τσίπρα που δεν θα ευθυγραμμιστεί με τις απαιτήσεις της Ε.Ε. και του ΔΝΤ.

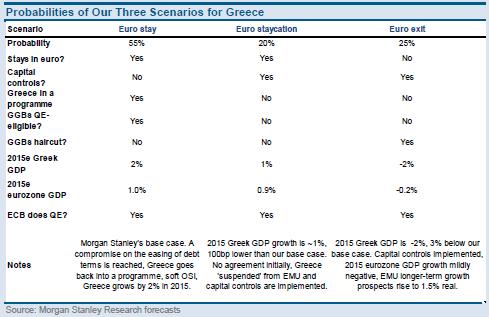

Οι οικονομολόγοι του οίκου τονίζουν ότι δύο είναι τα κυρίαρχα σενάρια με μοιρασμένες πιθανότητες να επιβεβαιωθούν:

-Ένας πολιτικός συμβιβασμός με τους πιστωτές που θα οδηγήσει σε θετική ολοκλήρωση των διαπραγματεύσεων

-Έλλειψη συμβιβασμού μεταξύ Αθήνας και τρόικας, που θα οδηγήσει σε σκληρές διαπραγματεύσεις, με το κλίμα στην αγορά να επιδεινώνεται, να μην κλείνει η αξιολόγηση και με τις ελληνικές τράπεζες να αποκόβονται από τη χρηματοδότηση της ΕΚΤ.

Το βασικό μας σενάριο είναι η επίλυση της κρίσης και η διατήρηση της Ελλάδας στο ευρώ, αλλά το ρίσκο πολιτικών σφαλμάτων είναι υψηλό, τονίζει.

Φόβοι για καταθέσεις και κόστος χρηματοδότησης

Το πιο έντονο ρίσκο στο αρνητικό σενάριο είναι η προοπτική σημαντικών εκροών καταθέσεων (δεδομένου και του προηγούμενου του 2009-12, όταν απομακρύνθηκε το 1/3 των καταθέσεων) καθώς και μιας σημαντικής αύξησης του κόστους καταθέσεων λόγω της μεταβλητότητας και της αβεβαιότητας. Ο οίκος εκτιμά ότι μια μείωση των καταθέσεων κατά 17% -τα υψηλότερα επίπεδα που σημειώθηκαν σε ένα έτος στη χώρα (2012) - θα οδηγήσει σε κενό χρηματοδότησης ύψους 75 δισ. ευρώ ή 45% του ΑΕΠ περίπου.

Παράλληλα, η ενδεχόμενη επίπτωση του υψηλότερου κόστους καταθέσεων θα είναι ισχυρή. Μια πιθανή αύξηση του κόστους κατά 100 μονάδες βάσης σε σχέση με το βασικό σενάριο της M.S. θα είχε σημαντικές επιπτώσεις στα κεφάλαια του 2015 και θα μείωνε την απόδοση ιδίων κεφαλαίων κατά 2,2-3,3% το 2016.

Ο ΣΥΡΙΖΑ δεν μπορεί να τα έχει όλα

Η άνοδος στην εξουσία, η παραμονή στο ευρώ και το «σκίσιμο των μνημονίων» είναι μια "αδύνατη τριάδα" στόχων για τον ΣΥΡΙΖΑ και ένα από τα τρία θα πρέπει να εκλείπει, τονίζει η Morgan Stanley σε ξεχωριστή έκθεσή της λίγο πριν τις εκλογές.

Ο οίκος σημειώνει ότι καθώς η Αθήνα χρειάζεται μια προληπτική πιστωτική γραμμή για να βοηθήσει την πρόσβασή της στις αγορές, δεδομένου του κενού χρηματοδότησης και ως εκ τούτου, ένας συμβιβασμός μεταξύ της τρόικας και της επόμενης ελληνικής κυβέρνησης είναι πιθανός - ιδίως εάν συνοδευτεί από ένα "ήπιο" κούρεμα του επίσημου τομέα. Ωστόσο, σε ορίζοντα 3-6 μηνών, οι προοπτικές δεν φαντάζουν ευοίωνες.

Η Ελλάδα περιπλέκει επίσης και το πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤΡ αλλά δεν το αποκλείει. Καθώς τα ελληνικά ομόλογα δεν υπάγονται σε επενδυτική βαθμίδα, η χώρα πρέπει να είναι σε πρόγραμμα και να ευθυγραμμιστεί με τις συστάσεις της τρόικας. Οπότε, εάν δεν υπάρξει μια ακόμη παράταση μετά τις εκλογές (κάτι που αποτελεί και το βασικό σενάριο του οίκου), η ΕΚΤ δεν θα μπορεί να αγοράζει ελληνικά ομόλογα όταν ξεκινήσει το πρόγραμμα QE.

Με την πιθανότητα αυξανόμενης βραχυπρόθεσμης μεταβλητότητας, ο οίκος συνιστά προσοχή στα ελληνικά ομόλογα, δεδομένης και της υπεραπόδοσής τους την προηγούμενη εβδομάδα. Ωστόσο, σε μακροπροθεσμη βάση παραμένει «εποικοδομητική» και παρατηρεί ότι η αγορά ενδεχομένως να μην δίνει την πρέπουσα βάση στο σενάριο με βάση το οποίο παρατείνεται εκ νέου το ελληνικό πρόγραμμα και ως εκ τούτου, τα ελληνικά ομόλογα μπορούν να αγοραστούν από την ΕΚΤ στο πλαίσιο του προγράμματος ποσοτικής χαλάρωσης.

Τα σενάρια

Τα σενάρια

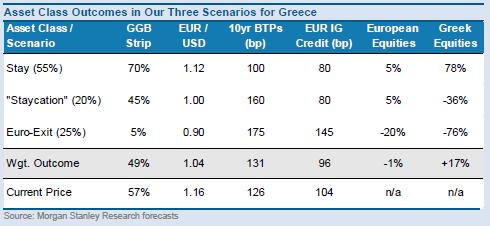

Το βασικό σενάριο του οίκου, για παραμονή στο ευρώ συγκεντρώνει πιθανότητες 55% ενώ σε μια τέτοια εξέλιξη αναμένεται ανάπτυξη 2% για την Αθήνα το 2015 και ράλι σε μετοχές και ομόλογα.

Ο οίκος βλέπει τις πιθανότητες υλοποίησης του σεναρίου εξόδου από το ευρώ στο 25%, με πτώση του ελληνικού ΑΕΠ φέτος, και ισχυρό πτωτικό περιθώριο έως 76% στις ελληνικές μετοχές.

Το σενάριο "euro staycation", με πιθανότητες 20% αφορά το ενδεχόμενο να μην υπάρξει συμφωνία αρχικά, με την συμμετοχή της Ελλάδας στην ευρωζώνη να "ακυρώνεται" επί της ουσίας. Σε ένα τέτοιο ενδεχόμενο αναμένεται επιβολή κεφαλαιακών ελέγχων και οι ελληνικές μετοχές έχουν περιθώριο πτώσης έως 36%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς