Γνωστές εταιρείες με μεγάλα μερίδια αγοράς, με υψηλά κέρδη, με έντονα διεθνοποιημένη δραστηριότητα και με ισχυρότατη ρευστότητα διαπραγματεύονται στο Χρηματιστήριο της Αθήνας κάτω, ή και πολύ κάτω από τη λογιστική τους αξία.

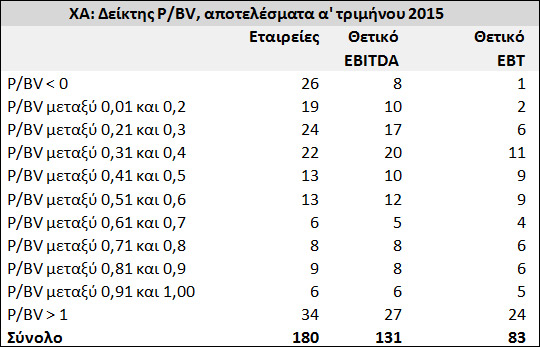

Η έντονη αβεβαιότητα που χαρακτηρίζει την ελληνική οικονομία έχει μειώσει τόσο πολύ τις αποτιμήσεις των εισηγμένων εταιρειών, έτσι ώστε από τις 180 εταιρείες του παρατιθέμενου πίνακα, να διαπραγματεύονται (με βάση τις λογιστικές αξίες της 31ης Μαρτίου του 2015 και τις αποτιμήσεις της 2ας Ιουνίου 2015):

• Οι 26 με αρνητικό δείκτη P/BV λόγω της αρνητικής καθαρής τους θέσης.

• Οι 34 με δείκτη P/BV μεγαλύτερο της μονάδας.

• Και οι υπόλοιπες 120 (δηλαδή οι δύο στις τρεις) κάτω από τη λογιστική τους αξία.

Σε θεωρητική βάση, το τίμημα που καταβάλει κάποιος για να αγοράσει μια εταιρεία αφορά τόσο την απόκτηση των περιουσιακών στοιχείων της επιχείρησης που είναι λογιστικά καταγεγραμμένα (πχ κτίρια, απαιτήσεις, διαθέσιμα, αποθέματα) όσο και των περιουσιακών στοιχείων που δεν είναι λογιστικά αποτιμημένα (πχ πελατολόγιο, φήμη και πελατεία, τεχνογνωσία, ανεκτέλεστο υπόλοιπο έργων).

Άρα, όταν μια μετοχή διαπραγματεύεται με δείκτη P/BV μικρότερο της μονάδας (πχ 0,60) σημαίνει πως ο αγοραστής αποκτά δωρεάν τα περιουσιακά στοιχεία που δεν είναι λογιστικά καταγεγραμμένα και με έκπτωση (πχ 40%) τα λογιστικά καταγεγραμμένα περιουσιακά στοιχεία της εταιρείας.

Άρα, όσο χαμηλότερη είναι η τιμή του δείκτη P/BV τόσο ελκυστικότερη θεωρείται η αγορά μιας μετοχής, όταν φυσικά όλοι οι άλλοι παράγοντες είναι σταθεροί.

Το κύριο μειονέκτημα του δείκτη είναι πως δεν συνεκτιμά σημαντικούς παράγοντες για μια εταιρεία όπως η κερδοφορία της, η ρευστότητά της και οι προοπτικές της.

Επανερχόμενοι τώρα στο ταμπλό του ΧΑ, διαπιστώνουμε πως από τις 120 εταιρείες που αποτιμώνται κάτω από τη λογιστική τους αξία, οι 85 σημείωσαν στο πρώτο φετινό τρίμηνο θετική λειτουργική κερδοφορία (EBITDA) και οι 58 θετικό αποτέλεσμα προ φόρων (EBT).

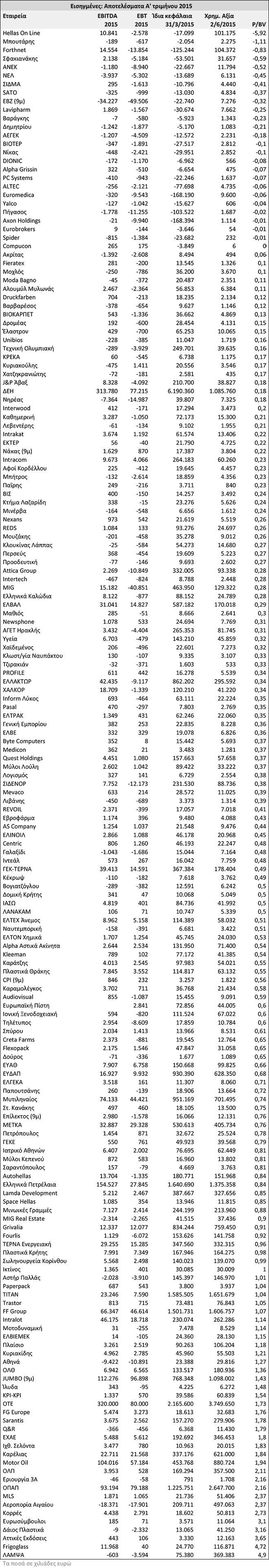

Ενδεικτικά και μόνο αναφέρεται πως μεταξύ των κερδοφόρων εταιρειών που διαπραγματεύονται κάτω από τη λογιστική τους αξία, συγκαταλέγονται Όμιλοι με:

• Έντονα διεθνοποιημένη παρουσία όπως πχ ο Μυτιληναίος, η ΕΛΒΑΛ, η Kleeman, o Καράτζης, τα Πλαστικά Θράκης, τα Πλαστικά Κρήτης, τα Σωληνουργεία Κορίνθου.

• Με ισχυρότατη ρευστότητα και πολλές φορές μάλιστα με θετικό καθαρό ταμείο, όπως πχ ΜΕΤΚΑ, Profile,Alpha Αστικά Ακίνητα, AS Company, Centric, Βογιατζόγλου, Ευρωπαϊκή Πίστη, Flexopack, ΕΥΔΑΠ, ΕΥΑΘ, Κανάκης και ΓΕΚΕ.

• Με μεγάλα μερίδια αγοράς και ισχυρό στίγμα στην αγορά, όπως για παράδειγμα ΔΕΗ, Quest Holdings, Ελληνικά Πετρέλαια, Lamda Development, Grivalia και ΤΕΡΝΑ Ενεργειακή.

Επίσης, κάτω από τη λογιστική τους αξία διαπραγματεύονται -μεταξύ άλλων- οι τρεις μεγάλοι κατασκευαστικοί Όμιλοι (ΕΛΛΑΚΤΩΡ, ΓΕΚ-ΤΕΡΝΑ, J&P Άβαξ), καθώς και οι leaders του κλάδου της ιδιωτικής υγείας (Υγεία, ΙΑΣΩ, Ιατρικό Αθηνών) και της ακτοπλοΐας (Attica Group και Μινωικές Γραμμές).

Βέβαια, όπως κάθε δείκτης, έτσι και ο P/BV δεν αποτελεί πανάκεια και σύμφωνα μάλιστα με παράγοντες της αγοράς «το γεγονός ότι άλλες εταιρείες διαπραγματεύονται πάνω από τη λογιστική τους αξία κάτι σημαίνει και πως πολλές φορές, αυτές οι εταιρείες έχουν τις καλύτερες προοπτικές και αποφέρουν τα μεγάλα κέρδη στους επενδυτές».

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως