Στην τρίτη συνεχόμενη ανακεφαλαιοποίηση, η οποία είναι κρίσιμο να είναι και η τελευταία, το ποσό που πρέπει να καλυφθεί από τους ιδιώτες μετόχους μαζί με τη συνδρομή των προγραμμάτων διαχείρισης στοιχείων παθητικού (Liability Management Exercise - LME) υπολογίζεται σε περίπου 9 δισ. ευρώ. Μαζί με τη συμμετοχή του ΤΧΣ, το συνολικό ποσό της ανακεφαλαιοποίησης θα ανέλθει στα 13,7 δισ. ευρώ, ανεβάζοντας τον συνολικό λογαριασμό στα 50,6 δισ. ευρώ, μέσα σε τρία μόλις χρόνια.

Οι εξελίξεις έχουν δημιουργήσει μια νέα κατάσταση για τον τραπεζικό κλάδο. Η τρέχουσα συμμετοχή του ΤΧΣ διαμορφώνεται, πριν από τις νέες αυξήσεις κεφαλαίου σε 57% στην Εθνική Τράπεζα, σε 66% στην Alpha Bank, σε 67% στην Τράπεζα Πειραιώς και στο 35% περίπου στη Eurobank.

Το στοιχείο που θα πρέπει επίσης να επισημανθεί είναι ότι η χρήση των CoCos από μία ή περισσότερες τράπεζες εγκυμονεί και μελλοντικούς κινδύνους dilution στους υφιστάμενους μετόχους αλλά και σε αυτούς που θα συμμετέχουν στις αυξήσεις, ενώ δεν θα πρέπει να αγνοηθεί το υψηλό κόστος εξυπηρέτησής τους σε ετήσια βάση.

Οι εκτιμήσεις που παρατίθενται στους σχετικούς πίνακες για τα ποσοστά του ΤΧΣ γίνονται υπό την εκτίμηση ότι οι τράπεζες θα καλύψουν το σύνολο των κεφαλαιακών τους αναγκών από ιδιώτες και δεν θα ενεργοποιηθούν οι διατάξεις για το burden sharing. Διαφορετικά, οι προνομιούχες μετοχές θα μετατραπούν σε κοινές, με κάποια έκπτωση επί της ονομαστικής αξίας στην τιμή της αύξησης, οπότε τα ποσοστά του ΤΧΣ θα είναι υψηλότερα.

Να σημειωθεί ότι τα προτεινόμενα reverse split από τις διοικήσεις των τραπεζών για τις τραπεζικές μετοχές είναι: 100 παλαιές μετοχές για μία νέα στη Eurobank και την Τράπεζα Πειραιώς, 50 παλαιές μετοχές για μία νέα για την περίπτωση της Alpha Bank και 15 παλαιές για μία νέα μετοχή στην Εθνική Τράπεζα.

Οι αποτιμήσεις

Παράλληλα, οι πρώτες εκδόσεις φαίνεται ότι διαμορφώθηκαν με σχέση τιμής προς ενσώματη λογιστική αξία (P/TBV) στις 0,4 φορές, αρκετά χαμηλότερα από όσο υπολόγιζε η αγορά πριν από λίγες εβδομάδες.

Αξίζει να επισημανθεί ότι, βάσει της τρέχουσας αποτίμησής του, ο δείκτης Euro Stoxx Banks σε όρους P/TBV είναι στις 0,9 φορές, ενώ για κάποιες περιφερειακές τράπεζες ο δείκτης κινείται χαμηλότερα στις 0,7-0,75 φορές. Οι ελληνικές τράπεζες είναι διαπραγματεύσιμες με δείκτες από 0,03 φορές στην περίπτωση της Πειραιώς έως τις 0,30 φορές για την Εθνική Τράπεζα. Ενδιάμεσα, Alpha Bank και Eurobank, που ήταν θεωρητικά οι «κερδισμένες» του stress test, κυμαίνονται στα επίπεδα των 0,10 φορών.

Στους υπολογισμούς με βάση το κλείσιμο της 18ης Νοεμβρίου και τις ανακοινώσεις:

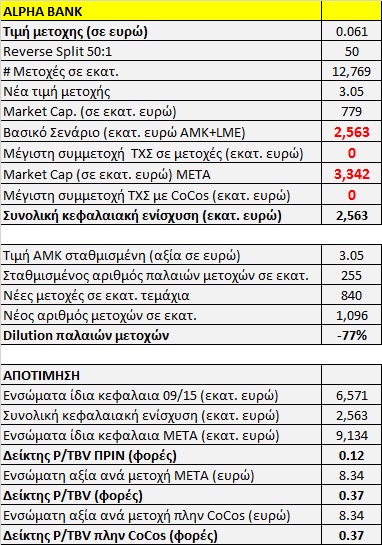

• Για την Alpha Bank, βάσει των τρεχουσών συνθηκών και με τιμή 0,061 ευρώ ανά μετοχή (3,20 ευρώ σταθμισμένη με το reverse split του 50:1), το ΤΧΣ κατέχει το 66% των μετοχών και οι ιδιώτες μέτοχοι το υπόλοιπο. Ο δείκτης τιμής προς ενσώματη λογιστική αξία (P/ΤBV) για την Alpha Bank, εφόσον έχει καλύψει το σύνολο των 2,563 δισ. ευρώ από την ΑΜΚ και το LME, ο δείκτης P/TBV μετά την ανακεφαλαιοποίηση θα βρίσκεται στις 0,37 φορές, με την κεφαλαιοποίησή της στα 3,3 δισ. ευρώ και τα ενσώματα ίδια κεφάλαια στα 9,1 δισ. ευρώ. Το ποσοστό του ΤΧΣ θα μειωθεί στο 15% και το dilution των παλαιών μετόχων θα είναι της τάξεως του 77%. Mε την τιμή της έκδοσης στο 0,04 ευρώ το ΤΧΣ θα κατέχει το 11% των μετοχών.

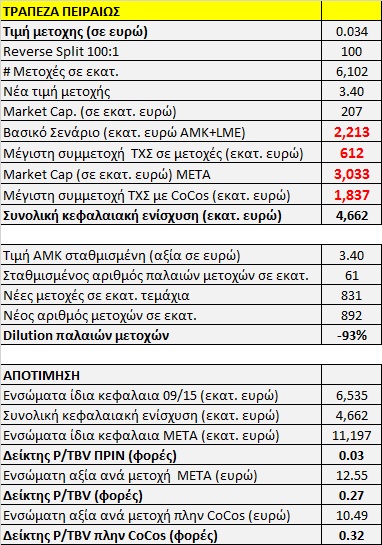

• Για την Τράπεζα Πειραιώς και βάσει της τρέχουσας αποτίμησης με τιμή στο 0,034 ευρώ ανά μετοχή (3,40 ευρώ σταθμισμένη με το reverse split του 100:1), το ΤΧΣ κατέχει το 67%. Ο δείκτης τιμής προς ενσώματη λογιστική αξία (P/ΤBV) για την Τράπεζα Πειραιώς, εφόσον καλύψει το σύνολο των 2,213 δισ. ευρώ από την ΑΜΚ και το LME και 1,837 δισ. ευρώ με CoCos, ο δείκτης P/TBV μετά την ανακεφαλαιοποίηση θα βρίσκεται στις 0,27 φορές με την κεφαλαιοποίησή της στα 3 δισ. ευρώ και τα ενσώματα ίδια κεφάλαια στα 11,2 δισ. ευρώ. Το ποσοστό του ΤΧΣ θα μειωθεί στο 22% και το dilution των παλαιών μετόχων θα είναι της τάξεως του 93%. Αν αφαιρεθούν τα CoCos από τα ενσώματα ίδια κεφάλαια, τότε ο δείκτης P/TBV θα είναι 0,32 φορές.

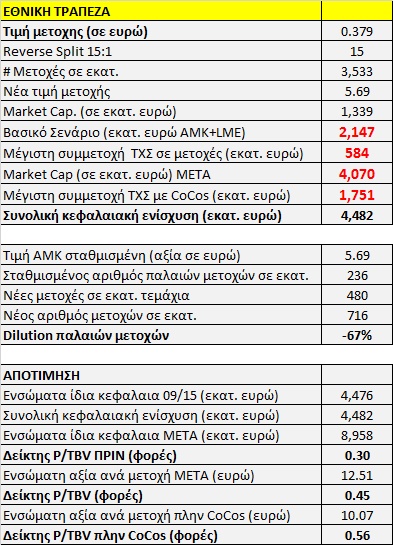

• Στην Εθνική Τράπεζα, το ΤΧΣ κατέχει το 57% περίπου των μετοχών. Ο δείκτης τιμής προς ενσώματη λογιστική αξία (P/ΤBV) για την Εθνική Τράπεζα, εφόσον καλύψει την ΑΜΚ των 1,456 δισ. ευρώ, σε συνδυασμό με τα 691 εκατ. ευρώ από το LME και τα 1,75 δισ. ευρώ με CoCos, ο δείκτης P/TBV μετά την ανακεφαλαιοποίηση θα βρίσκεται στις 0,45 φορές με την κεφαλαιοποίηση στα 4,1 δισ. ευρώ και τα ενσώματα ίδια κεφάλαια στα 9 δισ. ευρώ. Το ποσοστό του ΤΧΣ θα μειωθεί στο 33% και το dilution των παλαιών μετόχων θα είναι της τάξεως του 67%. Αν αφαιρεθούν τα CoCos από τα ενσώματα κεφάλαια, ο δείκτης P/TBV θα είναι 0,56 φορές.

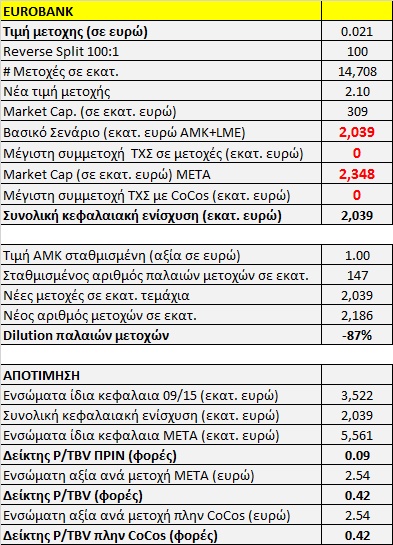

• Τέλος, στη Eurobank, το ΤΧΣ κατείχε το 35% των μετοχών. Ο δείκτης τιμής προς ενσώματη λογιστική αξία (P/ΤBV) για τη Eurobank, μετά την κάλυψη της ΑΜΚ των 2,04 δισ. ευρώ θα βρίσκεται στις 0,42 φορές με την κεφαλαιοποίησή της 2,4 δισ. ευρώ και τα ενσώματα ίδια κεφάλαια στα 5,6 δισ. ευρώ. Το dilution των παλαιών μετόχων θα είναι της τάξεως του 87%. Το ποσοστό του ΤΧΣ θα μειωθεί στο 2,4%, ωστόσο ο κίνδυνος μελλοντικού dilution από τις προνομιούχες μετοχές δεν μπορεί να αποκλειστεί μέχρι τη λήξη τους, αν η τράπεζα δεν μπορέσει να τις αποπληρώσει.

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως