Tα αποτελέσματα του 2015 των συστημικών τραπεζών ξεκαθάρισαν το τοπίο για το ποια είναι τα μεγάλα στοιχήματα του 2016.

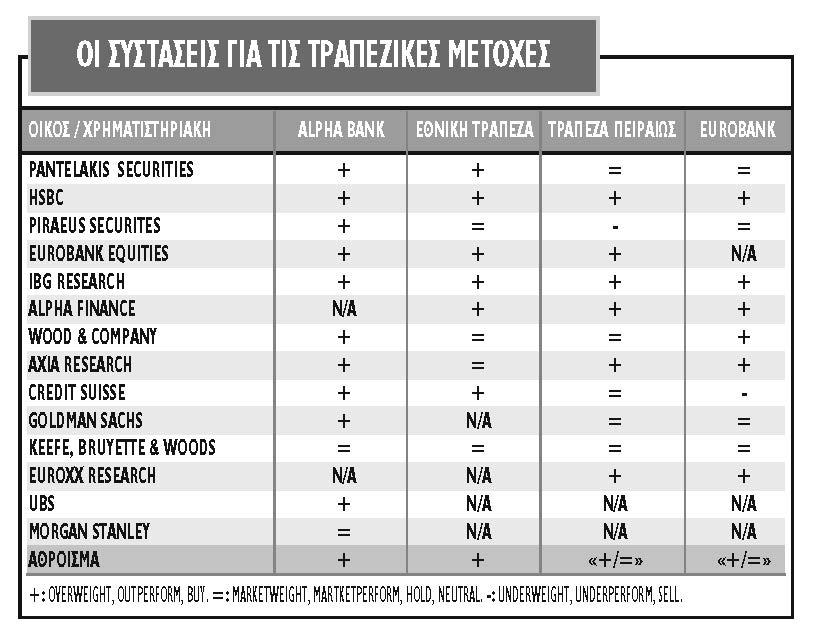

Από τα conference calls των τραπεζών και τις αναλύσεις που ακολούθησαν τις ανακοινώσεις των αποτελεσμάτων προκύπτει ότι:

1. η κερδοφορία για το 2016,

2. η βελτίωση της ρευστότητας με την αλλαγή στα haircut των εγγυήσεων για τον ELA και το Ευρωσύστημα και

3. η συγκράτηση της αύξησης της μη εξυπηρετούμενης έκθεσης,

είναι τα σημεία-κλειδιά που θα κρίνουν την πορεία όχι μόνο του 2016 αλλά και των επόμενων ετών.

Τα παραπάνω ζητούμενα, ωστόσο, στηρίζονται σχεδόν μονοδιάστατα σε ένα ανοικτό μέτωπο: την ολοκλήρωση της πρώτης αξιολόγησης του τρίτου ελληνικού προγράμματος, αν είναι εφικτό έως στο τέλος του Απριλίου. Η διατήρηση της αξιολόγησης από τη Fitch και η αναβολή της έκθεσης από τη Moody's αποκαλύπτει τη σημασία της αξιολόγησης.

Παρά το γεγονός ότι η οικονομία αποδείχθηκε ανθεκτική το 2015, είναι σαφές ότι συνθήκες ανησυχίες δεν επιτρέπουν μια επανάληψη του 2015, ειδικά με το διεθνές περιβάλλον να είναι τόσο ρευστό και επίσης να έχει προστεθεί και το μεταναστευτικό πρόβλημα.

Η πορεία της οικονομίας και των τραπεζών δυστυχώς είναι συνυφασμένη με την ολοκλήρωση της αξιολόγησης του ελληνικού προγράμματος από τους θεσμούς, αφού χωρίς αυτήν δεν μπορεί να υπάρξει η απαιτούμενη θετική δυναμική στην οικονομία και δεν μπορεί να δώσει η δυνατότητα στις τράπεζες να αντιμετωπίσουν ακόμη πιο αποτελεσματικά τα δάνεια που βρίσκονται σε καθυστέρηση.

Ταυτόχρονα, η αξιολόγηση θα προωθήσει μια σειρά από ανοικτά θέματα όπως οι αλλαγές στα haircut των ελληνικών ομολόγων, επαναφέροντας το waiver των ελληνικών ομολόγων, στοιχείο που θα βελτιώσει αισθητά τις συνθήκες ρευστότητας. Η μείωση της αβεβαιότητας που θα προκύψει θα μειώσει δραστικά το risk premium της χώρας και θα ενισχύσει την πιστοληπτική διαβάθμιση της εγχώριας οικονομίας από τους οίκους αξιολόγησης.

Τέλος, η αξιολόγηση θα συνδράμει στην αύξηση της εμπιστοσύνη προς το τραπεζικό σύστημα, το οποίο μεταγενέστερα μπορεί να μετατραπεί σε αυξημένες καταθέσεις.

Η κερδοφορία

Αλληλένδετα με τα παραπάνω είναι οι εκτιμήσεις για την κερδοφορία τους τα επόμενα έτη. Τα μέτρα για τη διαχείριση της μη εξυπηρετούμενης έκθεσης και η αποεπένδυση από μη core assets θα επιταχύνουν την επιστροφή στην κερδοφορία των ελληνικών τραπεζών. Το όφελος από την ομαλοποίηση του διατραπεζικού δανεισμού, της βελτίωσης των περιθωρίων αμοιβών, ενός περαιτέρω εξορθολογισμού του κόστους και μια ομαλοποίηση της ποιότητας των στοιχείων ενεργητικού, θα είναι σημαντικό βοηθητικό στοιχείο για τα αποτελέσματά τους.

Οι εκτιμήσεις για το 2016 επισημαίνουν ότι οι ελληνικές τράπεζες θα εμφανίσουν κέρδη και μάλιστα για τις Alpha Bank και Eurobank κάποιοι αναλυτές αναθεώρησαν ανοδικά τις εκτιμήσεις τους για τα επόμενα έτη. Ταυτόχρονα, εκτός από την ενίσχυση της ρευστότητας, η επιστροφή στην ομαλότητα θα επιτρέψει στην εξυπηρέτηση πολλών μη εξυπηρετούμενων δανείων, βοηθώντας σημαντικά τις τράπεζες στην κάτω γραμμή των αποτελεσμάτων, δημιουργώντας και πάλι ένα growth story που μπορεί να πωληθεί στους διαχειριστές των ξένων επενδυτικών κεφαλαίων.

Σε αυτό το θετικό σενάριο, που βασίζεται πρωτίστως στη βελτίωση της μακροοικονομικής εικόνας με την προεξόφληση της μείωσης του πολιτικού ρίσκου μετά την επιτυχή ολοκλήρωση της αξιολόγησης και που βελτιώνει θεαματικά τα θεμελιώδη δεδομένα και στοιχεία, οι ελληνικές τράπεζες μπορεί να σημειώσουν σημαντικές αποδόσεις, εκτιμούν αυτήν τη στιγμή οι αναλυτές.

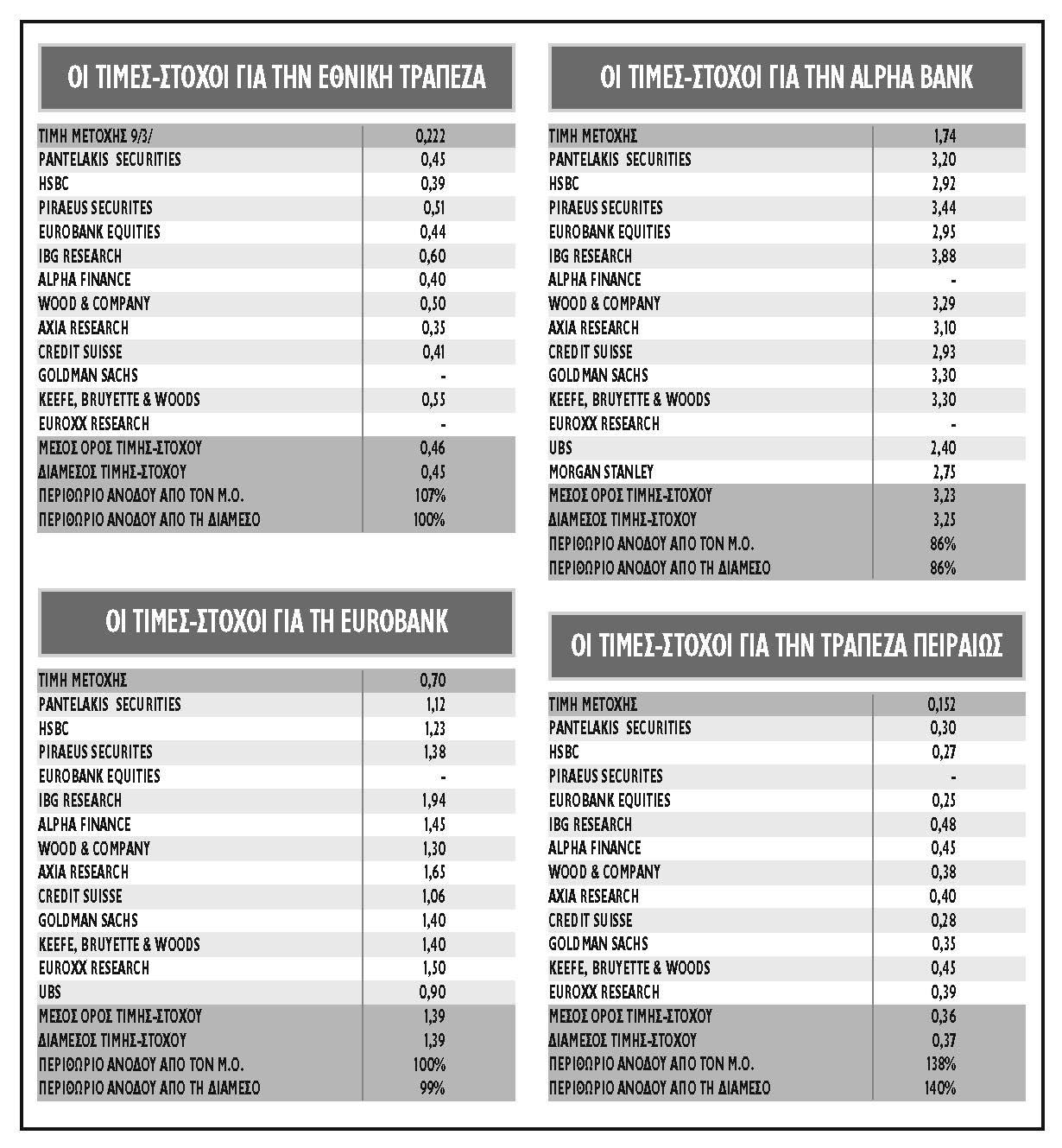

Το βασικότερο ίσως στοιχείο επενδυτικά είναι οι αποτιμήσεις και οι τιμές-στόχοι που προκύπτουν βασιζόμενοι στις προβλέψεις τους για τις ελληνικές τράπεζες. Βάσει των δέκα τελευταίων εκθέσεων των διεθνών οίκων και των ελληνικών χρηματιστηριακών, οι ελληνικές τράπεζες παραμένουν αποτιμημένες σε επίπεδα distressed, παρότι εμφανίζουν τους υψηλότερους δείκτες κεφαλαιακής επάρκειας στην ευρωπαϊκή αγορά.

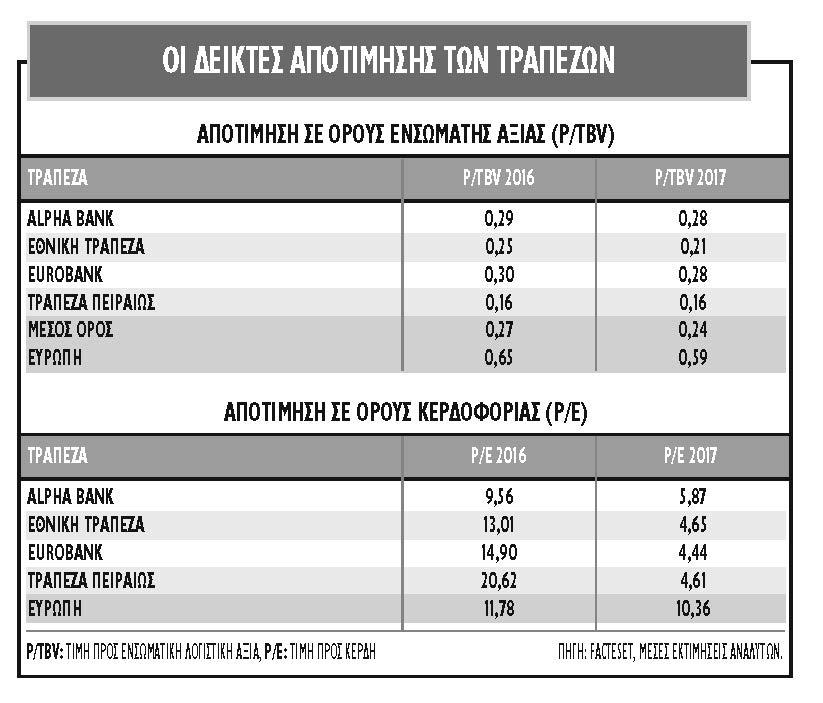

Σύμφωνα με τις τρέχουσες εκτιμήσεις, οι τέσσερις τράπεζες δεν είναι φθηνές σε όρους P/E για φέτος, αλλά για το 2017, οπότε η κερδοφορία θα επιταχυνθεί και η κανονικοποίηση των κερδών τους θα έχει ξεκινήσει, οι αποτιμήσεις θα είναι σε χαμηλότερα επίπεδα σε σχέση με τις ευρωπαϊκές τράπεζες.

Η σημαντικότερη παράμετρος παραμένει η κανονικοποίηση της κερδοφορίας τους: αν συντελεστεί πιο γρήγορα από τις εκτιμήσεις, τότε οι δείκτες κερδοφορίας μπορεί είναι πολύ πιο ευνοϊκοί από την τρέχουσα απεικόνισή τους.

Η ενσώματη αξία

Οι ελληνικές τράπεζες, μετά την ανακεφαλαιοποίηση και την ενσωμάτωση των αποτελεσμάτων του 2015, σε όρους ενσώματης αξίας (tangible book value), η αποτίμησή τους είναι σε πολύ χαμηλά επίπεδα. Οι δείκτες διαπραγμάτευσης είναι χαμηλότεροι σε σχέση με τις ισπανικές, τις ιταλικές και τις πορτογαλικές τράπεζες, αλλά και σε σχέση με τις τράπεζες των αναδυόμενων αγορών.

Με μέσο δείκτη P/TBV για το 2016 στη 0,27 φορά φαίνεται να κινούνται πολύ χαμηλότερα από την Ευρώπη, η οποία διαμορφώνεται στη 0,65 φορα.

Με τις τρέχουσες αποδόσεις, οι οποίες παρά την ισχυρή αντίδρασή τους από τα χαμηλά παραμένουν χαμηλότερες από τις αρχές του έτους, και τις αυξημένες μέσες τιμές-στόχους, τα περιθώρια ανόδου σε σχέση με ταμπλό του Χρηματιστηρίου είναι υψηλά επίπεδα στο θετικό σενάριο. Για την Εθνική Τράπεζα, η μέση τιμή-στόχος είναι το 0,46 ευρώ και +103% περιθώριο. Για την Τράπεζα Πειραιώς, η μέση τιμή πλέον διαμορφώνεται στο 0,38 ευρώ με +150%. Για την Alpha Bank, με μέση τιμή-στόχο τα 3,27 ευρώ, το περιθώριο ανέρχεται στο 90% και, τέλος, για τη Eurobank η μέση τιμή-στόχος στο 1,40 ευρώ δίνει περιθώριο ανόδου 100%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς