Μετά τον «σεισμό» της Παρασκευής και την εκτός ορίων αντίδραση από την απόφαση του Brexit, οι ευρωπαϊκές αγορές μετοχών ξεκίνησαν την εβδομάδα σε πιο φυσιολογικές συνθήκες διαπραγμάτευσης, χωρίς ωστόσο να μπορέσουν να εισέλθουν σε θετικά επίπεδα διαπραγμάτευσης.

Στον αντίποδα, τα ομόλογα συνέχισαν να έχουν την τιμητική τους, με τις αποδόσεις των 10ετών της Ελβετίας, της Γερμανίας και της Ιαπωνίας να παραμένουν σε αρνητικό έδαφος.

Οι τραπεζικές μετοχές στην Ευρώπη έχουν σημειώσει πτώση το διήμερο 25% ενώ σε επιμέρους περιπτώσεις οι απώλειες ξεπερνούν το 35%. Εκτός των βρετανικών τραπεζών, στο στόχαστρο των πωλητών είναι και οι ιταλικές τράπεζες αλλά και η γερμανική Deutsche Bank και η ελβετική Credit Suisse.

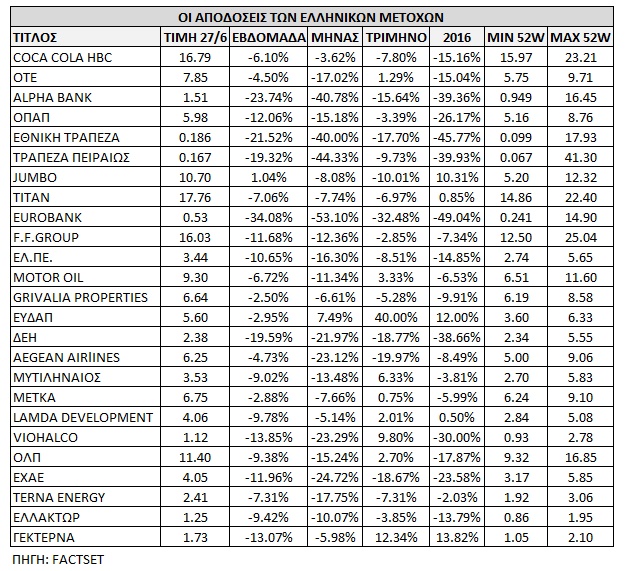

Στα εγχώρια, ο Γενικός Δείκτης, από το υψηλό του στις 8 Ιουνίου και τις 659 μονάδες, έχει βρεθεί στις 519 μονάδες, σημειώνοντας την υψηλότερη πτώση στις ευρωπαϊκές αγορές, με -21%.

Επιπρόσθετα, όπως σε κάθε πρόσφατη κρίση ή ισχυρό σοκ, ο ευρωπαϊκός τραπεζικός κλάδος πληρώνει το μάρμαρο της αβεβαιότητας και της risk-off διάθεσης των επενδυτών περισσότερο από οποιαδήποτε άλλη κατηγορία μετοχών.

Σε αυτή την κατηγορία των τεράστιων απωλειών συμμετέχουν ενεργά και οι τέσσερις εγχώριες συστημικές τράπεζες, οι οποίες μετά το κλείδωμα στο limit down την Παρασκευή συνέχισαν την αρνητική τους πορεία, με πτώση της τάξεως του 8% στη χθεσινή συνεδρίαση.

Το γεγονός ότι οι εγχώριες τράπεζες σημειώνουν τις υψηλότερες απώλειες από όλες τις ευρωπαϊκές χρήζει ιδιαίτερης ανάλυσης και αναφοράς. Για την ακρίβεια, από το κλείσιμο της Πέμπτης στο 0,25 ευρώ η Τράπεζα Πειραιώς έχει υποχωρήσει στο 0,167 ευρώ και πτώση 33%, η Eurobank από το 0,88 ευρώ στο 0,53 ευρώ και πτώση 40%, την υψηλότερη μεταξύ των ευρωπαϊκών τραπεζών, η Εθνική Τράπεζα από το 0,275 ευρώ στο 0,186 ευρώ και πτώση 33% και τέλος, η Alpha Bank πτώση 36% από τα 2,35 ευρώ στο 1,51 ευρώ.

Η ένταση των πωλήσεων στις εγχώριες τράπεζες αποτελεί απόρροια της υψηλής συμμετοχής των hedge funds στην εγχώρια αγορά και είναι βέβαιο ότι τα margin calls σε πολλές περιπτώσεις προκαλούν στρεβλώσεις στις τιμές τους, καθώς δεν αιτιολογείται θεμελιωδώς η ένταση της πτώσης.

Επίσης, τα πονταρίσματα των τελευταίων ημερών υπέρ της παραμονής των Βρετανών στην Ε.Ε. ήταν καθαρά βραχυπρόθεσμου χαρακτήρα και το διαφορετικό αποτέλεσμα ήρθε ως κεραυνός εν αιθρία.

Παράλληλα, όμως, η έλλειψη εγχώριων θεσμικών επενδυτών να αποτελέσουν «μαξιλάρι» στις πιέσεις ενισχύουν το μέγεθος της πτώσης σε μια ρηχή αγορά όπως η ελληνική, ενώ σε συνθήκες capital controls, η πόρτα της «εξόδου» είναι πάντοτε πιο στενή.

Πάντως, οι πωλήσεις επί των τραπεζικών μετοχών (η πορεία τους στο σχετικό διάγραμμα) επίσης έρχεται σε ένα κρίσιμο χρονικό σημείο, όπου η επαναφορά του waiver από την ΕΚΤ είναι προ των πυλών. Εκτός από τη μείωση του κόστους χρηματοδότησης για τις τράπεζες, καθώς το επιτόκιο της ΕΚΤ είναι μόλις 0,05% έναντι 1,55% από τον ELA, η επαναφορά του waiver θα οδηγήσει την ΕΚΤ και σε μείωση του «κουρέματος» που επιβάλλει σε ελληνικούς τίτλους, βελτιώνοντας την πρόσβαση των τραπεζών στη διατραπεζική αγορά.

Συνολικότερα, το ερώτημα που δεσπόζει -και το οποίο είναι ακόμα αρκετά νωρίς για να απαντηθεί- είναι το εξής: είναι το Brexit ένα ισχυρό σοκ για τις αγορές, ή αποτελεί το ξεκίνημα της νέας κρίσης, παρόμοιου μεγέθους με εκείνη που ξέσπασε με την κατάρρευση της Lehman Brothers;

Την Παρασκευή, οι εκροές από τις μετοχές στην Ευρώπη έδειχναν προς το πρώτο αλλά η συνέχεια αρχίζει και κλίνει ελαφρώς προ το δεύτερο. Κρίσιμο στοιχείο στη συνέχεια για την ανατροφοδότηση των πιέσεων θα έχει η κατάρρευση ή μη hedge funds και investment advisers, που είχαν σημαντική έκθεση σε νομίσματα και σε ευρωπαϊκές τραπεζικές μετοχές.

Οι νέες συνθήκες μόλις τώρα αρχίζουν να διαμορφώνονται, οπότε η επαναξιολόγηση του κίνδυνου όλων των στοιχείων ενεργητικού είναι βέβαιο ότι θα συνεχιστεί και τις επόμενες μέρες. Ειδικά για τις τράπεζες, το ζητούμενο είναι αυτή η επανατιμολόγηση του ρίσκου να γίνει μετρημένα και αν είναι εφικτό με μικρότερη ένταση, διότι είναι δυνατόν ένα ισχυρό σοκ να μετατραπεί σε κρίση όχι εξαιτίας της ισχύος του ίδιου του γεγονότος αλλά λόγω της βιαιότητας των αντιδράσεων.

Παρότι είναι πολύ νωρίς για συμπεράσματα, το Brexit, ανεξαρτήτως από τη μορφή που θα πάρει τελικά και τη χρονική του διάσταση, θα πρέπει να ιδωθεί ως πρόδρομος μιας αυξημένης πολιτικής έντασης και αβεβαιότητας στην Ευρώπη. Για το ίδιο το Ηνωμένο Βασίλειο, η πολιτική κρίση δημιουργεί σοβαρούς κινδύνους κατάρρευσης των δύο βασικών πολιτικών δυνάμεων και αποτελεί νέο σημείο αναφοράς στις εσωτερικές σχέσεις μεταξύ των κρατών που συνθέτουν το Η.Β.

Ταυτόχρονα, ο κίνδυνος μετάδοσης της πολιτικής κρίσης και σε άλλες χώρες με έντονα φορτισμένο πολιτικά περιβάλλον όπως στην Ιταλία, την Ισπανία, την Ολλανδία και την Φινλανδία δεν είναι αμελητέος. Παρ' όλα αυτά, οι εκλογές στην Ισπανία και το αποτέλεσμά τους δεν έδωσε λαβή για περισσότερους τριγμούς και μάλιστα ο ισπανικός δείκτης IBEX ξεκίνησε με θετικό πρόσημο 2%, προτού παρασυρθεί από τις ευρωπαϊκές απώλειες.

Συνεπώς, οι επόμενες μέρες θα συνεχίσουν να απαιτούν πολύ μεγάλη προσοχή από τους επενδυτές, αφού η ανάλυση των δεδομένων θα συνεχίσει να γίνεται σε πολύ μικρότερα χρονικά διαστήματα από ό,τι συνήθως, καθώς οι νέες πληροφορίες που θα εισέρχονται στο σύστημα θα είναι σε θέση να δημιουργούν σημαντικές αναταράξεις προς τους δύο πόλους. Το έτερο βέβαιο στοιχείο είναι ότι οι συνέπειες από την ιστορική αυτή ψήφο θα είναι σημαντικές τόσο βραχυπρόθεσμα όσο και μακροπρόθεσμα, και η μεταβλητότητα στις αγορές θα διαρκέσει έως ότου αποσαφηνιστεί το ερώτημα για αν πρόκειται για σοκ ή νέα κρίση.

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως