Ένα χρόνο πριν, η εγχώρια αγορά μετοχών και ο βασικός χρηματιστηριακός δείκτης βρίσκονταν περίπου στα ίδια επίπεδα, γύρω από τις 570 μονάδες. Οι συνθήκες διαπραγμάτευσης των εγχώριων τίτλων ωστόσο είναι αρκετά διαφορετικές ανάμεσα στις δύο περιόδους.

Το ελληνικό χρηματιστήριο πέρυσι είχε μόλις ξεκινήσει και πάλι τη λειτουργία του, μετά το κλείσιμο την περίοδο 29/6-31/7 εξαιτίας της εφαρμογής των capital controls στην εγχώρια οικονομία και τη δεύτερη ανακεφαλαιοποίηση των τραπεζών να είναι ζητούμενο.

Στην τρέχουσα χρονική συγκυρία, οι συνθήκες στην αγορά είναι θεωρητικά πιο ομαλές και με μεγαλύτερη ορατότητα, αν και οι εξελίξεις που έχουν δρομολογηθεί για το προσεχές φθινόπωρο είναι δύσκολες. Εκτός από τη νέα αξιολόγηση από τους δανειστές, που είναι προγραμματισμένη για τον Οκτώβριο και η οποία θα αποτελέσει θετική έκπληξη αν κλείσει μέσα στον συγκεκριμένο μήνα (λόγω των δυσκολιών που περικλείουν οι σχετικές διαπραγματεύσεις), υπάρχουν τα ανοικτά ζητήματα στο μέτωπο των μη εξυπηρετούμενων δανείων και, φυσικά, η πορεία της οικονομίας.

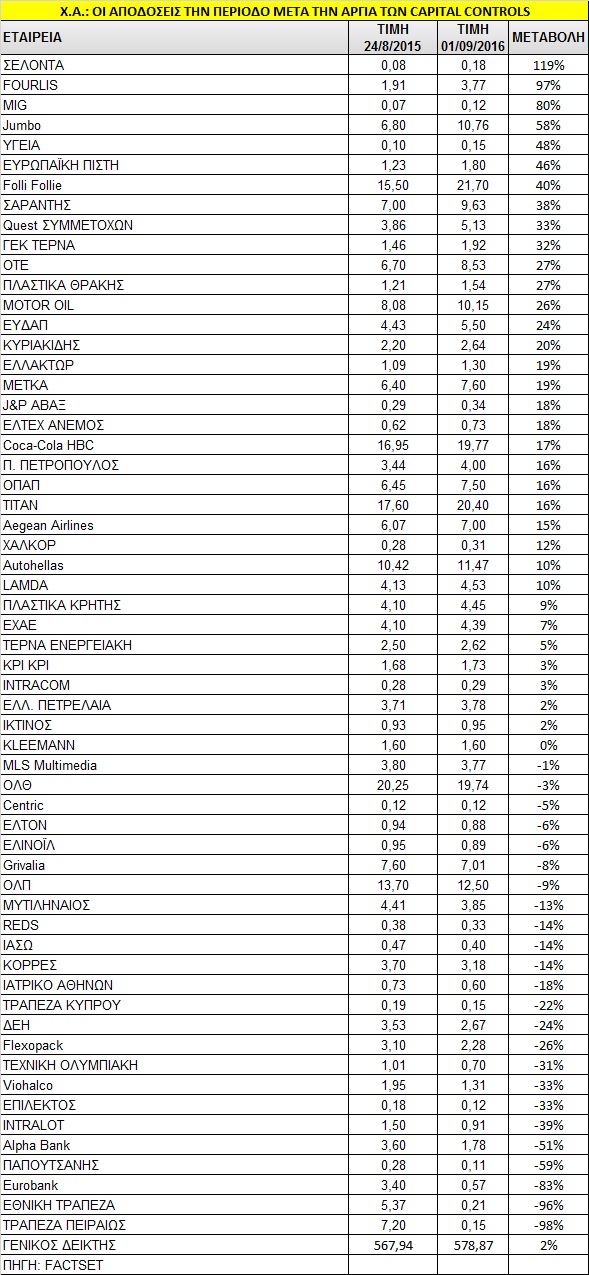

Παρά τη στασιμότητα του Γενικού Δείκτη πέριξ των 570 μονάδων, είναι ξεκάθαρο ότι πολλές μετοχές έχουν βγει νικήτριες από τη δοκιμασία που έχει περάσει η αγορά, ενώ κάποιες άλλες έχουν υποστεί σημαντική πτώση στις τιμές τους. Με εξαίρεση τις τραπεζικές μετοχές που σημειώνουν τεράστιες απώλειες, οι οποίες προσεγγίζουν το 98% για την Πειραιώς και την Εθνική Τράπεζα, το 87% για τη Eurobank και το 60% για την Alpha Bank, υπάρχουν και άλλες μετοχές από την υψηλή και μεσαία κεφαλαιοποίηση που έχουν ξεχωρίσει με αρνητικό πρόσημο.

Οι νικητές

Στους θετικούς πρωταγωνιστές της περιόδου είναι οι Fourlis, MIG, Jumbo, Υγεία, Folli Follie Group, Σαράντης, ΓΕΚ ΤΕΡΝΑ, Ευρωπαϊκή Πίστη, Quest Συμμετοχών, Σελόντα, ΕΥΔΑΠ και Πλαστικά Θράκης, οι οποίες σημειώνουν άνοδο που ξεπερνά το 20%.

• Για τη μετοχή του Fourlis, η άνοδος από το 1,9 ευρώ ανά μετοχή στα 3,8 ευρώ αποτελεί μια από τις πρώτες επιδόσεις σε όλη την αγορά μετοχών, η οποία αντανακλά και τη διαδρομή που διένυσε ο όμιλος μέσα στο 2015. Παρά τις εξαιρετικά δυσμενείς οικονομικές συνθήκες, την επιβολή κεφαλαιακών ελέγχων και την πολιτική αβεβαιότητα που προκάλεσαν οι εκλογικές αναμετρήσεις, μπόρεσε να κερδίσει μερίδια αγοράς και κατά την τρέχουσα χρήση θα είναι σε θέση να διανείμει μέρισμα στους μετόχους μετά από μια πενταετία.

• Η MIG εμφάνισε βελτίωση στα λειτουργικά αποτελέσματα του 2015, ενώ στο πρώτο τρίμηνο του έτους τα EBITDA των θυγατρικών κατέγραψαν σημαντική αύξηση κατά 60%, στα 26,5 εκατ. ευρώ έναντι 16,5 εκατ. ευρώ το α' τρίμηνο 2015, απόρροια της σημαντικής ενίσχυσης της λειτουργικής κερδοφορίας των θυγατρικών Attica και Υγεία. Η άνοδος των τιμών στο Χρηματιστήριο είναι της τάξεως του 80%.

• Για την Jumbo, τα κέρδη στο ταμπλό του Χρηματιστηρίου είναι πάνω κατά 50% τους τελευταίους 12 μήνες που η αγορά βρίσκεται στα ίδια επίπεδα, ενώ παρά την άνοδό της, ο δείκτης P/E είναι στις 12 φορές για το 2016 και το 2017, με μέση τιμή-στόχο τα 13 ευρώ ανά μετοχή.

• Η Folli Follie Group, σε σχέση με ένα έτος πριν, δικαιώνει τους αναλυτές και παραμένει κορυφαία επιλογή με άνοδο 20%. Σε όρους αποτίμησης, ο τίτλος της Folli-Follie Group εμφανίζει ιδιαίτερα υψηλό discount, καθώς αποτιμάται με δείκτη P/E που δεν ξεπερνά τις 7,5 φορές και σε όρους EV/EBITDA τις 5 φορές για το 2016 και το 2017. Η μέση τιμή-στόχος για τη μετοχή είναι τα 23 ευρώ αλλά το περιθώριο ανόδου είναι πλέον χαμηλό, μετά το ράλι της τιμής κατά 50% το τελευταίο εξάμηνο.

• Ο τίτλος του ΟΤΕ παραμένει με τις περισσότερες θετικές συστάσεις και είναι η top επιλογή από το ελληνικό χρηματιστήριο για το υπόλοιπο του 2016. Η μέση τιμή-στόχος τοποθετείται στα 11,10 ευρώ ανά μετοχή, με upside potential της τάξεως του 28% και με δείκτες αποτίμησης χαμηλότερους από τον δείκτη Euro Stoxx Telecommunications 45% σε όρους EV/EBITDA.

• Από την υψηλή κεφαλαιοποίηση η ΕΥΔΑΠ κινείται 17% υψηλότερα, ενώ τα περιθώρια ανόδου με βάση τη μέση τιμή-στόχο παραμένουν υψηλά.

• Τέλος, με υψηλό θετικό πρόσημο διαμορφώνονται και οι τίτλοι των Πλαστικών Θράκης, Motor Oil, Τιτάν, METKA, ΕΥΑΘ, ΕΛΛΑΚΤΩΡ, Κυριακίδης, Πετρόπουλος, Aegean Airlines και ΟΠΑΠ.

Οι χαμένοι

Αρνητικοί πρωταγωνιστές, πλην των τραπεζών, μπορούν να θεωρηθούν οι τίτλοι των Intralot, Viohalco, Τεχνική Ολυμπιακή, Επίλεκτος, Flexopack, Τράπεζα Κύπρου, ΔΕΗ, Centric Multimedia, REDS, Korres, Μυτιληναίος, Τράπεζα Κύπρου, ΟΛΠ, Ιασώ και Ιατρικό Αθηνών, οι οποίο σημειώνουν πτώση που ξεπερνά το 10%.

H Intralot και η Viohalco σημειώνουν πτώση 40%, ενώ για το 2015 παρέμειναν ζημιογόνες. Η πρώτη, παρά τη βελτίωση στον κύκλο εργασιών, σημείωσε αύξηση στις ζημίες μετά από φόρους και δικαιώματα μειοψηφίας στα -65 εκατ. ευρώ από 50 εκατ. ευρώ το 2014 και για την έτερη, παρότι ο ενοποιημένος κύκλος εργασιών αυξήθηκε κατά 11,3% στο επίπεδο των 3,3 δισ. ευρώ, οι ζημίες μετά από φόρους και δικαιώματα μειοψηφίας ανήλθαν σε 60 εκατ. ευρώ έναντι ζημιών 59,4 εκατ. ευρώ το 2014.

Στη ΔΕΗ η επιδείνωση στα οικονομικά της μεγέθη και το ζήτημα του ΑΔΜΗΕ έχει επηρεάσει αρνητικά την πορεία της μετοχής στο ταμπλό του Χ.Α. Ειδικά, η αντιμετώπιση του προβλήματος των ληξιπρόθεσμων οφειλών, που αυτή τη στιγμή αγγίζουν τα 2,7 δισ. ευρώ, είναι μεγάλο αγκάθι για την εταιρεία.

Αντίθετα, για τη μετοχή της Μυτιληναίος, η υποαπόδοση έναντι της αγοράς αποτελεί αρνητική έκπληξη, αφού τα οικονομικά μεγέθη και οι προοπτικές του ομίλου είναι ιδιαίτερα θετικές. Ο τίτλος της Μυτιληναίος ξεχωρίζει σε όρους αποτίμησης στην εγχώρια αγορά αλλά και την Ευρώπη, με δείκτη P/E στις 6,5 φορές τα κέρδη του 2017 και 5,5 φορές τα EBITDA του 2017, όταν ο ευρωπαϊκός μέσος όρος είναι 13 φορές τα κέρδη και 10 φορές τα EBITDA.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς