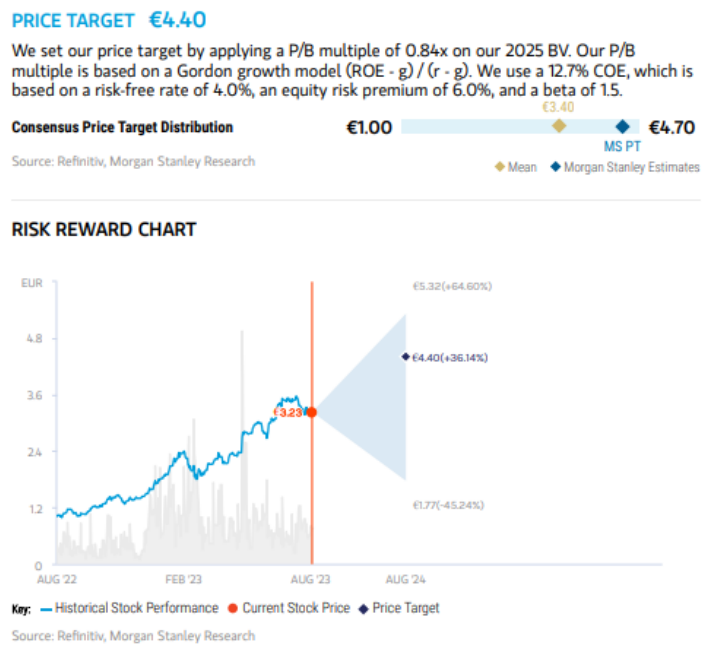

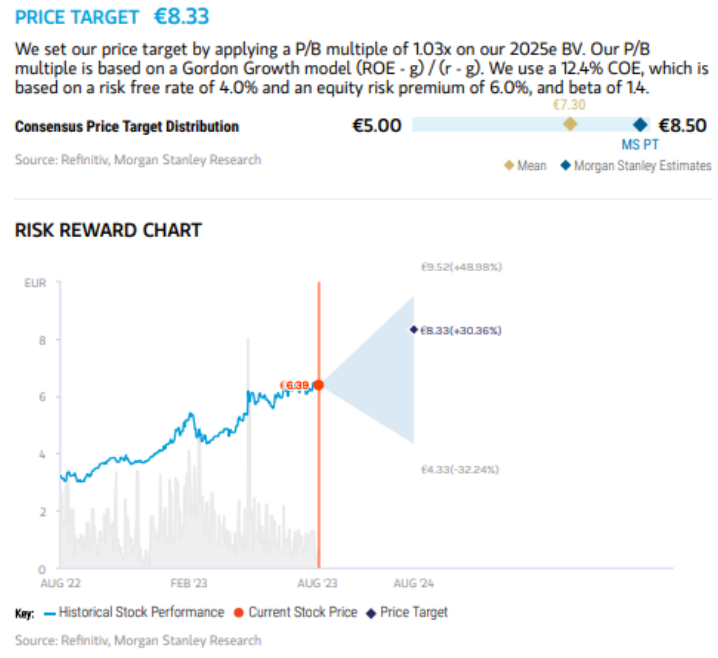

Οι κορυφαίες επιλογές της Morgan Stanley από την εγχώρια χρηματιστηριακή τραπεζική αγορά είναι οι μετοχικοί τίτλοι της Τράπεζας Πειραιώς με τιμή-στόχο στα 4,40 ευρώ και η Εθνική Τράπεζα με τιμή-στόχο στα 8,33 ευρώ και συστάσεις overweight.

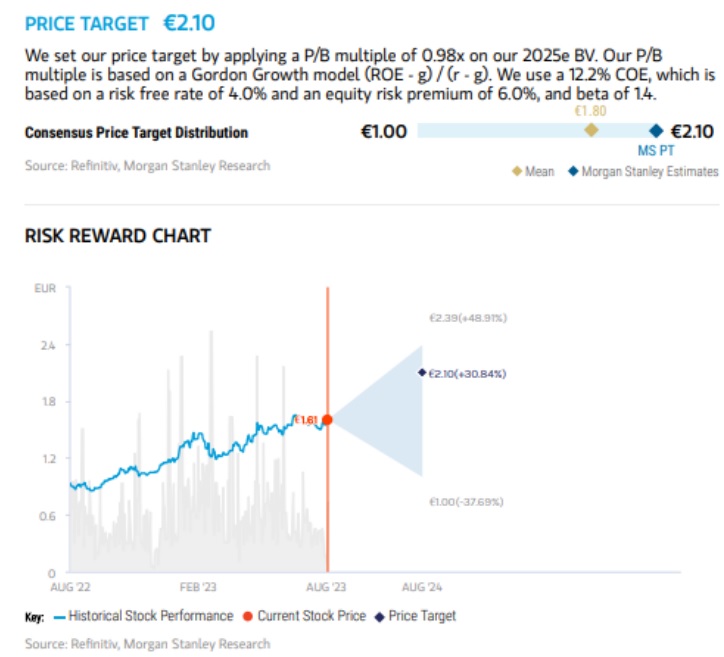

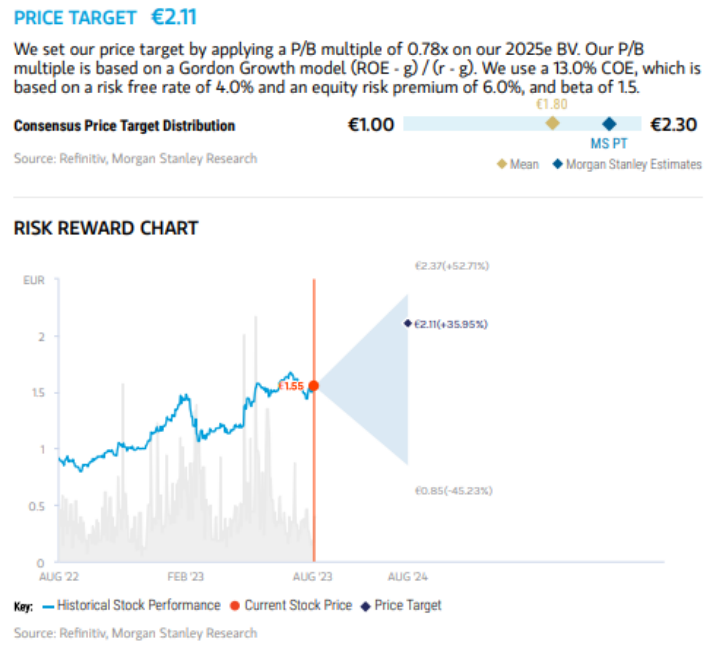

Αντίθετα, οι συστάσεις για τις Alpha Bank και Εurobank είναι ίσης απόδοσης με την αγορά (equalweight) και οι τιμές-στόχοι διαμορφώνονται σε παρόμοια επίπεδα, στα 2,11 ευρώ και 2,10 ευρώ, αντίστοιχα.

Οι ελληνικές τράπεζες προσφέρουν την καλύτερη διασπορά απόδοσης-κινδύνου από τις τράπεζες που καλύπτει και όλες οι ελληνικές τράπεζες έχουν πλέον μονοψήφιο δείκτη NPE και τα επίπεδα τραπεζικής κάλυψης είναι σε υψηλότερα επίπεδα από ό,τι στο παρελθόν.

Σύμφωνα με τις εκτιμήσεις του αμερικανικού οίκου, οι εγχώριες τράπεζες είναι διαπραγματεύσιμες από 5,4 φορές έως 6,3 φορές τα καθαρά κέρδη του 2024. Η Eurobank είναι διαπραγματεύσιμη στις 0,7 φορές σε όρους P/BV, χαμηλότερα από την κορυφή των 0,8 φορών νωρίτερα φέτος, ενώ για τη μετοχή της Πειραιώς ο δείκτης P/BV είναι στις 0,6 φορές. Η Alpha Bank είναι διαπραγματεύσιμη στις 0,5 φορές με βάση τις συγκλίνουσες εκτιμήσεις και η ΕΤΕ διαπραγματεύεται στις 0,7 φορές.

Τα τρία σενάρια για τις ελληνικές τράπεζες

Για το θετικό σενάριο της MS, η Τράπεζα Πειραιώς εμφανίζει τιμή-στόχο στα 5,32 ευρώ και η MS εκτιμά ότι οι καταλύτες για ένα τέτοιο σενάριο θα είναι η ισχυρότερη μακροοικονομική ανάκαμψη που θα οδηγήσει την αύξηση των δανείων και σε χαμηλότερα NPEs. Το καθαρό επιτοκιακό περιθώριο NIM είναι καλύτερο από ό,τι στο βασικό σενάριο, καθώς το κόστος χρηματοδότησης είναι χαμηλότερο από το αναμενόμενο και ο δείκτης αποδοτικότητας RoTE είναι στο 12,5% για την αποτίμηση το 2025.

Αντίθετα, στο αρνητικό σενάριο της MS, όπου η τιμή-στόχος πέφτει στo 1,77 ευρώ, η MS εκτιμά βραδύτερη από την αναμενόμενη απορρόφηση των κεφαλαίων της ΕΕ, ασθενέστερη από την αναμενόμενη μακροοικονομική ανάκαμψη που οδηγεί σε ασθενέστερη αύξηση των δανείων έναντι του βασικού σεναρίου.

Αυτό έχει επίσης ως αποτέλεσμα υψηλότερα NPEs σε σχέση με το βασικό σενάριο. Το κόστος χρηματοδότησης είναι υψηλότερο σε σχέση με το βασικό σενάριο λόγω του ασθενέστερου μακροοικονομικού περιβάλλοντος και εφαρμόζει δείκτη RoTE 5,9% το 2025.

Για την Εθνική Τράπεζα, στο θετικό σενάριο της MS, εμφανίζει τιμή-στόχο στα 9,52 ευρώ, με τον οίκο να σημειώνει ότι το θετικό περιβάλλον επιτοκίων το 2025 (αν και χαμηλότερο από το 2023) θα στηρίξει υψηλότερα τα καθαρά επιτοκιακά περιθώρια (NIMs) σε σχέση με τα τελευταία χρόνια και προβλέπει 2,4% περίπου NIM το 2025 έναντι 1,7% το 2022 και 2,7% το 2023. Το πλεονέκτημα της αύξησης των δανείων κατά 7% την περίοδο 2022-2025 σημαίνει ότι τα καθαρά έσοδα από τόκους θα είναι αρκετά ανθεκτικά το 2024-2025.

Αντίθετα στο αρνητικό σενάριο, η τιμή-στόχος μειώνεται σε 4,33 ευρώ.

Για τη μετοχή της Eurobank, o δείκτης αποδοτικότητας ενσώματων κεφαλαίων (RoTE) το 2023 θα είναι 15,4% και θα μειωθεί σε 12,2% μέχρι το 2025. Στο καλό σενάριο, η τιμή-στόχος αυξάνεται στα 2,39 ευρώ και στο αρνητικό σενάριο μειώνεται στο 1 ευρώ.

Για τη Eurobank, o ισχυρός ισολογισμός σημαίνει ότι είναι μια από τις πιο ανθεκτικές ελληνικές τράπεζες και με δείκτη κεφαλαίων CET 1 της τάξης του 15,5% είναι σε καλή θέση να επανεκκινήσει τις πληρωμές μερισμάτων.

Την ίδια στιγμή, για τον τίτλο της Alpha Βank στο ευνοϊκό σενάριο της Morgan Stanley, ο στόχος ανέρχεται σε 2,37 ευρώ και στο δυσμενές σενάριο στο 0,85 ευρώ.

Για την Αlpha Bank, η συνέχεια προόδου στον καθαρισμό των NPEs συνεχίστηκε στο β’ φετινό τρίμηνο με δείκτη NPE 6,7% το 2023 και έως 4,2% το 2025. Η Alpha Βank διαθέτει ισχυρό ισολογισμό με CAR (fully loaded) 18% το β’ τρίμηνο, υποστηρίζοντας την ικανότητα ανάπτυξης των δανείων. Προβλέπει 5% αύξηση των δανείων την περίοδο 2022-2025. Αναμένει τα NIMs να αυξηθούν σε 60 μ.β. το 2023, οδηγώντας τα NII σε αύξηση 33% περίπου σε ετήσια βάση.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς