Η εικόνα της χρηματιστηριακής αγοράς είναι ελαφρώς… περίεργη από τις αρχές του έτους. Από τη μια πλευρά, ξένα χαρτοφυλάκια που παραδοσιακά παρακολουθούν και δραστηριοποιούνται στην εγχώρια χρηματιστηριακή αγορά, εξακολουθούν να αντιμετωπίζουν με αισιοδοξία τις ελληνικές μετοχές και προσβλέπουν στη συνέχεια σε βελτίωση των οικονομικών προοπτικών για να επαναπροσδιορίσουν την επενδυτική τους στρατηγική.

Από την άλλη πλευρά, ωστόσο, λίγα ξένα funds, πολλά από αυτά άγνωστα έως τώρα στα ελληνικά μετοχολόγια, μεσοπρόθεσμου κυρίως χαρακτήρα, έχουν αρχίσει να εξετάζουν τα χαρτιά της υψηλής κεφαλαιοποίησης, αφού οι χαμηλές αποτιμήσεις τους αποτελούν δέλεαρ για κάποιους ξένους διαχειριστές.

Το γεγονός ότι κάποια ελληνικά blue chips εισέρχονται στον ευρωπαϊκό επενδυτικό χάρτη δημιουργεί συγκρατημένη αισιοδοξία για την πορεία που θα ακολουθήσουν οι συγκεκριμένοι τίτλοι το επόμενο διάστημα, ενώ αν συνεχιστούν οι θετικές εξελίξεις και οι εκπλήξεις για τη χώρα μας, ο αριθμός των τίτλων εκτιμάται ότι θα αυξηθεί.

Σε πολλές περιπτώσεις, ανοδικά «τινάγματα» της τάξεως του 15% ή του 20% μέσα στους πρώτους μήνες του νέου έτους μάλλον είναι δείγματα… σκουπίσματος χαρτιών από την αγορά, ειδικά σε μετοχές αξίας (value stocks). Value stocks αποκαλούνται οι μετοχές οι οποίες δείχνουν να είναι διαπραγματεύσιμες σε χαμηλότερη τιμή σε σχέση με τα θεμελιώδη μεγέθη τους, όπως είναι τα κέρδη, οι ταμειακές ροές, τα μερίσματα ή οι πωλήσεις τους και ως εκ τούτου μπορούν να θεωρηθούν υποτιμημένες από τους επενδυτές.

Η αποτίμηση και οι αποδόσεις του Γενικού Δείκτη του Χ.Α. είναι ευνοϊκά μέτρα σύγκρισης σε σχέση με τον ευρωπαϊκό μέσο όρο. Επίσης, παρά το ράλι της διετίας, πολλές επιμέρους μετοχές είναι διαπραγματεύσιμες με ελκυστικούς πολλαπλασιαστές, ενώ διαρκώς ξεχωρίζουν στο ταμπλό περιπτώσεις μετοχών που θεωρούνται υποτιμημένες.

Δυνατό χαρτί για ένα ισχυρό ανοιξιάτικο ράλι θα μπορούσε να είναι το πρόγραμμα διάθεσης των μετοχών των κρατικών τραπεζών, καθώς αφορά: α) τίτλους σημαντικά υποτιμημένους στο ταμπλό του Χ.Α., β) «βαριά» χαρτιά με ισχυρές προοπτικές και ηγετική θέση στη δραστηριότητά τους και 3) εταιρείες με καλύτερους ισολογισμούς απ’ ό,τι πριν από μία τριετία.

Οι πρώτοι κερδισμένοι

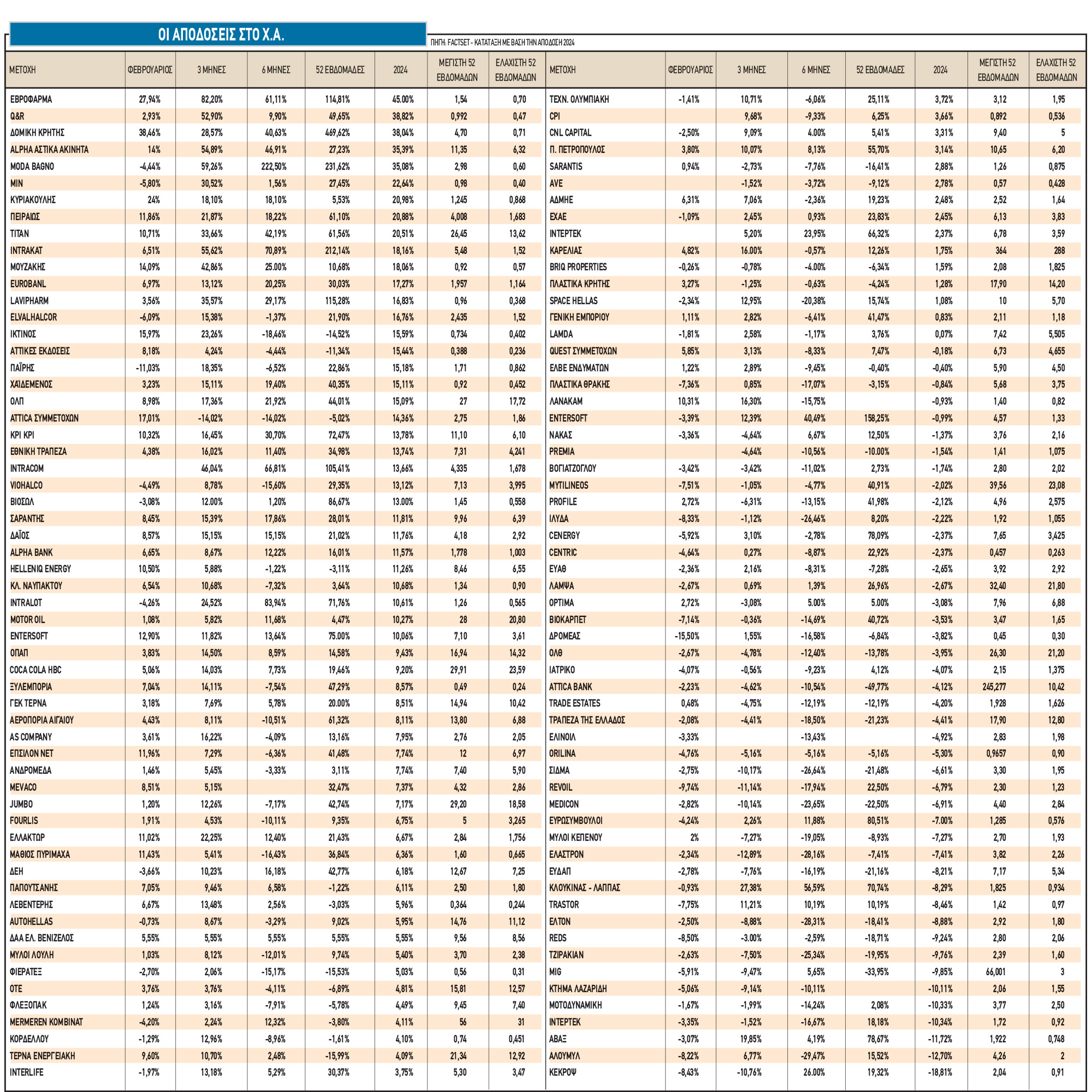

Στο διάστημα του τελευταίου ένα μήνα, για τις εξαγωγικές επιχειρήσεις, τις εταιρείες με δυνατές ταμειακές ροές που φέρουν μικρότερο ρίσκο, αλλά και τις μετοχές με εσωτερική αξία πολλαπλάσια της αξίας τους στο ταμπλό, οι αποδόσεις είναι σημαντικές, στοιχείο που δείχνει ότι κάποιοι διαχειριστές σιγά-σιγά δραστηριοποιούνται ξανά στην αγορά:

- Η μετοχή της Titan International έχει αντιδράσει με άνοδο 21% από τις αρχές του χρόνου και έχει ακόμα περιθώριο με τη μέση τιμή στόχο στα 26,5 ευρώ και μόλις 7,2 φορές δείκτη Ρ/Ε για φέτος.

- Ο ΟΠΑΠ εμφανίζει άνοδο 9,5% φέτος και τιμή-στόχο τα 16,70 ευρώ με την αποτίμηση στις 7,8 φορές σε όρους; EV/EBITDA.

- Οι μετοχές των τραπεζών Πειραιώς, Eurobank, Εθνική, Alpha Bank έχουν αποδόσεις άνω του 12%, με την Τράπεζα Πειραιώς στο +21%. Η μετοχή της Εθνικής διαπραγματεύεται με εκτιμώμενο δείκτη τιμής προς ενσώματη λογιστική αξία P/TBV στις 0,85 φορές για φέτος και στις 0,79 φορές για το 2025, με τη Eurobank στις 0,83 φορές και 0,77 φορές το 2025. Οι μετοχές των Πειραιώς και Αlpha Bank αποτιμώνται σε χαμηλότερα επίπεδα στις 0,68 και 0,61 φορές η Πειραιώς, αλλά και 0,57-0,53 φορές η Αlpha Bank.

- Η ΓΕΚ ΤΕΡΝΑ, η ΤΕΡΝΑ Ενεργειακή και η ΕΛΛΑΚΤΩΡ εμφανίζουν αποδόσεις κοντά στο 7% στο ταμπλό του Χ.Α σε έναν μήνα, ενώ το περιθώριο ανόδου τους είναι ακόμα ιδιαίτερα υψηλό. Η τελευταία τιμή-στόχος για τη ΓΕΚ ΤΕΡΝΑ ξεπερνά τα 20 ευρώ, ενώ για την ΕΛΛΑΚΤΩΡ τα 3,30 ευρώ ανά μετοχή.

- Για τη μετοχή του ΟΤΕ, το ταμπλό γράφει +5% από τις αρχές του έτους, μετά από σε ένα έτος έντονης υποαπόδοσης και το περιθώριο ανόδου είναι πάνω από 25%, ενώ είναι από τις φθηνότερες εταιρείες στον κλάδο, με 4,43 φορές σε όρους EV/EBITDA.

- Η μέση τιμή-στόχος για την Coca Cola Hellenic έχει αυξηθεί στα 32 ευρώ ή και υψηλότερα και το περιθώριο ανόδου εμφανίζεται στο 11%, ωστόσο η υπεραπόδοσή την τελευταία τριετία διατηρείται. Οι τελευταίες εκτιμήσεις (π.χ. Jefferies, Citi, Deutsche Bank) έχουν τοποθετήσεις την τιμή-στόχο κοντά στα 35 ευρώ ανά μετοχή, καθώς το guidance για το 2024 είναι συντηρητικό.

- Ο τίτλος της Viohalco έχει γράψει +13% ριμπάουντ και συνεχίζει από εκεί που σταμάτησε το 2023.

Οι «χαμένοι»

Υπάρχουν, ωστόσο, και τίτλοι που δεν έχουν δώσει τα αντίστοιχα δείγματα δυναμικής την ώρα που η αγορά κινείται με ανοδικό ρυθμό +10% περίπου:

- Αρνητική είναι η εικόνα για τις ΕΥΔΑΠ και ΕΥΑΘ με πτώση κοντά στο 8% και στο 3% στο ταμπλό του Χ.Α. Οι αναλυτές πλέον δεν προτείνουν τιμές-στόχους για τη μετοχή της ΕΥΔΑΠ και της ΕΥΑΘ και ο κλάδος αδυνατεί να βρεθεί στους κερδισμένους του Χ.Α. από το 2023.

- Σε αρνητικό έδαφος κινούνται οι μετοχές των Alumil και Άβαξ, με τις υψηλότερες απώλειες από τις μετοχές του Γενικού Δείκτη, με πτώση 13% και 12% αντιστοίχως. Για την Άβαξ, η άνοδος του 2023 ήταν ιδιαίτερα ισχυρή την ώρα που η Edison Research προτείνει ως δίκαιη τιμή τα 3,2 ευρώ ανά μετοχή ή 100% περιθώριο ανόδου.

- Με μείωση στις τιμές τους τόσο στο διάστημα των 52 εβδομάδων όσο και φέτος, κινούνται οι τίτλοι των ΟΛΘ, Elastron, Elton Χημικά και Πλαστικά Θράκης.

- Οι μετοχές των εταιρειών διαχείρισης ακινήτων (Trastor, Orilina, Trade Estates, Premia, Dimand) κινούνται επίσης αρνητικά.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς