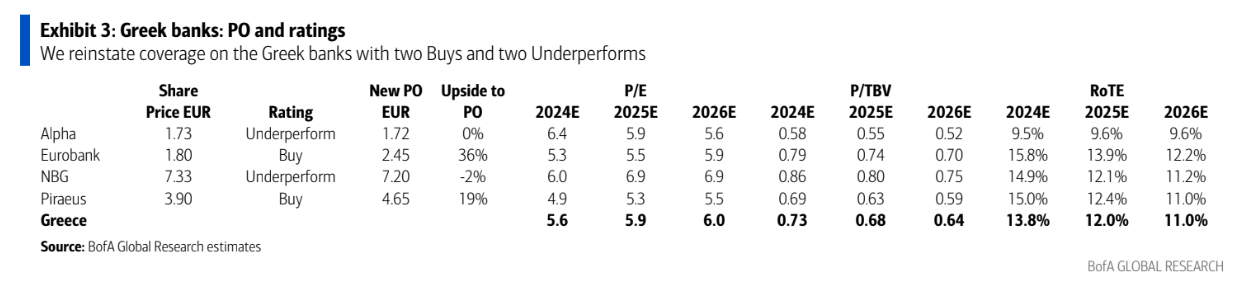

O αμερικανικός οίκος της BofA διατηρεί ισορροπημένη άποψη για τον ελληνικό τραπεζικό κλάδο, με δύο συστάσεις αγοράς και δύο συστάσεις υποαπόδοσης. «Βρίσκουμε επιλεκτική αξία στη Eurobank (πιο κερδοφόρα) και την Πειραιώς (φθηνότερη) και εξακολουθούμε να έχουμε έκθεση στην ανάκαμψη στην Ελλάδα. Ωστόσο, πιστεύουμε ότι η αγορά θα επικεντρωθεί τα επόμενα χρόνια στο περιβάλλον πτώσης των κερδών ανά μετοχή.

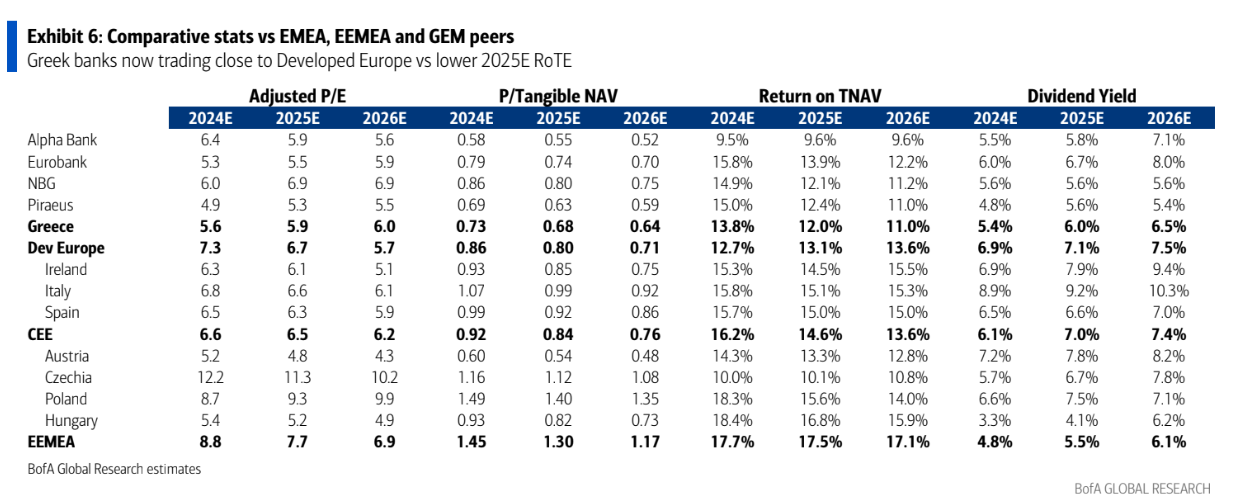

Σε επίπεδο 2025, οι ελληνικές τράπεζες διαπραγματεύονται σε 5,3 με 6,9 φορές τον δείκτη P/E, αρκετά ευθυγραμμισμένο έως και πάνω από τις ευρωπαϊκές ομοειδείς τράπεζες, παρά το γεγονός ότι έχουν υψηλότερους κινδύνους σε όρους ποιότητας κεφαλαίου, δομικά υψηλότερο CoR και χαμηλότερες μερισματικές αποδόσεις, που είναι και εκκρεμείς για έγκριση από τη ρυθμιστική αρχή. Για την ΕΤΕ και την Alpha, θεωρούμε ότι οι εκτιμήσεις του consensus και οι αποτιμήσεις τους αποτυπώνουν με το παραπάνω τις ιστορίες ανάκαμψης και οι συστάσεις είναι underperform», εξηγεί η BofA.

Οι τιμές-στόχοι που θέτει ο οίκος είναι για την Alpha Bank το 1,72 ευρώ με μηδενικό περιθώριο ανόδου, για τη Eurobank τα 2,45 ευρώ με 36% περιθώριο ανόδου, για την Εθνική Τράπεζα τα 7,20 ευρώ με καθοδικό περιθώριο μεταβολής 2% και τέλος, για την Τράπεζα Πειραιώς ανοδικό περιθώριο της τάξεως του 19%.

Βλέπει μείωση 4% στα κέρδη ανά μετοχή ετησίως και 5,5% μείωση στον δείκτη RoTE το 2023-2026

«Αναμένουμε ότι ο μέσος δείκτης RoTE των ελληνικών τραπεζών θα μειωθεί από 16,5% το 2023 σε 11,0% το 2026 και προβλέπουμε μέσο ρυθμό μείωσης των κερδών ανά μετοχή (CAGR EPS) στο -4%, λόγω: 1) διάβρωσης των καθαρών επιτοκιακών περιθωρίων (NIMs), λόγω των μειώσεων των επιτοκίων πολιτικής και των αυξημένων ευαισθησιών των επιτοκίων έναντι της Ευρώπης/EEMEA, παρά τη μεγαλύτερη αντιστάθμιση κινδύνου που εφαρμόζεται τώρα και 2) αύξησης του κόστους κινδύνου (CoR) φέτος λόγω της καθυστερημένης επίδρασης των αυξήσεων των επιτοκίων της ΕΚΤ και του κύκλου επενδύσεων. Το CoR θα παραμείνει διατηρήσιμα υψηλό σε σχέση με τις ευρωπαϊκές ομοειδείς επιχειρήσεις, καθώς οι κίνδυνοι από το παρελθόν εξακολουθούν να επηρεάζουν τα αποτελέσματα των τραπεζών και οι εκτιμήσεις μας για το CoR είναι υψηλότερες τόσο από τον μέσο όρο όσο και από την καθοδήγηση των τραπεζών για τα έτη 2024-2026», συνεχίζει ο οίκος.

Οι τράπεζες έχουν σημειώσει μεγάλη πρόοδο, αλλά προσέξτε τους κινδύνους που παραμένουν σταθεροί

«Οι ελληνικές τράπεζες έχουν θεραπεύσει τα δανειακά τους βιβλία, έχουν βελτιώσει τους δείκτες κεφαλαίου, έχουν βελτιστοποιήσει το κόστος, αύξησαν τη ρευστότητα και επέστρεψαν σε μονοψήφια NPEs και διψήφια RoTEs. Ωστόσο, οι τράπεζες δεν έχουν καταφέρει να αυξήσουν την κερδοφορία τους, καθώς

1) ο κίνδυνος πιστωτικής ποιότητας είναι πολύ υψηλότερος από τους Ευρωπαίους ομολόγους τους, λόγω των συσσωρευμένων NPEs στο σύστημα (αν και όχι στους ισολογισμούς) σε περίπου 70-90 δισ. ευρώ και

2) το κεφάλαιο εξακολουθεί να περιέχει DTCs (9% των RWA, 58% του CET1) και χωρίς αυτά, οι δείκτες CET1 θα παρέμεναν κάτω από τα εποπτικά ελάχιστα όρια. Εφαρμόζουμε ένα μέσο συντελεστή CoE 13,8% για να αντικατοπτρίζει αυτούς τους κινδύνους», εξηγεί ο αμερικανικός οίκος.

Οι αποτιμήσεις δεν είναι πλέον προβληματικές αλλά εξακολουθούν να είναι φθηνές

Οι αποτιμήσεις των ελληνικών τραπεζών για το 2025 είναι στις 0,55 έως τις 0,8 φορές σε όρους P/BV και 5,3 έως 6,9 φορές σε όρους P/E και είναι κοντά στις τιμές των ευρωπαϊκών τραπεζών με μέσο όρο στις 0,8 φορές και 6,7 φορές, αντίστοιχα.

«Βλέπουμε λιγότερο απόλυτο περιθώριο ανόδου σε σχέση με την Ευρώπη, καθώς βλέπουμε μεγαλύτερο ενδιαφέρον, ευαισθησία στα επιτόκια, υψηλότερο CoR και χαμηλότερες μερισματικές αποδόσεις 6,0% έναντι 7,1% το 2025. Παρ' όλα αυτά, ο κλάδος εξακολουθεί να φαίνεται φθηνός σε σχέση με τα θεμελιώδη μεγέθη, παρόμοια με τις ευρωπαϊκές τράπεζες.

Για να αποκτήσετε έκθεση στην ιστορία ανάκαμψης, προτείνουμε Eurobank για την οποία βλέπουμε το υψηλότερο βιώσιμο RoTE στο 13,9%/12,2% στα έτη 2025/2026, ανοδική πορεία από την ανατιμολόγηση των καταθέσεων και αύξηση 10%/11% στα κέρδη ανά μετοχή τα έτη το 2025-2026 από πιθανή ενοποίηση της Ελληνικής Τράπεζας φέτος.

Για την Τράπεζα Πειραιώς, θεωρούμε ότι το χαμηλότερο επίπεδο αποτίμησης στις 5,3 φορές από τους ομοτίμους της για τα έτη 2025-2026 εξακολουθεί να μην αντικατοπτρίζει την ιστορία ανάκαμψης με διψήφιο βιώσιμο RoTE (12,4%/11,0% τα έτη 2025-2026) και έναν χαμηλό δείκτη NPE σε σχέση με τον αντίστοιχο δείκτη των άλλων τραπεζών», καταλήγει η BofA.

Πιθανοί ανοδικοί κίνδυνοι για τις εκτιμήσεις στις ελληνικές τράπεζες

Πιο αργός ή πιο ήπιος κύκλος μείωσης των επιτοκίων: Η βραδύτερη ή μικρότερη μείωση των επιτοκίων θα περιόριζε την πτώση του NII, δεδομένης της υψηλής ευαισθησίας όσον αφορά τα επιτόκια.

Υψηλότερη αύξηση του ΑΕΠ: Είμαστε κάτω από το consensus για την αύξηση του ΑΕΠ το 2024 και 2025. Καθώς οι ελληνικές τράπεζες είναι ευαίσθητες στο μακροοικονομικό περιβάλλον, μια ισχυρότερη αύξηση του ΑΕΠ θα οδηγούσε δυνητικά σε αυξημένη αύξηση των δανείων και σε χαμηλότερη CoR.

Ταχύτερη μείωση των μη εξυπηρετούμενων ανοιγμάτων που διαχειρίζονται οι φορείς διαχείρισης μη εξυπηρετούμενων ανοιγμάτων: Αυτό μπορεί να μειώσει τα τέλη εξυπηρέτησης που καταβάλλουν οι τράπεζες και να επιτρέψει μεγαλύτερη αύξηση των δανείων μέσω της αγοράς επαναλειτουργούντων μη εξυπηρετούμενων ανοιγμάτων.

Πρόσθετες μερισματικές διανομές: Υψηλότερες από τις αναμενόμενες μερισματικές πληρωμές ή η λήψη εγκρίσεων για επαναγορά μετοχών θα αυξήσει τη δυνατότητα διανομής κεφαλαίου και θα αυξήσει τις αναμενόμενες μερισματικές αποδόσεις μας.

Ειδικά για τη Eurobank:

Καλύτερες συνέργειες με την Ελληνική Τράπεζα: Υψηλότερες από τις αναμενόμενες συνέργειες με την ΗΒ, ιδίως από την πλευρά των εσόδων, θα οδηγούσαν σε άνοδο των EPS της Eurobank -επίσης, μια μικρότερη μείωση των καθαρών κερδών της ΗΒ θα είχε θετικό αντίκτυπο στα κοινά EPS.

Καλύτερη απορρόφηση της προσφοράς για την Ελληνική Τράπεζα: Υποθέτουμε ότι η Eurobank κατέχει το 70% των μετοχών της Ελληνικής μετά την προσφορά. Ένα υψηλότερο ποσοστό από αυτό μπορεί να οδηγήσει σε περαιτέρω αύξηση των EPS.

Καλύτερη αύξηση των δανείων στη Βουλγαρία: Υποθέτουμε επιβράδυνση των δανείων στη Βουλγαρία με τα επιτόκια δανείων να είναι πιθανό να αυξηθούν. Η ταχύτερη ανάπτυξη θα μπορούσε πιθανόν να προσφέρει άνοδο στις εκτιμήσεις για τα κέρδη ανά μετοχή.

Ειδικά για την Τράπεζα Πειραιώς:

Επέκταση των τίτλων: Πιστεύουμε ότι υπάρχει περαιτέρω περιθώριο ανόδου του NII για την Πειραιώς, εάν χρησιμοποιήσει μέρος της ρευστότητάς της για να συγκλίνει με τους μέσους όρους του κλάδου για τα χρεόγραφα/ενεργητικό.

Βαθύτερη μείωση του CoR: Μια ταχύτερη μείωση των NPEs που κατέχουν οι επισπεύδοντες ή καλύτερες τάσεις για τις ΜΜΕ και τις γεωργικές επιχειρήσεις θα οδηγήσει σε άνοδο του CoR.

Ανάπτυξη της ψηφιακής τράπεζας: Η Πειραιώς έχει στόχους για το 2026 για τη Snappi, αλλά το όραμά της επικεντρώνεται περισσότερο στην επέκταση του 2030. Μια ταχύτερη ανάπτυξη επιφυλάσσει ανοδική πορεία της EPS.

Ειδικά για την Εθνική Τράπεζα:

Επαναγορά του εναπομείναντος μεριδίου του ΤΧΣ: Υπάρχει περαιτέρω δυναμικό RoTE /EPS, εάν επιτραπεί στην NBG να εξαγοράσει το υπόλοιπο μέρος του κρατικού μεριδίου.

Καλύτερη αύξηση των αμοιβών: Καθώς η NBG έχει περιθώριο να καλύψει τη διαφορά στις αμοιβές, ιδίως σε σχέση με την αγορά, ένα καλύτερο περιβάλλον αμοιβών έχει περισσότερες δυνατότητες για την ίδια έναντι των ανταγωνιστών της.

Αύξηση από τον ψηφιακό μετασχηματισμό: Η ΕΤΕ ηγείται των ελληνικών τραπεζών στις ψηφιακές επενδύσεις, οι οποίες μπορεί να επιφυλάσσουν ανοδική πορεία όσον αφορά την απόκτηση πελατών και την αποτελεσματικότητα.

Ειδικά για την Alpha Bank:

Αύξηση από τις συνεργασίες με τη UniCredit: Αυτό μπορεί να γίνει μέσω μεγαλύτερης εμβέλειας πελατών ή μέσω καλύτερης απόδοσης στη ρουμανική επιχείρηση, όπου η Alpha έχει μερίδιο 10%.

Συγκρατημένες μεταβιβάσεις καταθέσεων: Καθώς αναμένουμε υψηλότερη αύξηση των καταθέσεων για την Alpha με πιθανώς αυξημένα pass-throughs, τα συγκρατημένα pass-throughs μπορεί να συγκρατήσουν ανοδική πορεία του NII.

Καλύτερες επιδόσεις στα ενυπόθηκα NPEs: Καθώς τα NPEs της Alpha επικεντρώνονται στα ενυπόθηκα δάνεια, οι ηπιότερες τάσεις στην ποιότητα του ενεργητικού μπορεί να οδηγήσουν σε καλύτερο οργανικό σχηματισμό.

Πιθανοί καθοδικοί κίνδυνοι για τις εκτιμήσεις μας:

Απροσδόκητη αρνητική ρύθμιση: Αυτό μπορεί να αφορά αποφάσεις για τον περιορισμό των διανομών κεφαλαίου, δεδομένων των στοιχείων DTC στο κεφάλαιο. Δεν πιστεύουμε ότι η ρύθμιση μπορεί να προκαλέσει την αφαίρεση της DTC από το κεφάλαιο, αλλά μπορεί να υπάρχουν κίνδυνοι για μια υποχρεωτική σταδιακή κατάργηση.

Ασθενέστερο μακροοικονομικό περιβάλλον: Η αύξηση του ΑΕΠ της Ελλάδας παραμένει ευαίσθητη στις καθυστερήσεις στην εφαρμογή των ευρωπαϊκών διαρθρωτικών ταμείων, καθώς και στην ευρύτερη οικονομική επιβράδυνση στην Ευρώπη.

Ταχύτερος και βαθύτερος κύκλος μείωσης των επιτοκίων: Αυτό επιφυλάσσει περαιτέρω μείωση των ΝΙΙ, δεδομένης της κυριαρχίας των δανείων με κυμαινόμενο επιτόκιο.

Βαθύτερη άνοδος της μετακύλισης των καταθέσεων: Υποθέτουμε περιορισμένη άνοδο, αλλά αν η μετακύλιση συνεχίσει να αυξάνεται στον κύκλο μείωσης των επιτοκίων, μπορεί να υπάρξει μεγαλύτερη πτώση των ΝΙΙ.

Ειδικά για τη Eurobank:

Κίνδυνοι γύρω από τη δημιουργία μεριδίου στην Ελληνική Τράπεζα: Μια (απίθανη) αποτυχία της συμφωνίας θα οδηγούσε σε πιθανή μείωση της τιμής στόχου και των εκτιμήσεών μας για τα EPS.

Κίνδυνοι εκτέλεσης γύρω από την ενοποίηση της Ελληνικής Τράπεζας: Οι κίνδυνοι εκτέλεσης γύρω από τη διαδικασία ολοκλήρωσης ή ενοποίησης γύρω από την Ελληνική Τράπεζα θα προσέφεραν καθοδική πορεία των EPS.

Ζητήματα ποιότητας ενεργητικού στη Βουλγαρία: Πιθανά ζητήματα ποιότητας ενεργητικού που θα υλοποιηθούν στη Βουλγαρία, μαζί με την αύξηση των επιτοκίων δανείων, θα προσέφεραν πτωτική τάση στις εκτιμήσεις μας.

Ειδικά για την Τράπεζα Πειραιώς:

Πιο περιορισμένα μερίσματα: Καθώς η Πειραιώς έχει το υψηλότερο % της DTC στο κεφάλαιο, θεωρούμε ότι ενέχει τον υψηλότερο κίνδυνο για περαιτέρω μείωση των μερισμάτων από τις ρυθμιστικές αρχές.

Βαθύτερα ζητήματα ποιότητας ενεργητικού: Οι υψηλότερες αθετήσεις ή οι χειρότερες επιδόσεις του χαρτοφυλακίου της Πειραιώς που έχει εκχωρηθεί μπορεί να οδηγήσουν σε υψηλότερους δείκτες NPE ή αυξημένα επίπεδα CoR.

Υψηλότερο κόστος για τις ψηφιακές επενδύσεις:

Περαιτέρω επενδύσεις ή βραδύτερη ανάπτυξη της ψηφιακής τράπεζας Snappi μπορεί να επιδεινώσουν την αύξηση του κόστους της Πειραιώς.

Ειδικά για την Εθνική Τράπεζα:

Υψηλότερος ανταγωνισμός για την αύξηση των καταθέσεων: Παρόλο που δεν υποθέτουμε ότι η ΕΤΕ χρειάζεται υψηλή αύξηση των καταθέσεων, ο υψηλότερος ανταγωνισμός για πελάτες μπορεί να οδηγήσει σε πτώση του NII.

Αυξημένη ευαισθησία στα επιτόκια: Ενδέχεται να υπάρξει πρόσθετη καθοδική τάση εάν η NBG αποφασίσει να μειώσει τις αντισταθμίσεις των NII της.

Ειδικά για την Alpha Bank:

Βραδύτερη αύξηση των μετρητών: θεωρούμε ότι μια βραδύτερη αύξηση των μετρητών της Alpha θα απαιτούσε μεγαλύτερη αύξηση των καταθέσεων, η οποία θα επέφερε μείωση των NII.

Κίνδυνοι εκτέλεσης γύρω από την πώληση της Ρουμανίας: Αν και είναι απίθανο, η αποτυχία της πώλησης της Ρουμανίας μπορεί να οδηγήσει σε πτώση της τιμής στόχου μας.

Αποτυχία του σχεδίου περικοπής του κόστους: Οι καθυστερήσεις ή οι κίνδυνοι εκτέλεσης γύρω από τα μέτρα μείωσης του κόστους, όπως το σχέδιο Skyline, μπορεί να οδηγήσουν σε πτώση των κερδών ανά μετοχή.

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως