Ισχυρή ρευστότητα διαθέτει η μεγάλη πλειονότητα των εισηγμένων εταιρειών στο Χρηματιστήριο της Αθήνας, όπως προκύπτει και από τα οικονομικά αποτελέσματα της περυσινής χρονιάς.

Η εικόνα αυτή είναι έντονα βελτιωμένη σε σύγκριση με τα προηγούμενα χρόνια για δύο κυρίως λόγους:

- Επειδή αρκετές εταιρείες βελτίωσαν τις επιδόσεις τους εκμεταλλευόμενες το καλύτερο οικονομικό περιβάλλον και τα θετικά αποτελέσματα των δικών τους επιχειρηματικών πρωτοβουλιών.

- Διότι ορισμένες εισηγμένες με έντονα ζητήματα βιωσιμότητας έχουν πλέον αποχωρήσει από το ΧΑ.

Ένας αντιπροσωπευτικός δείκτης ρευστότητας είναι αυτός του καθαρού δανεισμού προς το EBITDA (Net Debt/EBITDA), σύμφωνα με τον οποίο μια εταιρεία έχει ικανοποιητική ρευστότητα όταν η τιμή του υπολείπεται του 3,5-4,5.

Ένας δεύτερος δείκτης είναι αυτός του καθαρού δανεισμού προς τα ίδια κεφάλαια, όπου όσο χαμηλότερη είναι η τιμή του δείκτη, τόσο καλύτερη θεωρείται η ρευστότητα της εταιρείας, όταν οι υπόλοιποι παράγοντες διατηρούνται σταθεροί.

Βέβαια, όπως κάθε δείκτης, έτσι και αυτοί παρουσιάζουν μειονεκτήματα και για τον λόγο αυτό αποτελούν απλά ενδείξεις και ποτέ αποδείξεις για την πραγματική εικόνα μιας επιχείρησης. Καλό είναι επίσης να συνεξετάζονται περισσότεροι δείκτες προκειμένου να αξιολογηθεί η ρευστότητα μιας εταιρείας.

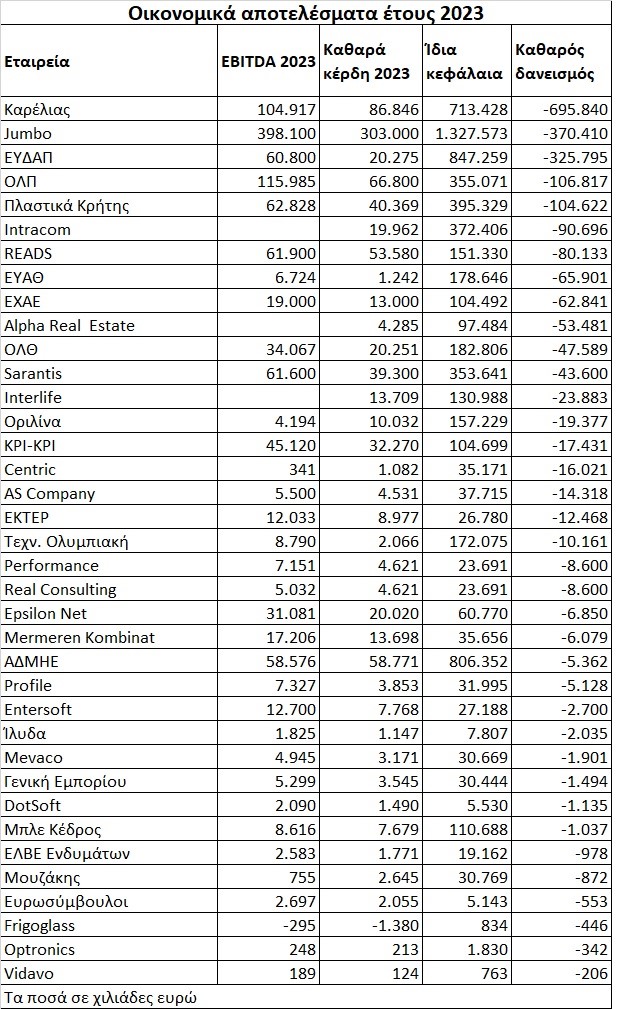

Εξετάζοντας λοιπόν τις εισηγμένες εταιρείες που ανακοίνωσαν τα οικονομικά τους αποτελέσματα για τη χρήση 2023, διαπιστώνουμε ότι (βλέπε στοιχεία του πρώτου παρατιθέμενου πίνακα):

- 37 εισηγμένες εταιρείες (περισσότερες από μία στις τέσσερις) έκλεισαν την περυσινή χρονιά με αρνητικό καθαρό δανεισμό, οπότε σύμφωνα με τον δείκτη διαθέτουν όχι απλώς ισχυρή αλλά υπερβάλλουσα ρευστότητα. Βέβαια, σε ορισμένες περιπτώσεις ο αρνητικός καθαρός δανεισμός οφείλεται στο μικρό μέγεθος ορισμένων εταιρειών και στη δυσκολία πρόσβασης που ενδέχεται να έχουν στο τραπεζικό σύστημα, ενώ στην περίπτωση της Μουζάκης, η εισηγμένη διαθέτει πολύ σημαντικές υποχρεώσεις προς τους κληρονόμους του ιδρυτή της, ενώ παράλληλα έχει αναλάβει και εγγυήσεις έναντι μη εξυπηρετούμενων δανείων τρίτης επιχείρησης.

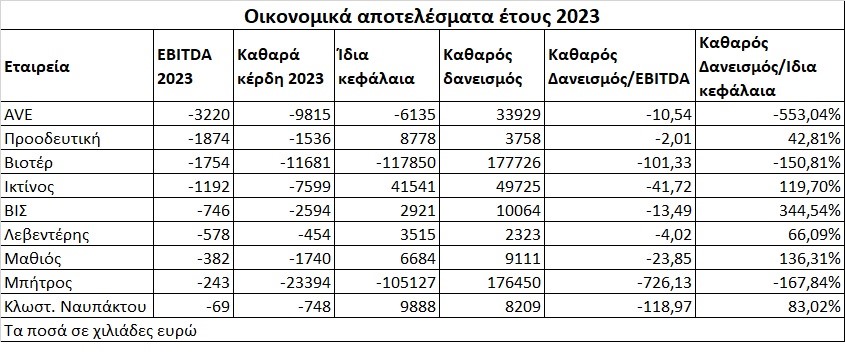

- Όπως προκύπτει από τον δεύτερο παρατιθέμενο πίνακα, οκτώ εταιρείες (AVE, Προοδευτική, Iκτίνος Μάρμαρα, ΒΙΣ, Λεβεντέρης, Μαθιός, Μπήτρος και Κλωστοϋφαντουργία Ναυπάκτου) υποχρεώθηκαν πέρυσι σε αρνητικό EBITDA. Αυτό δεν σημαίνει αυτόματα πως όλες αυτές οι επιχειρήσεις έχουν πρόβλημα ρευστότητας και αναμφίβολα κάθε περίπτωση θα πρέπει να εξετασθεί ξεχωριστά. Για παράδειγμα, η Κλωστοϋφαντουργία Ναυπάκτου διαθέτει ικανοποιητική ρευστότητα, η Ικτίνος Μάρμαρα έχει ρυθμισμένες υποχρεώσεις, η AVE προχωρεί σε συχνές αυξήσεις του μετοχικού της κεφαλαίου, η Μπήτρος έχει εδώ και χρόνια υπογράψει MoU για την αναδιάρθρωση του δανεισμού της, κ.λπ.

- Σε ό,τι αφορά τις υπόλοιπες εισηγμένες (στοιχεία στον τρίτο παρατιθέμενο πίνακα), η πλειονότητα έχει δείκτη καθαρού δανεισμού προς EBITDA χαμηλότερο του πέντε, χωρίς αυτό να σημαίνει ότι όλες οι άλλες εταιρείες που εμφανίζονται με υψηλότερους δείκτες έχουν πρόβλημα. Για παράδειγμα, οι επιχειρήσεις που δραστηριοποιούνται στον χώρο των ακινήτων (μεταξύ των οποίων και η MIG λόγω της τρέχουσας διάρθρωσης των εργασιών της) και των ανανεώσιμων πηγών ενέργειας (π.χ. ΤΕΡΝΑ Ενεργειακή) συνηθίζεται να έχουν υψηλούς δείκτες καθαρού δανεισμού προς EBITDA, χωρίς όμως κάποια από τις αναφερόμενες να αντιμετωπίζει ζήτημα ρευστότητας. Ειδικότερα, στον χώρο των ακινήτων ως καταλληλότερος δείκτης προτείνεται αυτός του καθαρού δανεισμού προς ίδια κεφάλαια που καλό είναι να υπολείπεται του 110%. Επίσης, στις εταιρείες του μεταλλουργικού κλάδου παρατηρούνται έντονες διακυμάνσεις στο EBITDA από έτος σε έτος, με το 2023 να είναι μια από τις «κακές» χρονιές, λόγω της υποχώρησης που σημείωσαν οι τιμές των μετάλλων στις διεθνείς αγορές. Το γεγονός αυτό επηρέασε -συγκυριακά- δυσμενώς και τις τιμές του δείκτη «καθαρός δανεισμός προς EBITDA».

Συνολικότερα, πέρα από το ύψος κάποιων δεικτών θα πρέπει να εξετάζονται και άλλοι παράγοντες για την αξιολόγηση της ρευστότητας μιας εταιρείας, όπως για παράδειγμα ο χρονισμός των υποχρεώσεών της (π.χ. αν το μεγαλύτερο τμήμα των δανείων της είναι μακροπρόθεσμο, όπως π.χ. συμβαίνει στους Μύλους Κεπενού και στις εταιρείες ακινήτων), ή/και το αν ένα σημαντικό ποσοστό του χρέους έχει κλειδωμένο χαμηλό επιτόκιο (π.χ. Prodea, Premia Properties, ElvalHalcor, κ.λπ.), αν μια εταιρεία σχεδιάζει αύξηση του μετοχικού της κεφαλαίου (π.χ. η Interwood-Ξυλεμπορία την ολοκλήρωσε ήδη φέτος), αν βρίσκεται σε προχωρημένο σημείο για το κούρεμα-αναδιάρθρωση του χρέους της, κ.λπ.

Τέλος, το ύψος του καθαρού δανεισμού εμφανίζεται «φουσκωμένο» και επηρεάζει δυσμενώς τον δείκτη «καθαρός δανεισμός προς ίδια κεφάλαια», επειδή με βάση τα νέα λογιστικά πρότυπα, στον δανεισμό μιας επιχείρησης προστίθενται και οι υποχρεώσεις από μελλοντικές καταβολές μισθωμάτων.

Εισαγγελέας: Αθώωση Δημήτρη και Τζώρτζη Κουτσολιούτσου για τρία κακουργήματα

Εισαγγελέας: Αθώωση Δημήτρη και Τζώρτζη Κουτσολιούτσου για τρία κακουργήματα Alpha Bank: Citi και Jefferies αυξάνουν την τιμή-στόχο

Alpha Bank: Citi και Jefferies αυξάνουν την τιμή-στόχο «Μπλόκο» από τον δήμο Ναυπλιέων στο Kandia's Castle Resort & Thalasso Nafplio

«Μπλόκο» από τον δήμο Ναυπλιέων στο Kandia's Castle Resort & Thalasso Nafplio Κόντρα Χατζηδάκη-λογιστών για τις φορολογικές δηλώσεις

Κόντρα Χατζηδάκη-λογιστών για τις φορολογικές δηλώσεις ΕΤΕ: Οι δύο παράμετροι που θα κρίνουν το νέο placement

ΕΤΕ: Οι δύο παράμετροι που θα κρίνουν το νέο placement Eurobank & Alpha: Θεμελιώδη και τεχνική ανάλυση δείχνουν υψηλότερα

Eurobank & Alpha: Θεμελιώδη και τεχνική ανάλυση δείχνουν υψηλότερα Φ. Καραβίας: Μέρισμα μόνο σε μετρητά

Φ. Καραβίας: Μέρισμα μόνο σε μετρητά Σκληρό ουκρανικό χτύπημα σε αεροδρόμιο της Κριμαίας

Σκληρό ουκρανικό χτύπημα σε αεροδρόμιο της Κριμαίας Αποχωρεί ο συνιδρυτής και επικεφαλής επιστήμονας της OpenAI

Αποχωρεί ο συνιδρυτής και επικεφαλής επιστήμονας της OpenAI Επαναφορά για Bitcoin, ποιο κρυπτονόμισμα έτρεξε με 15%

Επαναφορά για Bitcoin, ποιο κρυπτονόμισμα έτρεξε με 15%