Προσφυγή στο διεθνές δικαστήριο της Χάγης εξετάζει η Αργεντινή, επιρρίπτοντας τις ευθύνες για όσα έχουν συμβεί στον Αμερικανό δικαστή Thomas Griesa, ο οποίος μπλοκάρει την εκταμίευση της αποπληρωμής των ομολόγων.

Ο επικεφαλής του υπουργικού συμβουλίου της Αργεντινής, Jorge Capitanich, υποστήριξε ότι η χώρα του δεν βρίσκεται σε τεχνική χρεοκοπία, ενώ χαρακτήρισε ανίκανο τον Αμερικανό διαμεσολαβητή. Παράλληλα, δήλωσε πως οι ομολογιούχοι πρέπει να ζητήσουν τα χρήματά τους -συνολικά 539 εκατ. δολάρια τα οποία η Αργεντινή έχει ήδη καταθέσει στην Bank of New York Mellon, αλλά δεν τους έχουν καταβληθεί λόγω της απόφασης Griesa- από τον Αμερικανό δικαστή.

Εν τω μεταξύ μετά την S&P σε υποβάθμιση της πιστοληπτικής ικανότητας της Αργεντινής προχώρησε και η Fitch. Ο διεθνής οίκος υποβάθμισε το rating σε "Restricted Default".

Όπως είναι γνωστό, τα ξημερώματα της Τετάρτης εξέπνευσε η προθεσμία για την εύρεση συμβιβαστικής λύσης με τα hedge funds που δεν συμμετείχαν στην αναδιάρθρωση χρέους του 2001. Σημειώνεται ότι αυτά τα hedge funds (οι λεγόμενοι holdout πιστωτές) είχαν προσφύγει στη Δικαιοσύνη και ο Αμερικανός δικαστής Griesa αποφάσισε ότι το Μπουένος Άιρες δεν μπορεί να εξυπηρετήσει τους ομολογιούχους που είχαν δεχθεί «κούρεμα» στους τίτλους τους, εάν δεν πληρώσει την ίδια ώρα και τους holdout πιστωτές.

Η Αργεντινή επιχειρούσε, μάταια, να εξασφαλίσει έστω και την τελευταία στιγμή την αναστολή της απόφασης του Thomas Griesa, δικαστή αμερικανικού δικαστηρίου, για την καταβολή 1,33 δισ. δολαρίων συν τόκους στα hedge funds.

Οι επιλογές

Σύμφωνα με τους New York Times, θεωρητικά, η Αργεντινή θα μπορούσε να επιχειρήσει να παρακάμψει τη δικαστική απόφαση ανταλλάσσοντας τα ομόλογα για νέους τίτλους που θα υπόκεινται σε δίκαιο Αργεντινής και να τους αποπληρώσει στο Μπουένος Άιρες. Όμως, για να γίνει αυτό, θα πρέπει να έχει την επίσημη λίστα όσων διακρατούν ομόλογα, την οποία έχει στη διάθεσή της ξένη χρηματοοικονομική εταιρεία. Αυτή η εταιρεία μπορεί να μην θέλει να φανεί ότι πράττει ενάντια στη διαταγή του δικαστή Griesa.

Το να πληρώσει τα hedge funds, τα οποία εδώ και τόσα χρόνια αψηφούσε, θα μπορούσε να υπονομεύσει τη θέση της προέδρου της Αργεντινής, Christina Fernandez de Kirchner, στα μάτια του λαού της. Πολλοί Αργεντίνοι θεωρούν πως η χρεοκοπία του 2001 ήταν απαραίτητη ώστε να ελαφρυνθεί η χώρα από τα βάρη που της δημιούργησαν προηγούμενες κυβερνήσεις. Είναι επίσης πιθανό η πληρωμή 1,5 δισ. δολαρίων, που ζητούν τα hedge funds, να δημιουργήσει τεράστιο πρόβλημα, δεδομένου ότι υπάρχει ρήτρα στα ομόλογα όσων δέχθηκαν το "κούρεμα" που τους επιτρέπει να διεκδικήσουν το σύνολο των κεφαλαίων τους αν άλλοι επενδυτές αποζημιωθούν καλύτερα από αυτούς. Σύμφωνα με ορισμένες εκτιμήσεις, κάτι τέτοιο θα έφερνε νέες υποχρεώσεις για την Αργεντινή, που θα ξεπερνούσαν τα 200 δισ. δολάρια. Πάντως, οι holdout πιστωτές αμφισβητούν ότι η ρήτρα αυτή θα έφερνε τέτοιο αποτέλεσμα.

Παράλληλα, υπάρχουν και άλλοι holdout πιστωτές, οι περισσότεροι εκ των οποίων δεν έχουν συμμετάσχει στις αγωγές κατά της Αργεντινής. Για να υπάρξει διακανονισμός με όλους τους holdout πιστωτές, σύμφωνα με τους υπολογισμούς της JPMorgan Chase, θα χρειάζονταν περίπου 13 δισ. δολάρια.

Στο μεταξύ, παρά το ναυάγιο των διήμερων διαπραγματεύσεων και τις δηλώσεις του Αμερικανού μεσολαβητή περί «άμεσης χρεοκοπίας», ο Αργεντίνος υπουργός Οικονομικών Axel Kicillof, άφησε ανοικτό το ενδεχόμενο περαιτέρω διαπραγματεύσεων. Έτσι, ενώ τεχνικά η Αργεντινή αθέτησε την πληρωμή της για σήμερα, φαίνεται πως υπολογίζει ότι μια χρεοκοπία θα ενισχύσει τη θέση της στην περίπτωση συνέχισης των διαπραγματεύσεων με τους holdout πιστωτές τις επόμενες εβδομάδες. Η ρήτρα που προαναφέρθηκε και επηρεάζει τους ομολογιούχους που συμμετείχαν στην ανταλλαγή λήγει στο τέλος του έτους, και ως εκ τούτου η Αργεντινή ίσως περιμένει μέχρι τότε για να καταλήξει σε κάποια συμφωνία.

Σύμφωνα με τη Washington Post, ο Kicillof άφησε να εννοηθεί σήμερα ότι υπάρχει πιθανότητα για λύση μέσω του ιδιωτικού τομέα, αναφερόμενος προφανώς στην πρόταση των τραπεζών της Αργεντινής να προσφέρουν εγγύηση ύψους 250 εκατ. δολαρίων στους holdout πιστωτές. Το σκεπτικό είναι να δοθεί στα hedge funds οικονομικό κίνητρο ώστε να ζητήσουν από τον Griesa να αναστείλει την απόφασή του μέχρι το τέλος του έτους και να επιτρέψει την αποπληρωμή κατόχων άλλων ομολόγων.

Ωστόσο, το Aurelius Capital Management, ένα από τα hedge fund γύπες που έχουν μηνύσει την Αργεντινή, υποβάθμισε τις πιθανότητες να υπάρξει άμεσα μια τέτοια λύση.

Υπενθυμίζεται ότι εφημερίδες της Αργεντινής μετέδωσαν πως ιδιωτικές τράπεζες της χώρες προσπαθούν να κλείσουν μια συμφωνία της τελευταίας στιγμής για να βοηθήσουν την κυβέρνηση να αποπληρώσει το χρέος που κατέχουν τα hedge funds, αγοράζοντας οι ίδιες τα ομόλογα. Εν τω μεταξύ, η WSJ μετέδωσε πως η WSJ βρίσκεται σε συζητήσεις για την αγορά ομολόγων από ομάδα hedge funds που ζητά πλήρη αποπληρωμή από την Αργεντινή.

«Το Aurelius δεν έχει λάβει καμία τέτοια πρόταση που να μπορεί να θεωρηθεί σοβαρή» ανέφερε σε ανακοίνωση του το hedge fund.

Η αντίδραση των αγορών

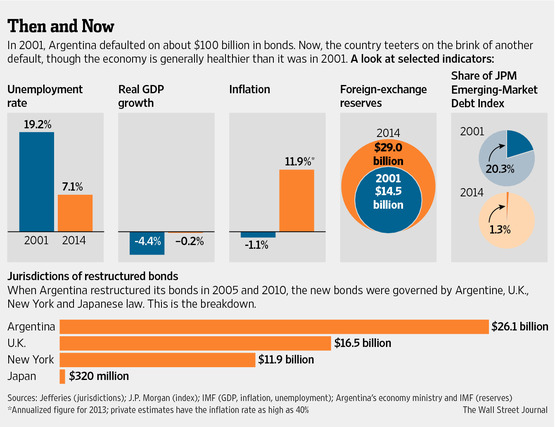

Όσο σοβαρή και αν είναι αυτή η νέα χρεοκοπία, η κατάσταση απέχει πολύ από το χάος που επικράτησε μετά την οικονομική κατάρρευση της Αργεντινής το 2001-2002. Και αυτό διότι αυτήν τη φορά η κυβέρνηση δεν αντιμετωπίζει ζήτημα φερεγγυότητας.

Όσο σοβαρή και αν είναι αυτή η νέα χρεοκοπία, η κατάσταση απέχει πολύ από το χάος που επικράτησε μετά την οικονομική κατάρρευση της Αργεντινής το 2001-2002. Και αυτό διότι αυτήν τη φορά η κυβέρνηση δεν αντιμετωπίζει ζήτημα φερεγγυότητας.

Ωστόσο, το πόσο επώδυνη θα είναι αυτή η χρεοκοπία για την Αργεντινή, η οποία ήδη βρίσκεται σε ύφεση, θα εξαρτηθεί από το πόσο γρήγορα θα μπορέσει η κυβέρνησή της να απαλλαγεί από τις υποχρεώσεις της.

Σύμφωνα με το Reuters, η αποτυχία επίτευξης συμφωνίας με τους holdout πιστωτές δεν θα προκαλέσει οικονομικές αναταράξεις στο εξωτερικό, διότι η Αργεντινή έχει ήδη απομονωθεί από τις παγκόσμιες πιστωτικές αγορές από το 2002, όταν κήρυξε χρεοστάσιο στο χρέος της ύψους 100 δισ. δολαρίων.

Αντιθέτως, οι εγχώριες αγορές, που είχαν κάνει ράλι τις τελευταίες ημέρες, ελπίζοντας ότι θα υπάρξει συμφωνία, ενδέχεται να αντιστρέψουν την πορεία τους.

Οι αποδόσεις του βασικού δολαριακού ομολόγου της Αργεντινής, λήξεως το 2033, υποχώρησε στο χαμηλότερο επίπεδο των τελευταίων τριάμισι ετών, ενώ ο δείκτης MerVal άγγιξε επίπεδο ρεκόρ. «Η διόρθωση θα εξαρτηθεί από την αντίληψη ως προς το πόσο θα χρειαστεί για να επιλυθεί η χρεοκοπία», σύμφωνα με τον αναλυτή της Goldman Sachs, Mauro Roca.

Στο μεταξύ, υπάρχουν ήδη πολλοί επενδυτές που έχουν στοιχηματίσει σε χρεοκοπία της χώρας μέσω των CDS, όμως θα μπορούσαν να περάσουν αρκετές μέρες μέχρις ότου αυτοί οι επενδυτές μάθουν εάν μπορούν να εισπράξουν τα κέρδη από το «στοίχημά» τους.

Οι αποφάσεις για τα payouts των CDS λαμβάνονται μετά από συνεδρίαση του ISDA (International Swaps and Derivatives Association). Tην Πέμπτη η ελβετική τράπεζα UBS κατέθεσε αίτημα στον ISDA να αποφασίσει αν η μη πληρωμή τοκομεριδίων από την Αργεντινή την Τετάρτη θα πυροδοτήσει τα CDS.

Αν ο ISDA αποφασίσει να κηρύξει την Αργεντινή χρεοκοπημένη, το συνολικό ποσό των payouts θα ήταν λίγο μεγαλύτερο του 1 δισ. δολαρίων. Σύμφωνα με τα στοιχεία του Depository Trust & Clearing Corp, τα CDS κρατικών ομολόγων της Αργεντινής που βρίσκονται σε κυκλοφορία ανέρχονται σε 20,7 δισ. δολάρια, αναφέρει η Wall Street Journal.

Οι επιπτώσεις για την οικονομία της Αργεντινής

Σύμφωνα με τη Wall Street Journal, η νέα αυτή χρεοκοπία θα μπορούσε να δημιουργήσει πιέσεις σε μια οικονομία που ήδη πλήττεται από την ύφεση, οδηγώντας ενδεχομένως σε υψηλότερο πληθωρισμό και σε πιο αδύναμο νόμισμα.

Παράλληλα, το ναυάγιο των διαπραγματεύσεων περιπλέκει την προσπάθεια της προέδρου της Αργεντινής να σταθεροποιήσει την οικονομία εν όψει των εκλογών του επόμενου έτους, παρά το γεγονός ότι η χρεοκοπία δεν φαίνεται να ανησυχεί ιδιαίτερα τους Αργεντίνους, οι οποίοι έχουν περάσει πολύ μεγαλύτερες κρίσεις τις τελευταίες δεκαετίες και είναι σε θέση να προσαρμοστούν στις οικονομικές αναποδιές.

Μια χρεοκοπία θα μπορούσε να αφαιρέσει έως και μία ποσοστιαία μονάδα από την ανάπτυξη της Αργεντινής φέτος, σύμφωνα με τον πρώην διοικητή της κεντρικής τράπεζας της χώρας, Martin Redrado. Οι αναλυτές εκτιμούν πως θα οδηγήσει σε αύξηση του πληθωρισμού, που σύμφωνα με ορισμένους οικονομολόγους ήδη κινείται κοντά στο 40%. Παράλληλα, θα μπορούσε να προκαλέσει νέες αναταράξεις στις χρηματαγορές της χώρας, βάζοντας τέλος σε μια περίοδο σχετικής ηρεμίας στην ισοτιμία του πέσο και των τιμών των αργεντίνικων ομολόγων.

Πάντως, ακόμα και αν η Αργεντινή καταλήξει σε κάποια συμφωνία με τους holdout πιστωτές, πιθανότατα αυτό δεν θα αρκεί από μόνο του για να βελτιώσει τα οικονομικά της, σύμφωνα με τον Roberto Sifon-Arevalo της S&P. Σημειώνεται ότι η Standard & Poor's έχει θέσει την αξιολόγηση της χώρας σε «επιλεκτική χρεοκοπία».

Οι πολιτικές επιπτώσεις της απόφασης Griesa

Πάντως η απόφαση του Αμερικανού δικαστή Griesa έχει ήδη προκαλέσει αντιδράσεις ακόμα και εντός των ΗΠΑ. Η αμερικανική κυβέρνηση έχει χαρακτηρίσει την απόφασή του «εντυπωσιακά ευρεία», λέγοντας πως θα μπορούσε να υπονομεύσει τις διεθνείς σχέσεις των ΗΠΑ. Το Διεθνές Νομισματικό Ταμείο έχει προειδοποιήσει πως η απόφαση θα κάνει πιο εύκολο μια «χούφτα» πιστωτών να μπορούν να δημιουργήσουν εμπόδια σε άλλες αναδιαρθρώσεις χρέους. «Υπάρχει κόστος για τον κόσμο», είχε δηλώσει την προηγούμενη εβδομάδα ο επικεφαλής οικονομολόγος του ΔΝΤ, Olivier Blanchard.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία