Αλλαγή σκηνικού, κατά την τελευταία συνεδρίαση της εβδομάδας με επιστροφή των λίγων αγοραστών, σε μία καθαρά ανοδική συνεδρίαση, ενώ το τελικό 2,20% του Γενικού Δείκτη ήταν η μεγαλύτερη άνοδος του τελευταίου 1,5 μήνα, με την αμέσως μεγαλύτερη να έχει σημειωθεί στις 31/8 (+2,31%).

Από εκεί και πέρα, εύκολα θα μπορούσε να υποστηριχθεί ότι τέσσερις ήταν οι βασικοί λόγοι της σημερινής ανοδικής αντίδρασης, που έφερε τον Δείκτη να σημειώνει νεότερο υψηλότερο κλείσιμο στην μετά το Βρετανικό ψήφισμα, εποχή.

Πρώτος και κύριος λόγος, η επιστροφή των Ευρωπαϊκών δεικτών σε θετικό πρόσημο, μετά από τρεις συνεχόμενες πτωτικές συνεδριάσεις, κάτι που επιβεβαίωσε όλους όσους έχουν επισημάνει την υψηλή εξάρτηση της εγχώριας Χρηματιστηριακής Αγοράς με τις Αγορές της Ευρώπης, τουλάχιστον όσο συνεχίζεται η λειψυδρία των εσωτερικών ειδήσεων - καταλυτών.

Την ανοδική αντίδραση ενίσχυσαν και τα καλύτερα του αναμενομένου αποτελέσματα που ανακοίνωσαν οι Citigroup, Wells Fargo, JP Morgan, προϊδεάζοντας για ανοδικό ξεκίνημα συνεδρίασης στην Wall Street.

Δεύτερον τα παραδοσιακά "πονταρίσματα" που είθισται να σημειώνονται λίγες ώρες πριν ανακοινωθεί ο "χρησμός" κάποιου διεθνούς οίκου αξιολόγησης και σήμερα το βράδυ αναμένεται η αξιολόγηση της Ελληνικής Οικονομίας από την Moody΄s.

Υπενθυμίζεται ότι ο οίκος έχει την Χώρα στην βαθμίδα "Caa3", ενώ είναι περίπου βέβαιο ότι οι σημερινοί, απόλυτα βραχυπρόθεσμοι, αγοραστές, θα προσχωρήσουν στην πλευρά των πωλητών, αν δεν επιβεβαιωθούν οι προσδοκίες ότι η έκθεση του οίκου θα εμπεριέχει στοιχεία που θα συνιστούν οριακή έστω αναβάθμιση της πιστοληπτικής ικανότητας της Ελληνικής Οικονομίας.

Τρίτος αποφασιστικός λόγος η απόφαση του Χ.Α. να μειώσει τα όρια ασφάλισης, μετά την εκκαθάριση στις 14/10, για τις Τραπεζικές μετοχές στην Αγορά Παραγώγων, κάτι που είχε σημαντικό αντίκτυπο και στην spot Αγορά και φάνηκε στο Τραπεζικό ταμπλώ.

Πιο συγκεκριμένα το όριο ασφάλισης (margin factor) για την Alpha Bank υποχωρεί από 36 στο 28, της Εθνικής από 38 στο 31, της Eurobank από το 38 στο 32 και της Πειραιώς από το 43 στο 36.

Τέταρτος λόγος, η διαφαινόμενη αναρρίχηση του Δείκτη προς νέα υψηλά, έφερε και σχετικό "short covering" από όσους διατηρούσαν, ή άνοιξαν χθες, θέσεις "short" και η κίνηση αυτή υποβοήθησε την ανοδική τάση.

Ελάχιστες οι ειδήσεις που ακολούθησαν το κλείσιμο της χθεσινής συνεδρίασης.

Εκτόξευση πρωτογενούς πλεονάσματος στα 5,4 δισ. καταγράφουν τα προσωρινά στοιχεία του προϋπολογισμού για το εννεάμηνο του έτους. Ο συνδυασμός αυξημένων εσόδων και συγκράτησης δαπανών έχει ως αποτέλεσμα να καταγράφεται όχι μόνο πρωτογενές αλλά και κανονικό πλεόνασμα ύψους 606 εκατ. ευρώ, έναντι στόχου για έλλειμμα 3.023 εκατ. ευρώ.

Σύμφωνα με την ανακοίνωση του Υπουργείου Οικονομικών, το πρωτογενές πλεόνασμα ήταν ύψους 5.454 εκατ. ευρώ, έναντι πρωτογενούς πλεονάσματος 3.072 εκατ. ευρώ για την ίδια περίοδο το 2015 και στόχου για πρωτογενές πλεόνασμα 1.907 εκατ. ευρώ.

Από την άλλη και σύμφωνα με το ρεπορτάζ του Χρ. Κίτσιου "μέσω της έκδοσης μετατρέψιμων ομολογιών, οι οποίες θα προσμετρώνται στα βασικά εποπτικά κεφάλαια, και της ταυτόχρονης εκχώρησης προς διαχείριση χαρτοφυλακίου -προβληματικών- δανείων, θα επιδιωχθεί η κάλυψη μέρους των κεφαλαιακών αναγκών της Attica Bank. Για τα παραπάνω ανοικτά θέματα θα αποφασίσει η διοίκηση της Τράπεζας ως το τέλος του μήνα, μετά και τις σχετικές εισηγήσεις των συμβούλων (Clayton για το προς εκχώρηση διαχείρισης χαρτοφυλάκιο NPEs και StormHarbour για την έκδοση μετατρέψιμων ομολογιών). Αφού οριστικοποιηθούν οι όροι, θα ενημερωθούν οι Υποψήφιοι Επενδυτές και θα καθορισθεί ημερομηνία υποβολής δεσμευτικών προσφορών.

Ο τίτλος της Τρ. Αττικής κινήθηκε μόνιμα με θετικό πρόσημο, αλλά υποχώρησε αισθητά από τα ενδοσυνεδριακά κέρδη (+16,36%) και ολοκλήρωσε την συνεδρίαση στα 0,06 ευρώ, με ημερήσια κέρδη 9,09%.

Μένοντας στο Τραπεζικό ταμπλώ, αξίζει να σημειωθεί ότι οι Δεικτοβαρείς Τραπεζικοί τίτλοι επέστρεψαν υψηλότερα, ή έκλεισαν επάνω σε σημεία - κλειδιά, που επανεπιβεβαίωσαν, ή θα δώσουν αγοραστικά σήματα.

Η μετοχή της Alpha Bank (4,43%) ολοκλήρωσε την συνεδρίαση επάνω στο αποφασιστικό επίπεδο των 1,65 ευρώ, ενώ ο τίτλος της Εθνικής (+6,88%) υπερκέρασε τα 0,198 ευρώ, που είναι επίπεδο - σηματωρός για τους traders.

Υψηλότερα του αποφασιστικού επιπέδου των 0,142 ευρώ, ολοκλήρωσε την συνεδρίαση η Πειραιώς (+4,29%), ενώ την καλύτερη, τεχνική, συμπεριφορά συνεχίζει να επιδεικνύει η Eurobank (+2,98%), όχι μόνο γιατί διατηρεί απόσταση ασφαλείας από το σημαντικό επίπεδο των 0,529 ευρώ, αλλά άφησε πίσω της και την επόμενη αντίσταση στα 0,548 ευρώ και πάρα πολλά για την βραχυπρόθεσμη τάση θα κρίνει η "μάχη" στα 0,56 ευρώ.

Παρά την σημερινή ανοδική αντίδραση, οι περισσότεροι των εγχώριων αναλυτών παραμένουν τουλάχιστον επιφυλακτικοί, γνωρίζοντας ότι ο χαμηλός και συνεχώς ανακυκλούμενος τζίρος, δεν έχει την δυνατότητα να αναδείξει μεγαλύτερο αριθμό ημερήσιων πρωταγωνιστών και θα παραμείνει "ευπαθής" στην πρώτη υποτροπή του διεθνούς κλίματος.

Φεύγοντας από το Τραπεζικό ταμπλώ και μεταφερόμενοι στον υπόλοιπο, μη Τραπεζικό, 25αρη, αρκετά είναι τα άξια αναφοράς.

Πρώτον η ανοδική διαφυγή υψηλότερα των 2,06 ευρώ για την ΓΕΚΤΕΡΝΑ (+6,83%), που όμως έχει μπροστά της την επόμενη αντίσταση στα 2,21 ευρώ.

Την κίνηση της ΓΕΚΤΕΡΝΑ, προσπαθεί να ακολουθήσει ο Ελλάκτωρας (+4,69%), όμως μέχρι τώρα όλες οι προσπάθειες "σκοντάφτουν στον γρανίτη" των 1,35 ευρώ, υπέρβαση των οποίων θα δώσει καλύτερη τάση. Ο τίτλος παραμένει "long" με "stop" τα 1,25 ευρώ.

Άφησε πίσω του την κύρια αντίσταση των 4,80 ευρώ ο Μυτιληναίος (+2,98%), όμως θα χρειαστεί "το κάτι παραπάνω" προκειμένου να βγει νικητής με την "μάχη" των 5,00 - 5,10 ευρώ.

ΟΤΕ (+2,30%) και ΟΠΑΠ (+1,92%) παραμένουν "short", όσο ο πρώτος αδυνατεί να δώσει κλεισίματα υψηλότερα των 8,10 - 8,14 ευρώ και ο δεύτερος υψηλότερα των 8,08 - 8,10 ευρώ.

Αξίζει να σημειωθεί ότι στην σημερινή ανοδική αντίδραση, υπήρξε σχεδόν "πανστρατιά", καθώς μόνο ο τίτλος του ΟΛΠ (-0,72%), από την υψηλή κεφαλαιοποίηση, ολοκλήρωσε την συνεδρίαση με αρνητικό πρόσημο.

Από τις χαμηλότερες κεφαλαιοποιήσεις, τέταρτη συνεχόμενη ανοδική συνεδρίαση για τον Νηρέα (+7,59%), που άφησε πίσω του την αποφασιστική αντίσταση των 0,158 ευρώ και αυτό μπορεί να έχει την σημασία του για την συνέχεια.

Επιμένει πλαγιοανοδικά η J&P Άβαξ (+10,04%), πλησιάζει τα 5,50 ευρώ ο Αστέρας (+2,58%), που σύμφωνα με την Beta Sec. είναι η τιμή της πιθανής δημόσιας πρότασης, ενώ συνέχισαν ανοδικά οι Forthnet (+8,7%) και Frigoglass (+17,86%), όμως η προσφορά αυξήθηκε και η κίνηση για υψηλότερα επίπεδα θα χρειαστεί σαφώς μεγαλύτερη προσπάθεια.

Το διάγραμμα της J&P Αβαξ από την αρχή του έτους

Η συνεδρίαση που ολοκληρώθηκε ήταν η τελευταία της χρηματιστηριακής εβδομάδας που αποδείχθηκε η δεύτερη συνεχόμενη ανοδική και μάλιστα σημειώθηκε "repetition" στα εβδομαδιαία κέρδη του Γενικού Δείκτη, που έφθασαν το 2,08%, ενώ στο ίδιο διάστημα ο κλαδικός δείκτης των Τραπεζών σημείωσε κέρδη 4,3% και η μέση ημερήσια μικτή αξία συναλλαγών ενισχύθηκε κατά 30% και διαμορφώθηκε στα 34,7 εκατ. ευρώ.

To ημερήσιο διάγραμμα του Γενικού Δείκτη

Από την αρχή του χρόνου, ο Γενικός Δείκτης σημειώνει απώλειες 6,67% και ο Τραπεζικός δείκτης απώλειες 41,22%.

Τι σχολιάζουν οι αναλυτές της αγοράς

-Πέτρος Στεριώτης

"Οι Διεθνείς Αγορές στρέφουν, το τελευταίο τριήμερο και πάλι το ενδιαφέρον τους στην Κίνα. Αντιφατικά τα μακροοικονομικά μηνύματα από τη 2η μεγαλύτερη Οικονομία του Πλανήτη, με τον πληθωρισμό να είναι υψηλότερος του αναμενόμενου, αλλά τo ύψος εισαγωγών και εξαγωγών να απογοητεύει" αναφέρει ο Πέτρος Στεριώτης.

Η μετοχή της Deutsche Bank προσπαθεί να υπερβεί το υψηλό ενός μήνα και να κλείσει το μεγάλο καθοδικό χάσμα που προκάλεσε η ανακοίνωση του προστίμου που της υπεβλήθη από τις Αμερικάνικες Αρχές.

Οι φόβοι σχετικά με τις επιπτώσεις που θα προκαλούσε "ντόμινο" από πιθανή κατάρρευση του Γερμανικού Τραπεζικού κολοσσού δυσκολεύει οπωσδήποτε το ανοδικό σενάριο στα risk assets, αλλά παράλληλα αποτελεί έναν επιπρόσθετο παράγοντα που διατηρεί τις Κεντρικές Τράπεζες σε "mode" πιστωτικής χαλάρωσης.

Ταυτόχρονα, η επιλογή επενδυτών να ανοίξουν "short" θέσεις προσδοκώντας ότι θα υπάρξει μία "επανάληψη" του 2008 δεν αποκλείεται να πυροδοτήσει συνθήκες "short squeeze" στην περίπτωση που δουν το φως της δημοσιότητας νέα, σχετικά με συμβιβασμό και χαμηλότερο του αναμενομένου πρόστιμο προς τη Deutsche. Στις ΗΠΑ, με τις εκλογές να πλησιάζουν, η ανακοίνωση εταιρικών αποτελεσμάτων επηρεάζει τα μετοχικά χαρτοφυλάκια.

Σε κάθε περίπτωση, τα ασφάλιστρα κινδύνου (CDS) επί των ομολόγων της μεγαλύτερης Γερμανικής Τράπεζας συνεχίζουν να κοστίζουν ακριβότερα από τα αντίστοιχα ασφάλιστρα των περισσότερων Πιστωτικών Ιδρυμάτων που συγκαταλέγονται στον Τραπεζικό κλάδο του δείκτη Stoxx-600.

Γενικά, οι αναλυτές επισημαίνουν τα ρίσκα του Ευρωπαϊκού Τραπεζικού Τομέα λόγω των χαμηλών ρυθμών ανάπτυξης στην Ευρωζώνη, της μειωμένης διάθεσης για δανειοδότηση σε Επιχειρήσεις και Νοικοκυριά, της παραμονής των παρεμβατικών επιτοκίων της ΕΚΤ κοντά στο 0% (κάτι που μειώνει το spread δανεισμού και την κλαδική κερδοφορία) και τέλος, την πιθανότητα νέων ρυθμιστικών παρεμβάσεων που θα περιορίσουν την ευελιξία στις χρηματοπιστωτικές συναλλαγές.

Σε ότι αφορά τον Ελληνικό Τραπεζικό δείκτη, οι συγκρατημένες εκτιμήσεις για κερδοφορία, οι έλεγχοι κεφαλαίων (που επηρεάζουν αρνητικά την επιστροφή των καταθέσεων) και οι αδύναμοι ρυθμοί εξόδου της Ελληνικής

Οικονομίας από την ύφεση, πιέζουν τις τιμές. Βεβαίως πιθανή πρόοδος, τουλάχιστον στο θέμα των "κόκκινων δανείων", καθώς και προεξόφληση συμμετοχής των Ελληνικών ομολόγων στο πρόγραμμα της ΕΚΤ (που θα μειώσει το κόστος του χρήματος για τις Ελληνικές Τράπεζες) θα μπορούσαν να προσφέρουν υψηλότατες αποδόσεις σε σχέση με τις τρέχουσες αποτιμήσεις.

Με όλα τα σενάρια να παραμένουν ανοικτά, φαίνεται ότι προς το παρόν οι εγχώριοι επενδυτές προτιμούν ευέλικτες εξωστρεφείς εισηγμένες Επιχειρήσεις και ενώ ο Γενικός Δείκτης κινείται στα υψηλά 3 και πλέον

μηνών.

Από τεχνικής άποψης και σύμφωνα με την εκτίμηση του διευθυντή Παραγώγων της Nuntius Sec., θετική για το Γενικό Δείκτη η παραμονή του πάνω από τον απλό κινητό μέσο όρο των 568 μονάδων, αν και απουσιάζει ο όγκος

συναλλαγών που θα επιβεβαιώσει την ανοδική διάσπαση των αντιστάσεων που δημιουργεί το "απαιτητικό" ανοδικό κανάλι τιμών του τελευταίου τριμήνου που διέρχεται, πλέον, από την περιοχή των 600 μονάδων. Διαγραμματικές στηρίξεις υπάρχουν στις 568, στις 560 και στις 548 μονάδες.

-Απόστολος Μάνθος

"Ο Γενικός Δείκτης βολιδοσκοπεί στις τελευταίες συνεδριάσεις την περιοχή των 585 μονάδων δίνοντας ανοδικά 'στοιχήματα' για το σενάριο προσέγγισης του ψυχολογικού ορίου των 600 μονάδων, δίχως όμως μέχρι τώρα να έχει πείσει τους ενεργούς επενδυτές ότι μπορεί να συνεχίσει ψηλότερα από το εν λόγω επίπεδο τιμών" επισημαίνει ο Απόστολος Μάνθος.

Διαγραμματικά πάμε με αργό μέχρι τώρα βηματισμό, για τη τέταρτη κατά σειρά προσπάθεια ανοδικής τμήσης της κάτω πλευράς του πλαγιοανοδικού καναλιού του περασμένου Αυγούστου στις 583 με 587 μονάδες. Γεγονός όμως όπου αν και τώρα δεν στεφτεί με επιτυχία θα προκαλέσει, για ακόμα μια φορά, ένα καθοδικό "pullback" προς τη βάση βραχυχρόνιας στήριξης των 570 με 568 μονάδων.

Ιδιαίτερης βαρύτητας η σημερινή συνεδρίαση καθώς εάν τερματίσει πάνω από τις 590 μονάδες θα αναιρέσει την ανοδική δυσπραγία, που έδειξαν οι προηγούμενες αρνητικές "πάνω σκιές", που αποτυπώθηκαν στα τρία τελευταία "daily candlesticks".

Θα πρέπει και πάλι να τονίσουμε ότι για να χαρακτηρίσουμε ως υγιή μια ανοδική διάσπαση, θα πρέπει με τη τμήση ο Γενικός Δείκτης να σχηματίσει ένα έντονα ανοδικό "candlestick" με ημερήσιο κλείσιμο κοντά στο υψηλό της ημέρας.

Έτσι μόνο θα αποτυπωνόταν το "πάτημα" για την επόμενη περιοχή αντίστασης των 610 με 612 μονάδων, επίπεδο από όπου διέρχεται και η άνω πλευρά του προαναφερόμενου καναλιού. Επίσης ένα θετικό σημάδι θα ήταν και η ενίσχυση του όγκου συναλλαγών με καταγραφή τιμών για τουλάχιστον 3 συνεδριάσεις άνω του Fibo απλού κινητού του μέσου των 21 ημερών, κάτι που έγινε για μια μόλις μέρα.

"Στατιστικώς πάντως όποτε ο Γενικός Δείκτης πάει με νωχελικές προσπάθειες να αποδράσει από σημαντικά επίπεδα τιμών δεν έχει καλή κατάληξη" υπενθυμίζει ο υπεύθυνος τμήματος ανάλυσης και μέλος επενδυτικής επιτροπής της Δυναμική ΑΧΕΠΕΥ.

-Μάνος Χατζηδάκης

"Η βελτίωση της εικόνας στην εγχώρια Αγορά συνεχίστηκε την εβδομάδα που πέρασε, καθώς προοδευτικά αρχίζουν να εμφανίζονται νέες ενδείξεις επιτάχυνσης σε σημαντικά μέτωπα της Οικονομίας" αναφέρει ο Μάνος Χατζηδάκης.

Η πώληση των ΔΕΣΦΑ, Αστήρ και ΑΔΜΗΕ φαίνεται να μπαίνουν σε τελική ευθεία, ενώ η έναρξη του κύκλου διαπραγμάτευσης για την επόμενη αξιολόγηση φέρνει ενδεχομένως πιο κοντά την συζήτηση για το χρέος και την είσοδο της Χώρας στο πρόγραμμα της ποσοτικής χαλάρωσης της ΕΚΤ. Μέρος της ανοδικής κίνησης είχε ακούσματα προσδοκιών αναβάθμισης της πιστοληπτικής ικανότητας, καθώς η επίσπευση των μεταρρυθμίσεων και η πρόοδος σε μέτωπα όπως η επίτευξη των στόχων στα έσοδα και η ηπιότερη ύφεση του α΄ εξαμήνου δικαιολογούν κάποια καλύτερη συνέχεια.

Μπορεί ακόμα οι συναλλαγές στην εγχώρια Αγορά να διατηρούνται σε χαμηλά σχετικά επίπεδα, ωστόσο η αποχή των πωλητών έδωσε ευκαιρία σε μεγαλύτερο πλήθος μετοχών από αυτές που κινήθηκαν ανοδικά την περασμένη εβδομάδα, να ακολουθήσουν την ανοδική τάση. Η ευρύτερη διάχυση της ανόδου γίνεται ακόμα με περιορισμένο αριθμό κωδικών, καθώς η αποχή των χαρτοφυλακίων "ειδικού βάρους" παραμένει ακόμα αισθητή, χωρίς όμως αυτό να αποκλείει περισσότερη "δράση" εφόσον επιβεβαιωθεί η αλλαγή ταχύτητας στην υλοποίηση των βασικών που η Αγορά αναγνωρίζει ως καταλύτες (Μη εξυπηρετούμενα δάνεια, αποκρατικοποιήσεις κλπ).

Σε αυτό το μικρό χρονικό διάστημα των δύο εβδομάδων όπου ο Γενικός Δείκτης κινήθηκε ανοδικά, τα αντανακλαστικά της Αγοράς έδειξαν καλύτερη ανταπόκριση σε νέα και ειδήσεις από το χώρο των Επιχειρήσεων.

Ειδήσεις που αφορούσαν την πορεία των εταιρικών κερδών της Jumbo, το ενδεχόμενο πώλησης του ΑΔΜΗΕ και της ΔΕΣΦΑ "έκαναν ήχο" σε ΔΕΗ και Ελληνικά Πετρέλαια, ενώ η μετοχή της Αστήρ έδειξε να "ακούει" την τιμή της δημόσιας πρότασης μετά την είσοδο των νέων μετοχών του ΤΑΙΠΕΔ.

Τα θεμελιώδη δεν έχουν ακόμα μπει στο επίκεντρο των διαχειριστών, ωστόσο φαίνεται μια πρώτη προσπάθεια επιστροφής σε επιμέρους μετοχές, διαφοροποιώντας αισθητά την εικόνα τους από άλλους τίτλους που κινούνται σε πιο παθητικό τέμπο.

Τεχνικά, ο Γενικός Δείκτης, μετά τρεις μήνες ζυμώσεων σε ένα εύρος 40 μονάδων, φαίνεται να πήρε την "μεγάλη απόφαση" για ανοδική λύση της συσσώρευσης. Τα πρώτα στάδια της διαφυγής δεν χαρακτηρίζονται από έντονες κινήσεις, ή από αυξημένη μεταβλητότητα, έχουν ωστόσο μια συνεκτική δομή και σε κομβικά σημεία και η τάση δείχνει αντοχή στην κατοχύρωση κερδών.

Η Παρασκευή ήταν ουσιαστικά η ημέρα που οι επιφυλάξεις έδωσαν την θέση τους σε μια καθαρά ανοδική συνεδρίαση, η οποία αν και ήρθε χωρίς ένταση στον τζίρο έδειξε ότι στην παρούσα φάση η ανάκτηση υψηλότερων επιπέδων τιμών μπορεί να επιτευχθεί με χαμηλό σχετικά κόστος για τους αγοραστές.

Η επιστροφή στα επίπεδα της παραμονής του Βρετανικού δημοψηφίσματος είναι ο πρώτος στόχος της "μεγάλης εξόδου", λίγο χαμηλότερα δηλαδή από τις 620 μονάδες που ακόμα συνιστούν ένα συμπαθητικό περιθώριο ανόδου για το Γενικό Δείκτη. Όλο το σύστημα των κινητών μέσων κινείται στις 565 – 570 μονάδες, ενώ οι ταλαντωτές είναι στις ουδέτερες ζώνες αφήνοντας αρκετό χώρο σε επιπλέον μονάδες δείκτη πριν εισέλθουν σε βραχυπρόθεσμα υπερτιμημένες ζώνες τιμών.

Συμπερασματικά θα αναμέναμε την συμπεριφορά του Γενικού Δείκτη στην περιοχή των 620 μονάδων, όπου τα συναλλακτικά δεδομένα θα είναι απαιτητικότερα προκειμένου να διαπιστώσουμε, αν η δυναμική της διαφυγής θα έχει άμεση συνέχεια, ή θα επιστρέψουμε στην προηγούμενη κατάσταση ισχνών συναλλαγών και νέο συσωρευτικό σχηματισμό.

Την ερχόμενη εβδομάδα δεσπόζουν οι ανακοινώσεις των αποτελεσμάτων εννεαμήνου στην Αμερική με κυριότερες αυτές των Bank of America, ΙΒΜ (17/10), Goldman Sachs, Johnson & Johnson, Yahoo, Philip Morris, Intel (18/10) Abbott, Morgan Stanley, Mattel, Ebay (19/10) Verizon, Microsoft (20/10) General Electric, Mc Donald’s, Daimler AG και SAP (21/10).

Στο εγχώριο πεδίο ξεχωρίζουν η ετήσια ενημέρωση των αναλυτών και των θεσμικών επενδυτών από τον όμιλο Μυτιληναίου, που θα γίνει την ερχόμενη Τρίτη και η οποία αναμένεται με πολύ ενδιαφέρον λόγω των πρόσφατων εξελίξεων στην Αγορά Ενέργειας. Την ερχόμενη Τετάρτη θα λάβει χώρα η έκτακτη Γενική Συνέλευση του ΟΤΕ, ενώ την Πέμπτη οι Αγορές θα περιμένουν την απόφαση της ΕΚΤ για τα επιτόκια της Ευρωζώνης, καθώς και την στάση της Κεντρικής Τράπεζας στο πρόγραμμα αγορών ομολόγων. "Η ανακοίνωση του προτιμητέου πλειοδότη για το 24% του ΑΔΜΗΕ πήρε και νέα παράταση για την ερχόμενη Παρασκευή 21 Οκτωβρίου. Τέλος, την ερχόμενη Παρασκευή 21/10 λήγουν τα συμβόλαια Οκτωβρίου στην Αγορά Παραγώγων" επισημαίνει ο υπεύθυνος του τμήματος ανάλυσης της Beta Sec.

Οι διεθνείς οικονομικές εξελίξεις

Περισσότεροι ήταν οι αγοραστές κατά την τελευταία συνεδρίαση της εβδομάδας, για τις μεγάλες Αγορές Ασίας και Ειρηνικού, με τα μεγαλύτερα κέρδη να σημειώνει ο δείκτης Hang Seng (+0,88%).

Επιστροφή των θετικών προσήμων στην Ευρώπη, με ανοδικές διαθέσεις και Τραπεζοκεντρική άνοδο ξεκίνησε η συνεδρίαση στην Wall Street.

Υποχωρούν χαμηλότερα Πετρέλαιο, Ευρώ και Χρυσός.

Ξεκινώντας από την Ασία, ο δείκτης τιμών καταναλωτή (CPI) στην Κίνα κατέγραψε ετήσια αύξηση 1,9% το Σεπτέμβριο, έναντι της αύξησης 1,3% τον Αύγουστο, σύμφωνα με τα επίσημα στατιστικά στοιχεία που ανακοινώθηκαν σήμερα. Ο δείκτης τιμών παραγωγού αυξήθηκε κατά 0,1% τον Σεπτέμβριο σε σχέση με τον αντίστοιχο μήνα του προηγούμενου έτους, σύμφωνα με την Εθνική Στατιστική Υπηρεσία της Χώρας, ενώ οι αναλυτές ανέμεναν υποχώρηση κατά 0,3%. Ο πληθωρισμός διαμορφώθηκε στο 1,9% σε ετήσια βάση, έναντι ανόδου 1,6% που προέβλεπαν οι αναλυτές.

Ερχόμενοι στην Ευρώπη, η Στατιστική Υπηρεσία της Ευρωπαϊκής Ένωσης ανακοίνωσε ότι σε εποχικά προσαρμοσμένη βάση, οι εξαγωγές αγαθών από την Ευρωζώνη αυξήθηκαν κατά 2,3% σε σχέση με τον Ιούλιο, ενώ οι εισαγωγές αυξήθηκαν 0,9%, οδηγώντας σε ένα εμπορικό πλεόνασμα 23,3 δισ. ευρώ από τα 20,8 δισ. ευρώ τον Ιούλιο. Χωρίς την εποχική προσαρμογή, το πλεόνασμα διευρύνθηκε στα 18,4 δισ. ευρώ από τα 11,2 δισ. ευρώ πριν από ένα χρόνο.

Μεταφερόμενοι στις ΗΠΑ, "η Fed ίσως θέλει να περιμένει να προχωρήσει σε αλλαγές στη νομισματική πολιτική μετά τις Προεδρικές εκλογές στις 8 Νοεμβρίου", δήλωσε ο αξιωματούχος της Κεντρικής Τράπεζας Πάτρικ Χάρκερ.

"Η Fed ίσως πρέπει να είναι πιο επιθετική στην αύξηση των επιτοκίων από ότι προβλέπεται με βάση τις εκτιμήσεις των μελών της", δήλωσε ο αξιωματούχος της Κεντρικής Τράπεζας, Έρικ Ρόζενγκρεν.

Με βάση την τελευταία πρόβλεψη της Fed, τα επιτόκια θα βρίσκονται λίγο πάνω από το 1% στο τέλος της επόμενης χρονιάς και λίγο κάτω από το 2% το 2018.

Οι πωλήσεις λιανικής αυξήθηκαν 0,6% σε σχέση με τον προηγούμενο μήνα στο εποχικά προσαρμοσμένο ποσό των $459,82 δισ. τον Σεπτέμβριο. Οι οικονομολόγοι ανέμεναν αύξηση 0,6%.

Ο δείκτης τιμών παραγωγού αυξήθηκε 0,3% σε εποχιακά προσαρμοσμένη βάση τον Σεπτέμβριο σε σύγκριση με τον προηγούμενο μήνα, όπως έδειξαν τα στοιχεία του Αμερικανικού Υπουργείου Εργασίας. Οι μέσες εκτιμήσεις των αναλυτών, σε δημοσκόπηση της Wall Street Journal, έκαναν λόγο για μικρότερη άνοδο 0,2%. Σε ετήσια βάση, ο δείκτης τιμών ενισχύθηκε 0,7% τον Σεπτέμβριο, εμφανίζοντας τη μεγαλύτερη ετήσια άνοδο από τον Δεκέμβριο του 2014.

Ο δείκτης καταναλωτικής εμπιστοσύνης που καταρτίζει το Πανεπιστήμιο του Μίτσιγκαν διολίσθησε στις 87,9 μονάδες από 91,2 μονάδες το Σεπτέμβριο. Το επίπεδο αυτό είναι το χαμηλότερο από το Σεπτέμβριο του 2015. Οι αναλυτές που συμμετείχαν σε δημοσκόπηση του Reuters προέβλεπαν ότι θα αυξηθεί στις 91,9 μονάδες.

Στα επιμέρους, "ο CFO της Deutsche Bank ανέφερε σε εκπροσώπους των εργαζομένων ότι οι περικοπές θέσεων εργασίας μπορεί να είναι διπλάσιες από αυτές που είχαν σχεδιαστεί αρχικά, κάτι που σημαίνει πως μπορεί να αποχωρήσουν επιπλέον 10.000 εργαζόμενοι", δήλωσε καλά πληροφορημένη πηγή στο Reuters. Η Deutsche Bank αρνήθηκε να κάνει κάποιο σχόλιο.

"Οι επενδυτές αναζητούν μόνιμα την επόμενη μεγάλη ευκαιρία και η σημαντική πτώση της άλλοτε αγαπημένης Samsung, αναπόφευκτα προσελκύει το ενδιαφέρον της Αγοράς. Ωστόσο θα συμβουλεύαμε τους επενδυτές να αντισταθούν στον πειρασμό. Αν η τιμή της μετοχής πέσει κάτω από τα 650, τότε υπάρχει ακόμη μεγαλύτερο περιθώριο πτώσης. Αντίθετα, η Apple μπορεί να συνεχίσει να επωφελείται από τα προβλήματα που αντιμετωπίζει ο μεγαλύτερος Ανταγωνιστής της, τα οποία φαίνεται να μετριάζουν την κριτική που της ασκήθηκε και την απογοήτευση που επικράτησε σε Αγορές και Κοινό μετά το λανσάρισμα του iPhone 7" τονίζει ο Peter Garnry, Επικεφαλής Στρατηγικής Μετοχών της Saxo Bank.

Επιστροφή στο ΧΑ

Τη νεότερη εκτίμησή της για την πορεία της Οικονομίας παρουσίασε η ΕΛΣΤΑΤ. Σε αυτή επιβεβαιώνει ότι το ΑΕΠ το 2015 σε σταθερές τιμές υποχώρησε κατά 0,2%, ενώ το 2014 είχε καταγραφεί ανάκαμψη σε ποσοστό +0,4% και όχι +0,6% που είχε ανακοινωθεί τον Μάρτιο. Τα προηγούμενα χρόνια η ύφεση ήταν βαθιά (3,2% το 2013, 7,3% το 2012 και 9,1% το 2011). Σε τρέχουσες τιμές, πάντως, το Ακαθάριστο Εγχώριο Προϊόν του 2015 παρουσίασε μείωση κατά 1,3% σε σχέση με το 2014, έναντι υποχώρησης 0,9% που είχε ανακοινωθεί στην πρώτη εκτίμηση, τον Μάρτιο 2016.

Οι Έλληνες δεν φαίνεται να μπορούν να ξεφύγουν από τα επακόλουθα της οικονομικής κρίσης και της μαζικής έλευσης των προσφύγων, όπως διαπιστώνει μελέτη της GfK Consumer Climate Europe (Καταναλωτικό Κλίμα στην Ευρώπη) για το τρίτο τρίμηνο του 2016.

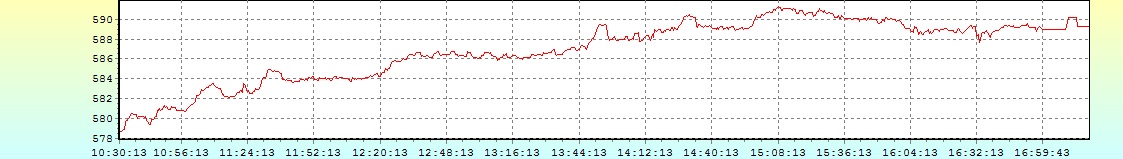

Επιστρέφοντας στα "υπόλοιπα" της σημερινής συνεδρίασης και όπως προαναφέρθηκε, ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο, αναρριχήθηκε μέχρι τις 591,24 μονάδες (+2,54%), στις 17.00 βρέθηκε στις 588,92 (+2,14%) και μέσω των τελικών δημοπρασιών ολοκλήρωσε την συνεδρίαση στις 589,29 μονάδες με ημερήσια κέρδη 2,20%.

Ο τζίρος, υποδεέστερος της χθεσινής πτωτικής συνεδρίασης, προσγειώθηκε στα 31 εκατ. από τα οποία τα 3 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΠΑΠ, ΑΛΦΑ, ΕΤΕ, ΕΥΡΩΒ). Το 50% της συνολικής μικτής αξίας συναλλαγών σε Alpha Bank, Eurobank και Εθνική.

Από τις μετοχές του FTSE25, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΑΛΦΑ, ΕΤΕ, ΠΕΙΡ, ΑΡΑΙΓ, ΒΙΟ, ΓΕΚΤΕΡΝΑ, ΓΡΙΒ, ΔΕΗ, ΕΕΕ, ΕΛΛΑΚΤΩΡ, ΕΛΠΕ, ΜΥΤΙΛ, ΟΠΑΠ, ΟΤΕ, ΤΙΤΚ, ΦΦΓΚΡΠ.

Μέσω των τελικών δημοπρασιών στο υψηλό ημέρας έκλεισαν οι Εθνική, Ελ. Πετρέλαια, ΟΤΕ, Τέρνα Ενεργειακή, ΤΙΤΆΝ, Eurobank, Grivalia και στο χαμηλό ημέρας οι ΕΕΕ και ΟΛΠ.

Ικανοποιητική η τελική εικόνα με 85 ανοδικές μετοχές, έναντι 25 πτωτικών, ενώ 10 τίτλοι ολοκλήρωσαν την συνεδρίαση με διψήφιο ποσοστό ανόδου.

Σταθερή η πρώτη τετράδα στις κεφαλαιοποιήσεις του Χ.Α., όπου συνήθως εναλλάσσονται ΟΠΑΠ και Alpha Bank για τρίτη και τέταρτη θέση: ΕΕΕ (7,325 δισ), ΟΤΕ (3,931 δισ), Alpha Bank (2,535 δισ) και ΟΠΑΠ (2,376 δισ ευρώ).

---ΧΠΑ

Αλλαγή σκηνικού, με την τελευταία συνεδρίαση της εβδομάδας να ολοκληρώνεται με σημαντική άνοδο και στην Αγορά Παραγώγων, ενώ οι κινήσεις "short covering", οι μετακυλίσεις θέσεων και η μείωση του περιθωρίου ασφάλειας για τις Τραπεζικές μετοχές, αύξησε τις συναλλαγές τόσο στα συμβόλαια του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (31.659 συμβόλαια).

Στα 3.087 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Οκτώβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 6.380, 3.862 για τον Οκτώβριο, 2.518 για τον Νοέμβριο και 0 για τον Δεκέμβριο - τιμή εκκαθάρισης για τον πρώτο μήνα 1.572,75) κινήθηκε μεταξύ 1.531 και 1.571 μονάδων και διατήρησε την υπερτίμηση στο 0,60%, σύμφωνα με την τιμή εκκαθάρισης.

Δεν υπήρξε αξιοσημείωτος δανεισμός τίτλων, ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Alpha Bank (2.906), Eurobank (9.217), Πειραιώς (6.109), Εθνική (8.444), MIG (1.525), ΟΤΕ (281), ΔΕΗ (730), Μυτιληναίο (561), ΟΠΑΠ (368), Intralot (192), Ελλάκτωρα (308), ΓΕΚ (603).

Ας σημειωθούν τα 210 δικαιώματα αγοράς για τον ΟΤΕ, λήξεως Δεκεμβρίου, με τιμή εξάσκησης τα 8,00 ευρώ.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Πειραιώς (7.175.542 τεμ.), Alpha Bank (7.001.176 τεμ.) και Eurobank (1.915.051 τεμ.).

(*) Τα στοιχεία Συναλλαγές Δανεισμού Τίτλων μέσω OTC δηλώνονται από τους χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ έως και τη προηγούμενη εργάσιμη ημέρα.