Η Citigroup, στην έκθεσή της που δημοσιεύθηκε εχθές, υποστηρίζει ότι είναι πιθανόν οι ελληνικές τράπεζες να μη χρειαστούν νέα κεφάλαια βάσει των επικείμενων stress tests της EBA. Αν και επισημαίνουν ότι τα stress tests της ΕΚΤ μπορεί να διαφέρουν από τα αντίστοιχα της ΤτΕ, το συμπέρασμα είναι θετικό.

Η ΕΚΤ θα μπορούσε να ακολουθήσει στα δικά της stress tests πιο αυστηρή πολιτική έναντι των επισφαλών δανείων, όπως ζητούσε το ΔΝΤ, και παράλληλα να χρησιμοποιήσει πιο στατικό ισολογισμό, που μειώνει την παραγωγή εσωτερικών κεφαλαίων και μετριάζει τα θετικά στοιχεία από τις μελλοντικές δράσεις των τραπεζών, υποστηρίζουν οι αναλυτές.

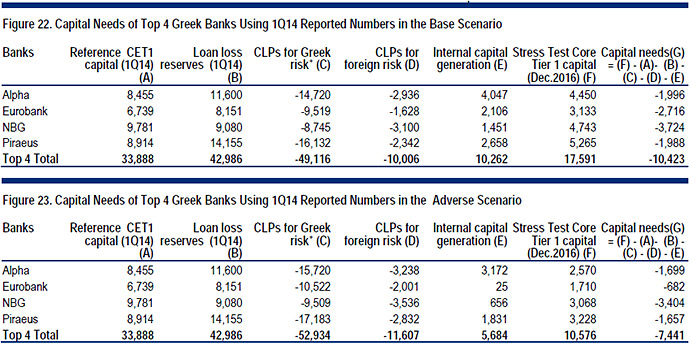

Παρ' όλα αυτά, η Citigroup με οδηγό το υπόδειγμα που ακολούθησε η Τράπεζα της Ελλάδος, και χρησιμοποιώντας τα πιο πρόσφατα στοιχεία από το 1ο τρίμηνο του έτους, καταλήγει στο συμπέρασμα ότι οι τράπεζες έχουν επαρκή κεφάλαια ακόμα και στο δυσμενέστερο σενάριο.

Πιο συγκεκριμένα, υποθέτει ότι με τις ίδιες προβλέψεις για τις απώλειες των δανείων και παρόμοια παραγωγή εσωτερικών κεφαλαίων όπως και στην προσομοίωση ακραίων καταστάσεων της ΤτΕ, οι τέσσερις θα έχουν πλεονάσματα κεφαλαίων 10 δισ. ευρώ περίπου στο βασικό σενάριο και 7 δισ. στο δυσμενές, με την ΕΤΕ να βρίσκεται σε καλύτερη θέση στις οθόνες και στα δύο σενάρια.

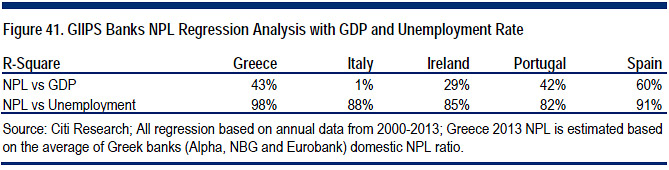

Το δεύτερο θετικό στοιχείο της έκθεσης είναι οι ελπίδες για την ανάκαμψη των μη εξυπηρετούμενων δανείων των ελληνικών τραπεζών. Η Citigroup αναλύει τις τράπεζες της ευρωπαϊκής περιφέρειας για την περίοδο 2000-2013 και βρίσκει ότι τα μη εξυπηρετούμενα δάνεια εμφανίζουν πολύ υψηλό επίπεδο συσχέτισης με την ανεργία και αντίθετα πιο αδύναμη σχέση μεταξύ των ποσοστών αύξησης του ΑΕΠ και των εξυπηρετούμενων δανείων, με εξαίρεση την Ισπανία.

Για την Ελλάδα, ο δείκτης συσχέτισης μη εξυπηρετούμενων δανείων και ανεργίας είναι σχεδόν 100%, στην Ισπανία και στην Ιταλία γύρω στο 90% και μόνο λίγο χαμηλότερα για την Ιρλανδία και την Πορτογαλία.

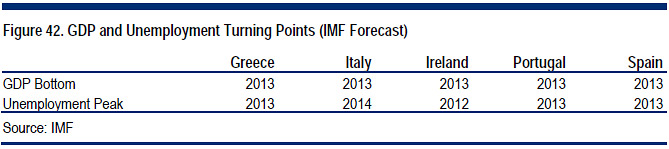

Με την εκτίμηση ότι η ανεργία έχει πιθανότατα κορυφωθεί στις χώρες της ευρωπεριφέρειας και σε αρκετές οικονομίες αναμένεται να βρίσκεται σε ταχεία πορεία βελτίωσης, η Citigroup εξηγεί ότι τα ελληνικά NPLs είναι περισσότερο κυκλικά παρά δομικά, δηλαδή αποτέλεσμα της ύφεσης, όπως και στην Ισπανία.

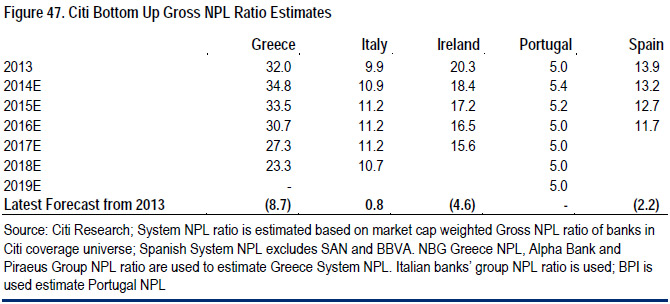

Στο πλαίσιο αυτό, και με βάση τις προβλέψεις που υπάρχουν για το ΑΕΠ και τον δείκτη ανεργίας από το ΔΝΤ, η Citigroup εκτιμά ότι τα κόκκινα δάνεια θα κορυφωθούν είτε στο β' εξάμηνο του 2014 φέτος είτε στο 1ο εξάμηνο του 2015 καταγράφοντας αύξηση 1% ως 3% σε σχέση με τα στοιχεία του α΄ τριμήνου.

Στο πλαίσιο αυτό, και με βάση τις προβλέψεις που υπάρχουν για το ΑΕΠ και τον δείκτη ανεργίας από το ΔΝΤ, η Citigroup εκτιμά ότι τα κόκκινα δάνεια θα κορυφωθούν είτε στο β' εξάμηνο του 2014 φέτος είτε στο 1ο εξάμηνο του 2015 καταγράφοντας αύξηση 1% ως 3% σε σχέση με τα στοιχεία του α΄ τριμήνου.

Σύμφωνα με τη Citi τελικά, ο μέσος όρος των μη εξυπηρετούμενων δανείων από 34,8% φέτος θα αποκλιμακωθεί σταδιακά στο 33,5% το 2015, στο 30,7% το 2016, για να καταλήξει στο 23,3% το 2018.

Η αιτία που εξηγεί τη μεγαλύτερη ευαισθησία των ελληνικών NPLs στην ανεργία είναι η μεγάλη συμμετοχή των στεγαστικών δανείων στο μίγμα χορηγήσεων των τραπεζών. Σημειώνεται ότι τα στεγαστικά δάνεια είναι περίπου το 1/3 των "defaulted" δανείων στην Ελλάδα.

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως