Tο 2023 ξεκίνησε με μεγάλες προσδοκίες για τη χρηματιστηριακή αγορά και από τις πρώτες ημέρες του νέου έτους η αγορά άρχισε να βλέπει περισσότερο… φως, ενώ σε επιμέρους μετοχές και κλάδους οι αποδόσεις είναι ήδη διψήφιες.

Παράλληλα, οι ανησυχίες για τη συγκυρία έχουν λειανθεί, το πολιτικό ρίσκο από τις επικείμενες εκλογές θεωρείται χαμηλό, ενώ υπάρχει μεγάλη επιχειρηματική κινητικότητα και μπαράζ από επενδύσεις αλλά και deals. Στο πλαίσιο αυτό, το ερώτημα είναι αν αυτή η τάση μπορεί να διατηρηθεί στο Χ.Α. και ποιες μετοχές θα πρωταγωνιστήσουν. Επτά ελληνικές χρηματιστηριακές καταθέτουν τις εκτιμήσεις τους και τις προτάσεις τους.

Οι εκθέσεις των Ελλήνων αναλυτών τονίζουν ότι το βασικό στοίχημα για την ελληνική αγορά και την οικονομία είναι η ολοκλήρωση των εκλογικών διαδικασιών και ότι το στοίχημα αυτό θα κερδηθεί αν και εφόσον οι διεργασίες για την επόμενη κυβέρνηση γίνουν γρήγορα. Η καθυστέρηση πολύ πιθανόν να επιφέρει βαρύ τίμημα στην οικονομία.

Η επιστροφή της εγχώριας αγορά μετοχών και ομολόγων στον παγκόσμιο επενδυτικό χάρτη και στα ραντάρ των ξένων θεσμικών χαρτοφυλακίων πάει χέρι-χέρι με την απόκτηση της επενδυτικής βαθμίδας. Αυτή η συνθήκη θα επιτρέψει στα ξένα funds να εξετάσουν με διαφορετικό μάτι τις ελληνικές μετοχές και τα ομόλογα. Αν η χώρα συνεχίσει να υπεραποδίδει στους ρυθμούς ανάπτυξης, αυτό θα αποτελέσει οδηγό για την ανάκαμψη και της εταιρικής κερδοφορίας, καθιστώντας τις μετοχικές αποτιμήσεις ακόμη πιο ελκυστικές.

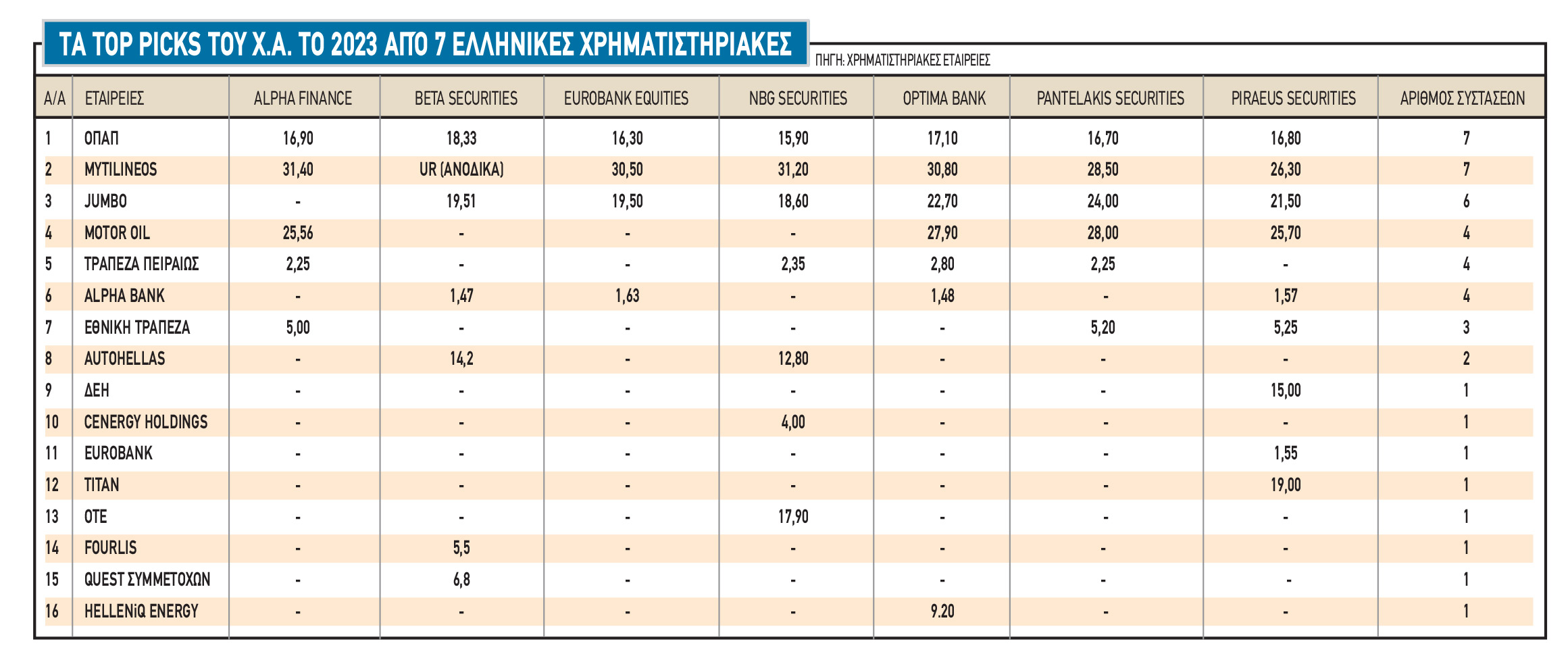

Τα κορυφαία εγχώρια τμήματα ανάλυσης έχουν ήδη δημοσιοποιήσει τις εκτιμήσεις τους για τις ελληνικές μετοχές και έχουν καταθέσει τις εκτιμήσεις τους για τους πρωταγωνιστές της χρονιάς. Βάσει των στοιχείων των Alpha Finance, Beta Securities, Eurobank Equities, ΝΒG Securities, Optima Bank, Pantelakis Securities και Piraeus Securities, οι Έλληνες αναλυτές έχουν καταλήξει σε λίγες μετοχές, οι οποίες υπό συγκεκριμένους όρους και προϋποθέσεις μπορούν να κάνουν φέτος τη «μεγάλη» διαφορά. Οι top επιλογές για το σύνολο του 2023 είναι οι τίτλοι των ΟΠΑΠ, Mytilineos, Jumbo και η Εθνική Τράπεζα.

Νέος ενάρετος κύκλος

Για την είσοδο της εγχώριας χρηματιστηριακής αγοράς σε ένα «νέο ενάρετο κύκλο» κάνει λόγο η Alpha Finance σε ανάλυσή της, στην οποία διατηρεί μια συνολικά ανοδική άποψη για την αγορά. Οι μετοχές που προτείνει προς παρακολούθηση κατά τη διάρκεια του 2023 είναι η Τράπεζα Πειραιώς με τιμή-στόχο τα 2,25 ευρώ και περιθώριο ανόδου 24% (ανάκαμψη και επιτόκια), η Εθνική Τράπεζα με τιμή-στόχο 5 ευρώ και περιθώριο ανόδου 16% (επιτόκια και σταθερά θεμελιώδη μεγέθη), η Motor Oil με τιμή-στόχο 25,56 ευρώ και περιθώριο ανόδου 20% (ΑΠΕ/βιώσιμη πρόταση, δυναμική της αγοράς διύλισης), η Mytilineos με τιμή-στόχο 31,40 ευρώ και περιθώριο ανόδου 37% (νέο σχέδιο μετασχηματισμού -ενέργεια/μεταλλεύματα/υποδομές - παραχωρήσεις) και ο ΟΠΑΠ με τιμή-στόχο 16,90 ευρώ και περιθώριο ανόδου 35% (σταθερά θεμελιώδη μεγέθη, μερισματική απόδοση).

Άλλες εταιρείες που αρέσουν είναι οι ΕΧΑΕ (market-proxy, momentum), Τιτάν (ανάκαμψη λειτουργικών επιδόσεων), Fourlis (αξία και αποκρυστάλλωση από την εισαγωγή της REIT), ΔΕΗ (έκπτωση αποτίμησης, προοπτικές εξαγορών και συγχωνεύσεων).

Η χώρα έρχεται πιο κοντά στο καθεστώς της επενδυτικής βαθμίδας, το οποίο είναι πιθανό να επιτευχθεί το δεύτερο εξάμηνο του 2023, προετοιμάζοντας τον δρόμο για περισσότερη επενδυτική δραστηριότητα και χαμηλότερο κόστος χρηματοδότησης, αναφέρει η χρηματιστηριακή. Μια νέα αναταραχή στις παγκόσμιες αγορές μετοχών θα μπορούσε να αυξήσει τη μεταβλητότητα στην εγχώρια αγορά, καθώς παραμένει ασαφές κατά πόσον οι μακροοικονομικές προβλέψεις και η νομισματική πολιτική έχουν αποτιμηθεί πλήρως, κατά την άποψη της χρηματιστηριακής. Οι επικείμενες εκλογές θα μπορούσαν να αποτελέσουν επίσης έναν παράγοντα που θα υποδαυλίσει την αβεβαιότητα στην αγορά. H άποψη της Alpha Finance είναι ότι οι επενδυτές μπορεί να προεξοφλήσουν ένα θετικό σενάριο νωρίτερα παρά αργότερα.

Εντυπωσιακή επιστροφή

Οι ελληνικές μετοχές έκαναν μια εντυπωσιακή επιστροφή το 2022, ξεπερνώντας τις περισσότερες διεθνείς αγορές με συνολική απόδοση 7% έναντι διψήφιας πτώσης που υπέστησαν άλλοι ευρωπαϊκοί δείκτες, σημειώνει η Eurobank Equities.

Παρότι η χρηματιστηριακή επισημαίνει την προοπτική επιστροφής σε επενδυτική βαθμίδα το 2023, σημειώνει ότι πιστεύει πως η αγορά μπορεί να εφησύχασε πολύ νωρίς όσον αφορά την εξασθένιση του πολιτικού κινδύνου. Οι επερχόμενες εκλογές στο β΄ τρίμηνο του 2023 (πιθανότατα Απρίλιο-Μάιο) αναμένεται να είναι διπλές (υποθέτοντας ότι οι πρώτες δεν θα δώσουν κυβερνητική πλειοψηφία) και μια κάπως πιο περίπλοκη πορεία προς τον σχηματισμό κυβέρνησης, υπό το πρίσμα του όλο και πιο πολωμένου τοπίου. Η βασική της πρόβλεψη παραμένει αυτή του συνασπισμού μεταξύ δύο κομμάτων, αλλά η πορεία προς αυτό δεν φαίνεται καθόλου γραμμική. Συνεχίζει να υποστηρίζει ένα χαρτοφυλάκιο με μετοχές με σταθερή λειτουργική δυναμική και ορατές μερισματικές αποδόσεις (Mytilineos, Jumbo, ΟΠΑΠ), που συμπληρώνεται από την Alpha Bank (ελκυστική σχέση κινδύνου - ανταμοιβής), τονίζει.

Πέρα από τη συγκυρία

Η ελληνική χρηματιστηριακή αγορά έχει εισέλθει στο 2023 με θετικό πρόσημο, κυρίως λόγω των χρηματοοικονομικών εταιρειών, καθώς οι επενδυτές προσπαθούν να δουν πέρα από τις δυσοίωνες προοπτικές της παγκόσμιας οικονομίας, το χειρότερο ξέσπασμα της Covid στην Κίνα και τον επίμονα υψηλό πληθωρισμό στην Ευρώπη, σημειώνει σε ανάλυσή της η NBG Securities.

Όπως επισημαίνει, οι κορυφαίες επιλογές για φέτος περιλαμβάνουν μετοχές υψηλής κεφαλαιοποίησης, με ρευστότητα, με καλά θεμελιώδη μεγέθη, ισχυρές ταμειακές ροές, βιώσιμα μερίσματα και ελκυστικές αποτιμήσεις (ΟΤΕ, ΟΠΑΠ, Jumbo), οι οποίες ταιριάζουν με την αμυντική και αξιακή πρόταση για το α’ εξάμηνο του 2023. Επιπλέον, περιλαμβάνει εταιρείες που προσφέρουν την καλύτερη έκθεση στον πολλά υποσχόμενο ενεργειακό τομέα (Mytilineos), καλύπτοντας σημαντικά θέματα όπως η ενεργειακή μετάβαση, η ανάπτυξη των ΑΠΕ και η αναδιάρθρωση, καθώς και ποιοτικές, μεσαίου μεγέθους εταιρείες με υποστηρικτικά θεμελιώδη στοιχεία του κλάδου και καλές προοπτικές ανάπτυξης (Autohellas) ή που συνδυάζουν πολλές από τις παραπάνω ιδιότητες (Cenergy Holdings).

Όσον αφορά τον τραπεζικό τομέα, παραμένει θετική λόγω των βελτιωμένων θεμελιωδών μεγεθών, της θετικής δυναμικής των κερδών και της δυνητικής διανομής μερίσματος. Η κορυφαία επιλογή στον τραπεζικό τομέα είναι η Τράπεζα Πειραιώς, κυρίως για λόγους αποτίμησης, καθώς βλέπει μια πιο ελκυστική απόδοση κινδύνου μετά την ισχυρή πρόοδο που έχει σημειώσει στη βελτίωση των βασικών λειτουργικών της στοιχείων.

Ελκυστικές αποτιμήσεις

Το Χρηματιστήριο συνεχίζει την ανοδική του πορεία το 2023, ξεπερνώντας σε απόδοση τα μεγάλα ευρωπαϊκά χρηματιστήρια και ευθυγραμμισμένο με τα αντίστοιχα της Νότιας Ευρώπης, σημειώνει σε έκθεσή της η Optima Bank. Η χρηματιστηριακή σημειώνει ότι διατηρεί την ανοδική της στάση για τις ελληνικές μετοχές καθώς οι ανοδικοί καταλύτες υπερβαίνουν τους καθοδικούς κινδύνους και οι αποτιμήσεις παραμένουν ελκυστικές παρά το πρόσφατο ράλι. Ωστόσο, τονίζει ότι είναι πιο επιφυλακτική μετά την πρόσφατη ανοδική κίνηση και αναμένει ότι η αστάθεια θα κλιμακωθεί πριν και εντός της εκλογικής περιόδου. Ωστόσο, πιστεύει ότι αυτή η βραχυπρόθεσμη αστάθεια θα δημιουργήσει μεσοπρόθεσμες ευκαιρίες αγοράς.

Η χρηματιστηριακή αναμένει ότι η Ελλάδα θα ανακτήσει την επενδυτική βαθμίδα μετά τις εκλογές και εντός του β΄ εξαμήνου του 2023. Η ανάκτηση της επενδυτικής βαθμίδας θα ανοίξει τον δρόμο για την αναβάθμιση της πιστοληπτικής ικανότητας τραπεζών και μη χρηματοπιστωτικών εταιρειών καθώς και για την αναβάθμιση του Χ.Α. σε καθεστώς ανεπτυγμένης αγοράς.Έτσι, η χρηματιστηριακή παραμένει θετική τόσο για τον τραπεζικό και τον ενεργειακό τομέα όσο και για μετοχές αξίας (value stocks).

Οι κορυφαίες της επιλογές είναι οι μετοχές των: Τράπεζα Πειραιώς με τιμή-στόχο τα 2,8 ευρώ και περιθώριο ανόδου 34,4%, Alpha Βank με στόχο το 1,48 ευρώ και περιθώρια ανόδου 14,4%, Motor Oil με τιμή-στόχο στα 27,9 ευρώ και περιθώριο 22,9%, Helleniq Energy, με στόχο τα 9,2 ευρώ και περιθώριο ανόδου 18,6%, Mytilineos με τιμή-στόχο στα 30,8 ευρώ και περιθώριο 24,5%, ΟΠΑΠ με στόχο τα 17,1 ευρώ και περιθώριο 17,9% και Jumbo με τιμή-στόχο στα 22,7 ευρώ και περιθώριο ανόδου 27%

Θετική αλλαγή

Η Pantelakis Securities, στην έκθεσή της για την ετήσια στρατηγική για τις ελληνικές μετοχές, εκτιμά ότι μια σειρά από παράγοντες, όπως τα θετικά στοιχεία στην οικονομία, το δημόσιο χρέος, η σταθερή πολιτική, η αύξηση των κερδών και οι ελκυστικές αποτιμήσεις των μετοχών, οδηγούν σε θετική αλλαγή στην αγορά μετοχών.

Η χρηματιστηριακή επιλέγει από τον τραπεζικό κλάδο με βάση την αξία και οι κορυφαίες της επιλογές είναι η Τράπεζα Πειραιώς και η Εθνική Τράπεζα.

Δεύτερον, δείχνει προτίμηση στις υποτιμημένες ποιοτικές μετοχές των ΟΠΑΠ και Jumbo, που παρουσιάζουν χαμηλή μεταβλητότητα για τα περιθώρια κέρδους που προσφέρουν. Τέλος, επιλέγει τις Mytilineos και Motor Oil, που παρουσιάζουν το τελευταίο διάστημα μια σημαντική αύξηση των κερδών.

Οι τιμές-στόχοι που προτείνει η χρηματιστηριακή είναι: Εθνική Τράπεζα 5,20 ευρώ με περιθώριο ανόδου 27%, Τράπεζα Πειραιώς 2,25 ευρώ με περιθώριο ανόδου 31%, ΟΠΑΠ 16,7 ευρώ με περιθώριο ανόδου 27%, Mytilineos 28,5 ευρώ με περιθώριο ανόδου 28%, Motor Oil 28 ευρώ με περιθώριο ανόδου 26% και Jumbo 24 ευρώ με περιθώριο ανόδου 45%.

Η χρηματιστηριακή θεωρεί ότι δεν υπάρχουν πραγματικοί πολιτικοί κίνδυνοι, καθώς το σημερινό κυβερνών κόμμα προηγείται στις δημοσκοπήσεις με μεγάλη διαφορά. Το 2023 είναι έτος εκλογών, μετά από μια τετραετή περίοδο σπάνιας σταθερότητας, με δύο εκλογικές αναμετρήσεις να λαμβάνουν χώρα σε σύντομο χρονικό διάστημα στο β’ τρίμηνο. Το σημερινό φιλομεταρρυθμιστικό κυβερνών κόμμα προηγείται στις δημοσκοπήσεις με μεγάλη διαφορά και βρίσκεται κοντά στο να εξασφαλίσει απόλυτη πλειοψηφία. Παράλληλα, οι πραγματικοί πολιτικοί κίνδυνοι ανήκουν στο παρελθόν.

Η διαφορά με τράπεζες

Η Piraeus Securities επιλέγει για το 2023 τους τίτλους των Jumbo, Motor Oil, Mytilineos, ΟΠΑΠ, ΔΕΗ και Τιτάν (από τις μη χρηματοοικονομικές εταιρείες) και όλες τις τράπεζες.

Διατηρεί την Jumbo στη λίστα των κορυφαίων επιλογών και αυξάνει την τιμή-στόχο στα 21,50 ευρώ (από 19,50 προηγουμένως), με συνολική αναμενόμενη απόδοση 35%. Η αύξηση στην τιμή-στόχο ενσωματώνει μια χαμηλότερη από την αρχικά αναμενόμενη συρρίκνωση του μικτού περιθωρίου κέρδους το 2022 και το 2023, καθώς ο όμιλος κατάφερε να αντιμετωπίσει καλά τις αυξημένες τιμές των πρώτων υλών και των ναύλων.

Διατηρεί τη Motor Oil στη λίστα των κορυφαίων επιλογών (ήταν η μετοχή με την καλύτερη απόδοση στις μετοχές που παρακολουθεί το 2022,). Με βάση την τρέχουσα τιμή-στόχο των 25,70 ευρώ ανά μετοχή, η συνολική αναμενόμενη απόδοση είναι περίπου 15%, ωστόσο τα υψηλότερα περιθώρια διύλισης για μια παρατεταμένη περίοδο που συνεπάγεται το ισχυρό ξεκίνημα του έτους και το μεταβατικό σχέδιο ύψους 4 δισ. ευρώ, που περιλαμβάνεται μόνο εν μέρει στις εκτιμήσεις της, υποδηλώνουν σημαντική άνοδο στην αποτίμηση.

Διατηρεί τη Mytilineos στη λίστα των κορυφαίων επιλογών (ήταν μία από τις μετοχές με τις καλύτερες επιδόσεις το 2022 με συνολική απόδοση 36% παρά τη μεταβλητότητα κατά τη διάρκεια του έτους ως αποτέλεσμα αδικαιολόγητων ανησυχιών για τη διαθεσιμότητα του φυσικού αερίου). Η τρέχουσα τιμή-στόχος διαμορφώνεται στα 26,30 ευρώ ανά μετοχή, υποδηλώνοντας περιθώριο ανόδου 10% μετά από νέο ράλι από την αρχή του έτους. Ο νέος καταλύτης για τη μετοχή στο μέλλον θα πρέπει να είναι η πεποίθηση της αγοράς ότι το διαφοροποιημένο επιχειρηματικό μοντέλο υποστηρίζει ένα υψηλότερο επίπεδο βιώσιμων κερδών συνδυάζοντας σταθερή αύξηση κερδών με σταθερό ισολογισμό και υγιή μερισματική απόδοση τουλάχιστον 5%.

Διατηρεί τον ΟΠΑΠ στη λίστα των κορυφαίων επιλογών, με την τιμή-στόχο στα 16,80 ευρώ ανά μετοχή, με συνολική αναμενόμενη απόδοση 34,8%. Επισημαίνει: 1. Τις πλούσιες, διψήφιες μερισματικές αποδόσεις, 2. το online λανσάρισμα των αριθμητικών παιχνιδιών του ΟΠΑΠ κατά τη διάρκεια του α’ τριμήνου φέτος, που αναμένεται να οδηγήσει σε online διείσδυση 4% για το έτος, σύμφωνα με τις εκτιμήσεις της, 3. Την ευνοϊκή σύγκριση με το πρώτο εξάμηνο πέρσι και 4. Το λανσάρισμα του Euro Jackpot στο τέλος του 2023 - αρχές του 2024, που θα πρέπει να οδηγήσει σε ετήσιο GGR ύψους 50 εκατ. ευρώ στην πλήρη λήξη (μετά από μια τριετία).

Προσθέτει τη ΔΕΗ στη λίστα των κορυφαίων επιλογών της, με τιμή-στόχο στα 15 ευρώ, λόγω του μεγάλου discount αποτίμησης μετά την πτώση της τιμής της μετοχής κατά 30% κατά τη διάρκεια του 2022, εν μέσω μιας άνευ προηγουμένου ενεργειακής κρίσης, η οποία είχε αρνητικό αντίκτυπο στις ευρωπαϊκές επιχειρήσεις ηλεκτρικής ενέργειας, λόγω των αυξημένων αναγκών ρευστότητας. Η ΔEΗ βρίσκεται σε αποκλειστικές διαπραγματεύσεις για την εξαγορά της ENEL Ρουμανίας, η οποία θα οδηγήσει σε σημαντική επαναξιολόγηση της μετοχής. Στα τρέχοντα επίπεδα, η ΔEΗ διαπραγματεύεται κάτω από 4 φορές το 2023 σε όρους EV/EBITDA, γεγονός που συνεπάγεται μεγάλο discount σε σχέση με τους Ευρωπαίους ομολόγους της.

Τέλος, προσθέτει την Titan Cement International στη λίστα με τις κορυφαίες επιλογές, ενώ αυξάνει την τιμή-στόχο στα 19 ευρώ ανά μετοχή (από 17,30 ευρώ ανά μετοχή προηγουμένως), με συνολική αναμενόμενη απόδοση 35%. Αυξάνει την τιμή-στόχο για να ενσωματώσει την επιτυχή εφαρμογή των αυξήσεων των τιμών το 2022, που μετριάζει τις επιπτώσεις του αυξημένου κόστους ενέργειας, εργασίας και μεταφοράς, τη σταδιακή αποκλιμάκωση του ενεργειακού κόστους, πιθανή σταθεροποίηση των επιτοκίων το 2023, η οποία θα πρέπει να οδηγήσει σε ανάκαμψη της αγοράς κατοικιών και την έναρξη νέων έργων υποδομής στις ΗΠΑ από το β’ εξάμηνο φέτος.

Η χρηματιστηριακή αποτιμά τις ελληνικές τράπεζες με δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων (Return on Tangible Equity – RoTE) 8% για την Αlpha Bank, 10% για την Εθνική Τράπεζα και 11% για τη Eurobank και με κόστος ιδίων μετοχών (cost of equity) 12,8% και καταλήγει σε πολλαπλασιαστές δίκαιης αποτίμησης 0,6 φορές για την Alpha Bank, 0,8 φορές για την Εθνική Τράπεζα, 0,9 φορές για τη Eurobank. Οι πολλαπλασιαστές στο τέλους του 2024 που προκύπτουν μαζί με την ενσώματη λογιστική αξία στο τέλος και του 2024, δίνουν τιμές-στόχους 1,57 ευρώ για την Αlpha Bank, 1,55 ευρώ για τη Eurobank και 5,25 ευρώ για την Εθνική Τράπεζα, ενώ η αναμενόμενη απόδοση στους μετόχους θα αυξηθεί και από τη διανομή μερίσματος.

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως