Στο χθεσινό μετασυνεδριακό σχόλιο, ο Απόστολος Μάνθος, μεταξύ άλλων, ανέφερε: "Η οποιαδήποτε προσπάθεια πτωτικής διαπέρασης της βραχυχρόνιας περιοχής στήριξης των 800 με 790 μονάδων, είναι πολύ πιθανό να εξελιχθεί σε 'κατολίσθηση', καθώς πλέον οι αντοχές στήριξης και ταλάντωσης της Αγοράς έχουν μειωθεί σε υπερβολικό βαθμό γεγονός, που προβληματίζει ιδιαίτερα στην κατάληξη, που θα έχει μια εκ νέου αντιπαράθεση του Γενικού Δείκτη με το επίπεδο στήριξης των 750 μονάδων.

Για τις επόμενες δύο εβδομάδες, η αδυναμία καταγραφής ενός 'weekly' κλεισίματος άνω των 860 μονάδων, θα προκαλέσει 'δυστροπία' ανοίγοντας πάλι το καθοδικό μέτωπο. Θα πρέπει να σημειωθεί ότι εάν τμηθεί καθοδικά το μεσοπρόθεσμο πλαγιοκαθοδικό κανάλι στις 730 μονάδες θα δώσει 'συμπτωματικά' ως στόχο -σύμφωνα με το αφαιρούμενο μήκος του- το χαμηλό του 2012 στις 471 μονάδες"!

Η σημερινή, καθαρά πτωτική συνεδρίαση, που συνέπεσε με την λήξη των συμβολαίων Ιανουαρίου, ήλθε να επιβεβαιώσει στον απόλυτο βαθμό τις εκτιμήσεις του αναλυτή της Δυναμική ΑΧΕΠΕΥ, καθώς το μόνο που προσπάθησαν όσοι ήθελαν να κρατήσουν κάποια προσχήματα ήταν το κλείσιμο του Γενικό Δείκτη υψηλότερα από το κάτω όριο της ζώνης 800 - 790 και αυτό το επιχείρησαν με αντίδραση από τα χαμηλά ημέρας έχοντας ως επικεφαλής τους ΟΤΕ και ΕΕΕ.

Ασφαλώς και η σημερινή "επιχείρηση" διάσωσης του Δείκτη, έστω και οριακά, υψηλότερα των 790 μονάδων, δεν είναι καθόλου βέβαιο ότι θα έχει επιτυχημένη συνέχεια και στις συνεδριάσεις της επόμενης εβδομάδας.

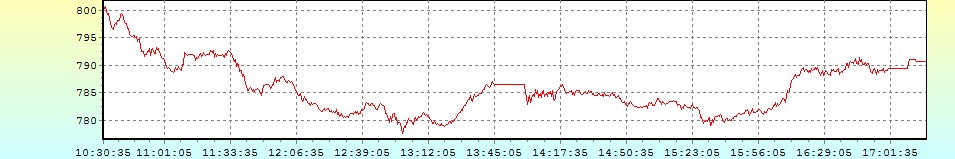

Το ημερήσιο διάγραμμα του Γενικού Δείκτη

Οι τραπεζικές μετοχές βρέθηκαν σήμερα στο επίκεντρο, μετά την είδηση ότι δυο τράπεζες προσέφυγαν προληπτικά στον μηχανισμό έκτακτης ρευστότητας (ELA) για να είναι προετοιμασμένες για παν ενδεχόμενο, μια εβδομάδα πριν τις κρίσιμες εκλογές. Την ίδια στιγμή, η κινητικότητα στο μέτωπο των καταθέσεων χαρακτηρίζεται ήπια μέχρι στιγμής.

Με τα παραπάνω δεδομένα, ήταν επόμενο ο Τραπεζικός κλάδος να υποστεί νέο σφυροκόπημα πωλήσεων, κάτι που είχε σαν αποτέλεσμα ο Τραπεζικός δείκτης (-4,63%) να επαναπροσεγγίσει τα χαμηλά 28 ετών, ενώ σε νέα ιστορικά χαμηλά έκλεισε ο τίτλος της Eurobank, αλλά και ο παραστατικός τίτλος της Πειραιώς (!)

Αξίζει να σημειωθεί ότι στα χαμηλά ημέρας ο Τραπεζικός δείκτης υποχώρησε μέχρι τις 87,67 μονάδες (-8,26%), ο τίτλος της Alpha Bank μέχρι τα 0,4450 ευρώ (-7,87%), της Εθνικής μέχρι τα 1,28 ευρώ (-10,49%), της Eurobank μέχρι τα 0,1630 ευρώ (-9,94%) και της Πειραιώς μέχρι τα 0,85 ευρώ (-6,9%). Από τις υπόλοιπες μη Τραπεζικές Δεικτοβαρείς μετοχές, τον μεγαλύτερο "ενθουσιασμό" των πωλητών τον "πλήρωσε" ο τίτλος του ΟΠΑΠ, ο οποίος ενδοσυνεδριακά βρέθηκε να υποχωρεί μέχρι τα 8,35 ευρώ (-8,84%).

Σε κάθε περίπτωση, στην απόλυτη "bull trap" εξελίχθηκε η ανοδική αντίδραση που συντελέστηκε στο Χ.Α. από 9 έως και 13 τρέχοντος, δικαιολογώντας τις ανησυχίες και την επιφυλακτικότητα της στήλης και βέβαια όλα παραπέμπουν στις συνεδριάσεις της επόμενης εβδομάδας (τελευταίας πριν την εκλογική αναμέτρηση της 25ης Ιανουαρίου), με τις "παρακαταθήκες" να δείχνουν καθαρά πτωτικές.

Επιστροφή των επιθετικών πωλητών και στην Αγορά ομολόγων, κάτι που είχε σαν αποτέλεσμα την, εκ νέου, αύξηση των αποδόσεων στα Ελληνικά Κρατικά ομόλογα και οι οποίες διαμορφώνονται ως εξής: 10ετες (9,23%), 5ετες (10,29%) και 3ετες (11,10%).

Κινητικότητα και στην Αγορά Παραγώγων, η οποία συνεχίστηκε και μετά τις 14.00, όταν και ολοκληρώθηκε η λήξη των συμβολαίων Ιανουαρίου, με τον πρώτο μήνα (Φεβρουάριος) να μειώνει την υπάρχουσα υποτίμηση.

Συμπερασματικά, η αβεβαιότητα θα συνεχίσει να νικά κατά κράτος τις αποτιμήσεις, καθώς το σύνολο των διαχειριστών εκτιμά ότι ακόμα και αν διαμορφώνονται ελκυστικές αποτιμήσεις (πλην Τραπεζών) στο Χ.Α., η Αγορά θα συνεχίσει να δίνει προτεραιότητα στις πιθανές πολιτικές εξελίξεις και το Ελληνικό Χρηματιστήριο θα συνεχίσει να κινείται "κάτω από την ομπρέλα" του πιθανού πολιτικού κινδύνου, με ότι αυτό μπορεί να συνεπάγεται.

Από την άλλη, οι δηλώσεις των "πρωταγωνιστών", ειδικά πάνω σε οικονομικά θέματα, μόνο ανασφάλεια συνεχίσουν να δημιουργούν στην Αγορά, στην παρούσα φάση, ενώ όσον αφορά την βραχυπρόθεσμη τάση στο Χ.Α., δεν αναμένεται μαζική επιστροφή των "margin calls", πριν ο Γενικός Δείκτης κατέβει το "σκαλοπάτι" των 750 μονάδων.

Σύμφωνα με τα "intraday" διαγράμματα, η σημερινή συνεδρίαση έδωσε ένα πρώτο σήμα εξόδου, ενώ η επόμενη στήριξη εντοπίζεται στην περιοχή των 240 μονάδων. Καθοδική καταστρατήγηση του εν λόγω επιπέδου, θα οδηγήσει σε κινήσεις "stop loss" και τους τελευταίους που ενδέχεται να διατηρούν ακόμα "long" θέσεις.

Αξίζει επίσης να σημειωθεί ότι η σημερινή συνεδρίαση συνοδεύτηκε και από τον υψηλότερο τζίρο των τελευταίων επτά συνεδριάσεων και αυτό μόνο θετική ένδειξη δεν είναι για μία καθαρά πτωτική συνεδρίαση.

Για όσους ασχολούνται με τα στατιστικά στοιχεία, η χρηματιστηριακή εβδομάδα που ολοκληρώθηκε, λόγω των τριών πρώτων ανοδικών συνεδριάσεων, αποδείχθηκε θετική, ενισχύοντας τον Γενικό Δείκτη κατά 1,41% και τον Τραπεζικό κατά 0,41%. Από την αρχή του χρόνου ο Γενικός Δείκτης σημειώνει απώλειες 4,31% και ο Τραπεζικός απώλειες 5,23%.

Τι σχολιάζουν οι αναλυτές της αγοράς

-Ηλίας Ζαχαράκης

Η ξαφνική κίνηση της Ελβετικής Κεντρικής Τράπεζας να εγκαταλείψει την ελάχιστη ισοτιμία του EUR/CHF (1.20 επί τριετίας) υποδεικνύει την πιθανότητα η Ευρωζώνη να εισέλθει σε νέα εποχή νομισματικής πολιτικής, εκτιμά ο Ηλίας Ζαχαράκης.

Το καθεστώς της σταθερής ισοτιμίας στο 1.20 συντηρήθηκε ως αντισταθμιστικό μέτρο στο διαχειριστικό πρόγραμμα του χρέους της Ευρωζώνης (και δη των ελλειμματικών Χωρών). Με αυτόν τον τρόπο, οι Ελβετοί κατόρθωσαν να μην επηρεαστούν από το κόστος που προέκυψε από τις Ευρωπαϊκές πολιτικές (καθώς μέρος του ισοζυγίου κεφ. μεταβιβάσεων περιελάμβανε και ξένα διαθέσιμα σε €), υπολογίζοντας ότι το κόστος από το ακριβό της φράγκο ήταν μικρότερο (ή ίσο) από αυτό.

Η απόφαση της SNB να αποσύρει την πρότερη πολιτική, μας προϊδεάζει ότι τελικά η ποσοτική χαλάρωση που ανακοίνωσε ο Draghi είναι πλέον πραγματικότητα, με τις αποφάσεις της 22ας Ιανουαρίου να αναμένονται όχι ως προς το "ΑΝ", αλλά ως προς το "ΠΩΣ". Μια πραγματικότητα που ενδυναμώνεται από το γεγονός ότι λίγες μέρες πριν τις ανακοινώσεις, επιλύθηκε το νομικό ζήτημα σχετικά με τον περιορισμό (στην συγκεκριμένη περίπτωση την άρση του περιορισμού) του μεγέθους της QE.

Κάποιες αναλύσεις κάνουν λόγο για 500 δισ €, άλλες πάλι προσεγγίζουν το 1 τρισ €, σε κάθε περίπτωση μιλάμε πλέον για μετάβαση από την αναμενόμενη QE (κατά Fisher) σε πραγματική QE δηλαδή καθεστώς μόνιμης μεταβολής προσφοράς χρήματος, και με μέγεθος που φαινομενικά θα δώσει μια γενναία ένεση ρευστότητας σε μια Ευρώπη που την τελευταία πενταετία προσαρμόστηκε δημοσιονομικά, με πρωτοφανή δυναμική σε κάποιες περιπτώσεις.

Έχοντας πλέον ζήσει την ύφεση σε όλα της τα στάδια σε νεοκλασικούς όρους (μείωση συνολικού προϊόντος, μείωση κόστους παραγωγής-μισθοί και Α' Ύλες-, δημοσιονομικές προσαρμογές, κλπ), η Ευρώπη έρχεται αντιμέτωπη με μια μεγάλη πρόκληση έχοντας όλες πλέον τις προϋποθέσεις για υγιή ανάπτυξη, με το σχετικά φθηνό της νόμισμα να δίνει τον τόνο, και την κυρίαρχη Γερμανία να δανείζεται πλέον με μηδενικό επιτόκιο (εδώ και αρκετό καιρό).

Στο κομμάτι της Ελληνικής πραγματικότητας, τώρα, τα πράγματα είναι πολύ ξεκάθαρα. Η Ευρώπη θα "αγοράσει" Ελληνικό χρέος (μέσω αγοράς ομολόγων κατά το επικείμενο πρόγραμμα ποσοτικής χαλάρωσης) με την βασική προϋπόθεση ότι δεν παραμένουν ανοιχτές συμβάσεις (δλδ να έχουμε βγει από το Μνημόνιο).

Η τραγική πολιτική συγκυρία όμως (πολιτική αστάθεια, δυσκολία εγκαθίδρυσης αυτοδύναμης Κυβέρνησης, αντιμνημονιακές τάσεις) έρχεται να προσθέσει μεγάλη ανησυχία στην εξίσωση, καθώς λίγο μετά τις εκλογές (τον πρώτο τουλάχιστον γύρο), η Ελλάδα καλείται να λήξει τις διαπραγματεύσεις με την τρόικα, κάτι που πιθανότατα θα αναβάλλεται έως να βρεθεί το κατάλληλο πολιτικό σχήμα.

Και όσο αναβάλλονται οι τελικές συμφωνίες, τόσο θα αναβάλλεται και η πραγματοποίηση του προγράμματος αγοράς Ελληνικών ομολόγων. Και έτσι, θα αναβάλλεται η "μεταφορά" του χρέους μας στην ΕΚΤ και μάλιστα με τις Αγορές πιθανόν να πιέζουν κι άλλο τις αποδόσεις των ομολόγων σφίγγοντας περεταίρω την τελική έκβαση.

Εν κατακλείδι, ο αντιπρόεδρος και διευθύνων σύμβουλος της Fast Finance ΑΕΠΕΥ θεωρεί σαν απολύτως κρίσιμο το εκλογικό αποτέλεσμα της 25ης Ιανουαρίου, αν πάρουμε τα παραπάνω ως πιθανότερα ενδεχόμενα, κυρίως σχετικά με τις αποφάσεις του Draghi. Θετική έκβαση θα φέρει τεράστια ανακούφιση στην πολύ πιεσμένη Κεφαλαιαγορά και τα ομόλογα (Κρατικά και εταιρικά) θα απομακρυνθούν αισθητά από τις πολύ υψηλές αποδόσεις που προσφέρουν αυτήν την περίοδο.

-Μάνος Χατζηδάκης

Η αυξημένη μεταβλητότητα συνεχίστηκε για μια ακόμη εβδομάδα στην εγχώρια Χρηματιστηριακή Αγορά έχοντας αυτή την φορά την συνδρομή του εξωτερικού παράγοντα, επισημαίνει ο Μάνος Χατζηδάκης.

Η ευαισθησία των τιμών στα αρνητικά νέα είναι σαφώς υψηλότερη αυτή την περίοδο στην Ελληνική Αγορά, καθώς το πλήθος των ειδικών και επιμέρους κινδύνων που αφορούν τις Ελληνικές μετοχές αυτή την περίοδο δεν αφήνει πολλά περιθώρια μετριοπαθών διακυμάνσεων.

Έτσι, η απόκλιση στα έσοδα του προϋπολογισμού αρχικά, η απελευθέρωση της ισοτιμίας του Ελβετικού φράγκου και η επιστροφή των Ελληνικών Τραπεζών στην χρηματοδότηση από τον ELΑ, αποτέλεσαν ένα δυνατό μίγμα καταλυτών επηρεάζοντας το σύνολο της Αγοράς.

Κατά τα άλλα η ειδησεογραφία περιστράφηκε γύρω από τις πολιτικές εξελίξεις, καθώς απομένει μόλις μία προεκλογική εβδομάδα και το ενδιαφέρον για τα οικονομικά θέματα βρίσκεται στο επίκεντρο της ατζέντας.

Από τα όσα έχουν διαδραματιστεί σε αυτές τις πρώτες δεκαπέντε ημέρες του 2015 στην Ελληνική Αγορά επισημαίνουμε τα εξής: α) Η μείωση του ενδιαφέροντος που αποτυπώνεται στους συναλλακτικούς τζίρους (70 – 80 εκατ. ευρώ) αποδίδεται στην αποχή σημαντικού μέρους των επενδυτών, οι οποίοι θα επανέλθουν όταν οι συνθήκες ρίσκου έχουν επιστρέψει σε πιο επιθυμητά επίπεδα, β) Οι έντονες διακυμάνσεις και οι γρήγορες κινήσεις των μετοχών στην άνοδο και την πτώση προδίδουν μια πιο βραχυπρόθεσμη - τυχοδιωκτική - κερδοσκοπική ταυτότητα εμπλεκομένων, γ) η ενσωμάτωση των διαφόρων κινδύνων στις τιμές δεν έχει ολοκληρωθεί καθώς η πλειοψηφία των τίτλων της μεγάλης κεφαλαιοποίησης δείχνει να παραμένει ισχυρά εξαρτημένη στις αρνητικές επιδράσεις του εσωτερικού περιβάλλοντος παρά την σημαντική υποχώρηση των τιμών και την ελκυστικότητα των αποτιμήσεων.

Τεχνικά, ο Γενικός Δείκτης την εβδομάδα που πέρασε κατέγραψε νέο υψηλό έτους στις 842 μονάδες την Τρίτη, ολοκληρώνοντας μια γρήγορη και έντονη αντίδραση από την ζώνη στήριξης των 750 μονάδων. Στο σημείο αυτό κατοχυρώθηκε ένα σημαντικό μέρος των βραχυπρόθεσμων κερδών, ενώ τα κλεισίματα που ακολούθησαν στις επόμενες τρεις συνεδριάσεις έδειξαν ότι η τεχνική αντίδραση έλαβε τέλος.

Η διαγραμματική εικόνα επιβαρύνθηκε την Παρασκευή καθώς το καθοδικό κενό (805 -786) του ανοίγματος εκτός από ένδειξη για την αύξηση της ορμής της πτωτικής τάσης, αποτελεί το νέο επίπεδο αντίστασης της Αγοράς. Σε αυτή την γρήγορη κίνηση ενεργοποιήθηκε ένα ασθενές σήμα αγορών από τον MACD το οποίο μετά την υποχώρηση της Παρασκευής βρίσκεται υπό αρνητική αναθεώρηση.

Το ξεκίνημα της αντίδρασης έγινε από το όριο των υποτιμημένων ζωνών και η ανάσα που δόθηκε στις ημέρες που ακολούθησαν αποφόρτισε αισθητά την εικόνα υπερβολής.

Εκτιμάται ότι ο Γενικός Δείκτης θα δοκιμάσει πολύ σύντομα τα προηγούμενα χαμηλά με τις πιθανότητες να παραμένουν υπέρ των πωλητών.

Η δομή της πτώσης με τα συνεχόμενα "ζιγκ-ζαγκ" δείχνει ότι οι πωλητές κάνουν πολύ προσεκτικές διανομές δίνοντας τις απαραίτητες ανοδικές ανάσες ώστε να συντηρούν κάποιο ενδιαφέρον και να μπορούν να βρίσκουν αγοραστές. Αν και η Αγορά έχει τιμήσει και τις δύο φορές την ζώνη στήριξης των 750 μονάδων, την τρίτη φορά δύσκολα θα αποφευχθεί η καθοδική διαφυγή, καθώς είθισται μια στήριξη (ή αντίσταση) όσο δοκιμάζεται χάνει τις ανθεκτικές ιδιότητες της.

Στις 22 Ιανουαρίου αναμένεται με πολύ ενδιαφέρον η ομιλία του διοικητή της ΕΚΤ από την οποία οι επενδυτές αναμένουν λεπτομέρειες για τον χρόνο και τον τρόπο υλοποίησης της απόφασης αγοράς Κρατικών ομολόγων των Μελών της Ευρωζώνης.

"Οι ανακοινώσεις των εταιρικών αποτελεσμάτων του δ' τριμήνου στην Ελλάδα θα ξεκινήσουν την πρώτη εβδομάδα του Φεβρουαρίου ωστόσο στην Αμερική η επόμενη εβδομάδα θα έχει περισσότερο περιεχόμενο από εταιρικές ανακοινώσεις αποτελεσμάτων. Συγκεκριμένα στις κυριότερες δημοσιεύσεις επισημαίνουμε τις Johnson & Johnson, Morgan Stanley, ΙΒΜ (20/1) Verizon (22/1) McDonald's και Bank of New York Mellon (23/1). Κατά τα άλλα το ημερολόγιο την ερχόμενη εβδομάδα δεν περιέχει προγραμματισμένα οικονομικά γεγονότα" αναφέρει ο υπεύθυνος του τμήματος ανάλυσης της Beta Sec.

-Βαγγέλης Σιούτης

Οι δύο πρώτες ανοδικές συνεδριάσεις της εβδομάδας οδήγησαν τον Γενικό Δείκτη πάνω από τις 810 μονάδες, ως τις 842 μονάδες, επίπεδα όμως που δεν κατάφερε να διατηρήσει με αποτέλεσμα την επιστροφή στη περιοχή των 780 μονάδων, υπενθυμίζει ο Βαγγέλης Σιούτης.

Η απόφαση της Κεντρικής Τράπεζας της Ελβετίας να αποσύρει την στήριξη στην ισοτιμία EUR/CHF από το 1,2 οδήγησε σε τεράστια αναταραχή τις Αγορές και τα νομίσματα και πρόσθεσε άλλο ένα "βαρίδι" στις Ελληνικές Τράπεζες που έχουν έκθεση σε δάνεια σε Ελβετικό φράγκο, ενώ η αίτηση δύο Ελληνικών Τραπεζών για προληπτική ένταξη στον ELA αποδεικνύουν τη μείωση της ρευστότητας στην Οικονομία.

Τα δύο αυτά ζητήματα οδήγησαν τον δείκτη των τραπεζών από τις 100 μονάδες κάτω και από τις 89 μέσα σε δύο μέρες, με συνέπεια να παρασυρθεί ο Γενικός Δείκτης και οι υπόλοιπες μετοχές σε χαμηλότερα επίπεδα, βοηθούμενες και από τα στοιχεία που έδειξαν σημαντική υστέρηση των εσόδων για το 2014 έναντι των στόχων.

Η επόμενη εβδομάδα είναι η τελευταία πριν τις εκλογές και ζητούμενο για τον Γενικό Δείκτη είναι η διατήρηση των χαμηλών των 757 μονάδων, γιατί διάσπαση αυτού του επιπέδου θα ανοίξει τον δρόμο προς την επόμενη στήριξη των 650 μονάδων.

Η διαφορά σε σχέση με τις εκλογές του Ιουνίου του 2012, είναι ότι η αβεβαιότητα στην Αγορά θα παραμείνει και μετά την επόμενη Κυριακή. Ερωτήματα για το αν προκύψει σταθερή Κυβέρνηση, ποια πολιτική θα ακολουθήσει, ποιο το αποτέλεσμα των διαπραγματεύσεων με τους πιστωτές και πως θα αντιμετωπιστούν οι χρηματοδοτικές ανάγκες δεν θα μπορούν να απαντηθούν ούτε μετά το αποτέλεσμα των εκλογών, με συνέπεια η διατήρηση ρευστότητας να είναι το ζητούμενο για τους επενδυτές.

Την επόμενη εβδομάδα συνεχίζονται οι ανακοινώσεις αποτελεσμάτων στην Αμερική (εκτός της Δευτέρας που είναι αργία), ενώ με ενδιαφέρον όλες οι Αγορές θα περιμένουν την συνεδρίαση της ΕΚΤ στις 22/1 για τις αποφάσεις της για τις αγορές ομολόγων.

Σύμφωνα με τον υπεύθυνο συναλλαγών της Guardian Trust, ζητούμενο για την Ελλάδα είναι αν θα συμμετέχει στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ.

Οι διεθνείς οικονομικές εξελίξεις

Με μικτά πρόσημα ολοκλήρωσαν την τελευταία συνεδρίαση της εβδομάδας οι μεγάλες Ασιατικές Αγορές, όπου ξεχώρισαν οι Shanghai (+1,20%), Nikkei (-1,43%, λόγω της ενίσχυσης του γεν), Hang Seng (-1,07%).

Εναλλαγές προσήμων στην Ευρώπη, με τους αγοραστές να δείχνουν ότι παίρνουν το έλεγχο προς το τέλος της ημέρας (συνεχίζει να πιέζεται το Χρηματιστήριο της Ελβετίας), ενώ με μικτά πρόσημα ξεκίνησε η συνεδρίαση στο NYSE.

Ανοδικής αντίδρασης συνέχεια για το πετρέλαιο, νέες πιέσεις για το ευρώ, ενώ συνεχίζονται οι τοποθετήσεις των traders στα πολύτιμα μέταλλα.

Τις πρώτες απώλειες της αρχίζει να μετρά η Αγορά Forex, μετά την χθεσινή κίνηση της Swiss National Bank. Σύμφωνα με το "Dow Jones Newswires" η Βρετανική Alpari Ltd. ανακοίνωσε σήμερα ότι εισήλθε σε καθεστώς αφερεγγυότητας υπό το βάρος των ζημιών που κατέγραψε εν μέσω των πρωτοφανών αναταράξεων στις διεθνείς Αγορές μετά την απόφαση της SNB. Η Alpari αναφέρει σε ανακοίνωση που έδωσε στη δημοσιότητα στην ιστοσελίδα της, ότι η πλειοψηφία των πελατών της γνώρισε απώλειες που ξεπέρασαν τα κεφάλαια στους λογαριασμούς τους. Στη Νέα Ζηλανδία, η Global Brokers NZ Ltd. ανακοίνωσε σήμερα ότι θα "κλείσει τις πόρτες της", ενώ η Λονδρέζικη "IG Group Holdings plc", ανακοίνωσε ότι περιμένει η απόφαση της SNB να έχει αρνητικό αντίκτυπο στα οικονομικά της.

Σύμφωνα με διεθνείς αναλυτές, οι διαχειριστές παγκοσμίως θα "χάσουν τον ύπνο τους" γιατί κατάλαβαν πως οι εκπλήξεις από τους κεντρικούς τραπεζίτες μπορεί να προέλθουν από εκεί που δεν το περιμένουν. Η "ευαισθησία" των επενδυτών, απέναντι στη ροή των ειδήσεων θα αυξηθεί κατακόρυφα και αυτό θα είναι μία επιβεβαίωση ότι η κίνηση των Αγορών που έχει προηγηθεί, στέλνοντας πολλούς από τους διεθνείς δείκτες, σε ιστορικά, ή πολυετή υψηλά, έγινε αποκλειστικά από τα "καύσιμα" των Κεντρικών Τραπεζών και ίσως από επενδυτές που δεν εκτίμησαν σωστά τα τρέχοντα δεδομένα σε συναλλαγματικές ισοτιμίες, αλλά και στο μέτωπο των Κρατικών χρεών, Παγκοσμίως.

Σύμφωνα με τους ίδιους αναλυτές, περαιτέρω υποχώρηση του ευρώ, πιέσεις στον ρυθμό ανάπτυξης της Ελβετικής Οικονομίας, πλήγμα στην κερδοφορία κορυφαίων Ελβετικών Επιχειρήσεων, αλλά και πρόσθετες πιέσεις στην ΕΚΤ να εφαρμόσει πρόγραμμα ποσοτικής χαλάρωσης, φέρνει η απόφαση της SNB η οποία συνδέεται άμεσα με την επικείμενη εφαρμογή προγράμματος ποσοτικής χαλάρωσης από την ΕΚΤ.

Μία κίνηση η οποία θα οδηγήσει σε περαιτέρω υποχώρηση του ευρώ και ως εκ τούτου η αγορά ευρώ από την SNB δεν θα ήταν πλέον συμφέρουσα για την Τράπεζα. Από την άλλη και επειδή η Ελβετία αντιμετωπίζει προβλήματα με τον πληθωρισμό, σε καμία περίπτωση η SNB δεν επιθυμεί να δει το φράγκο να ενισχύεται υπερβολικά έναντι και του δολαρίου και δεν αποκλείεται να αρχίσει παρεμβάσεις στις Αγορές συναλλάγματος.

Σε κάθε περίπτωση, η απόφαση της SNB είναι αρνητική για τις Ελβετικές μετοχές και κυρίως για αυτές που δραστηριοποιούνται στον κλάδο του Τουρισμού ή έχουν κατ' εξοχήν εξαγωγικό προσανατολισμό.

Σύμφωνα με την τεχνική εικόνα του ενιαίου Ευρωπαϊκού νομίσματος που δείχνει να χάνει και τα $1,16 το επόμενο σημείο στήριξης τοποθετείται στα $1,1446, καθοδική διάσπαση του οποίου θα δώσει δυναμική για κίνηση προς τα $1,1212.

Μεταφερόμενοι στις ΗΠΑ, τη μεγαλύτερη πτώση σε διάστημα έξι ετών σημείωσαν τον Δεκέμβριο οι τιμές καταναλωτή στις ΗΠΑ. Ο δείκτης τιμών καταναλωτή υποχώρησε 0,4% σε εποχικά προσαρμοσμένη βάση τον Δεκέμβριο από τον προηγούμενο μήνα, όπως ανακοίνωσε το Αμερικανικό Υπουργείο Εργασίας. Αυτή ήταν η μεγαλύτερη μηνιαία πτώση από τον Δεκέμβριο του 2008. Η υποχώρηση των τιμών είχε οδηγό την υποχώρηση των τιμών ενέργειας κατά 4,7%, με την τιμή της βενζίνης να σημειώνει βουτιά 9,4%. Χωρίς να περιλαμβάνονται τα τρόφιμα και η ενέργεια οι τιμές παρέμειναν αμετάβλητες από τον προηγούμενο μήνα. Οι μέσες εκτιμήσεις των αναλυτών σε δημοσκόπηση της "Wall Street Journal" έκαναν λόγο για πτώση 0,4% στις τιμές καταναλωτή και άνοδο 0,1% στον δομικό δείκτη.

Η βιομηχανική παραγωγή υποχώρησε 0,1% τον Δεκέμβριο, διαψεύδοντας τις εκτιμήσεις των αναλυτών που περίμεναν να μείνει αμετάβλητη σε δημοσκόπηση του "Dow Jones Newswires".

Η καταναλωτική εμπιστοσύνη εκτινάχτηκε τον Ιανουάριο στις ΗΠΑ, με τον δείκτη που καταρτίζει το Πανεπιστήμιο του Μίτσιγκαν να σκαρφαλώνει στις 98,2 μονάδες από 93,6 μονάδες το Δεκέμβριο. Πρόκειται για την υψηλότερη μέτρηση από τον Ιανουάριο του 2004. Οι αναλυτές προέβλεπαν ότι η μέτρηση θα διαμορφωθεί στις 94,1 μονάδες.

Επιστροφή στο ΧΑ

Επιστρέφοντας στα περισσότερο εγχώριου ενδιαφέροντος, "το καλύτερο που μπορεί να προσφέρει η Ευρωζώνη στην Ελλάδα είναι περισσότερο χρόνο για αποπληρωμή του χρέους. Ο ΣΥΡΙΖΑ θα πρέπει να εξυπηρετήσει όλα τα Ελληνικά χρέη και να συνεχίσει τις μεταρρυθμίσεις, αν αναλάβει την εξουσία, αλλά η Ευρωζώνη μπορεί να συμφωνήσει να περιμένει περισσότερο για την αποπληρωμή. Δεν εξετάζουμε διαγραφή χρεών" δήλωσε στο Reuters, ο αντιπρόεδρος της Ευρωπαϊκής Επιτροπής Valdis Dombrovskis.

Όσον αφορά τα "υπόλοιπα" της σημερινής συνεδρίασης, ο Γενικός Δείκτης κινήθηκε μόνιμα με αρνητικό πρόσημο, υποχωρώντας μέχρι τις 777,61 μονάδες (-3,4%). Στις 13.45 βρέθηκε στις 786,47 και ξεκίνησε εκ νέου τις συναλλαγές (αφού ολοκληρώθηκε η λήξη των συμβολαίων Ιανουαρίου) στις 784,95 μονάδες. Στις 17.00 βρέθηκε στις 789,48 (-1,93%) και μέσω των τελικών δημοπρασιών έκλεισε στις 790,59 μονάδες με ημερήσιες απώλειες 1,79%.

Κακή η τελική εικόνα με 38 ανοδικές μετοχές έναντι 76 πτωτικών, ενώ 31 τίτλοι τερμάτισαν την συνεδρίαση με απώλειες από 4% έως 29,33%.

Ο τζίρος αυξήθηκε στα 99,8 εκατ. από τα οποία τα 14,5 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΥΡΩΒ, ΕΛΛΑΚΤΩΡ, ΓΡΙΒ, ΑΛΦΑ, ΜΥΤΙΛ, ΤΙΤΚ, ΟΤΕ, ΜΕΤΚ, ΜΠΕΛΑ), Έξι τίτλοι (ΕΤΕ, ΑΛΦΑ, ΟΠΑΠ, ΕΥΡΩΒ, ΠΕΙΡ, ΟΤΕ) "απασχόλησαν" το 71% της συνολικής μικτής αξίας συναλλαγών.

Διακινήθηκαν συνολικά 129870983 τίτλοι, από τους οποίους οι 123098133 αφορούσαν συναλλαγές του FTSE25.

Από τις μετοχές του 25αρη, δεν ήλθαν σε επαφή με το θετικό πρόσημο οι Alpha Bank, Eurobank, MIG, Εθνική, ΟΠΑΠ, Τέρνα Ενεργειακή και Τιτάνας. Μέσω των τελικών δημοπρασιών, στο χαμηλό ημέρας έκλεισαν οι Αεροπορία Αιγαίου, ΕΥΔΑΠ και Τιτάν.

Μετά και την σημερινή συνεδρίαση η σειρά αφίξεως στις πρώτες θέσεις των κεφαλαιοποιήσεων του Χ.Α. διαμορφώθηκε ως εξής: Alpha Bank (5,771 δισ), Πειραιώς (5,449 δισ), ΕΕΕ (5,192 δισ), Εθνική (4,840 δισ) και ΟΤΕ (4,426 δισ).

Τίποτα το άξιο λόγου χαμηλότερα του 25αρη, πλην ίσως της Kleeman, που συνέχισε την "κόντρα κίνηση" συμπληρώνοντας δεύτερη συνεχόμενη ανοδική συνεδρίαση.

---ΧΠΑ

Καθαρά πτωτική συνεδρίαση, η τελευταία της χρηματιστηριακής εβδομάδας, που συνδυάστηκε με την λήξη των συμβολαίων Ιανουαρίου, αλλά και με αύξηση των συναλλαγών, τόσο στο συμβόλαιο του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (36.302 συμβόλαια).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 27.688, 11.155 για τον Ιανουάριο, 16.396 για τον Φεβρουάριο και 137 για τον Μάρτιο - τιμή εκκαθάρισης για τον δεύτερο μήνα, 248,5) κινήθηκε μεταξύ 243 και 252,75 μονάδων, κλείνοντας σε υποτίμηση 1,60%.

Μειώθηκε ο δανεισμός τίτλων (56.233 Εθνική, 50.103 Πειραιώς, 7.455 Ελλάκτωρ, 5.000 ΕΧΑΕ, 10.000 Intralot), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΤΕ (1.321), ΔΕΗ (1.351), Alpha Bank (9.608), Εθνική (11.019), Πειραιώς (2.720), Eurobank (8.365), ΟΠΑΠ (512), Μυτιληναίο (254), Ελλάκτωρα (139), ΕΧΑΕ (194), Intralot (185).

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του FTSE/ASE Large Cap διατηρήθηκε στο 69% ενώ η συναλλακτική δραστηριότητα ήταν αισθητά αυξημένη στα 2.528 δικαιώματα υψηλής κεφαλαιοποίησης (2.271 δικαιώματα αγοράς και 257 δικαιώματα πώλησης). Σύμφωνα με το Χ.Α., δεν αναφέρθηκαν “ανοιχτές” πωλήσεις.

Επίσης δεν σημειώθηκε σημαντικό κλείσιμο θέσης “ανοιχτών” πωλήσεων.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (43.022.119 τεμ.), Eurobank (9.772.475 τεμ.), Πειραιώς (26.249.138 τεμ.), Εθνική (1.350.727 τεμ.).