Σε μία συνεδρίαση όπου ο Γενικός Δείκτης δεν "πάτησε" σε θετικό έδαφος, έστω και αν οι βασικοί δείκτες του Χ.Α. αναδύθηκαν από τα χαμηλά ημέρας, η τελική προσπάθεια των εμπλεκομένων επικεντρώθηκε στο να μην κλείσει ο Γενικός Δείκτης χαμηλότερα από το όριο των 650 μονάδων, προκειμένου να μην επιδεινωθούν έτι περαιτέρω οι τεχνικές ενδείξεις.

Όμως η συνεχιζόμενη "ευαισθησία" του Τραπεζικού κλάδου και τα σύννεφα ανησυχιών που δείχνουν να πυκνώνουν στις διεθνείς Αγορές, δυσκόλεψαν σημαντικά το παραπάνω εγχείρημα και χρειάστηκαν και οι "βοήθειες" των τελικών δημοπρασιών.

Σύμφωνα με διεθνείς αναλυτές, το κλίμα συνεχίζει να βαραίνει, όσον αφορά τις προοπτικές της Παγκόσμιας Οικονομίας, ενώ η ανησυχητική πορεία των Εμπορευμάτων και των αναδυόμενων Αγορών, καταδεικνύει την στροφή των κεφαλαίων προς την "ποιότητα", η οποία συνεχίζει να δημιουργεί τάσης φυγής από οτιδήποτε asset, στην παρούσα φάση, θεωρείται υψηλού ρίσκου.

Μετά τα συνεχιζόμενα Κινέζικα μάκρο που επιβεβαιώνουν την πιθανολογούμενη επιβράδυνση της Κινεζικής Οικονομίας και το σκάνδαλο της Volkswagen, ήλθαν να προστεθούν οι κινήσεις "cost cutting" από μεγάλες εταιρείες του εξωτερικού, αλλά και τα πρώτα "κανόνια" από εταιρείες που δραστηριοποιούνται στον κλάδο των Εμπορευμάτων και όχι μόνο.

Η Ιαπωνική Ναυτιλιακή "Daiichi Chuo Kisen Kaisha", υπέβαλε σήμερα αίτηση για προστασία από τους πιστωτές της, προκαλώντας "κραδασμούς" στις μετοχές του Ναυτιλιακού κλάδου. Οι Αρχές στο Χρηματιστήριο του Τόκιο, προχώρησαν σε αναστολή της διαπραγμάτευσης της μετοχής. Ήταν η δεύτερη Ναυτιλιακή που υποβάλει αίτηση για προστασία από τους πιστωτές της αυτόν τον μήνα, ενώ σύμφωνα με τις συγκλίνουσες εκτιμήσεις των αναλυτών, αυτά που βλέπουν το φως της δημοσιότητας είναι μόνο τα "προεόρτια"(!)

Υπενθυμίζεται ότι λίγες μέρες πριν η "Global Maritime Investments Cyprus Ltd" υπέβαλε στις ΗΠΑ αίτηση για προστασία από τους πιστωτές της, ενώ μόλις χθες οι αναλυτές προειδοποίησαν για την περίπτωση της "Glencore" ότι "η εταιρεία θα μπορούσε να βρεθεί να αντιμετωπίζει προβλήματα λόγω του μεγάλου χρέους της, εκτός και αν βελτιωθούν οι τιμές των Εμπορευμάτων, ή η εταιρεία αναδιαρθρώσει τη δομή της". Οι απώλειες της μετοχής της εταιρείας πλησίασαν στο 30%, τόσο στο Χρηματιστήριο του Λονδίνου χθες, όσο και στο Χρηματιστήριο του Χονγκ Κονγκ σήμερα.

Ερχόμενοι στα δικά μας, η συνεχιζόμενη απαξίωση του θεσμού του Ελληνικού Χρηματιστηρίου, δεν χωρά αμφιβολία ότι απαξιώνει στον μέγιστο βαθμό όλους όσους επιμένουν να ασχολούνται με το αντικείμενο, ακόμα και τους καλύτερους του κλάδου.

Αξιοσημείωτη είναι η ατάκα, ενός από τους παλαιότερους παράγοντες της Αγοράς, ο οποίος ερωτηθείς από την στήλη απάντησε πως "το εγχώριο χρηματιστηριακό ταμπλώ, θυμίζει τραπέζι πόκερ που έχουν απομείνει να παίζουν μόνο οι χαμένοι. Οι traders προσπαθούν να πάρουν ο ένας τα λεφτά του άλλου, οι brokers "γυρίζουν χαρτιά" για να βγάλουν την καθημερινή προμήθεια και όλους τελικά τους 'τρώει' η γκανιότα".

Απόλυτα ενδεικτικά τα νούμερα από την πρόσφατη παρουσίαση της Solidus Sec. στο ξενοδοχείο "Αμαλία". Σύμφωνα με την χρηματιστηριακή, το 2004 το σύνολο των προμηθειών για τις ΑΧΕ, Ιδιωτικές και Τραπεζικές, έφθασε τα 550 εκατ. ευρώ, ενώ 10 χρόνια μετά και πιο συγκεκριμένα το 2014 συρρικνώθηκε στα 30 εκατ. ευρώ (!) Ούτε λόγος για το 2015...

"Όταν οι αγοραστές είναι ανύπαρκτοι συνήθως η βαρύτητα κερδίζει την παρτίδα" αναφέρει παλαιό χρηματιστηριακό ρητό και αυτό επιβεβαιώνεται επί καθημερινής βάσεως στο Χ.Α.

Ο Τραπεζικός κλάδος ουσιαστικά προεξοφλεί τα χειρότερα για τις επικείμενες ΑΜΚ και βέβαια το "ερώτημα του εκατομμυρίου είναι τι γνωρίζουν αυτοί που συνεχίζουν να ρευστοποιούν θέσεις ακόμα και σε αυτά τα επίπεδα τιμών. Εκτός αν επαληθευτεί "η παράδοση" που θέλει να ακολουθεί reverse split και μετά η τιμή της μετοχής να επαναπροσεγγίζει τα επίπεδα που είχε προ του reverse!

Σε κάθε περίπτωση εκείνο που δείχνει σχετικά βέβαιο, είναι πως αν επαληθευτούν τα σενάρια για τις κεφαλαιακές ανάγκες των εγχώριων Τραπεζών, η συμμετοχή των Ιδιωτών καθίσταται εξαιρετικά δύσκολη, τόσο όσον αφορά το ποσό και πολύ περισσότερο όσον αφορά τον χρόνο κάλυψης, προκειμένου όλα αυτά να έχουν τελειώσει πριν τις αρχές του 2016.

Αξίζει να σημειωθεί ότι στο πρώτο μέρος της συνεδρίασης ο Γενικός Δείκτης βρέθηκε να υποχωρεί μέχρι τις 641,35 μονάδες (-2,04%) και ο κλαδικός δείκτης των Τραπεζών μέχρι τις 183,94 μονάδες (-6,10%), για να ανακάμψουν σχετικά στην συνέχεια, χωρίς να αποφύγουν το αρνητικό τελικό πρόσημο.

Το ημερήσιο διάγραμμα του Γενικού Δείκτη

Βοήθειες για την ανάδυση από τα χαμηλά ημέρας έδωσαν οι Πειραιώς (+6,33%), Ελλάκτωρ (+1,36%), Lamda Development (+3,63%), Jumbo (+2,4%), Μέτκα (+1,38%), ΟΛΠ (+1,96%, με συναλλαγές μόλις 896 τεμ.), ΟΠΑΠ (+0,75%), ΟΤΕ (+1,67%) και Τιτάν (+2,33%).

Τεχνικά, η διατήρηση του Γενικού Δείκτη κάτω από τις 662 - 656 μονάδες θα συνεχίσει να ενεργοποιεί πωλητές, με τις επόμενες στηρίξεις να οριοθετούνται στις 649, 633 και 620 μονάδες.

Στην περίπτωση του δείκτη υψηλής κεφαλαιοποίησης, αυτός έχει κοντινή αντίσταση το 193 και μόνο με διάσπαση μπορεί να κάνει προσπάθεια προς το 196 ενώ το "stop" μας στην παρούσα είναι στο 198. Το 189 είναι κοντινή στήριξη με επόμενο στόχο το 186 -185. Intraday position is short, με stop τις 198 μονάδες.

Συμπερασματικά, το πτωτικό μας trend είναι στην περιοχή των 750 - 760 μονάδων, ενώ όλα δείχνουν ότι ο χρόνος θα μας βοηθήσει για είσοδο σε ακόμα χαμηλότερα επίπεδα τιμών.

Σήμα εξόδου έχουν δώσει και αρκετοί, μη Τραπεζικοί, Δεικτοβαρείς τίτλοι, όπως η ΔΕΗ (επόμενος πτωτικός στόχος τα 4,10 - 4,00 ευρώ), ΟΤΕ (7,40), ΟΠΑΠ (7,20), ΕΥΔΑΠ (4,65), ΕΧΑΕ (4,70), Jumbo (7,28) και Folli Follie Group (16,80 - 16,70).

Τι σχολιάζουν οι αναλυτές της αγοράς

"Όταν έξι από τις επτά συνεδριάσεις στο Χ.Α. των τελευταίων ημερών είναι πτωτικές και οι συναλλαγές είναι χαμηλότερες και από 20 εκατ. ευρώ ημερησίως, τότε ακόμη και λέξεις όπως 'χρηματιστηριακή απαξίωση και συναλλακτική αφυδάτωση' είναι λίγες για να αποτυπώσουν το συντελούμενο 'αργό θάνατο' της Ελληνικής Αγοράς" επισημαίνει ο Δημήτρης Τζάνας.

Καταλύτης για τη διαμόρφωση αυτού του σκηνικού είναι η νέα αποπένδυση Τραπεζικών κυρίως μετοχών, από τους επενδυτές εξωτερικού σε τιμές ολίγων λεπτών πλέον, καθώς οι εξελίξεις περί την ανακεφαλαιοποίηση των Τραπεζών είναι δυσοίωνες.

Αυτό είναι το αποτέλεσμα της απόρριψης των υποβληθέντων από τις Ελληνικές διοικήσεις business plans προς τον SSM (Ευρωπαϊκός Εποπτικός μηχανισμός), γεγονός που διαμορφώνει προϋποθέσεις αυξημένων κεφαλαιακών αναγκών και δυσχεραίνει τη συμμετοχή Ιδιωτών.

Παράλληλα, καθήκοντα συμβούλου για τα NPLs ("κόκκινα" δάνεια) αναλαμβάνει η BlackRock (για τρίτη φορά από το 2012). Το αποτέλεσμα οδηγεί σε διαδικασία περαιτέρω απαξίωσης των συμμετοχών των σημερινών μετόχων. Ταυτόχρονα, το "sell-off" δεν αφήνει αλώβητες και τις άλλες Δεικτοβαρείς μετοχές, αφού η διατήρηση της Τραπεζοκεντρικής δομής της Αγοράς μας αλλά και η συντήρηση του Ελληνικού "country risk", συμβάλλουν στην τροφοδότηση της γενικότερης αποεπένδυσης.

Από την άλλη πλευρά, ενώ ξεκίνησε η συμμόρφωση μας με τα προβλεπόμενα από το 3ο μνημόνιο σε σχέση με τις φορολογικές επιβαρύνσεις (π.χ. ΦΠΑ νησιών), συντηρείται η αδράνεια ως προς την προώθηση μεταρρυθμίσεων, που είναι το μόνο πεδίο που μπορεί να μεταδώσει θετικά μηνύματα προς τους επενδυτές εξωτερικού.

Συντηρείται έτσι, μεταξύ άλλων, η μη προώθηση ενεργειών στον τομέα των αποκρατικοποιήσεων, ενώ παράλληλα ο αρμόδιος Υπουργός αναγγέλλει την Κυβερνητική διαφωνία για την πώληση του ΑΔΜΗΕ και της "μικρής" ΔΕΗ προτείνοντας εναλλακτικό σχεδιασμό.

Ακόμη, η "ελλιπής" προετοιμασία του Έλληνα Πρωθυπουργού στη συζήτηση με τον πρώην Αμερικανό Πρόεδρο Clinton, της περασμένης Δευτέρας, οδήγησε στην αδυναμία πειστικής υποστήριξης της σκοπιμότητας διενέργειας ξένων επενδύσεων στη Χώρα μας από Αμερικανούς επενδύτες.

Επιπλέον, αρνητικές συνεχίζουν να είναι οι εξελίξεις σε Ευρωπαϊκές Αγορές που κινούνται πλαγιοκαθοδικά καθώς το σκάνδαλο της "VW φαίνεται να αφορά και άλλες Αυτοκινητοβιομηχανίες, προκαλώντας ισχυρή ρωγμή στην γενικότερη αξιοπιστία οποιουδήποτε "Made in Germany" προϊόντος.

Στις ΗΠΑ από την άλλη πλευρά, η κ. Γέλεν επιβεβαιώνει ότι η έναρξη ανοδικής κίνησης των Αμερικανικών επιτοκίων θα γίνει φέτος, προσπαθώντας να πείσει τις Αγορές για την εμπιστοσύνη της στις θετικές προοπτικές της Αμερικανικής Οικονομίας. Σε αντίθεση, η Ελληνική Οικονομία θα βιώσει αρνητικές επιδόσεις στο ΑΕΠ της τουλάχιστον για τα επόμενα 3-4 τρίμηνα, όπως συνομολογούν οι περισσότεροι αναλυτές στην Ελλάδα και το εξωτερικό, συντηρώντας χαμηλά και το πήχη των χρηματιστηριακών προσδοκιών επί του παρόντος, σύμφωνα με την άποψη του συμβούλου επενδύσεων της TecGroup.

Οι διεθνείς οικονομικές εξελεις

Απόλυτη επικράτηση του "κόκκινου" στις μεγάλες Ασιατικές Αγορές, με τις μεγαλύτερες απώλειες να σημειώνονται από τους δείκτες Nikkei (-4,05%) και ASX 200 (-3,81%). Μικτά πρόσημα και οριακές μεταβολές στην Ευρώπη, με διαθέσεις ανοδικής αντίδρασης ξεκίνησε η συνεδρίαση στην Wall Street.

Κέρδη για το πετρέλαια, με μικρές απώλειες κινούνται χρυσός και ευρώ.

Ξεκινώντας από την Ασία, η Κεντρική Τράπεζα της Ινδίας ανακοίνωσε τη μείωση του επιτοκίου repo στο 6,75% από 7,25% που ήταν προηγουμένως -στο χαμηλότερο επίπεδο των τελευταίων τεσσεράμισι ετών-, ενώ από τους περίπου 50 αναλυτές που συμμετείχαν σε δημοσκόπηση του Bloomberg, μόνο ο ένας περίμενε μείωση 50 μ.β. Οι 42 προέβλεπαν μείωση 25 μ.β. και οι εννέα καμία μεταβολή. Πρόκειται για την τέταρτη φορά φέτος που η Ινδική Κεντρική Τράπεζα μειώνει τα επιτόκιά της. Τις προηγούμενες τρεις η μείωση ήταν της τάξης των 25 μ.β. τη φορά.

Ερχόμενοι στην Ευρώπη, βελτίωση εμφάνισε ο δείκτης οικονομικού κλίματος στην Ευρωζώνη τον Σεπτέμβριο, καθώς αυξήθηκε στο 105,6 από 104,1 τον προηγούμενο μήνα, και έναντι της εκτίμησης των αναλυτών για διατήρησή του στο 104,1.

Αντιθέτως, στο -7,1 από -6,9 επιδεινώθηκε η καταναλωτική εμπιστοσύνη, ενώ ο δείκτης κλίματος στον κλάδο των Κατασκευών υποχώρησε στο -23,3 από -22,7.

Στην "άλλη πλευρά του Ατλαντικού", ο δείκτης καταναλωτικής εμπιστοσύνης αυξήθηκε στις 103 μονάδες από 101,1 μονάδες τον Αύγουστο. Είναι το υψηλότερο επίπεδο από τον Ιανουάριο, όταν ο δείκτης είχε καταγράψει ρεκόρ οκτώ ετών. Οι αναλυτές προέβλεπαν ότι ο δείκτης θα υποχωρήσει στις 96 μονάδες

H Goldman Sachs προχώρησε σε περικοπή της τιμής-στόχου για τον δείκτη S&P 500, τόσο για φέτος όσο και το 2016, στις 2.000 μονάδες (για το 2015) και στις 2.100 μονάδες το επόμενο έτος.

Παράλληλα, εκτιμά ότι τα κέρδη ανά μετοχή θα διαμορφωθούν στα $109, έναντι προηγούμενης εκτίμησης για κέρδη $114 ανά μετοχή, για τον βασικό Αμερικανικό δείκτη. Η Goldman Sachs αναμένει τη Fed να αρχίσει την διαδικασία σύσφιξης της πολιτικής της αυτόν τον Δεκέμβριο.

Mια αύξηση των επιτοκίων από τη Fed είναι ένα εξαιρετικά αναμενόμενο σενάριο, αλλά συνεχίζει να δημιουργεί μεγάλους κινδύνους για τις αναδυόμενες Αγορές, προειδοποιεί ο διεθνής οίκος S&P. Οι άλλοι δύο κίνδυνοι είναι η άμβλυνση των εγχώριων πιστώσεων και μια σημαντική επιβράδυνση στην οικονομική ανάπτυξη της Κίνας.

Η Βενεζουέλα, η Αργεντινή, η Τουρκία, η Κολομβία και το Περού είναι οι αναδυόμενες Αγορές που είναι πιο ευάλωτες στον αντίκτυπο από τα τρία ρίσκα της σύσφιξης της παγκόσμιας ρευστότητας, της χρηματοπιστωτικής απομόχλευσης και της Κινεζικής επιβράδυνσης. Το Μεξικό, η Πολωνία και οι Φιλιππίνες εμφανίζουν το μικρότερο ρίσκο.

Επιστροφή στο ΧΑ

Επιστρέφοντας στα δικά μας, η Goldman Sachs, μετά από επίσκεψη στελεχών της στην Αθήνα και συζητήσεις με Έλληνες τραπεζίτες, επισημαίνει τις μεγάλες αβεβαιότητες που υπάρχουν για το αποτέλεσμα της διαδικασίας ανακεφαλαιοποίησης και τονίζει ότι οι τάσεις σε ότι αφορά στη λειτουργία μπορεί να γίνουν περισσότερο αρνητικές μέχρι το τέλος του χρόνου. Το μέγεθος των κεφαλαίων που θα απαιτηθούν μοιάζει να κινείται πιο κοντά στο "πάνω όριο" των προαποφασισμένων κεφαλαίων των 10-25 δισ. ευρώ, που προβλέπει η συμφωνία.

Παραμένει "ουδέτερη" και για τις τρεις Τραπεζικές μετοχές που παρακολουθεί και τοποθετεί τις τιμές-στόχους στο 0,13 ευρώ για την Alpha Bank, στο 0,08 ευρώ για την Πειραιώς (από 0,4) και στο 0,03 ευρώ για τη Eurobank (από 0,12).

Στα 5,20 ευρώ από 6,50 πριν μειώνει την τιμή-στόχο για τη μετοχή της EXAE η Euroxx σε έκθεση στην οποία υποβαθμίζει τη σύσταση σε "Equalweight" από "Οverweight". H χρηματιστηριακή τονίζει πως τα capital controls και οι περιορισμοί που αντιμετωπίζουν οι εγχώριοι επενδυτές επέφεραν πλήγμα στις συναλλαγές, αλλά και στην κεφαλαιοποίηση της Αγοράς. Παράλληλα υπάρχουν πολλές ασάφειες αναφορικά με το θέμα της ανακεφαλαιοποίησης των Τραπεζών.

Ο τζίρος (ο υψηλότερος των τελευταίων τριών συνεδριάσεων) αναρριχήθηκε στα 23,5 εκατ. από τα οποία τα 0,5 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΦΦΓΚΡΠ, ΟΠΑΠ). Στα 133248891 τεμάχια ο συνολικός όγκος συναλλαγών, από τα οποία τα 124678009 αφορούσαν συναλλαγές μετοχών του FTSE25.

Μένοντας στο ταμπλώ του 25αρη, δεν ακούμπησαν το θετικό πρόσημο οι Eurobank, Viohalco, EEE, Folli Follie Group, Αεροπορία Αιγαίου, ΓΕΚΤΕΡΝΑ, ΔΕΗ, Ελ. Πετρέλαια και ΕΧΑΕ.

Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Πειραιώς, Τιτάν και Jumbo και στο χαμηλό ημέρας οι ΕΧΑΕ, ΕΕΕ και Grivalia.

Να σημειωθεί ότι στα ενδοσυνεδριακά χαμηλά, ο τίτλος της Alpha Bank (-1,77%) βρέθηκε να υποχωρεί μέχρι τα 0,1020 ευρώ (-9,73%), της Εθνικής (-4,19%) μέχρι τα 0,43 ευρώ (-5,08%), της Eurobank (-8%) μέχρι τα 0,022 ευρώ (-12%) και της Πειραιώς (+6,33%) μέχρι τα 0,075 ευρώ (-5,06%). Η Πειραιώς έκλεισε στα υψηλά ημέρας, ενώ η Alpha Bank, προς στιγμήν γύρισε σε κέρδη 1,77%, όμως δεν άντεξε και έκλεισε με αρνητικό πρόσημο.

Κακή η τελική εικόνα με 34 ανοδικές μετοχές, έναντι 48 πτωτικών, 13 τίτλοι με κέρδη μεγαλύτερα του 5% και άλλοι 11 με ημερήσιες απώλειες μεγαλύτερες των πέντε ποσοστιαίων μονάδων.

Χαμηλότερα του 25αρη, προβλημάτισε η τρίτη συνεχόμενη πτωτική συνεδρίαση για την Attica Group, με σημαντική αύξηση των συναλλαγών.

---ΧΠΑ

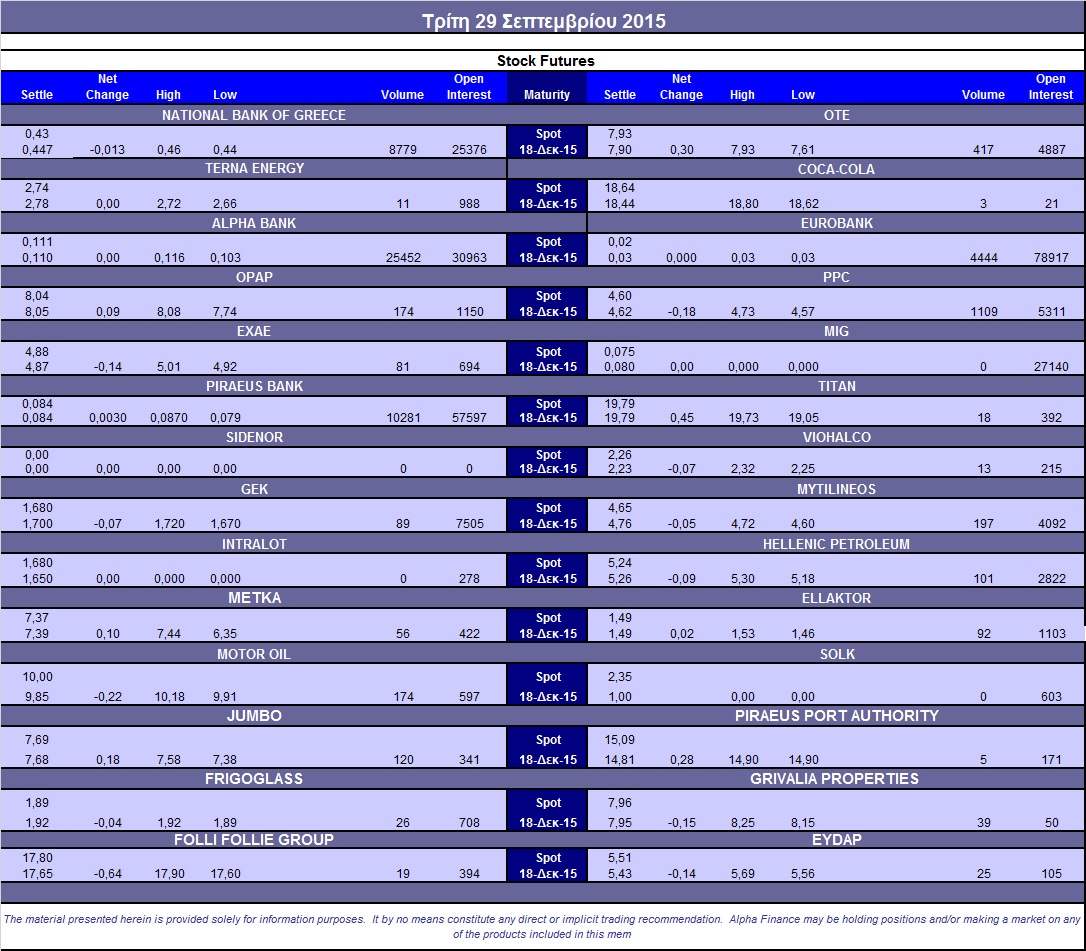

Πτωτικών συνεδριάσεων συνέχεια και στην Αγορά Παραγώγων, έστω και αν και εδώ υπήρξε αντίδραση από τα χαμηλά ημέρας, με τις συναλλαγές να παρουσιάζουν αύξηση στο συμβόλαιο του δείκτη, ενώ σχετικά μειωμένος όγκος παρατηρήθηκε στα Σ.Μ.Ε. επί μετοχών (51.725 συμβόλαια).

Στα 9.931 συμβόλαια του δείκτη, αυξήθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Οκτώβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 2.165, 1.952 για τον Οκτώβριο, 213 για τον Νοέμβριο και 0 για τον Δεκέμβριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 190,75) κινήθηκε μεταξύ 187,5 και 194 μονάδων και αύξησε την υπερτίμηση στο 0,68%, σύμφωνα με την τιμή εκκαθάρισης.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (23.925 ΟΠΑΠ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Alpha Bank (25.452), Εθνική (8.779), Πειραιώς (10.281), Eurobank (4.444), ΟΠΑΠ (174), ΔΕΗ (1.109), ΟΤΕ (417), Jumbo (120), Motor Oil (174), Ελ. Πετρέλαια (101), Μυτιληναίος (197).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, σε χαμηλά επίπεδα διατηρήθηκε το επενδυτικό ενδιαφέρον και στην Αγορά δικαιωμάτων υψηλής κεφαλαιοποίησης, καθώς πραγματοποιήθηκαν συνολικά 564 τεμάχια (559 calls και 5 puts), ενώ η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα αυξήθηκε 59%.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (35.532.193 τεμ.), Eurobank (1.162.054 τεμ.), Πειραιώς (15.168.200 τεμ.), Εθνική (1.003.403 τεμ.).

Πηγή: Alpha Finance