Ανασυγκρότηση εκ της τέφρας ή γαία πυρί μειχθήτω, το 2016.

Με τις πιο αντικρουόμενες εκτιμήσεις και αντιφατικές προσεγγίσεις ξεκινά (και) για το ΧΑ ίσως η καθοριστικότερη μέχρι τώρα (από την αρχή της κρίσης το 2008 και το πρώτο Μνημόνιο το 2010) χρονιά.

Περίοδος που μόνο εύκολη δεν προοιωνίζεται καθώς η χώρα, η κοινωνία, η πραγματική οικονομία, το χρηματιστήριο, οι αξίες γενικότερα βρίσκονται υπό συνεχή αμφισβήτηση και αναθεώρηση. Ετος απαρχής μίας σταδιακής ανάκαμψης ή χρονιά περαιτέρω περιθωριοποίησης, κάτι που αναπόφευκτα θα αποτυπωθεί και μάλιστα προεξοφλητικά σε έναν "μηχανισμό", όπως είναι το ΧΑ.

Κι αν το 2015 χαρακτηρίστηκε από την εξαΰλωση των τραπεζών, με απώλεια 5,1 δισ. ευρώ σε κεφαλαιοποίηση παρά τον νέο γύρο κεφαλαιακής ενίσχυσης των 4 συστημικών ομίλων, όπως εύστοχα σημείωνε ο Θανάσης Σταυρόπουλος στο αναλυτικό και κατατοπιστικό θέμα του το 2016 θεωρείται εκ προοιμίου έτος αβεβαιότητας για το αν η χώρα, η αγορά θα ανακάμψουν ή θα συνεχίσουν στον κατήφορο.

Πολλά θα εξαρτηθούν από τον διεθνή περίγυρο με ενδεικτικά τα όσα αναφέρονται στο σχετικό άρθρο των FT για το τι περιμένει τον κόσμο το 2016. Προσωπικά θα σταθώ σε κυρίως δύο "κλειδιά", το πρώτο που αφορά στην πολιτική των ΗΠΑ να ισχυροποιήσουν περαιτέρω την θέση τους γεωπολιτικά- οικονομικά με ένα από τα κύρια "εργαλεία" την σχέση του δολαρίου έναντι κυρίως του ευρώ και δευτερευόντως σε σχέση με το γουάν και το γιέν.

Το δεύτερο στην κατ΄ εμέ αναπόφευκτη σύγκρουση των δύο στρατοπέδων εντός της Ευρωζώνης, που σχηματικά θα αναφέρω ως στρατόπεδο Σόιμπλε και στρατόπεδο Ντράγκι. Ενδεχομένως από την έκβαση της δεύτερης αναμέτρησης να επηρεαστεί περισσότερο η Ελλάδα και η αγορά μας.

Στα καθ' ημάς, η κυβέρνηση και προσωπικά ο πρωθυπουργός εμφανίζεται συγκρατημένα αισιόδοξος και δεν θα μπορούσε στο μήνυμα του να μην αναφερθεί στο πώς το 2016 θα είναι το έτος της ανάκαμψης και της ανασυγκρότησης.

Το σημείο εκκίνησης για τον ίδιο, την κυβέρνηση του, το πολιτικό σύστημα, την χώρα από το ναδίρ και η προσπάθεια που θα πρέπει να γίνει ώστε να... αναπνεύσουμε τιτάνεια, για να μην πω σισύφεια. Εάν τεθούν τα θεμέλια της ανασυγκρότησης θα πρόκειται για ακόμη ένα ιστορικό επίτευγμα, για ένα από τα πιο ριψοκίνδυνα αλλά προσοδοφόρα στοιχήματα του 2016, εάν κερδηθεί. Ειδάλλως...

Πλεονέκτημα και μειονέκτημα το "μικρό" μέγεθος (οικονομικό) της χώρας με ένα ΑΕΠ στα 170-175 δισ. ευρώ, με έναν κλάδο τον τουριστικό που εάν κυμανθεί στα επίπεδα του 2015 θα μπορούσε να αποφέρει περί τα 17-18 δισ. ευρώ (και άλλα 19-20 δισ. ευρώ, που δεν περνούν από το σύστημα), δεν είναι λίγο. Πλεονέκτημα και μειονέκτημα το μέγεθος των κεφαλαίων που απαιτούνται για να επιτευχθεί μία φυσιολογική μόχλευση σε 2-3 κλάδους - κορμούς της εθνικής και περιφερειακής οικονομίας.

Ο ΣΕΒ μιλά για κεφάλαια... 100 δισ. ευρώ έως το 2022, διορατικοί παίκτες εκτιμούν πως εάν πέσουν σταδιακά το πρώτο 6μηνο περί τα 4-5 δισ. ευρώ θα μπορούσε να επιτευχθεί μόχλευση 1-2 φορές φτάνοντας σε ένα ικανό ποσό για να επανεκκινηθούν ορισμένοι τομείς δραστηριότητας και κλάδοι.

Πώς όμως, με capital controls, με το τραπεζικό σύστημα εκτός παιδιάς, με την χώρα εκτός αγορών (αναφέρομαι στο πρώτο 6μηνο) με τα συμβολαιοποιημένα προγράμματα του ΕΣΠΑ να χρειάζονται πραγματικά κεφάλαια (από πού...;).

Ζητούμενο η όσο το δυνατόν ομαλότερη επιστροφή στην κανονικότητα, με δεδομένο το ότι η αξιοπιστία-σχέση εμπιστοσύνης πολιτικού συστήματος- τραπεζών και φορολογούμενων- καταθετών είναι στο χαμηλότατο σημείο. Δεν είναι τυχαίο, πως οι καταθέσεις έχουν μειωθεί οριακά στα 120 δισ. ευρώ (χαμηλότερες τα τελευταία 12,5 χρόνια) και η επιστροφή κεφαλαίων, καταθέσεων δύσκολη για να μην πω αδύνατη με τα κυριότερα οικονομικά μεγέθη στο κόκκινο/βαθύ κόκκινο.

Θα πρέπει να διαβεί τον Ρουβίκωνα και η κυβέρνηση και το πολιτικό σύστημα και εμείς ξεπερνώντας από την Σκύλλα του ασφαλιστικού στην Χάρυβδη του αγροτικού, των κόκκινων δανείων μπας και φτάσουμε στην αξιολόγηση. Συνεπώς κρίσιμο, πολύ κρίσιμο το πρώτο δίμηνο της χρονιάς με τις εκτιμήσεις των ειδικών να διίστανται.

Από την απαισιόδοξη πρόβλεψη του Γιώργου Αιβαλιώτη (Vie Finance) πως οι πολιτικές εξελίξεις θα επενεργήσουν αποσταθεροποιητικά και για την αγορά μέχρι την πιο αισιόδοξη του Σωτήρη Χαλκιάδη (ΔΕΠΟΛΑΣ χρηματιστηριακή) πως εάν φτάσουμε στην αξιολόγηση θα είναι εφικτή η εκκίνηση μίας διαδικασίας αναστροφής. Κλάδος κλειδί ο τραπεζικός όχι μόνο λόγω των όσων έχουν διαδραματιστεί (και μέλλεται να γίνουν και εφέτος) αλλά και λόγω της κατακλυσμιαίας βύθισης του χάνοντας σχεδόν 94% μόνο μέσα στο 2015.

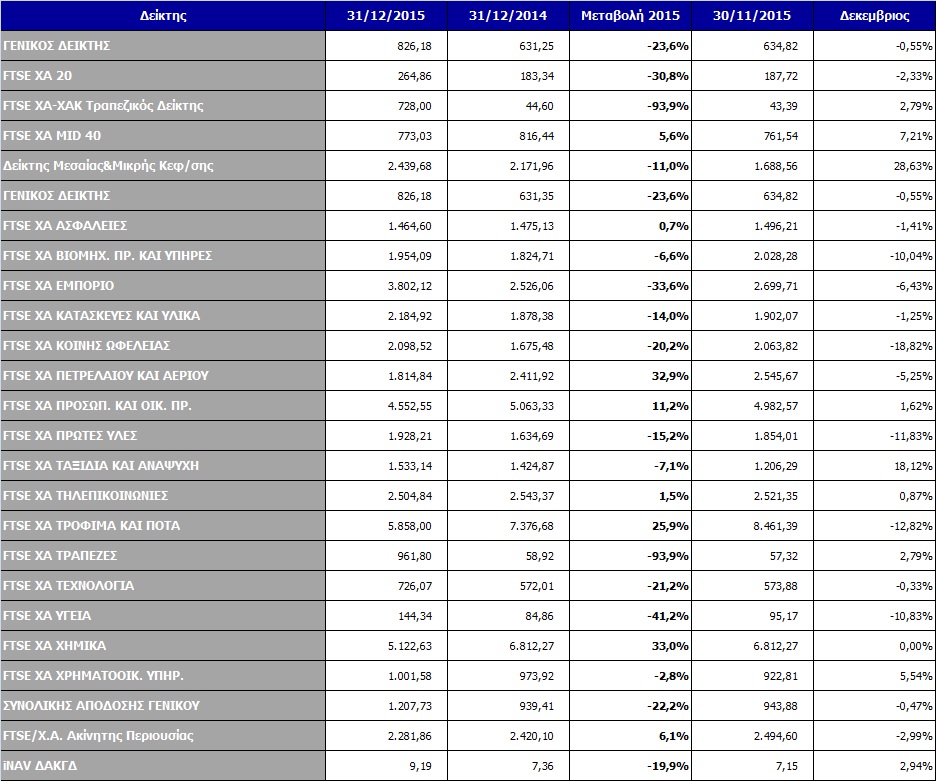

Στα σχετικά στοιχεία που έχει επεξεργαστεί ο Μάνος Χατζηδάκης (ΒΕΤΑ ΧΑΕΠΕΥ) ο τραπεζικός κλάδος είναι αυτός με τις συντριπτικές απώλειες, με την αγορά να κρατά συγκριτικά κυρίως με το "πετρέλαιο" (32,9%), "τρόφιμα- ποτά" (25,9%) και "τηλεπικοινωνίες" (1,5%).

Οι αποδόσεις του 2015

Εάν για τον τραπεζικό κλάδο το ιστορικό ελάχιστο αποτελέσει σημείο σταδιακής επαναφοράς καλύπτοντας (ανάλογα και με τις εξελίξεις στα διάφορα μέτωπα) μικρό έστω μέρος από το τεράστιο χαμένο έδαφος, τότε την ανοδική αντίδραση των τραπεζικών μετοχών θα μπορούσαν να ακολουθήσουν κι άλλες από διάφορους κλάδους. Αξιολόγηση/συζήτηση για το χρέος και πρώτα βήματα για επανένταξη της χώρας στο ευρωσύστημα και τους μηχανισμούς της ΕΚΤ (με waiver κ.λπ) είναι το θετικό σενάριο που αρέσει στις "αγορές" και μπορεί να αποδώσει μικρές ή μεγαλύτερες ευκαιρίες.

Ομως εάν το κλίμα επιβαρυνθεί με τις συνέπειες να βαραίνουν ακόμη περισσότερο και το τραπεζικό σύστημα, τότε πολύ δύσκολα θα αποφευχθεί ακόμη ένας καθοδικός κύκλος. Διόρθωση, που αυτή την φορά θα χαρακτηρισθεί από μείωση των επενδυτικών θέσεων σε εισηγμένες/μετοχές-σηματωρούς και blue chips.

Σε μικρή έκταση φυγή κεφαλαίων από τα blue chips βίωσε η αγορά κυρίως με αφορμή την ανακεφαλαιοποίηση των τραπεζών (και την αναθεώρηση των δεικτών, που ακολούθησαν).

Κατά γενική εκτίμηση των ειδικών της αγοράς πιθανότατο θα είναι για ακόμη μία χρονιά το stock picking, τακτική που απέδωσε το 2015 και χάρη σε αυτήν διασώθηκαν πολλά θεσμικά και επενδυτικά χαρτοφυλάκια.

Εισηγμένες που μέχρι τώρα περνούν με τις μικρότερες δυνατές απώλειες την κρίση, εταιρείες με υγιές ταμείο, συνετή διοίκηση, εξωστρέφεια, καινοτομία διαφοροποιούνται. Στον αντίποδα η πλειονότητα των εισηγμένων που με τον ένα ή τον άλλο τρόπο... μένουν από δυνάμεις, υστερούν χρόνο με το χρόνο, περιθωριοποιούνται. Στο σχετικό θέμα του Θανάση Σταυρόπουλου περιλαμβάνεται αναλυτικός πίνακας απόδοσης κ.α στοιχείων για την πορεία των εισηγμένων το 2015.

Ο κρίσιμος Γενάρης

Να περιοριστούμε όμως στο πρώτο, "κολασμένο" όπως αναμένεται, 2-3μηνο της χρονιάς, με τις εξελίξεις να προοιωνίζονται ιστορικές τόσο "εκτός" όσο "εντός" των τειχών.

Η εκδήλωση ενός January Effect μικρότερης ή μεγαλύτερης έκτασης, διάρκειας θα είναι εφικτό εάν προηγηθούν οι ξένες αγορές κυρίως όμως εάν οι εξελίξεις στο εσωτερικό διευκολύνουν προς αυτή την κατεύθυνση. Κλάδος... ευαισθητήρας ο τραπεζικός με την συμπεριφορά των ποικιλώνυμων hedge funds να διαμορφώνει την τάση. Είτε τα hedge funds θα έχουν λόγους να παίξουν το στοίχημα, οπότε θα πρέπει να αναμένεται σημαντική αντίδραση των μετοχών του κλάδου ή θα "αδειάσουν" τις θέσεις τους ακόμη και με ζημία/υποαξίες, στέλνοντας χαμηλότερα και του ιστορικού χαμηλού τον ΔΤΡ συμπαρασύροντας και μεγάλο μέρος των blue chips.

Από την τεχνική πλευρά, όπως σημειώνει ο Ηλίας Ζαχαράκης (Fast Finance) το κλείσιμο (**) του ΓΔ στα όρια των 631 μονάδων (που ήταν και ζητούμενο μας στον Εκηβόλο της 31/12) αφήνει υποσχέσεις για τις πρώτες συνεδριάσεις, 1-3 εβδομάδες του μήνα.

Η τεχνική εικόνα του Γενικού Δείκτη

Στο διάγραμμα είναι εμφανής η διαμορφωμένη τάση. Πολλά θα εξαρτηθούν από το κατά πόσον από την Δευτέρα- Τρίτη κιόλας το ΧΑ με κεκτημένη ταχύτητα από την τελευταία συνεδρίαση του προηγούμενου έτους θα κινηθεί με τον FT25 να καλύπτει άνετα και τις 184 μονάδες. Σε ένα τέτοιο ενδεχόμενο οι προϋποθέσεις για μία καλή αρχή θα είναι βάσιμες.

Αλλωστε, όπως "μετρά" και ο Βασίλης Μαρκάκης (The Trader s Diary) η λύση της πολυήμερης συσσώρευσης μεταξύ του εκθετικού ΚΜΟ 30 και της στήριξης θα καθορίσει την βραχυπρόθεσμη τάση. Δέκα μονάδες χωρίζουν την... κόλαση από τον... παράδεισο με την υπέρβαση των 186 μονάδων να βελτιώνει σημαντικά την τεχνική εικόνα, αντίθετα η παραβίαση των 176,8 θα την επιδεινώσει δραματικά.

Σημαντική βραχυπρόθεσμα η συμπεριφορά του S&P 500 καθώς "πολιορκείται" η κρίσιμη αντίσταση των 2.077 μονάδων.

Ενδεχόμενη υπέρβαση της θα ενισχύσει σημαντικά την πιθανότητα καταγραφής νέων ιστορικών υψηλών για τον S&P 500 τον Ιανουάριο. Ενα τέτοιο ενδεχόμενο πιθανά να επηρεάσει (σε μικρότερο ή μεγαλύτερο βαθμό) και την ελληνική αγορά.

Πάντα στον βραχυπρόθεσμο ορίζοντα, για τον ΓΔ ενδεχόμενη κίνηση τις πρώτες ημέρες της εβδομάδας θα "δοκιμάσει" τις 640 μονάδες με τις 672 μονάδες να αποτελούν την πρώτη σημαντική περιοχή ελέγχου για τη συνέχεια. Μετά τις 672 αρχίζουν τα δύσκολα με τις... θρυλικές 666 μονάδες σταθερό σημείο αναφοράς της "μέτρησης" που ακολουθούμε.