Οι τράπεζες «έτρεξαν» με 1.000 την Παρασκευή, με το ΧΑ να βγάζει ενέργεια και να δημιουργεί προσδοκίες για τη συνέχεια.

Τραπεζικό κρεσέντο, με τον Δείκτη Τραπεζών να υπεραποδίδει 6,93% και να διαμορφώνεται, σε κλείσιμο, στις 1.010,25 μονάδες, υψηλό ημέρας, και «τοπική κορυφή» 8 μηνών.

Δεδομένης της εικόνας που παρουσίασε την τελευταία συνεδρίαση της εβδομάδος ο τραπεζικός κλάδος σε απόδοση, σε συναλλαγές/τζίρο και πονταρίσματα από ισχυρά χέρια θα τολμούσα να διακινδυνεύσω την εκτίμηση πως κάποια εξέλιξη ουσιαστική όσον αφορά στο χρέος ενδεχομένως να... προκύψει το επόμενο διάστημα.

Χρηματιστηριακοί αναλυτές σημείωναν, πως η αγορά είχε προεξοφλήσει τα αποτελέσματα των stress tests με την θεαματική αντίδραση του κλάδου από τις 811,14 μονάδες της Πέμπτης 12 Απριλίου. Επιχείρηση προεξόφλησης, που αποτυπώθηκε και στην κατά 26,15% αντίδραση του ΔΤΡ σε διάστημα μηνός, με τον Απρίλιο να ολοκληρώνεται αύριο Δευτέρα.

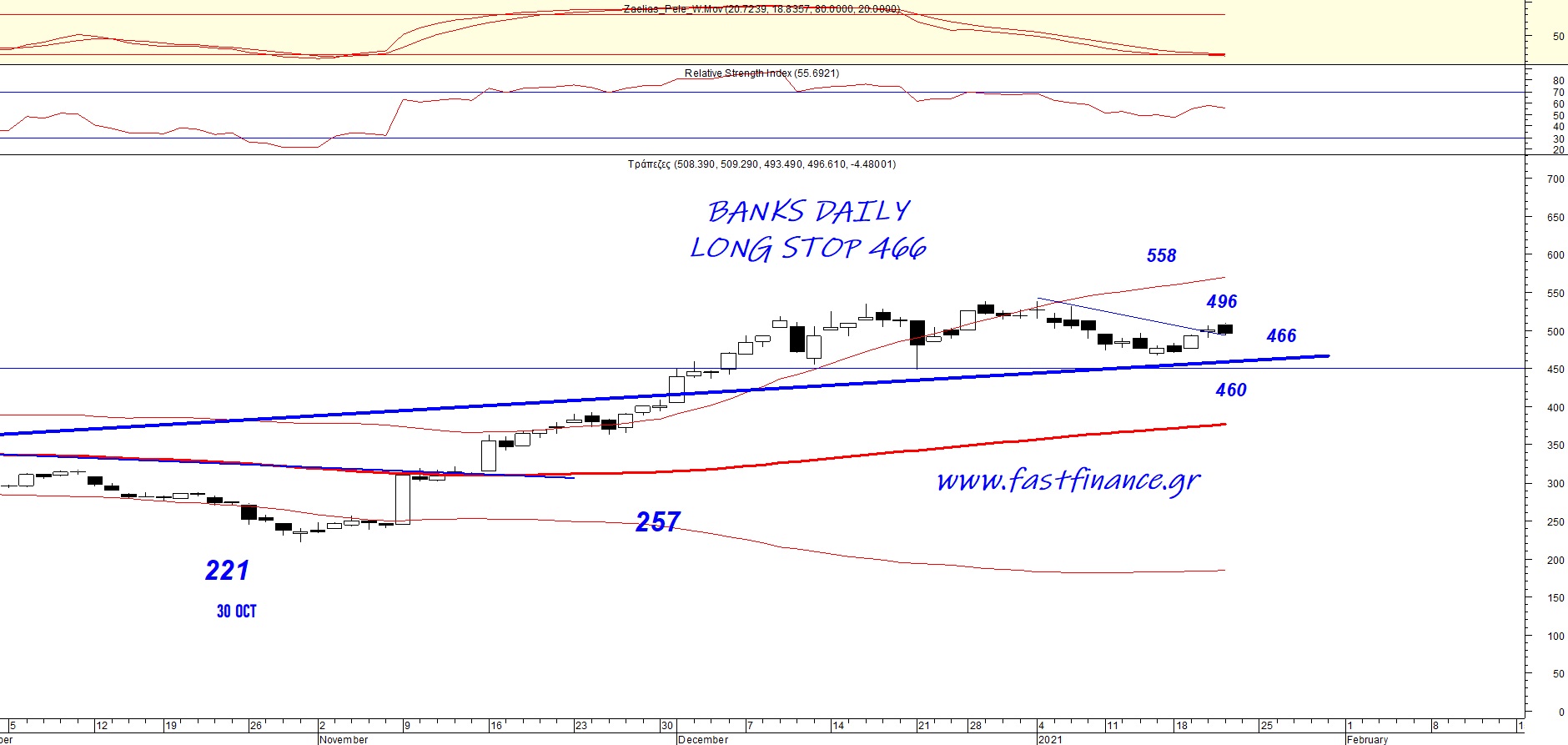

Στα σχετικά διαγράμματα αποτυπώνεται η εικόνα του κλάδου-κλειδί, του τραπεζικού με εμφανή τα τεχνικά στοιχεία που καταδεικνύουν την ολική επαναφορά του κλάδου προς τα επίπεδα της τρίτης αύξησης κεφαλαίων των συστημικών τραπεζών.

Ηδη με το κλείσιμο της Παρασκευής η μετοχή της Alpha Bank στα 2,186 ευρώ, με 6,12% την Παρασκευή και 23,15% σε διάστημα μηνός. Η μετοχή της Εθνικής στα 0,337 ευρώ, με 6,44% και 29,12% αντίστοιχα, η μετοχή της Eurobank στα 1,018 ευρώ, με απόδοση 4,09% την Παρασκευή και 33,60% στο μήνα και τέλος η Πειραιώς στα 3,34 ευρώ, αντιδρώντας 5,36% την Παρασκευή και 18,78% σε μηνιαίο.

Στη συνεδρίαση της Παρασκευής ο τζίρος στον τραπεζικό κλάδο διαμορφώθηκε στο 52% του συνολικού ήτοι 35,5 εκατ. με από 10 εκατ. ευρώ σε Alpha Bank και Εθνικής που ηγήθηκαν αρχικά της αντίδρασης από τα χαμηλά του Απριλίου μέχρι και την Πέμπτη και ειδικότερα στην συνεδρίαση της Παρασκευής.

Εύλογη η επιμονή μας στον κλάδο, άλλωστε την Παρασκευή αρκετά νωρίς «ανεβάσαμε» στον Εκηβόλο διάγραμμα/μέτρηση για τον κλάδο με τον χαρακτηριστικό τίτλο... Banks Alone.

Περιθώρια ανόδου ως 48% στις τράπεζες βλέπει η Axia, ενώ σύμφωνα με πληροφορίες μας τις αμέσως προσεχείς ημέρες σχεδιάζεται να βγουν με εκθέσεις/αναλύσεις θετικές για τον κλάδο από «ξένα σπίτια», κυρίως αμερικανικά.

Επιπρόσθετα από τις αρχές της εβδομάδος η απόδοση του benchmark ελληνικού 10ετούς υποχώρησε και συντηρήθηκε χαμηλότερα του ορίου του 4%, συγκεκριμένα στα 3,925% την Παρασκευή.

Η εικόνα του τραπεζικού κλάδου την Παρασκευή, ειδικότερα από τα μέσα και μετά με... επιτάχυνση προς το «κλείσιμο» της συνεδρίασης σε συνδυασμό με την καμπύλη των ελληνικών ομολόγων, του 10ετούς διαμορφώνουν ένα περιβάλλον ευνοϊκό για την έκδοση ενός νέου ομολόγου. Η ομάδα του ΟΔΔΗΧ είναι πανέτοιμη και από τη στιγμή, που θα δινόταν το «πράσινο φως» άνωθεν, ο Οργανισμός θα μπορούσε να προχωρήσει σε ένα 3ετές (ή και 10ετές, ανάλογα).

Παράλληλα με αυτά το GREK ETF ενισχύθηκε περαιτέρω την Παρασκευή στα 10,63$ με 464,12 χιλιάδες.

Εάν, διευκρινίζω εάν, η υπεραπόδοση της Παρασκευής με αποτέλεσμα την επαναφορά του κλάδου προς τα επίπεδα της τρίτης ΑΜΚ αποδίδεται σε κινήσεις προεξόφλησης των «ισχυρών χεριών» αυτή θα πρέπει να γίνεται με γνώμονα (κυρίως ) κάποια εξέλιξη ουσιαστική και προφανώς θετική για την «υπόθεση του χρέους».

Μία άλλη... ερμηνεία που δόθηκε από χρηματιστές σχετιζόταν με κινήσεις κάλυψης/αλλαγής θέσεων (short covering) λόγω λήξης Απριλίου, καθώς στον τραπεζικό κλάδο σταθερά short θέσεις διατηρούσαν μέχρι και τελευταία 3-4 ισχυρά ξένα funds.

Το πιθανότερο είναι, πως είτε ο ένας λόγος είτε ο άλλος είναι βάσιμος (εκτός εάν ο κλάδος μας επιφυλάξει άλλες εκπλήξεις) στην αυριανή συνεδρίαση θα ξεκαθαρίσει αρκετά το τοπίο. Και η εικόνα για τις πρώτες 3 συνεδριάσεις του Μαίου.

Τελευταία συνεδρίαση για τον Απρίλιο, την Δευτέρα, με τον ΓΔ να ενισχύεται 6,88% όταν στο ίδιο διάστημα ο S&P 500 κέρδισε 2,19%, ο DAX 5,10%, ο CAC 7,18% σε μηνιαία μέτρηση.

Μήνας φιλικός για τις αγορές ο Απρίλιος, παρά τις αναταράξεις στην Wall Street και το αυξημένο volatility του CBOE VIX, με την προσοχή των traders σε επιτόκια, εταιρικά αποτελέσματα και φυσικά πολιτικές εξελίξεις. Για τον Μάιο, οι χρηματιστηριακές... παροιμίες, λίγο ως πολύ γνωστές που μένει να επιβεβαιωθούν (ή όχι) για τον Μάιο του 2018.

Προφανώς το κλίμα στην Αθήνα θα διαμορφωθεί σε σχέση με αυτό, που θα επικρατεί στην Νέα Υόρκη, καθώς η «αγορά των αγορών» θα είναι αυτή που θα δίνει τον τόνο σε όλες τις διεθνείς αγορές.

Συνεπώς η στάση traders και επενδυτών στο ΧΑ θα εξαρτηθεί αφ' ενός από τις διεθνείς αγορές, αφ' ετέρου από τις εξελίξεις για την «ελληνική υπόθεση». Εάν την προσεχή εβδομάδα, τα αποτελέσματα των stress tests είναι όντως αυτά που έχει προεξοφλήσει η πλειονότητα των παικτών και εάν όντως οι εξελίξεις στο θέμα του χρέους είναι ενθαρρυντικές τότε η αρχή του Μαίου θα μπορούσε να γίνει με τους long στην θέση του οδηγού.

Με τον τραπεζικό κλάδο στο προσκήνιο, να μονοπωλεί (σχεδόν) το ενδιαφέρον των traders και του intraday ήταν λογικό τα blue chips να βρεθούν στην δεύτερη γραμμή προσοχής. Ωστόσο συνέβαλε στο να συντηρηθεί το ανοδικό (μηνιαίο) momentum για τα περισσότερα από αυτά, αποφέροντας ικανοποιητικές επιδόσεις για ακόμη έναν μήνα.

Με βάση την τιμή κλεισίματος της Παρασκευής με θετικό πρόσημο «κλείνουν» το μήνα (απομένει η αυριανή συνεδρίαση) οι μετοχές των ΑΔΜΗΕ (1,77%), Αεροπορία Αιγαίου (2,40%), Viohalco (5,48%), Grivalia (2,47%), ΔΕΗ (1,66%), ΕΛΠΕ (4,44%), ΕΥΔΑΠ (0,34%), ΕΧΑΕ (6,46%), Lamda Development (5,31%), Motor Oil (2,37%), Jumbo (0,13%), Μυτιληναίος (10,50%), ΟΤΕ (5,85%), ΤΙΤΑΝ (7,80%). Από τις λιγοστές μετοχές του δείκτη, με αρνητική ή σταθερή απόδοση (ΓΕΚ ΤΕΡΝΑ) χειρότερη εικόνα για την FF Group, που την Παρασκευή «αδειάσθηκε» με απώλειες 5,11% με αφορμή την ανακοίνωση των αποτελεσμάτων.

Καλή για τον Απρίλιο η εικόνα στη μεσαία- χαμηλότερη κατηγορία, καθώς για ορισμένες μετοχές της ομάδας οι αποδόσεις ξεπέρασαν κάθε προσδοκία. Ενδεικτικά από τον FT Mid Cap ξεχωρίζουν Cenergy, ASCo, Ικτίνος, Ιντρακόμ, Ιντρακάτ κ.ά.

Την προσεχή εβδομάδα, όπως σημειώνει ο Μάνος Χατζηδάκης ανοίγει η αυλαία της ανακοίνωσης των αποτελεσμάτων πρώτου τριμήνου 2018, με πρώτον τον Μυτιληναίο. Την προσεχή Παρασκευή θα ανακοινωθεί το εύρος απόδοσης από την δημόσια προσφορά/εγγραφή για το ομόλογο της Coral.

Τεχνικά για τον ΓΔ η επιβεβαίωση των 831 και 820 μονάδων έδωσε... ανάσες στους long, μετά δε το τραπεζικό κρεσέντο της Παρασκευής ο στόχος τους έχει ανέβει προς την «διακεκαυμένη ζώνη» των 850-860 μονάδων.

Για να δούμε.

ΤΡΑΠΕΖΙΚΟΣ ΔΕΙΚΤΗΣ

FTSE 25