Ο Γενικός Δείκτης ερχόταν από πέντε συνεχόμενες ανοδικές συνεδριάσεις με αθροιστικά κέρδη 14,37% και ο Τραπεζικός δείκτης με κέρδη 42,93%. Σε αυτές τις πέντε συνεδριάσεις, η συνολική κεφαλαιοποίηση του Χ.Α ενισχύθηκε κατά 6,1 δισ ευρώ.

Επόμενο ήταν σήμερα και παρά τις συνεχείς εναλλαγές προσήμων, η εγχώρια Χρηματιστηριακή Αγορά να κινηθεί στην ζώνη της λογικής διόρθωσης, καθώς αρκετά χαρτοφυλάκια "υπέκυψαν" στο δέλεαρ κατοχύρωσης σημαντικών βραχυπρόθεσμων κερδών, σε Τραπεζικούς τίτλους, αλλά και σε τίτλους Κατασκευαστικών εταιρειών που είχαν υπεραποδώσει κατά το προηγούμενο διάστημα.

Αυτό σε καμία περίπτωση δεν σημαίνει ότι η σημερινή συνεδρίαση κινήθηκε "μονομπλόκ" με αρνητικό πρόσημο. Αντίθετα, μάλιστα, ο Γενικός Δείκτης άλλαξε 13 φορές πρόσημο, ενώ οι τελικές προσπάθειες αποσκοπούσαν στην διακράτηση του ψυχολογικού ορίου των 800 μονάδων.

Το ημερήσιο διάγραμμα του Γενικού Δείκτη

Όμως οι τελικές δημοπρασίες "είχαν διαφορετική άποψη" και ο Δείκτης έκλεισε στο χαμηλό ημέρας, ενώ στα χαμηλά ημέρας ολοκλήρωσαν την συνεδρίαση και επτά από τους θεωρούμενους Δεικτοβαρείς τίτλους (εκτενής αναφορά θα γίνει στην συνέχεια του σχολίου).

Από την άλλη, ο Τραπεζικός δείκτης κινήθηκε μεταξύ 649,96 (+2,84%) και 610,04 μονάδων (-3,47%) και το "κουδούνι της λήξης" τον βρήκε στις 612,31 μονάδες, με ημερήσιες απώλειες 3,12%.

Αξίζει να σημειωθεί ότι οι βασικοί δείκτες του Χ.Α. "είδαν" τα υψηλά ημέρας, με την ανακοίνωση του "νέου" ELA από την ΕΚΤ.

Πιο συγκεκριμένα, στην απόφαση να αυξήσει το όριο για τη χορήγηση έκτακτης ρευστότητας μέσω του ELA κατά 1,5 δισ. ευρώ προχώρησε το διοικητικό συμβούλιο της ΕΚΤ. Η αύξηση αυτή ανέβασε το συνολικό όριο στα 76,9 δισ. ευρώ. Το περιθώριο που έχει μείνει, καθώς δεν είχε γίνει χρήση του συνόλου των προηγούμενων ορίων είναι συνολικά 3 δισ. ευρώ.

Από εκεί και πέρα, αυτό που δείχνει περισσότερο "σίγουρο", είναι ότι οι Αγορές θα επικεντρώσουν την προσοχή τους στο κρίσιμο διοικητικό συμβούλιο της 6ης Μαΐου, όταν πλέον θα έχει φανεί αν το πολυνομοσχέδιο της Ελληνικής Κυβέρνησης και οι αλλαγές στη διοικητική ομάδα είναι ικανά να φέρουν σε τροχιά σύγκλισης τις διαβουλεύσεις με τους Δανειστές. Σε αντίθετη περίπτωση δεν μπορεί να αποκλειστεί "αλλαγή πλεύσης" από την ΕΚΤ, που μπορεί να "μεταφραστεί" σε μεγαλύτερη πίεση και "δυσάρεστες" εκπλήξεις.

Με τον Τραπεζικό κλάδο να δείχνει διαθέσεις διόρθωσης, την "μεγάλη ευθύνη" για το τελικό πρόσημο του Δείκτη "επωμίστηκε" ο γνωστός "μπαλαντέρ" της Αγοράς που δεν είναι άλλος από τον τίτλο της ΕΕΕ (+0,56%, ενώ δεν ήλθε σε επαφή με το αρνητικό πρόσημο).

Απόλυτα διιστάμενες οι απόψεις των αναλυτών, όσον αφορά τις επικείμενες εξελίξεις, αλλά και την βραχυπρόθεσμη τάση στο ταμπλώ του Ελληνικού Χρηματιστηρίου.

Οι συγκρατημένα αισιόδοξοι υποστηρίζουν ότι όσο υποχωρούν οι αποδόσεις των Ελληνικών Κρατικών ομολόγων τόσο θα μεγαλώνει η διάθεση για ανάληψη επενδυτικού ρίσκου. Όμως εδώ αξίζει να επισημανθεί ότι σήμερα και στην Αγορά ομολόγων σημειώθηκε μερική αλλαγή σκηνικού, που είχε σαν αποτέλεσμα την ελεγχόμενη αύξηση των αποδόσεων: 10ετες (10,86%), 5ετες (15,13%) και 3ετες (20,56%).

Αντίθετα, περισσότερο "αισιόδοξοι" έδειξαν οι εμπλεκόμενοι στην Αγορά Παραγώγων, όπου διατήρησαν τις ικανοποιητικές συναλλαγές, αλλά και το μικρό premium στο συμβόλαιο του δείκτη.

"Μέχρι οι Έλληνες πολίτες να συμβιβαστούν με την ανάγκη για άμεσες και εκτεταμένες μεταρρυθμίσεις, μια αλλαγή στα πρόσωπα στο τραπέζι της διαπραγμάτευσης, δεν πρόκειται να κρατήσει την Ελλάδα στο ευρώ" υποστηρίζει η πιο απαισιόδοξη σχολή σκέψης, αλλά και αρκετοί ξένοι αναλυτές.

Σε αυτό το μήκος κύματος και το ρεπορτάζ της Αγγελικής Παπαμιλτιάδου, σύμφωνα με το οποίο "σκεπτικισμός και εσωστρέφεια επικρατεί στους κόλπους των Δανειστών, με μεγάλη μερίδα των εμπλεκόμενων Αξιωματούχων να υιοθετεί στάση αναμονής περιμένοντας να δει εάν ο ανασχηματισμός της ομάδας διαπραγμάτευσης θα αποδώσει καρπούς ή θα εξελιχθεί σε 'πύργο της Βαβέλ', καθώς οι αρμοδιότητες και το ποιος δίνει λόγο σε ποιον δεν έχουν ξεκαθαρίσει.

Έτσι, η υψηλή μεταβλητότητα που έχει συνοδεύσει την Ελληνική Αγορά τους τελευταίους μήνες, αναμένεται να συνεχιστεί, μέχρις ότου ολοκληρωθούν οι συμφωνίες με τους Δανειστές περιλαμβάνοντας και την αναδιάρθρωση του δυσβάστακτου χρέους.

"Τρεις πρόσφατες εξελίξεις στο εσωτερικό της Ελλάδας δείχνουν πως επιτέλους η κατάσταση γίνεται λίγο πιο θετική", γράφει σε νέα της έκθεση η Deutsche Bank, η οποία θεωρεί πως το πιθανότερο σενάριο είναι να υπάρξει μια "απρόθυμη συμφωνία" με τους Πιστωτές, συνοδευόμενη από δημοψήφισμα. "Όμως τα ρίσκα εξακολουθούν να είναι πολλά και ο χρόνος λιγοστεύει", καταλήγει η Deutsche Bank.

Στα 145 δισ. διαμορφώθηκαν οι καταθέσεις στις Ελληνικές Τράπεζες στα τέλη Μαρτίου, σύμφωνα με στοιχεία της Ευρωπαϊκής Κεντρικής Τράπεζας. Δεδομένου ότι στα τέλη Φεβρουαρίου οι καταθέσεις διαμορφώνονταν στα 147,5 δισ. ευρώ, στο διάστημα που μεσολάβησε αποσύρθηκαν καταθέσεις ύψους 2,5 δισ. ευρώ. Οι εκροές καταθέσεων επιβραδύνθηκαν, καθώς τον προηγούμενο μήνα είχαν "φύγει" 7,8 δισ. ευρώ από τις Τράπεζες.

Επιστρέφοντας στην σημερινή συνεδρίαση και την τεχνική εικόνα που διαμορφώνεται, θετική ένδειξη είναι ότι ο δείκτης υψηλής κεφαλαιοποίησης διακράτησε τις 238 μονάδες, όμως το κλείσιμο του Γενικού Δείκτη στο χαμηλό ημέρας και χαμηλότερα των 800 μονάδων, αφήνει σημαντικά ερωτηματικά για την αυριανή συνεδρίαση και τις αργίες που ακολουθούν.

Σύμφωνα με τα ημερήσια διαγράμματα, το "intraday" "stop" για τους "long" έχει ανέβει στις 237 μονάδες για τον FTSE25 και στις 791 μονάδες για τον Γενικό Δείκτη. Καθοδική διάσπαση μπορεί να μας δώσει κίνηση προς το 230 και 766 αντίστοιχα.

Στην παρούσα φάση αυτό που παρατηρείται είναι ότι ελάχιστοι μικροεπενδυτές έχουν συμμετάσχει στην εν λόγω κίνηση οπότε για να εισέλθουν στην Αγορά, αυτή πρέπει να κινηθεί ψηλότερα.

Σύμφωνα με τα βραχυπρόθεσμα διαγράμματα και όσον αφορά τον Γενικό Δείκτη, υπάρχει μία πρώτη αντίσταση στις 815 - 817 μονάδες (σημερινό ενδοσυνεδριακό υψηλό στις 817,82), ενώ θα χρειαστεί κάτι περισσότερο από απλές προσδοκίες για να υπερφαλαγγιστεί η "σκληρή" αντίσταση στις 863 μονάδες.

Όσον αφορά τον δείκτη υψηλής κεφαλαιοποίησης, η ανοδική διαφυγή υψηλότερα της ζώνης 238 - 241 (σημερινή κορυφή στις 241,65 μονάδες), δίνει ανοδικά "καύσιμα" για minimum κίνηση προς τις 246 μονάδες. Απόλυτα κρίσιμη για την βραχυπρόθεσμη τάση, η αναμενόμενη "μάχη" που θα δοθεί στην περιοχή των 246 μονάδων.

Τι σχολιάζουν οι αναλυτές της αγοράς

Ο Γενικός Δείκτης πραγματοποίησε ένα ριμπάουντ από τα χαμηλά του και ιδιαίτερα ο Τραπεζικός δείκτης, καθώς προεξοφλείται μια ενδιάμεση συμφωνία η οποία θα απελευθερώσει ρευστότητα και έτσι θα αποφευχθεί η χρεοκοπία στο άμεσο μέλλον, επισημαίνει ο Νίκος Σακαρέλης.

Το ράλι ανακούφισης άγγιξε, ακόμα και το 100% για μετοχές του Τραπεζικού κλάδου, καθώς οι αποτιμήσεις είχαν υποχωρήσει σε πολύ χαμηλά επίπεδα με το δείκτη P/BV, σε ορισμένες Τράπεζες, να προσεγγίζει το 0,19 (!)

Παρόλα αυτά, η συμφωνία του Ιουνίου είναι αυτή που θα κρίνει τη μεσοπρόθεσμη τάση στο Χ.Α., καθώς εκεί θα φανεί αν θα γίνει συμφωνία, ή όχι και αν θα προβούμε σε δημοψήφισμα. Η ενδεχόμενη συμφωνία αλλά και η τήρησή της θα απελευθερώσει από την αβεβαιότητα την Οικονομία και η Ελλάδα θα ξαναγίνει πόλος έλξης.

Ο Τραπεζικός κλάδος θα απαλλαχτεί από το κόστος του ELA, ενώ η επαναφορά του "waiver" στα ομόλογα από την ΕΚΤ θα βοηθήσει τη ρευστότητα του κλάδου. Μέχρι τότε όμως έχουμε πολλά επεισόδια να παρακολουθήσουμε και η μεταβλητότητα θα συνεχιστεί.

Η αβεβαιότητα που επικράτησε το πρώτο τετράμηνο στην Οικονομία θα πλήξει το ΑΕΠ και θα αντισταθμίσει τα οφέλη από το φτηνό πετρέλαιο και το ασθενές ευρώ, στοιχεία που θα πρέπει να ληφθούν υπόψη στους δημοσιονομικούς στόχους στη διαπραγμάτευση του "Brussels Group".

Τεχνικά και σύμφωνα με την άποψη του αναλυτή της Wealth Financial Services, ο FTSE25 παρουσιάζει αντίσταση στο 243 που αποτελεί το 50% Fibonacci από την τελευταία καθοδική κίνηση (280-203). Ο Γενικός Δείκτης έχει αντιστάσεις στις 830 μονάδες και 850 μονάδες ενώ στηρίξεις εμφανίζονται στις 780 μονάδες και 750 μονάδες.

Οι διεθνείς οικονομικές εξελίξεις

Μόνο η Shanghai (+0,01%) διασώθηκε με θετικό πρόσημο από τις μεγάλες Ασιατικές Αγορές, όπου τις μεγαλύτερες απώλειες σημείωσε ο δείκτης ASX 300 (-1,85%). Κλειστό το Τόκυο, λόγω Εθνικής εορτής.

Νέα ημέρα σημαντικών απωλειών για την Ευρώπη, ενώ με πτωτικές διαθέσεις ξεκίνησε η συνεδρίαση στην Wall Street, μετά την ανακοίνωση του ΑΕΠ α΄ τριμήνου.

Ξεκινώντας από την Ασία, η Κίνα θα μειώσει τους εισαγωγικούς δασμούς σε ορισμένα καταναλωτικά προϊόντα έως το τέλος Ιουνίου ώστε να ενισχύσει την εσωτερική ζήτηση και την επιβραδυνόμενη οικονομία. Το Κρατικό Συμβούλιο της Κίνας, ανέφερε πως η απόφαση ελήφθη προκειμένου να ικανοποιηθεί η αυξανόμενη καταναλωτική ζήτηση, όμως δεν διευκρίνισε ποια καταναλωτικά προϊόντα θα επωφεληθούν, ή πόσο θα μειωθούν οι δασμοί.

Περισσότερες επενδύσεις και άνοιγμα νέων καταστημάτων στην Κίνα προγραμματίζει η Wal-Mart Stores Inc. Ο Αμερικανικός κολοσσός ανακοίνωσε σήμερα πως σχεδιάζει να ανοίξει 115 νέα καταστήματα σε όλη την Κίνα μέχρι το 2017.

Ερχόμενοι στην Ευρώπη, για πρώτη φορά μετά από τρία χρόνια, η ΕΚΤ ανακοίνωσε αύξηση – έστω και οριακή – στο δανεισμό του Ιδιωτικού Τομέα της Ευρωζώνης. Τα Τραπεζικά δάνεια αυξήθηκαν κατά 0,1% το Μάρτιο σε ετήσια βάση, ενώ τον προηγούμενο μήνα είχαν μειωθεί κατά 0,1%. Τα στοιχεία αποδείχθηκαν καλύτερα των εκτιμήσεων καθώς οι αναλυτές – σύμφωνα με δημοσκόπηση του Reuters – περίμεναν μηδενική μεταβολή στις χορηγήσεις δανείων.

Η Fitch αναβάθμισε την μακροπρόθεσμη αξιολόγηση της Τράπεζας Κύπρου (-2,44%) σε "CCC" από "CC" προηγουμένως, θέτοντας σταθερό outlook. Παράλληλα, η Fitch αναβάθμισε την αξιολόγηση βιωσιμότητας σε "CCC" από "CC'.

O oίκος αξιολόγησης προχώρησε επίσης σε αναβάθμιση της μακροπρόθεσμης αξιολόγησης της Ελληνικής Τράπεζας σε "Β-" από "CCC". Σύμφωνα με την Fitch, οι αναβαθμίσεις αυτές αντανακλούν την βελτίωση των κεφαλαιακών "μαξιλαριών" μετά την ολοκλήρωση των αυξήσεων μετοχικού κεφαλαίου και τα στοιχεία για καλύτερη δυναμική στις καταθέσεις.

Μεταφερόμενοι στις ΗΠΑ, το Αμερικανικό ΑΕΠ επεκτάθηκε κατά 0,2% σε εποχικά προσαρμοσμένη βάση το α΄ τρίμηνο, όπως ανακοίνωσε το Υπουργείο Εμπορίου. Η οικονομία είχε αναπτυχθεί κατά 2,2% το δ΄ τρίμηνο και 5% το γ΄ τρίμηνο. Οι μέσες εκτιμήσεις των αναλυτών σε δημοσκόπηση της Wall Street Journal έκαναν λόγο για ανάπτυξη 1% το α΄ τρίμηνο του έτους.

Σημαντικές πιέσεις δέχεται το δολάριο, ανοδικά κινούνται ευρώ και US Oil, ενώ η προσοχή των επενδυτών θα επικεντρωθεί στους βραδινούς "χρησμούς" της Fed.

Επιστροφή στο ΧΑ

"Η Ελληνική Κυβέρνηση και οι Πιστωτές δεν φαίνεται να είναι πρόθυμοι να πάρουν μια οριστική απόφαση για το αν θα αποτρέψουν, ή θα επιτρέψουν, ένα 'Grexit' τις επόμενες εβδομάδες, αυξάνοντας τις πιθανότητες να διολισθήσει η Χώρα σε μια 'γκρίζα ζώνη", εκτιμά σε έκθεσή της η Goldman Sachs.

Το πολιτικό αδιέξοδο ανάμεσα στην Ελλάδα και τους Πιστωτές μπορεί να οδηγήσει την Χώρα σε μια ασυνήθιστη θέση εντός της Ευρωζώνης η οποία θα χαρακτηρίζεται από: καθυστερήσεις πληρωμών στους Επίσημους Πιστωτές, ελέγχους στις αναλήψεις καταθέσεων και εξυπηρέτηση εγχώριων υποχρεώσεων με υποσχετικούς τίτλους (IOUs) αντί για ευρώ.

Όπως τονίζει η Goldman Sachs, η είσοδος σε αυτήν την "γκρίζα ζώνη" είναι πιο πιθανή, τουλάχιστον βραχυπρόθεσμα, από ότι η επιστροφή στην δραχμή με ένα κανονικό "Grexit". Η Ελληνική Κυβέρνηση δεν θα επιβίωνε από μια απόφαση α) να βγει από το ευρώ είτε β)να δεχθεί ένα νέο πρόγραμμα προσαρμογής. Εν τω μεταξύ, οι Ευρωπαϊκές Αρχές δεν είναι πρόθυμες να οδηγήσουν σε "Grexit" καθώς φοβούνται μια μετάσταση. Ωστόσο, δεν μπορούν να εγκαταλείψουν από το πλαίσιο της παροχής στήριξης μόνο υπό την εφαρμογή όρων.

Συστάσεις "buy" για τις μετοχές των Folli Follie, Jumbo και ΟΠΑΠ δίνει η HSBC σε σημερινή έκθεσή της.

Μια πιθανή εφαρμογή ενιαίου συντελεστή ΦΠΑ 18% από το β΄ εξάμηνο, όπως αναφέρουν δημοσιεύματα, θα οδηγούσε σε ενίσχυση των προοπτικών κερδοφορίας όλων των εταιρειών Λιανικού Εμπορίου και ιδίως για τη Jumbo, τονίζει σε έκθεσή της η Beta Securities. Η χρηματιστηριακή εκτιμά ότι η εταιρεία θα διατηρήσει τις τιμές αμετάβλητες, χωρίς να μετακυλίσει μια πιθανή μείωση του ΦΠΑ στους πελάτες της. Έτσι, εφόσον λάβει χώρα η αλλαγή στο καθεστώς ΦΠΑ από τον Ιούλιο, θα υπάρξει βελτίωση στα περιθώρια κερδοφορίας του ομίλου κατά 304 μονάδες βάσης, στο 55,24%. Μια τέτοια εξέλιξη θα οδηγήσει σε αναβάθμιση των προβλέψεων για τα καθαρά κέρδη της εταιρείας το 2016 κατά 12% στα 137,3 εκατ. ευρώ έναντι υφιστάμενων προβλέψεων για κέρδη 122,4 εκατ. ευρώ.

Από την άλλη, η ΓΣ της ΕΥΔΑΠ (-3,03%) ενέκρινε τη διανομή μερίσματος 0,20 ευρώ ανά μετοχή μεικτό, ήτοι καθαρό ποσό 0,18 ευρώ ανά μετοχή, μετά την παρακράτηση φόρου 10% (0,02 ευρώ ανά μετοχή). Η πληρωμή του μερίσματος θα πραγματοποιηθεί την 12η Μαΐου 2015 (5/5 η αποκοπή του δικαιώματος). Εννοείται ότι η παραπάνω είδηση έβαλε τέλος στα σενάρια για αυξημένο μέρισμα, στο "μοντέλο" του ΟΛΘ.

Ο Γενικός Δείκτης, όπως προαναφέρθηκε κινήθηκε με συνεχείς εναλλαγές προσήμων. Στις 17.00 βρέθηκε στις 804,62 (-0,17%) και μέσω των τελικών δημοπρασιών έκλεισε στις 497,99 μονάδες με απώλειες 1%.

Ο τζίρος, ο χαμηλότερος των τελευταίων 7 συνεδριάσεων, περιορίστηκε στα 81,6 εκατ. από τα οποία τα 0,5 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΤΕ, ΕΛΛΑΚΤΩΡ). Διακινήθηκαν, συνολικά, 155641549 τίτλοι, από τους οποίους οι 144250315 αφορούσαν συναλλαγές σε μετοχές του FTSE25.

Σαφώς χειρότερη των προηγούμενων συνεδριάσεων η τελική εικόνα με 56 ανοδικές μετοχές, έναντι 66 πτωτικών, ενώ 22 τίτλοι έκλεισαν με απώλειες μεγαλύτερες του 4%.

Από το ταμπλώ του FTSE25 και όπως προαναφέρθηκε, μόνο η μετοχή της ΕΕΕ δεν ήλθε σε επαφή με το "κόκκινο".

Αντίθετα δεν "πρασίνισαν" καθ΄ όλη την διάρκεια της συνεδρίασης οι MIG, Motor Oil, ΓΕΚΤΕΡΝΑ, Ελλάκτωρ.

Το διάγραμμα 52 εβδομάδων της Lamda Development

Μέσω των τελικών δημοπρασιών, στο χαμηλό ημέρας έκλεισαν οι Εθνική, ΔΕΗ, Μέτκα, ΟΠΑΠ, ΟΤΕ, Eurobank, Jumbo.

Χαμηλότερα του 25αρη, αξιοπρόσεκτη κινητικότητα σε Lamda Development (+3,13%) και Σιδενόρ (+1,31%), έστω και αν και οι δύο τίτλοι υποχώρησαν σημαντικότατα από τα υψηλά ημέρας των 3,46 (+8,12%) και 0,5790 ευρώ (+8,63%), αντίστοιχα.

Η περίπτωση της Lamda Development θεωρείται ένα αξιοπρόσεκτο "bet", καθώς αναμένεται να συνεχιστούν οι τοποθετήσεις από εγχώριους παίκτες, καθώς παίρνει την θέση της MIG (-8,81%), στο ταμπλώ του FTSE25.

Από την άλλη και παρά τα εντυπωσιακά "αδειάσματα" (ενδοσυνεδριακά και μη), η Centric συνεχίζει την πλαγιοανοδική της κίνηση, με τον τίτλο να κλείνει σε νέα υψηλά τρέχοντος έτους και όχι μόνο (!)

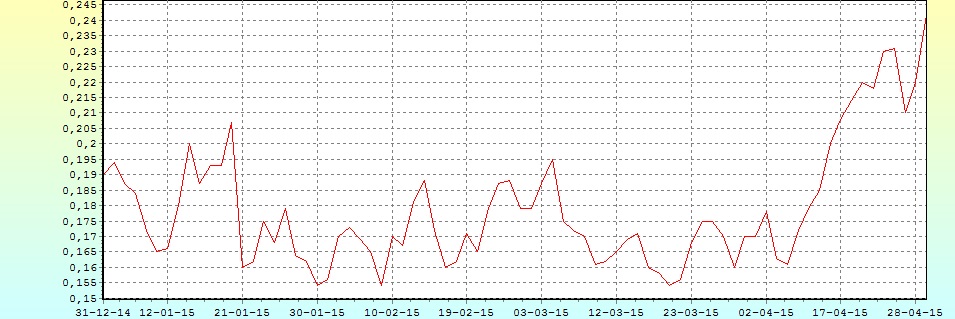

Το διάγραμμα της Centric από την αρχή του έτους

---ΧΠΑ

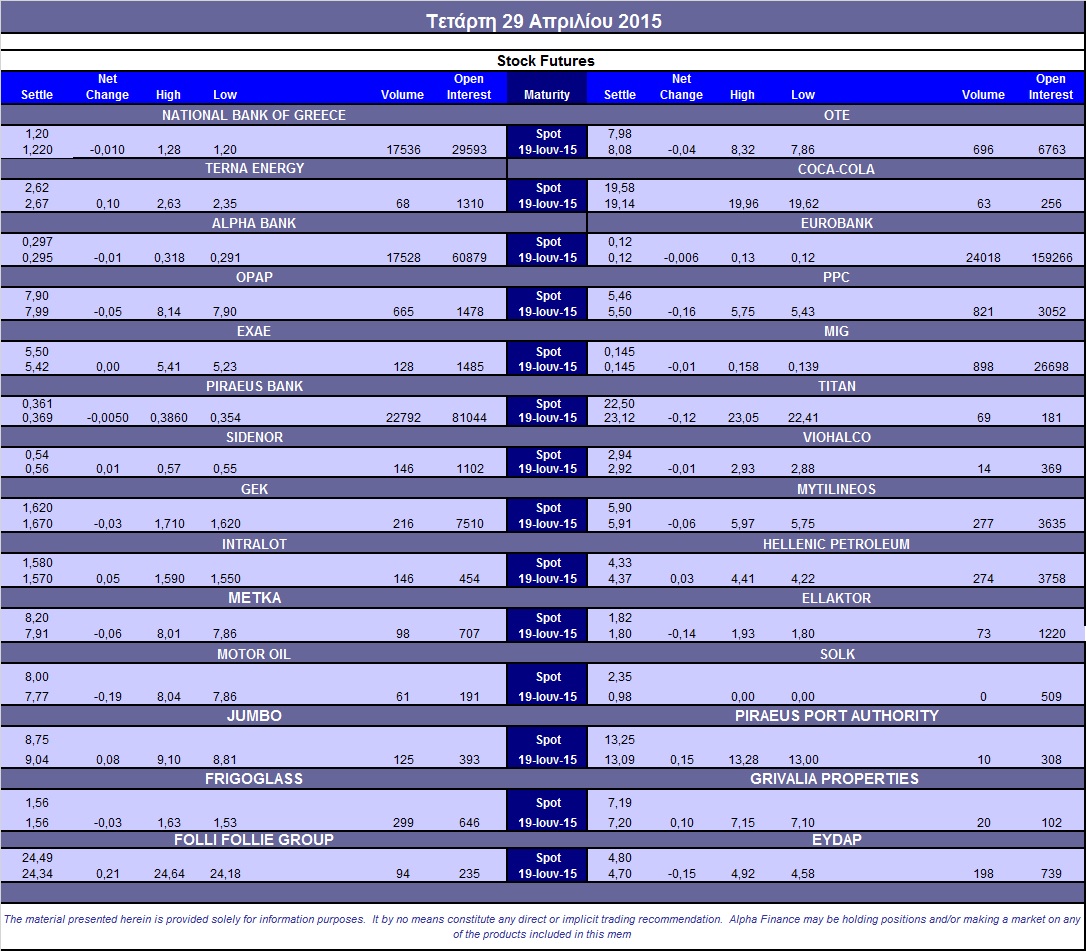

Συνεδρίαση με ανοδικό ξεκίνημα, που ακολούθησαν κινήσεις κατοχύρωσης κερδών και κλείσιμο κοντά στα χαμηλά ημέρας και στην Αγορά Παραγώγων.

Παρά την σημαντική μεταβλητότητα, σταθερές έμειναν οι συναλλαγές στο συμβόλαιο του δείκτη, ενώ σημαντικά μειωμένος ήταν ο όγκος στα Σ.Μ.Ε. επί μετοχών (90.434 συμβόλαια).

Αυξήθηκαν οι ανοιχτές θέσεις, για τον πρώτο μήνα, στα 43.007 συμβόλαια.

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 13.748, 13.690 για τον Μάιο, 58 για τον Ιούνιο και 0 για τον Ιούλιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 243,25) κινήθηκε μεταξύ 239 και 247 μονάδων και παρουσιάζοντας καλύτερη συμπεριφορά από τον αντίστοιχο δείκτη στην υποκείμενη, αύξησε την υπερτίμηση στο 2%. Μετά τις 17.00, έγιναν πράξεις με premium έως και 0,5%.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (41.000 Εθνική), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΔΕΗ (821), Alpha Bank (19.038), Εθνική (17.537), Πειραιώς (24.292), Eurobank (24.018), ΟΠΑΠ (675), ΟΤΕ (776), MIG (898), ΓΕΚ (216), Jumbo (125), ΕΧΑΕ (128), Μυτιληναίο (277), Ελ. Πετρέλαια (274), Σιδενόρ (146), ΕΥΔΑΠ (198), Frigoglass (299), Intralot (146).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap υποχώρησε στο 58%, ενώ ο όγκος συναλλαγών ήταν πολύ χαμηλός στα 177 μόλις δικαιώματα (168 calls και 9 puts).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (44.694.845 τεμ.), Eurobank (36.882.645 τεμ.), Πειραιώς (30.968.246 τεμ.), Εθνική (3.278.290 τεμ.), Folli Follie Group (1.132.572 τεμ.), ΔΕΗ (1.190.099 τεμ.).

Πηγή: Alpha Finance