Καρέ πτωτικών συνεδριάσεων συμπλήρωσαν οι πωλητές, με τον Γενικό Δείκτη να σημειώνει αθροιστικές απώλειες 9,03% και τον κλαδικό δείκτη των Τραπεζών απώλειες 19,95% (εκ των οποίων το 17% στη σημερινή και τη συνεδρίαση της Παρασκευής), ενώ η συνολική κεφαλαιοποίηση του Χ.Α., σε μόλις τέσσερις συνεδριάσεις μειώθηκε κατά 3,4 δισ ευρώ.

Αξίζει να σημειωθεί ότι μετά και το σημερινό κλείσιμο, ο Γενικός Δείκτης του Ελληνικού Χρηματιστηρίου υποχωρεί σε χαμηλά 28 συνεδριάσεων, με το αμέσως χαμηλότερο κλείσιμο να έχει σημειωθεί στις 4/5 (590,05 μονάδες).

Στα χαρακτηριστικά της σημερινής συνεδρίασης, η εξάπλωση των πιέσεων και στον μη Τραπεζικό 25αρη, που είχε σαν αποτέλεσμα το "κόκκινο" να γράψει 100% στο ταμπλό της υψηλής κεφαλαιοποίησης (πλην Lamda Development) και το ευδιάκριτο Τραπεζικό "sell off", που επιβεβαιώνεται και από το -7,81% του κλαδικού δείκτη των Τραπεζών.

Αξίζει να σημειωθεί ότι στα χαμηλά ημέρας ο Τραπεζικός δείκτης υποχώρησε μέχρι τις 42,97 μονάδες (-9,99%), ο τίτλος της Alpha Bank (-6,54%) μέχρι τα 1,94 ευρώ (-10,19%), της Εθνικής (-10,4%) μέχρι τα 0,221 ευρώ (-11,6%), της Eurobank (-6%) μέχρι τα 0,768 ευρώ (-9,65%) και της Πειραιώς (-9,17%) μέχρι τα 0,196 ευρώ (-14,41%).

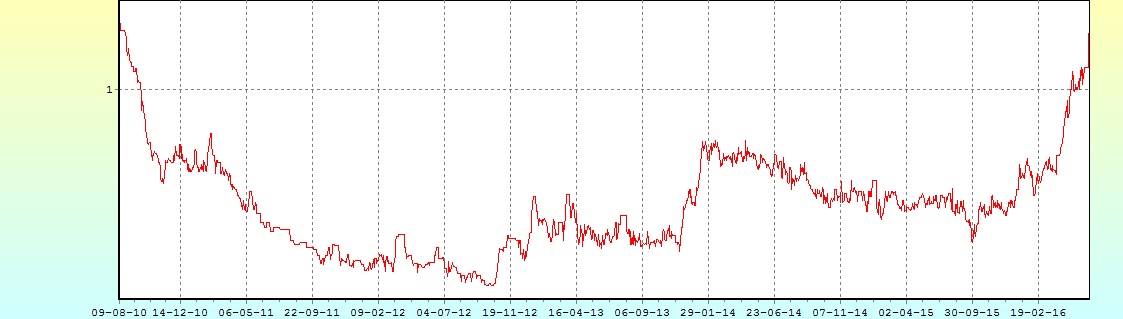

Το ημερήσιο διάγραμμα του Τραπεζικού Δείκτη

Με τα παραπάνω δεδομένα, ευνόητο είναι ότι η μεγάλη "μάχη δόθηκε στην μετοχή της Alpha Bank, προκειμένου να κρατηθούν τα προσχήματα και να μην υποχωρήσει, σε κλείσιμο και αυτή, χαμηλότερα από την τιμή της πρόσφατης Α.Μ.Κ., μετά τις Εθνική, Πειραιώς και Eurobank.

Η μετοχή της Alpha "έσωσε την παρτίδα" πετυχαίνοντας κλείσιμο στα 2,01 ευρώ και "απασχολώντας" το 23% της συνολικής μικτής αξίας συναλλαγών, παρά ταύτα το σημερινό κλείσιμο είναι το χαμηλότερο των τελευταίων 28 συνεδριάσεων, με το αμέσως χαμηλότερο να έχει σημειωθεί, όπως και στον Γενικό Δείκτη, στις 4/5 (1,97 ευρώ).

Όπως προαναφέρθηκε, κατά την σημερινή συνεδρίαση υπήρξε διεύρυνση των πιέσεων και στον μη Τραπεζικό 25αρη, όπου τις μεγαλύτερες ημερήσιες απώλειες σημείωσαν οι Viohalco (-7,38%), ΔΕΗ (-6,21%), Ελλάκτωρ (-5,37%). Ελ. Πετρέλαια (-5,64%). Μέτκα (-7,03%) και Μυτιληναίος (-5,24%). Αντίθετα και μέσω των τελικών δημοπρασιών, ο τίτλος της Lamda Development ολοκλήρωσε την συνεδρίαση στο υψηλό ημέρας με κέρδη 2,16%.

Επίσης αξίζει αναφοράς και πιθανότατα έπαιξε τον ρόλο του στο γενικότερα αρνητικό κλίμα, το τεχνικό πρόβλημα που παρουσιάστηκε από τις 10.37 έως και τις 13.43 στην εντολοδοσία της ηλεκτρονικής πλατφόρμας συναλλαγών "Z-trade", ενώ η καθοδική διαφυγή χαμηλότερα των 607,7 μονάδων (απλός ΚΜΟ 200 ημερών) ενεργοποίησε "νηοπομπή" από κινήσεις "stop loss", από τα χαρτοφυλάκια που κινούνται με αποκλειστικό γνώμονα τα τεχνικά χαρακτηριστικά.

Η εικόνα της σημερινής συνεδρίασης ήταν απόλυτα αναμενόμενη και θα έχει και συνέχεια, αν συνεχίσει να επιβαρύνεται το διεθνές κλίμα, καθαρά και μόνο διότι το Ελληνικό Χρηματιστήριο έχει "στενή θύρα εξόδου" και οι περισσότεροι των Ξένων διαχειριστών έχουν αποφασίσει να κινηθούν επιθετικότερα εκεί και που οι κινήσεις μείωσης θέσεων φαίνονται δυσκολότερες, λόγω ρηχότητας της Αγοράς και λόγω απόλυτης έλλειψης πρόθυμων αγοραστών.

Την ίδια ώρα δεν υπάρχει η παραμικρή αμφιβολία πως απουσιάζουν οι εγχώριοι, θετικοί, καταλύτες που θα μπορούσαν να αποτελέσουν, έστω, τροχοπέδη, στο γενικευμένο "sell off" και έτσι το σύνολο των ενεργών παικτών θα συνεχίσει να έχει στραμμένη την προσοχή του στο διεθνές χρηματιστηριακό κλίμα.

Η επικύρωση της εκταμίευσης της υποδόσης των 7,5 δισ ευρώ αναμένεται να δοθεί την Πέμπτη στη συνεδρίαση του Eurogroup που θα πραγματοποιηθεί στο Λουξεμβούργο. Την ίδια ώρα θα συνεδριάζει και το Διοικητικό Συμβούλιο του Ευρωπαϊκού Μηχανισμού Σταθερότητας (ESM) όπου και αυτό από την πλευρά του θα δώσει το πράσινο φως για την καταβολή της δόσης τις αμέσως επόμενες ημέρες. Για την υποδόση των υπολοίπων 2,8 δισ, η Ελλάδα πρέπει να ολοκληρώσει ακόμα 15 προαπαιτούμενα μέχρι τα τέλη Οκτώβρη, όπου και ορίζεται από τον ESM ως η τελευταία ημερομηνία καταβολής του συνόλου των 10,3 δισ ευρώ, όμως αυτές οι εξελίξεις έχουν τιμολογηθεί αρκούντως από την Εγχώρια Αγορά, σύμφωνα με τις συγκλίνουσες εκτιμήσεις εγχώριων αναλυτών.

Οι ίδιοι τονίζουν ότι μέσα σε μόλις δύο συνεδριάσεις ο Γενικός Δείκτης του Ελληνικού Χρηματιστηρίου διέσπασε σημαντικές βραχυμεσοπρόθεσμες στηρίξεις, όπως τις 630 μονάδες (εκθετικός ΚΜΟ 200 ημερών και απλός ΚΜΟ 30 ημερών) και 626 μονάδες ("intraday stop" για τους "long") κατά την συνεδρίαση της Παρασκευής και τις 607,7 μονάδες (απλός ΚΜΟ 200 ημερών) κατά την σημερινή συνεδρίαση και όταν μία Αγορά με σχετικά αυξημένες συναλλαγές, σπάει σε δύο συνεδριάσεις τέσσερις σημαντικές στηρίξεις, το καθοδικό κύμα είναι σε φάση εκκίνησης - πλήρους εξέλιξης, η βραχυπρόθεσμη τάση έχει αλλάξει και όλα, πλέον, κρίνονται από τις αντοχές των Διεθνών Αγορών, οι οποίες δείχνουν ότι έχουν σημαντικά περιθώρια υποχώρησης.

Μένοντας στις Διεθνείς Αγορές, αξίζει υποσημείωσης πως μέσα σε μόλις δύο συνεδριάσεις, ο δείκτης "VIX" έχει ενισχυθεί περισσότερο από 26%.

Τουλάχιστον αξιοσημείωτες οι πιέσεις για το Βρετανικό Νόμισμα, με την Στερλίνα να υποχωρεί σε χαμηλά οκτώ εβδομάδων έναντι του δολαρίου και σε χαμηλά τριών ετών έναντι του γεν.

Εμφατική επιστροφή των πωλητών, τόσο στην Αγορά Παραγώγων, όπου συνεχίζονται οι μετακυλίσεις θέσεων, αλλά και το ευδιάκριτο discount για το συμβόλαιο του δεύτερου μήνα (Ιούλιος), όσο και στην Αγορά ομολόγων, με σημαντικότατη ενίσχυση των αποδόσεων, ιδιαίτερα στις κοντινές λήξεις: 2ετες 9,55%, 5ετες 8,76% και 10ετες 6,97%.

Τεχνικά, δεν υπάρχει η παραμικρή αμφιβολία πως το γενικότερο κλίμα επιβαρύνθηκε έτι περαιτέρω. Ξεκινώντας από τον Γενικό Δείκτη, αν αυτός δώσει ακόμα ένα κλείσιμο χαμηλότερα από το ψυχολογικό όριο των 600 μονάδων, ή έστω χαμηλότερα των 608 μονάδων, μάλλον δύσκολα θα αντέξει η επόμενη στήριξη των 586 - 580 μονάδων και όλα θα κριθούν από την αμέσως επόμενη στήριξη στις 540 μονάδες. Κοντινή αντίσταση στις 635 μονάδες και το "stop" στο "short" στις 659 μονάδες.

Για την περίπτωση του δείκτη υψηλής κεφαλαιοποίησης (-4,5%), επόμενη στήριξη στις 158 - 157 μονάδες και αμέσως επόμενη στις 155 μονάδες. Daily position "short" με "stop" τις 183 μονάδες.

Ο κλαδικός δείκτης των Τραπεζών είναι "short" από το 53 που πλέον είναι αντίσταση μας, Δοκιμάζει την πολύ σημαντική στήριξη του 43. Μία κατοχύρωση του 43 μπορεί να δώσει συνέχιση στο 38. Το "Stop" μας για το "short" είναι στις 56 μονάδες.

Τι σχολιάζουν οι αναλυτές της αγοράς

"To κλείσιμο της Παρασκευής μας έδωσε έξοδο, μετά από αρκετές εβδομάδες και η σημερινή συνεδρίαση ήλθε να το επιβεβαιώσει με τον πλέον εμφατικό τρόπο" επισημαίνει ο Ηλίας Ζαχαράκης.

Λες και η Αγορά περίμενε την ανακοίνωση για την δόση για να βγάλει πωλητές, με αφορμή, φυσικά και την πτώση στα υπόλοιπα Ευρωπαϊκά Χρηματιστήρια.

Η Αγορά "διψάει" για "φρέσκα" νέα για να μπορέσει να απορροφήσει τις όποιες πωλήσεις με την εβδομάδα που ξεκίνησε, πιθανόν, να κρύβει νέα από την ΕΚΤ σε σχέση με το "waiver".

Η τρέχουσα εβδομάδα είναι και λήξη συμβολαίων Παγκοσμίως, γεγονός που έχει την σημασία του, μιας και θα δείξει αν οι "short" ακόμα έχουν έλεγχο στις λήξεις, μετά την πολύ σοβαρή ανοδική κίνηση του τελευταίου διμήνου.

Για την περίπτωση του Ελληνικού Χρηματιστηρίου και για όσους κινούνται σε απόλυτα βραχυπρόθεσμο ορίζοντα, συνιστάται διακράτηση ρευστότητας μέχρι να δούμε τι είδους διόρθωση είναι σε εξέλιξη και περιμένοντας και πάλι νέα αγοραστικά ημερήσια σήματα.

"Άλλωστε μία διόρθωση θα μπορέσει να μας δώσει τα δεδομένα εκείνα για να αξιολογήσουμε ακόμα καλύτερα την Αγορά και την κίνηση της για το μέλλον" τονίζει ο αντιπρόεδρος και διευθύνων σύμβουλος της Fast Finance ΑΕΠΕΥ.

Οι διεθνείς οικονομικές εξελίξεις

Από απόλυτη επικράτηση των πωλητών χαρακτηρίστηκε η πρώτη συνεδρίαση της νέας χρηματιστηριακής εβδομάδας, για τις μεγάλες Αγορές Ασίας και Ειρηνικού, με τον Nikkei να σημειώνει τις μεγαλύτερες απώλειες (-3,51%).

"Κόκκινα" ταμπλώ στην Ευρώπη, με τους δείκτες να προσπαθούν να ανακάμψουν από τα ενδοσυνεδριακά χαμηλά, ενώ με μικτά πρόσημα και απόλυτα επιφυλακτικά κινούνται, μέχρι στιγμής, οι δείκτες στην Wall Street.

Μικρά κέρδη για Ευρώ, Χρυσό και Πετρέλαιο, ενώ αμετάβλητη άφησε την πρόβλεψη για την Παγκόσμια ζήτηση και προσφορά Αργού ο OPEC, αφού τα Μέλη του δεν έφτασαν σε συμφωνία στη συνάντηση που είχαν αυτόν τον μήνα στη Βιέννη.

Ξεκινώντας από την Ασία, ένα Ταμείο για επενδύσεις στον Μεταποιητικό Τομέα, με αρχικό κεφάλαιο 20 δισ. γιουάν ($3,05 δισ), παρουσιάσθηκε στο Πεκίνο, έχοντας στόχο να διευκολύνει τον εκσυγχρονισμό της Μεταποίησης. Στο αρχικό κεφάλαιο των 20 δις γιουάν συμμετέχει με 6 δισ. γιουάν το Κράτος, ενώ το υπόλοιπο ποσό δόθηκε από Επενδυτές, μεταξύ των οποίων ο Κρατικός Αναπτυξιακός και Επενδυτικός Οργανισμός και η Βιομηχανική και Εμπορική Τράπεζα της Κίνας.

Η βιομηχανική παραγωγή αυξήθηκε κατά 6% στην Κίνα το Μάιο (επιβεβαίωσε τη μέση εκτίμηση των αναλυτών για 6%) σε σχέση με το προηγούμενο έτος, σύμφωνα με στοιχεία που έδωσε η Εθνική Στατιστική Υπηρεσία. Την ίδια ανάπτυξη είχε εμφανίσει και τον προηγούμενο μήνα.

Σε μηνιαίους όρους, η βιομηχανική παραγωγή αυξήθηκε 0,45% το Μάιο, έναντι ανόδου 0,47% τον προηγούμενο μήνα.

Η επένδυση σε πάγια στοιχεία ενεργητικού εκτός των Αγροτικών Κινεζικών Νοικοκυριών, εκτοξεύτηκε κατά την περίοδο Ιανουαρίου-Μαΐου 9,6% σε σχέση με το περασμένο έτος, ενώ τους τέσσερις πρώτους μήνες είχε εμφανίσει άνοδο 10,5%. Το ποσοστό δεν άγγιξε τις εκτιμήσεις των αναλυτών για 10,4%.

Οι πωλήσεις λιανικής αυξήθηκαν κατά 10% το Μάιο σε ετήσια βάση, σηματοδοτώντας μια επιβράδυνση από την αύξηση 10,1% τον Απρίλιο. Οι αναλυτές ανέμεναν άνοδο 10,1%. Σε μηνιαίους όρους, οι πωλήσεις λιανικής ενισχύθηκαν κατά 0,76%. Τον Απρίλιο, είχαν εμφανίσει άνοδο 0,80%.

Οι Κινεζικές πωλήσεις νέων αυτοκινήτων εμφάνισαν άνοδο 11% το Μάιο σε σχέση με τον ίδιο μήνα του περασμένου έτους, αντανακλώντας τον πιο γρήγορο ρυθμό ανάπτυξης μέχρι στιγμής φέτος.

Ερχόμενοι στην Ευρώπη, η Fitch επιβεβαίωσε την αξιολόγηση "ΑΑ+" για την Βρετανική Οικονομία, διατηρώντας σταθερό "outlook". Ο οίκος αναμένει ο ρυθμός ανάπτυξης του ΑΕΠ το 2016 να ανέλθει στο 1,9% και το 2017 και 2018 στο 2%. Επιπλέον η Fitch χαρακτηρίζει "credit negative" την πιθανή έξοδο της Μεγάλης Βρετανίας από την Ε.Ε. επισημαίνοντας ότι θα αυξηθούν οι κίνδυνοι για δυσμενείς εξελίξεις στην Βρετανική Οικονομία.

"Ενδεχόμενη έξοδος της Μ. Βρετανίας από την ΕΕ θα ήταν σκληρή για Όλους – κυρίως όμως για τη Μ. Βρετανία", προειδοποίησε ο Γερμανός Υπουργός Οικονομικών Βόλφγκανγκ Σόιμπλε μιλώντας σε επενδυτικό συνέδριο της Deutsche Bank στο Βερολίνο. Ο Γερμανός Υπουργός τάχθηκε ανεπιφύλακτα υπέρ της παραμονής των Βρετανών στην ΕΕ, στέλνοντας όμως παράλληλα σαφές μήνυμα στο Λονδίνο, με το οποίο προειδοποίησε ότι πιθανό "όχι" στο δημοψήφισμα της 23ης Ιουνίου θα στερούσε τη Μ. Βρετανία ορισμένα πλεονεκτήματα. "Μέσα σημαίνει μέσα και έξω σημαίνει έξω", τόνισε χαρακτηριστικά ο Βόλφγκανγκ Σόιμπλε.

Επιστροφή στο ΧΑ

Την αξιολόγηση "CCC" της μακροπρόθεσμης πιστοληπτικής ικανότητας της Ελλάδας επιβεβαίωσε ο οίκος αξιολόγησης DBRS, διατηρώντας σταθερό το outlook.

Την έναρξη κάλυψης των Motor Oil και Ελληνικών Πετρελαίων ανακοίνωσε η Berenberg. Για την Motor Oil δίνει σύσταση "buy" και τιμή - στόχο 16 ευρώ ανά μετοχή και για τα ΕΛΠΕ σύσταση "hold" και τιμή - στόχο 4,5 ευρώ ανά μετοχή.

Νέα, χαμηλότερη τιμή-στόχο για τη μετοχή του ΟΠΑΠ, στα 8,1 από 8,5 ευρώ δίνει η Euroxx σε έκθεσή της στην οποία διατηρεί σύσταση "overweight" για τον τίτλο. Η μείωση της τιμής - στόχου αντανακλά τη μείωση των προβλέψεων για τα κέρδη του 2017 - 8 λόγω της αφαίρεσης από το μοντέλο της εταιρείας των VLTs.

Σύσταση "buy" για τη μετοχή της Μυτιληναίος δίνει η Eurobank Equities σε έκθεσή της στην οποία δίνει τιμή - στόχο στα 6,4 ευρώ. Η χρηματιστηριακή επισημαίνει τη σταδιακή μεταβολή στο επιχειρησιακό μοντέλο του Μυτιληναίου, με όλους τους κλάδους που δραστηριοποιείται να συμβάλλουν πλέον καθοριστικά στην λειτουργική κερδοφορία του ομίλου. Ο κλάδος της Ενέργειας αναμένεται να υπεραποδώσει το επόμενο διάστημα, ενώ και ο κλάδος Αλουμινίου υποστηρίζεται από τα χαμηλά κόστη παραγωγής.

Επιπλέον, η Μέτκα έστρεψε την προσοχή της σε υποσχόμενες νέες Αγορές, όπως αυτή της Υποσαχάριας Αφρικής, όπου και αναμένεται να αναλάβει κι άλλα projects εκτός από το συμβόλαιο στη Γκάνα. Όπως επισημαίνει η χρηματιστηριακή, το discount της μετοχής έναντι της τιμής - στόχου είναι σε μεγάλο βαθμό αδικαιολόγητο. Στην τιμή - στόχο των 6,4 ευρώ, ο τίτλος θα διαπραγματευόταν με EV/EBITDA στο ελκυστικό 5,8.

Από εκεί και πέρα, ο Γενικός Δείκτης κινήθηκε μόνιμα με αρνητικό πρόσημο, υποχωρώντας μέχρι τις 590,54 μονάδες (-4,55%). Στις 17.00 βρέθηκε στις 593,17 (-4,12%) και μέσω των τελικών δημοπρασιών ολοκλήρωσε την συνεδρίαση στις 594,58 μονάδες με ημερήσιες απώλειες 3,89%.

Ο τζίρος έφθασε τα 85,7 εκατ. από τα οποία τα 16,7 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΓΡΙΒ, ΕΤΕ, ΑΛΦΑ, ΤΡΑΣΤΟΡ, πέρασε μέσω του Χ.Α. το "πακέτο" για τις 18.551.880 μετοχές, ή του 33,8% της Trastor, στο πλαίσιο σχετικής συμφωνίας της Τράπεζας Πειραιώς με τη "Wert Red Sarl". Η συναλλαγή πραγματοποιήθηκε στο 0,7816 ευρώ ανά μετοχή, με τη συνολική της αξία να διαμορφώνεται στα 14,5 εκατ. ευρώ).

Άλλαξαν χέρια 179002010 τεμ. από τα οποία τα 126466689 αφορούσαν συναλλαγές στο ταμπλώ του FTSE25.

Από τις μετοχές του 25αρη, μόνο οι ΛΑΜΔΑ, ΜΠΕΛΑ, ΜΕΤΚ, ΟΛΠ, ΟΤΕ, ΤΕΝΕΡΓ και ΤΙΤΚ δεν κινήθηκαν μόνιμα με αρνητικό πρόσημο. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι ΓΕΚΤΕΡΝΑ και Lamda Development και στο χαμηλό ημέρας οι Ελ. Πετρέλαια και Motor Oil.

Χαμηλότερα του 25αρη, νέα υψηλά 70 μηνών για την Attica Group (+8,33%), τρίτη συνεχόμενη ανοδική συνεδρίαση για την ΕΛΒΕ (+5,44%), αλλά με ελάχιστες συναλλαγές, δεύτερη συνεχόμενη ανοδική για την AS Company (+2,63%), ενώ σε νέο ιστορικό χαμηλό έκλεισε η Frigoglass (-1,67%).

Σε νέο υψηλό 70 μηνών η μετοχή της Attica Group

Καλύτερη της ενδοσυνεδριακής, αλλά κάκιστη η τελική εικόνα με 25 ανοδικές μετοχές, έναντι 84 πτωτικών, ενώ 14 τίτλοι ολοκλήρωσαν την συνεδρίαση με διψήφιο ποσοστό απωλειών (!)

---ΧΠΑ

Καθαρά πτωτική η πρώτη συνεδρίαση της εβδομάδας και στην Αγορά Παραγώγων, όπου παρά τις μετακυλίσεις θέσεων οι συναλλαγές στα συμβόλαια του δείκτη παρουσίασαν αισθητή μείωση, ενώ οι κινήσεις "stop loss" διατήρησαν σε αξιοπρόσεκτα επίπεδα, έστω και ελαφρώς μειωμένες, τις συναλλαγές στα Σ.Μ.Ε. επί μετοχών (137.223 συμβόλαια).

Στα 15.519 συμβόλαια του δείκτη, αυξήθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Ιούνιος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 7.164, 5.759 για τον Ιούνιο, 1.404 για τον Ιούλιο και 1 για τον Αύγουστο - τιμή εκκαθάρισης για τον πρώτο μήνα, 160) κινήθηκε μεταξύ 153,75 και 166 μονάδων γυρίζοντας σε υποτίμηση 0,55%, σύμφωνα με την τιμή εκκαθάρισης.

Δεν υπήρξε αξιοσημείωτος δανεισμός τίτλων, ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΔΕΗ (2.186), Alpha Bank (12.108), Eurobank (10.720), Πειραιώς (42.931), Εθνική (55.197), MIG (8.786), ΟΠΑΠ (826), Μυτιληναίος (439), Ελ. Πετρέλαια (1.594), ΟΤΕ (907), Viohalco (318), ΓΕΚ (262), Ελλάκτωρα (180), ΕΧΑΕ (135), Μέτκα (110), ΟΛΠ (121), Intralot (138).

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap μειώθηκε στο 40%, ενώ ο όγκος συναλλαγών ήταν στα 266 δικαιώματα (125 αγοράς και 141 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (17.224.527 τεμ.). Πειραιώς (32.675.934 τεμ.), Alpha Bank (5.737.770 τεμ.) και Eurobank (11.613.348 τεμ.).

(*) Τα στοιχεία Συναλλαγές Δανεισμού Τίτλων μέσω OTC δηλώνονται από τους χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ έως και τη προηγούμενη εργάσιμη ημέρα.

Ας σημειωθούν τα 30 δικαιώματα αγοράς για τον ΟΠΑΠ, λήξεως Ιουλίου, με τιμή εξάσκησης τα 25 στα 6,80 ευρώ και τα 5 στα 6,40 ευρώ.

Επίσης τα 25 δικαιώματα πώλησης για τον ΟΤΕ, λήξεως Ιουλίου, τα 20 με τιμή εξάσκησης τα 8,00 ευρώ και τα άλλα 5 με τιμή εξάσκησης τα 8,40 ευρώ.