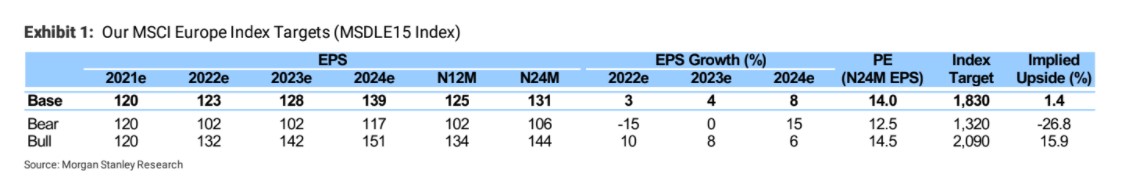

Η Morgan Stanley βλέπει πλέον μόλις 3% αύξηση των κερδών ανά μετοχή το 2022 και μόλις 1% περιθώριο ανόδου του δείκτη MSCI Europe.

Η αμερικανική τράπεζα αναθεώρησε τα σενάριά της για να λάβει υπόψη τα πρόσφατα γεγονότα. Στο νέο της βασικό σενάριο για το δείκτη MSCI Europe, βλέπει τώρα +3% αύξηση στα EPS το 2022 και 4% το 2023 και θέτοντας στόχο Ρ/Ε 14 φορές. Αυτό δίνει μόλις 1% περιθώριο για άνοδο από εδώ και πέρα. Παράλληλα, η Morgan Stanley παραμένει υπερεπενδεδυμένη στο βρετανικό δείκτη FTSE 100, όπου τοποθετεί το αντίστοιχο περιθώριο ανόδου στο 6%.

Τα σενάρια για τις ευρωπαϊκές μετοχές

Η αναθεώρηση των βασικών, ανοδικών και καθοδικών σεναρίων της τράπεζας για τα πρόσφατα γεγονότα έχει ως αποτέλεσμα να αλλάζει το πλαίσιο των τιμών στόχων για τον δείκτη MSCI Europe υπό το φως των πρόσφατων γεωπολιτικών γεγονότων που φέρνουν μικρότερη ανάπτυξη και μεγαλύτερο πληθωρισμό.

«Συνεχίζουμε να θεωρούμε την σχέση απόδοσης-κινδύνου του MSCI Europe ως μη ελκυστική αυτή τη στιγμή, με την αγορά να βρίσκεται ήδη κοντά στο νέο μας στόχο και με σημαντικά μεγαλύτερη καθοδική πορεία στο "bear case" σενάριο μας, εξηγεί η MS:

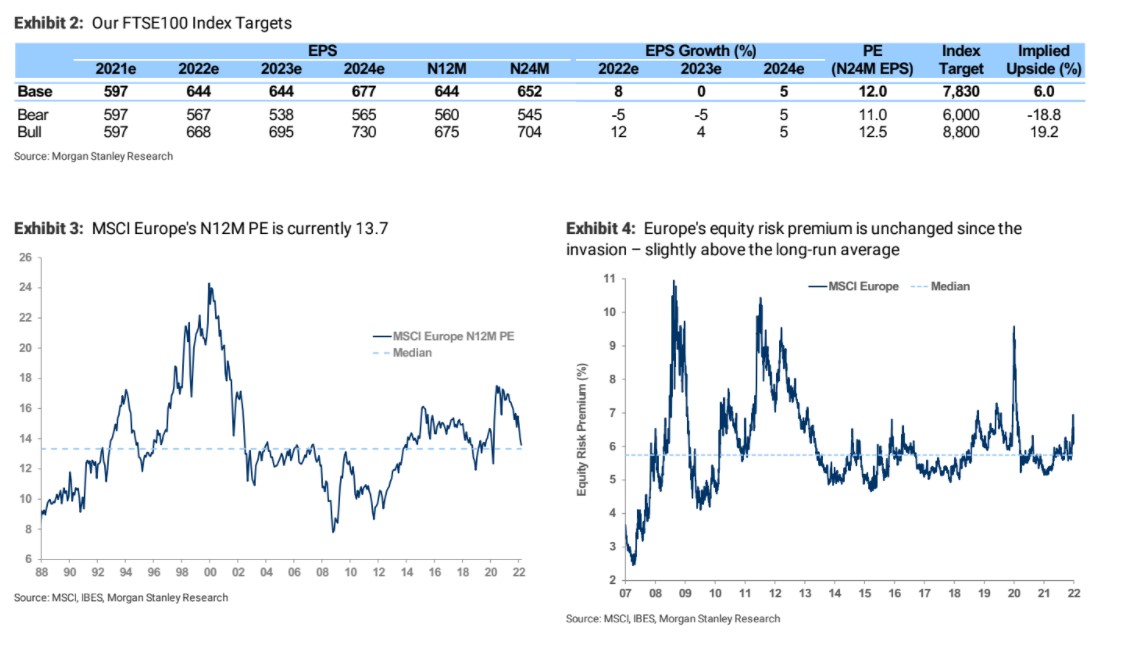

Βασικό σενάριο: 3% αύξηση στα EPS το 2022 με δείκτη αποτίμησης Ρ/Ε 14x ισοδυναμεί με 1% άνοδο προς τον στόχο του δείκτη. Το νέο βασικό σενάριο είναι πιο κοντά στο προηγούμενο σενάριο bear case. Μειώνει την πρόβλεψή για την ανάπτυξη των EPS από 10% σε 3% για το 2022 και από 8% σε 4% για το 2023. Υποθέτοντας έναν δείκτη PE 14 φορές για τον δείκτη MSCI Europe (έναντι 13,7 φορές σήμερα) δίνει ένα νέο στόχο για τον δείκτη 1% υψηλότερα από το σημερινό επίπεδο.

Bull case: Το παλιό βασικό σενάριο γίνεται το νέο bull case της αμερικανικής τράπεζας, με 10% αύξηση EPS για το 2022 και αύξηση των αποτιμήσεων κατά περίπου 1 μονάδα σε όρους Ρ/Ε από τα τρέχοντα επίπεδα σε ΡΕ 14,5 φορές.

Bear case: -15% αύξηση στα EPS το 2022 και δείκτης αποτίμησης σε όρους P/E 12,5 φορές που ισοδυναμεί σε -27% περιθώριο πτώσης για το δείκτη MSCI Europe. Η νέα υπόθεση "bear" υποθέτει ουσιαστικά ευρωπαϊκή ύφεση με πτώση των κερδών ανά μετοχή κατά 15% φέτος και παραμένοντας αμετάβλητα έως το 2023 πριν ανακάμψουν στη συνέχεια. Ο υψηλός πληθωρισμός είναι πιθανό να περιορίσει την ικανότητα των κεντρικών τραπεζών να αμβλύνουν τυχόν ύφεση.

Αξιολόγηση του κινδύνου για κέρδη ανά μετοχή και περιθώρια κέρδους

Η πρόβλεψη των προοπτικών για τα κέρδη ανά μετοχή είναι πιο δύσκολη από ό,τι συνήθως, δεδομένης της αβεβαιότητας γύρω από το μέγεθος, τη διάρκεια και το χρόνο οποιασδήποτε οικονομικής επιβράδυνσης, καθώς και το πιθανό πλήγμα στα περιθώρια κέρδους από τον υψηλότερο για μεγαλύτερο χρονικό διάστημα πληθωρισμό.

Με την αύξηση του πραγματικού ΑΕΠ να πέφτει κάτω από τον πληθωρισμό το 2022, τα περιθώρια κέρδους θα μπορούσαν να μειωθούν κατά 100 μ.β. περίπου φέτος, καταλήγει η Morgan Stanley.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία