Οι αναλυτές της Citi εξετάζουν τρία πιθανά σενάρια για την ευρωπαϊκή οικονομία -το βασικό, το αισιόδοξο και το απαισιόδοξο, αλλά και τις αντίστοιχες επιπτώσεις που θα προκαλέσουν σε κάθε κλάδο της οικονομίας. Τα αποτελέσματα έχουν μικτό ανάγνωσμα για τις ελληνικές μετοχές που αναφέρονται.

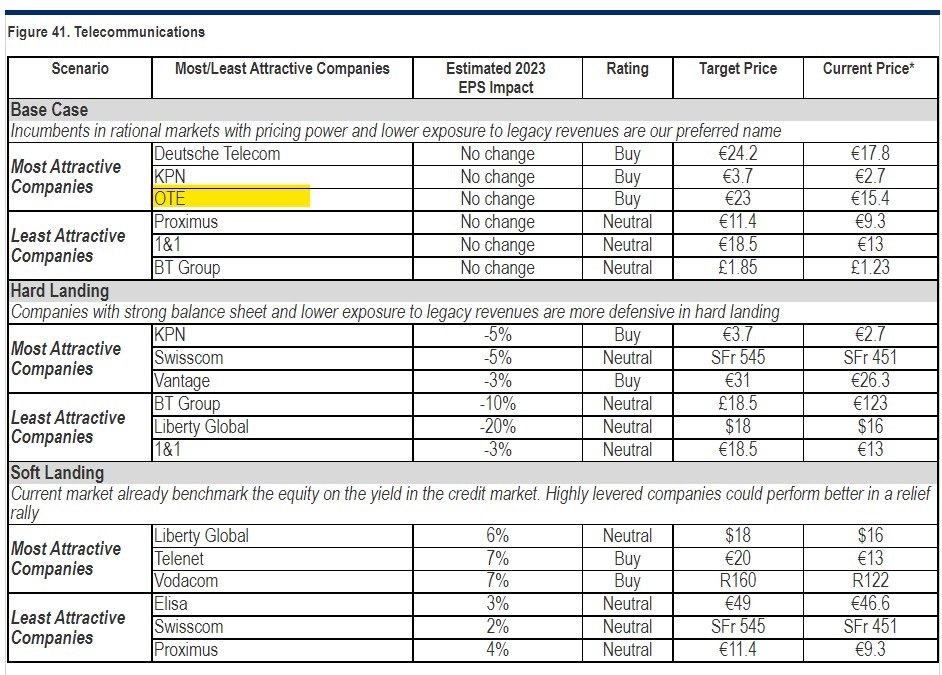

Πραγματικά κερδισμένος είναι ο τίτλος του ΟΤΕ, για τον οποίο η Citi συστήνει αγορά με τιμή-στόχο τα 23 ευρώ ανά μετοχή. Στην ανάλυση, η αμερικανική τράπεζα επιλέγει τη μετοχή του Οργανισμού από τον κλάδο των τηλεπικοινωνιών, εκτιμώντας ότι θα είναι μία από τις πλέον ελκυστικές μετοχές μαζί με τη μητρική Deutsche Telecom και την KPN, σε περίπτωση που υλοποιηθεί το βασικό σενάριό της για την οικονομία.

Γενικά, ο τομέας των τηλεπικοινωνιών είναι αμυντικός κατά τη διάρκεια μακροοικονομικών αναταράξεων. Ο έντονος ανταγωνισμός που παρατηρείται τα τελευταία χρόνια έχει μειώσει σημαντικά τις τιμές των τηλεπικοινωνιών, με αποτέλεσμα οι λογαριασμοί αυτοί να αποτελούν μόνο ένα μικρό μέρος του προϋπολογισμού των νοικοκυριών. Οι περισσότεροι φορείς εκμετάλλευσης έχουν ενσωματώσει μηχανισμούς τιμολόγησης με βάση τον πληθωρισμό, γεγονός που τους επιτρέπει να μετακυλίουν τον πληθωρισμό του κόστους στους τελικούς πελάτες, εξηγεί η Citi.

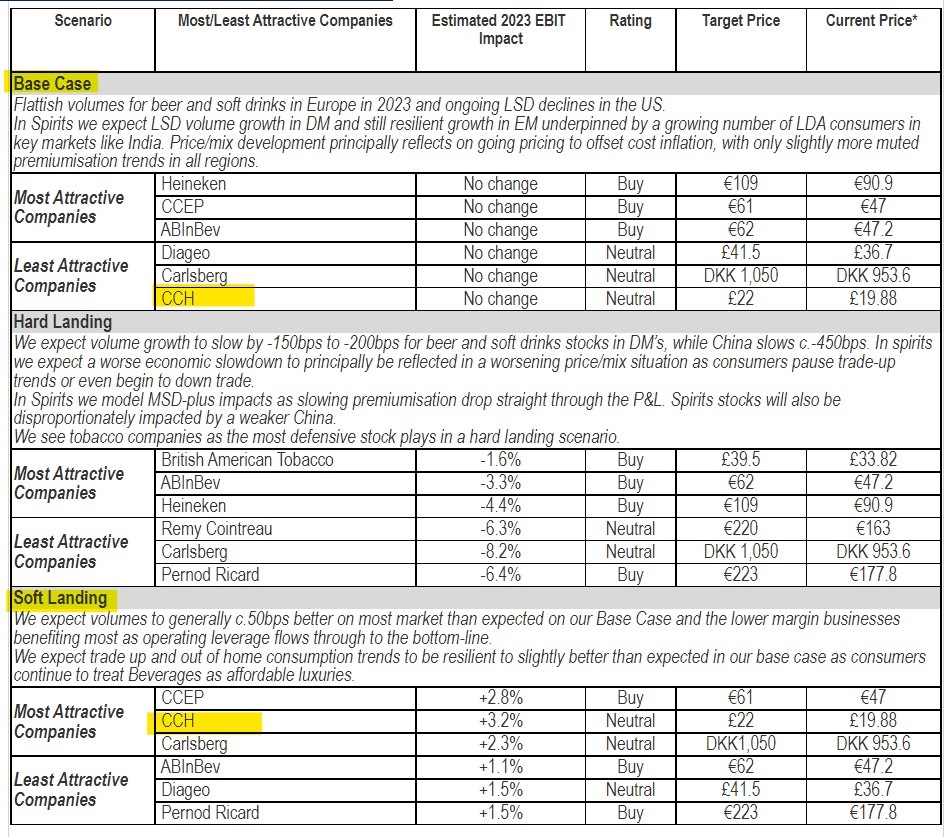

Για την Coca Cola HBC, για την οποία η Citi συστήνει neutral με τιμή-στόχο 22 λίρες ή 25,3 ευρώ περίπου, η κατάσταση είναι περίπλοκη. Είναι στη λίστα με τις λιγότερο προτεινόμενες μετοχές στο βασικό σενάριο, αλλά στη λίστα με τις προτεινόμενες μετοχές στο σενάριο της ήπιας προσγείωσης!

«Σε ένα σενάριο σκληρής προσγείωσης, οι μετοχές με χαμηλότερα περιθώρια μικτού κέρδους και EBIT θα δουν μεγαλύτερες σχετικές υποβαθμίσεις κερδών από τους χαμηλότερους όγκους, π.χ. Carlsberg, CCH και Campari. Στο σενάριο ήπιας προσαρμογής, οι επιχειρήσεις με μεγαλύτερη έκθεση στην Ευρώπη και χαμηλότερα περιθώρια κέρδους, όπως τα αναψυκτικά, είναι πιθανό να είναι οι μεγαλύτεροι ωφελημένοι από ένα σενάριο ήπιας προσγείωσης.

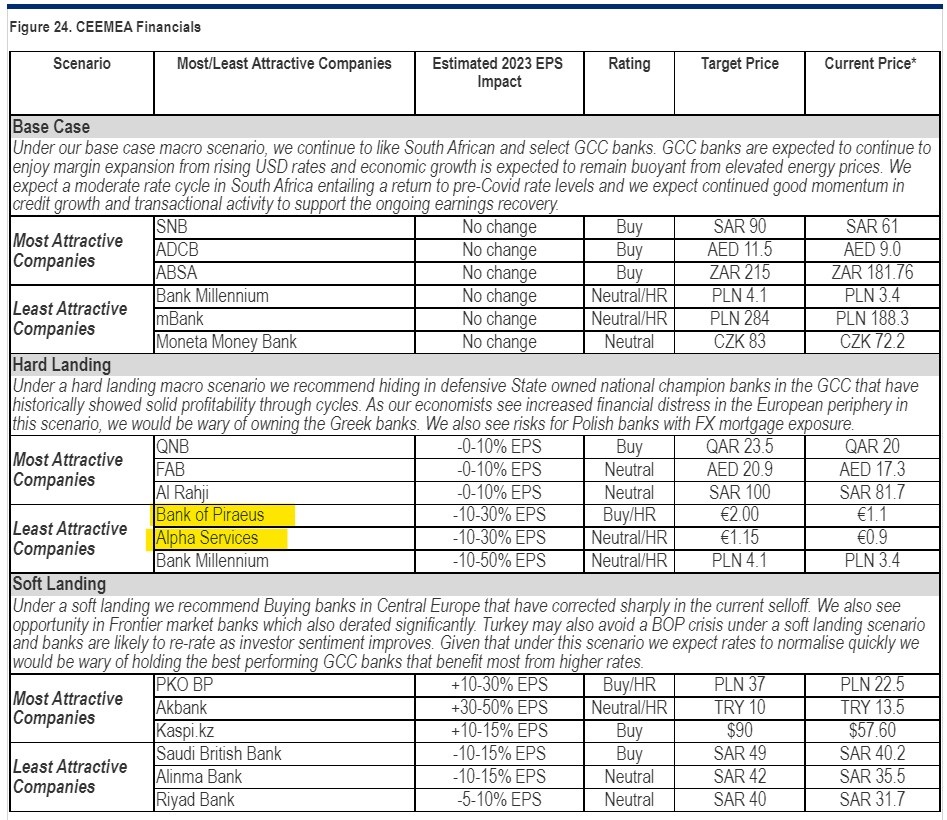

Τέλος, για τις ελληνικές τραπεζικές μετοχές, η Citi είναι άκρως επιφυλακτική σε περίπτωση που επέλθει το σενάριο της «σκληρής προσγείωσης», ενώ οι Alpha Βank και Τράπεζα Πειραιώς αποτελούν μετοχές προς αποφυγή, στο κακό σενάριο πάντα.

Οι συστάσεις της ωστόσο είναι σύσταση buy / high risk για τη μεν Τράπεζα Πειραιώς, με τιμή-στόχο τα 2 ευρώ και σύσταση neutral / high risk για την Alpha Bank, με τιμή-στόχο το 1,1 ευρώ ανά μετοχή. «Στο σενάριο της "σκληρής προσγείωσης", βλέπουμε πτωτικές πιέσεις στα κέρδη σε όλο το σύμπαν κάλυψής μας. Σε αυτό το σενάριο προτιμούμε τις μεγάλες εθνικές τράπεζες-πρωταθλητές, δηλαδή τις QNB, FAB και Al Rahji, οι οποίες έχουν καλό ιστορικό υπεράσπισης των κερδών τους μέσα από κύκλους. Θα αποφεύγαμε τις τράπεζες στην Κεντρική Ευρώπη, ιδίως τις πολωνικές, που έχουν μεγάλη έκθεση σε ενυπόθηκα δάνεια σε ελβετικό φράγκο, καθώς είναι πιθανό να δούμε αυξημένη μεταβλητότητα του νομίσματος. Επιπλέον, καθώς οι οικονομολόγοι της Citi βλέπουν χρηματοοικονομική πίεση στην περιφερειακή Ευρώπη στο πλαίσιο αυτού του σεναρίου, θα αποφεύγαμε επίσης τις ελληνικές τράπεζες», εξηγεί η Citi.

Τα τρία σενάρια της Citi

Οι στρατηγικοί αναλυτές της Citi αναμένουν συρρίκνωση των κερδών ανά μετοχή στην Ευρώπη κατά 10% το επόμενο έτος, σύμφωνα με το βασικό σενάριο των οικονομολόγων της. Αυτό είναι πολύ χαμηλότερο από τις προβλέψεις των αναλυτών για +3% και στηρίζει την άποψη προς τις αμυντικές επενδύσεις (εκτός των χρηματοπιστωτικών). Από την άλλη πλευρά, η σκληρή προσγείωση λόγω επιτοκίων θα ήταν πολύ πιο ανησυχητική (υπονοούμενη συρρίκνωση των EPS κατά 25%) και δεν έχει τιμολογηθεί από την αγορά. Αυτό το σενάριο θα ευνοούσε αποκλειστικά τους αμυντικούς τομείς.

Στο βασικό σενάριό της η Citi γενικά προτιμά ποιοτικές επιχειρήσεις με τιμολογιακή δύναμη. Επιλέγει επίσης τις εταιρείες με υψηλότερα επίπεδα έκθεσης εκτός Ευρώπης, καθώς άλλες περιοχές (π.χ. οι ΗΠΑ) αναμένεται να αντιμετωπίσουν λιγότερο σοβαρές οικονομικές υφέσεις.

Μια ήπια προσγείωση ευνοεί τις κυκλικές μετοχές, με αρκετούς αναλυτές να επισημαίνουν ονόματα που είναι εκτεθειμένα στον καταναλωτή. Σε ένα τέτοιο σενάριο, οι αναλυτές της Citi εκτιμούν ότι για τα είδη πολυτελείας αναμένουν ότι η ζήτηση θα αυξηθεί κατά 10%-12% το 2023, οδηγώντας σε περαιτέρω διεύρυνση των περιθωρίων κέρδους. Στον τεχνολογικό χώρο, οι ημιαγωγοί θα επωφεληθούν πιθανώς περισσότερο. Συνολικά, μια ήπια προσγείωση παραπέμπει σε υψηλότερες προβλέψεις κερδών, αν και ορισμένοι τομείς (π.χ. Μεταφορές) θα μπορούσαν να δουν συνεχείς αντίθετους ανέμους.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία