Καθώς οι επενδυτές επιχειρούν να εντοπίσουν τα σημεία καμπής για τον πληθωρισμό, τα επιτόκια και την ανάπτυξη εν μέσω ενός πολύπλοκου γεωπολιτικού πλαισίου, η Διεύθυνση Επενδύσεων (Chief Investment Office) της UBS διαβλέπει ένα έτος διακυμάνσεων, το οποίο θα διαμορφώσει το επενδυτικό τοπίο κατά την ερχόμενη χρονιά.

Και καθώς η δεκαετία του μετασχηματισμού προχωρά, η UBS CIO βλέπει μακροπρόθεσμες ευκαιρίες επενδύσεων σε θέματα όπως η «εποχή της ασφάλειας», στον κλάδο των βιώσιμων επενδύσεων, καθώς και στην εύρεση αξίας στον τομέα των ιδιωτικών αγορών.

Στη νέα ετήσια έκδοση Year Ahead 2023, η Διεύθυνση Επενδύσεων της UBS Global Wealth Management (GWM) περιγράφει συνοπτικά όσα θα πρέπει να αναμένουν οι επενδυτές το επόμενο έτος, καθώς μία από τις πλέον απαιτητικές χρονιές στην ιστορία των αγορών οδεύει προς το τέλος της.

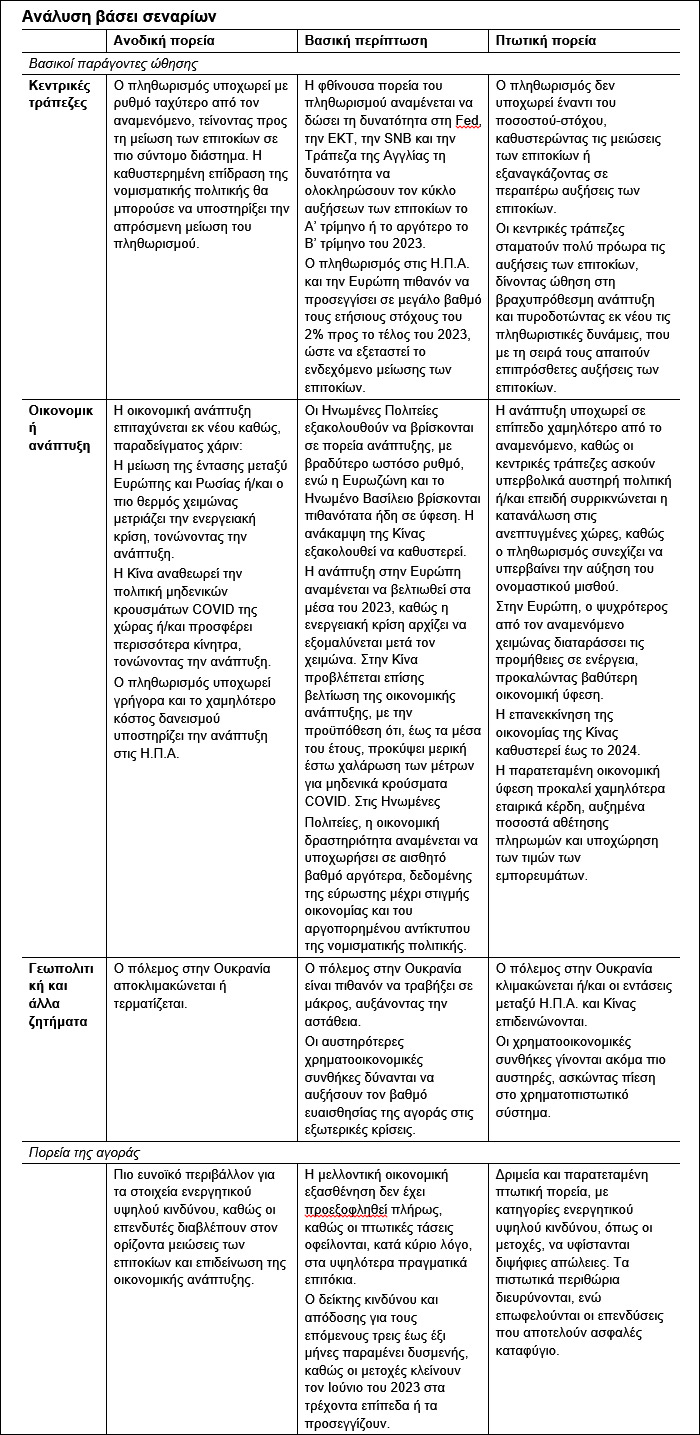

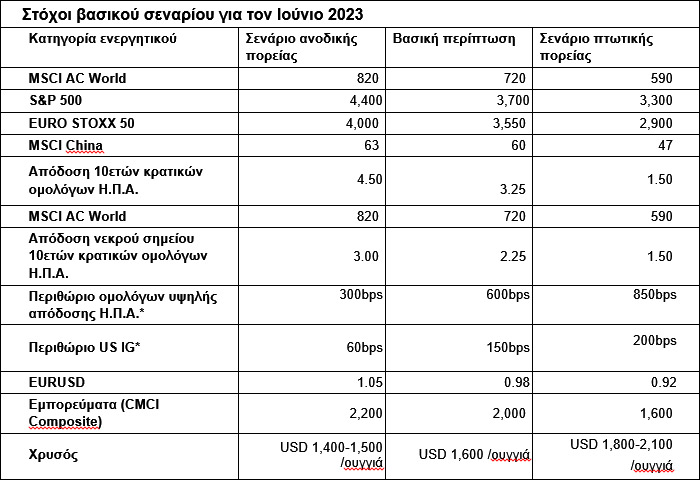

Το επενδυτικό τοπίο οφείλει να γίνει πιο εποικοδομητικό όσο προχωρά το 2023, ενώ υποχωρεί ο πληθωρισμός και οι επενδυτές αρχίζουν να αναμένουν μειώσεις επιτοκίων και υψηλότερο ρυθμό ανάπτυξης. Ωστόσο, καθώς πλησιάζουμε στο 2023, ο υψηλός πληθωρισμός, τα αυξανόμενα επιτόκια και οι προοπτικές επιβραδυνόμενης ανάπτυξης ευνοούν μία σχετικά συντηρητική ή και αμυντική στάση σε σχέση με τα στοιχεία ενεργητικού που ενέχουν υψηλούς κινδύνους.

Έχοντας τις εν λόγω παραμέτρους κατά νου, οι βασικές προτάσεις που διατυπώνονται στην έκθεση για το επόμενο έτος περιλαμβάνουν τα εξής:

- Προσθήκη αμυντικών κλάδων και μετοχών αξίας. Οι συντηρητικοί ή αμυντικοί (defensive) κλάδοι αναμένεται να αποδειχτεί ότι διαθέτουν σχετική προστασία έναντι μιας εξασθενημένης οικονομίας, ενώ οι μετοχές αξίας (value stocks) έχουν την τάση να καταγράφουν ικανοποιητική απόδοση, όταν ο πληθωρισμός κυμαίνεται σε υψηλά επίπεδα. Σε δεύτερη φάση, αργότερα στη διάρκεια του έτους, ενδέχεται να διαφανούν ελκυστικότερες ευκαιρίες για αγορά κυκλικών και αναπτυξιακών μετοχών, καθώς ο πληθωρισμός επιβραδύνεται και η παγκόσμια ανάπτυξη επιταχύνεται.

- Επιδίωξη ευκαιριών εισοδήματος. Η αποκόμιση περισσότερο προβλέψιμων αποδόσεων από στρατηγικές εισοδήματος παραμένει ελκυστική κάθε φορά που επικρατεί αβεβαιότητα, ενώ η υψηλή μεταβλητότητα της αγοράς δύναται επίσης να αποτελέσει ένα μέσο πηγής εισοδήματος. Από τη στιγμή που σταθεροποιηθούν τα επιτόκια και ο ρυθμός ανάπτυξης, οι αυξημένες αποδόσεις των εκδοτών χαμηλότερης πιστοληπτικής διαβάθμισης θα μπορούσαν να συνιστούν ελκυστική ευκαιρία.

- Προστασία σε «ασφαλή καταφύγια». Τα σχετικά υψηλά επιτόκια στις Η.Π.Α. και η επιβράδυνση του παγκόσμιου ρυθμού ανάπτυξης θα πρέπει λογικά να συμβάλλουν στη διατήρηση της ισχύος του δολαρίου Η.Π.Α. τους επόμενους μήνες, ενώ η ελκυστική εικόνα του ελβετικού φράγκου ως ασφαλούς καταφυγίου είναι πιθανόν να προσελκύσει εισροές κεφαλαίων. Εντούτοις, οι επενδυτές οφείλουν να είναι έτοιμοι για πιθανή εξασθένηση του δολαρίου, δεδομένου ότι η πολιτική της Fed αναμένεται να αποδειχθεί πιο ήπια.

- Επιδίωξη ασυσχέτιστων στρατηγικών κεφαλαίων αντιστάθμισης κινδύνου. Τα αμοιβαία κεφάλαια μακροοικονομικής στρατηγικής, στρατηγικής χαμηλής καθαρής έκθεσης σε θέσεις αγοράς/πώλησης μετοχών και πολλαπλών στρατηγικών μπορούν να συμβάλλουν στη διαφοροποίηση των χαρτοφυλακίων στο πλαίσιο περιοδικά υψηλών συσχετισμών μετοχών/ομολόγων που είναι πιθανόν να εξακολουθήσουν να υφίστανται, καθώς οι μεταβολές της νομισματικής πολιτικής αναμένεται να συνεχίσουν να δίνουν ώθηση στις αγορές.

Ο Mark Haefele, Chief Investment Officer της UBS GWM, δηλώνει: «Διαβλέπουμε ότι η επόμενη χρονιά θα είναι έτος διακυμάνσεων και όσοι επενδυτές είναι προς το παρόν προστατευμένοι από τη μεταβλητότητα πρέπει να σχεδιάσουν πότε και με ποιο τρόπο θα επανέλθουν στα πεδία ανάκαμψης εντός του 2023. Σε μακροπρόθεσμη βάση, θεωρούμε τις ιδιωτικές αγορές ως έναν τρόπο αύξησης της έκθεσης στις ‘κοσμικές’ τάσεις της δεκαετίας που διανύουμε, κυρίως στους τομείς της ψηφιοποίησης και της ενεργειακής ασφάλειας».

Η δεκαετία μετασχηματισμού συνεχίζεται

Η δεκαετία του μετασχηματισμού έχει ήδη επιφέρει σημαντικές αλλαγές στην παγκόσμια εικόνα της οικονομίας, της πολιτικής, της κοινωνίας και του περιβάλλοντος. Δεδομένου, ωστόσο, ότι οι κεντρικές τράπεζες είναι αποφασισμένες να θέσουν τον πληθωρισμό υπό έλεγχο, ότι η μετάβαση στην πράσινη ενέργεια δίνει ώθηση στις επενδύσεις, ότι η εποχή της ασφάλειας προωθεί τις δημόσιες δαπάνες σε υποδομές και Έρευνα και Ανάπτυξη (R&D) και ότι αυξάνεται η δυναμική της ψηφιοποίησης των επιχειρηματικών μοντέλων –όλα αυτά υπό συνθήκες χαμηλών αποτιμήσεων της κατηγορίας ενεργητικού–, εξακολουθούν να υπάρχουν πιθανότητες για ένα θετικότερο περιβάλλον.

Σύμφωνα με την έκθεση, οι επενδυτικές ευκαιρίες για τη βέλτιστη εκμετάλλευση της αξίας και της ανάπτυξης την ερχόμενη δεκαετία είναι οι ακόλουθες:

- Τοποθέτηση για την «εποχή της ασφάλειας». Η προτεραιοποίηση, από την πλευρά των κυβερνήσεων και των επιχειρήσεων, της ασφάλειας στους κλάδους της ενέργειας, των τροφίμων και της τεχνολογίας θα αποτελέσει βασικό μοχλό ανάπτυξης των σημαντικότερων τομέων τα επόμενα χρόνια. Οι προσπάθειες βελτίωσης της αποδοτικότητας στην ευρύτερη εφοδιαστική αλυσίδα τροφίμων, για παράδειγμα, προβλέπεται να δημιουργήσουν περισσότερες ευκαιρίες σε αρκετούς τομείς. Η έξυπνη γεωργία αναμένεται να συμβάλλει σε μια συνολική διεύρυνση του μεγέθους της αγοράς της κατά 11% ετησίως έως το 2030, από το τρέχον μέγεθος που εκτιμάται στα 13 δισ. δολάρια Η.Π.Α.

- Βιώσιμες επενδύσεις. Παρά τη χαμηλή απόδοση του προηγούμενου έτους, η μακροπρόθεσμη απόδοση των βιώσιμων επενδύσεων παραμένει ισχυρή σε απόλυτη και σχετική βάση, ενώ η βιωσιμότητα μπορεί να αποτελέσει βασικό παράγοντα ώθησης της εταιρικής απόδοσης. Οι επενδυτές θα πρέπει, ωστόσο, να δώσουν ιδιαίτερη προσοχή στη διαφοροποίηση κατά κλάδο, είδος και κατηγορία ενεργητικού.

- Εύρεση αξίας σε ιδιωτικές αγορές. Εκτός του ότι οι επενδύσεις σε ιδιωτικές αγορές συμβάλλουν στη διαφοροποίηση του χαρτοφυλακίου, στο παρελθόν έχει αποδειχθεί ότι η τοποθέτηση νέων κεφαλαίων εργασίας σε ιδιωτικές αγορές, κατά τις χρονιές μετά από περιόδους ύφεσης στις δημόσιες αγορές, αποτελεί ανταποδοτική στρατηγική με μακροπρόθεσμο ορίζοντα. Οι στρατηγικές που μπορούν να αξιοποιήσουν τις τιμολογιακές διαταραχές συνιστούν μια ενδιαφέρουσα επιλογή για επενδυτές, οι οποίοι επιζητούν να ενισχύσουν την έκθεσή τους στην κατηγορία ενεργητικού/περιουσιακών στοιχείων.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα