H αμερικανική επενδυτική τράπεζα JP Morgan αναβαθμίζει τη χώρα μετά τις εκλογές σε overweight, εκτιμά ότι η νέα κυβέρνηση θα συνεχίσει τις μεταρρυθμίσεις, ενώ η άνοδος στην αγορά μετοχών μπορεί να συνεχιστεί με αφορμή και την αναβάθμιση σε επενδυτική βαθμίδα.

Παράλληλα, τοποθετεί τη μετοχή της Alpha Bank στο Top 10 των επιλογών της για την περιοχή της Κεντρικής και Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής.

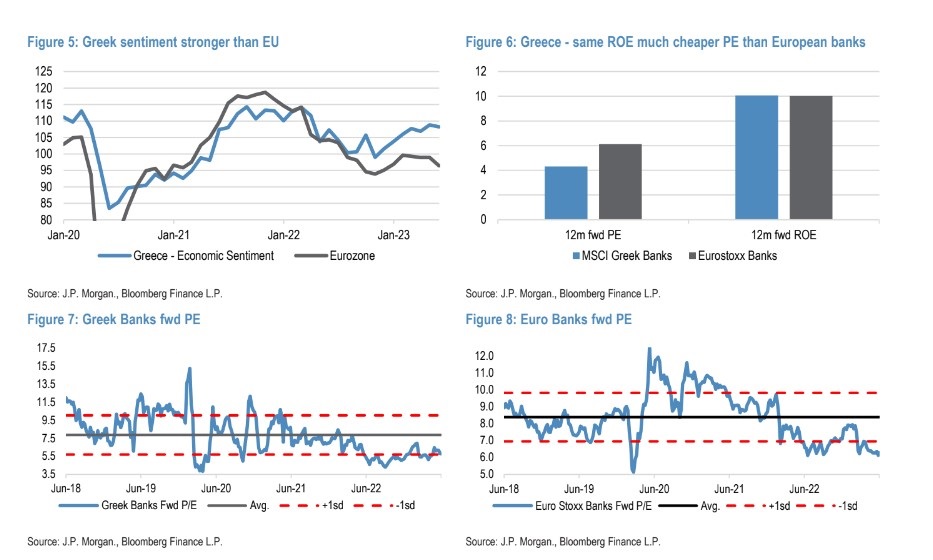

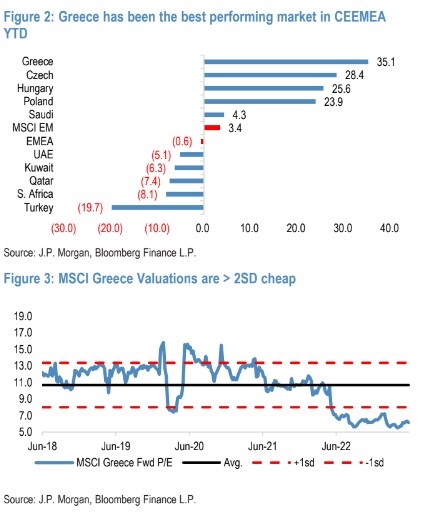

Βάσει της ανάλυσης της JP Morgan, η ελληνική αγορά μετοχών παραμένει σε ένα μεγάλο discount 49% σε σχέση με τις αναδυόμενες αγορές σε βάση P/E τους επόμενους 12 μήνες, ενώ οι αποδόσεις των ελληνικών δεκαετών είναι 40 μονάδες βάσης χαμηλότερα από τα ιταλικά δεκαετή. Οι δείκτες αποδοτικότητας ιδίων κεφαλαίων των ελληνικών τραπεζών είναι πάνω από τις τράπεζες του δείκτη Eurostoxx Banks.

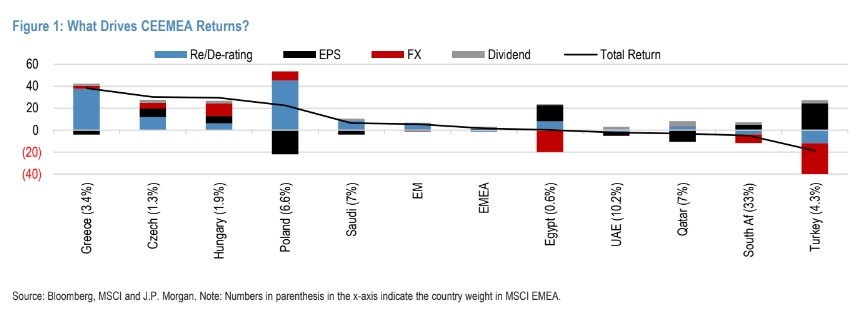

«Παρά την άνοδο της ελληνικής αγοράς, το ράλι έχει δρόμο, δεδομένου των προεξοφλημένων αποτιμήσεων, των ισχυρών κερδών, του προφίλ ανάπτυξης και της ευνοϊκής πορείας ανάπτυξης λόγω της εκτέλεσης των μεταρρυθμίσεων. Ο MSCI Greece έχει την καλύτερη απόδοση στην αγορά των χωρών της περιοχής CEEMEA, με τις ελληνικές τράπεζες να παρέχουν την πρώτη θέση. Ο συνδυασμός ενός καλύτερου μακροοικονομικού περιβάλλοντος, της δυναμικής των πωλήσεων στον τομέα των τυχερών παιχνιδιών και της μείωσης στα μη εξυπηρετούμενα δάνεια έχει συμβάλει στη στήριξη του ράλι», εξηγεί η τράπεζα.

Τα αποτελέσματα των εκλογών «εκκαθάρισαν» τους πολιτικούς κινδύνους, με τη Νέα Δημοκρατία να επιστρέφει στην κυβέρνηση με ισχυρή πλειοψηφία. Οι οικονομολόγοι της JPM προβλέπουν ότι μια δεύτερη εντολή για τη Νέα Δημοκρατία είναι η ισχυρότερη εγγύηση ότι η Ελλάδα θα παραμείνει στην πορεία των δημοσιονομικών και μεταρρυθμιστικών της δεσμεύσεων. Το εκλογικό αποτέλεσμα διασφαλίζει μια παρατεταμένη και ισχυρή επέκταση της ελληνικής οικονομίας.

Οι μικρές τοποθετήσεις των funds μπορεί να είναι καταλύτης για το ράλι

«Βλέπουμε περαιτέρω περιθώριο για μια ελληνική επαναξιολόγηση μετεκλογικά και αλλάζουμε για την Ελλάδα τη σύσταση σε "υπεραπόδοση" από "ουδέτερη" στην κατανομή μας στη ζώνη της Κεντρικής και Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (CEEMEA), με τον τίτλο της Alpha Βank να βρίσκεται ήδη στη λίστα με τις CEEMEA Strategy Top 10 μετοχές μας», επισημαίνει η JP Morgan.

«Τα στοιχεία σχετικά με τις θέσεις των funds στις ελληνικές μετοχές δείχνουν ότι παρά την ισχυρή άνοδο φέτος, οι επενδυτές είναι έντονα υποεπενδυμένοι στην Ελλάδα. Το 61% των κεφαλαίων που επενδύουν στις αναδυόμενες αγορές κατέχουν μηδενική συμμετοχή και κανένας επενδυτής δεν έχει θέση πάνω από 2% έναντι του 0,4% που είναι η στάθμιση του δείκτη αναφοράς MSCI, σύμφωνα με τα στοιχεία του EPFR. Τα ευρωπαϊκά αμοιβαία κεφάλαια απέχουν επίσης αλλά αυξάνονται. Η πιθανή αναβάθμιση σε επενδυτική βαθμίδα από τους οίκους αξιολόγησης θα αποτελέσει ένα είδος «ευλογίας».

Τι προβλέπει για την οικονομία, το χρέος και τη δημοσιονομική πειθαρχία

Ένα βασικό χαρακτηριστικό της ανάκαμψης της Ελλάδας οφείλεται στη βελτίωση των μακροοικονομικών συνθηκών, ιδίως σε δημοσιονομικό επίπεδο. Η JP Morgan προβλέπει ανάπτυξη 2% φέτος, σημαντικά υψηλότερη από το 0,6% που προβλέπει για την Ευρωζώνη.

Η Ελλάδα έχει δει μια ισχυρή ανάκαμψη της οικονομίας της μετά το 2020 (-8,1%) λόγω της πανδημίας, καθώς έχει ήδη ανακάμψει 8,1% το 2021 και περαιτέρω 6,1% το 2022. Το πρωτογενές πλεόνασμα επέστρεψε σε θετικό έδαφος στο 0,1% του ΑΕΠ, υπερβαίνοντας τις εκτιμήσεις για έλλειμμα -1,6% ως προς το ΑΕΠ.

Η αξιοσημείωτη βελτίωση του πρωτογενούς πλεονάσματος είναι μία από τις υψηλότερες επιδόσεις μεταξύ των χωρών της ΕΕ. Η συνεχιζόμενη δημοσιονομική πειθαρχία στην Ελλάδα είχε ως αποτέλεσμα τη μεγαλύτερη μείωση του χρέους της προς το ΑΕΠ κατά 23 ποσοστιαίες μονάδες, μειώνοντας τον δείκτη στο 171% από 194%.

Ο δείκτης χρέους ως προς το ΑΕΠ είναι υψηλός αλλά υπάρχουν τρεις ελαφρυντικοί παράγοντες:

- σχεδόν το 100% του ελληνικού χρέους είναι σταθερού επιτοκίου,

- ο σταθμισμένος μέσος όρος ωρίμανσης είναι πολύ υψηλός με 20ετή ωρίμανση στο τέλος του 2022,

- τα επιτόκια είναι χαμηλά λόγω του ότι τα περισσότερα δάνεια χορηγούνται στο πλαίσιο του προγράμματος οικονομικής προσαρμογής.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα